这年头上市难,难于上青天。但在金融市场上,天无绝人之路。

这不,最近特别缺钱的Airbnb,其创始人兼CEO Brian Chesky透露,收到了一家“空头支票公司”的收购邀约。

如果收购成功的话,Airbnb将能够通过一种名为SPAC的方式,实现快速上市,募集到能够帮助其扛过疫情的资金,实现生死存亡的惊天大逆转。

不熟悉金融市场的朋友可能懵了:怎么上市手段这么五花八门?

先是有寻常的传统 IPO 模式;不走寻常路的还可以“直接上市”(direct listing);现在这个 SPAC 又是个啥??

01

SPAC 上市:“盲盒”炒股

相信读者朋友们应该都比较熟悉“借壳上市”这个概念了,正式名称叫做反向收购,指的是拟上市公司通过收购一家(通常表现较差)的已上市公司,实现上市。

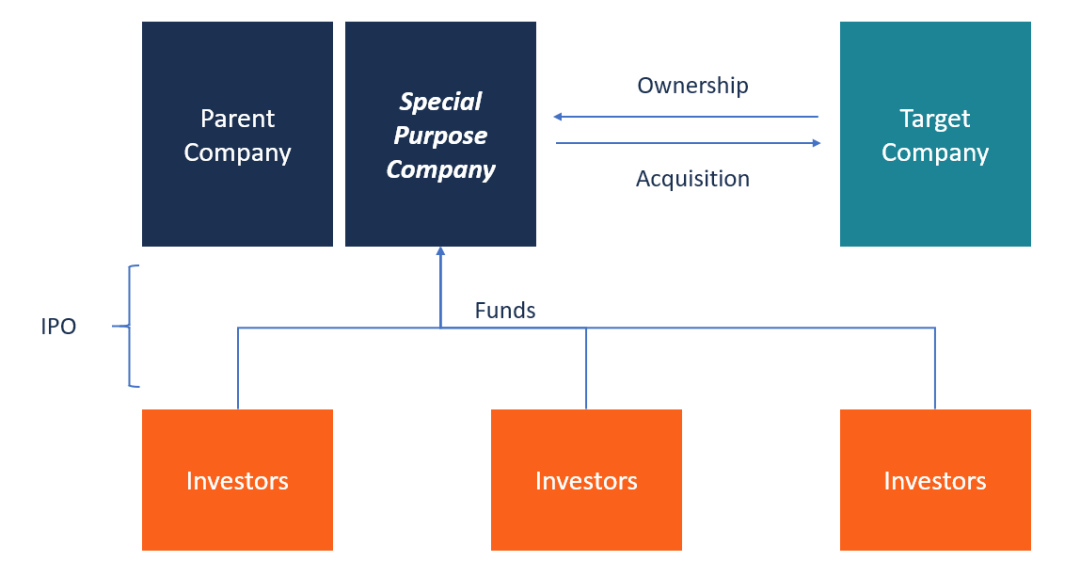

简单来说,SPAC 就是把“借壳上市”再反过来,由一个已经上市的壳公司,去主动收购另一家公司。

SPAC 的全称是 Special Purpose Acquisition Company,特殊目的收购公司,或者“特别并购上市”——顾名思义,SPAC 存在的使命就是上市,然后在18到24个月内找到一家标的物,完成收购。

当然,这里的标的物,并不一定是准上市公司,也可以是管理团队认为表现优秀、有前景的公司。

在借壳上市中,壳公司本身有业务。而在 SPAC 架构中,壳公司是没有任何实际业务的,按照业内人士的说法,是一家“干净”的壳公司:

问题来了:一个没有业务的壳公司,又凭什么能上市呢?

这正是 SPAC 不符合通常认知的地方。

SPAC 通常由PE、资产管理公司这样的大金主出资,由三五个可信赖的资深业内人士出任管理团队。只要有钱,有人,可以注册公司开搞了。SPAC IPO 同样需要经历路演,因为出资方通常只出5%,剩下95%要从上市投资者案例募集。

但是区别在于,SPAC 路演比传统 IPO 路演要省时、省事的多。整个路演环节基本就是围绕管理团队,狂吹其经验之丰富、能力之强大、资源之广范就行了。

也正是因此,资深投资人马睿评价:SPAC IPO路演,没有业务,不需要解释,也没有财务报表可看,是真正的“PPT 路演”。

“主要就是介绍团队,我们很牛,我们以前做过什么事,(上市之后的事情)就拭目以待吧。”

所以如果把 SPAC IPO 比喻成一场买卖,买方这边完全是没有货可以看的,给钱基本上是出于对卖方的信任,相信他们能够兑现开出的“空头支票”——这也是为什么 SPAC 也被称作“空头支票公司”……

当然,这个“空头支票公司”也有一些法律要求的指标,例如 IPO 之前的净资本达到500万美元以上,至少有1500万普通股和100万优先股,发行的单位价格折合不低于每股$5(通常定价是$10)等。

这张空头支票也并非完全空白,SPAC 总得做些事情让外部投资者放心买单。

这也是为什么 SPAC 通常会专注其管理团队最擅长的领域,寻找收购标的物。比方说三个硅谷高管或者 VC 开了个 SPAC,收购对象就是科技公司;如果是几个制造业的资深人士,那么标的物怎么也得是相同或者他们熟悉的相近领域的公司。

更反常识的来了:要收购什么公司,SPAC 在做 IPO 的时候,管理团队并不知道!

简单来说,SPAC 的工作流程就是:

1

管理团队先搞钱(或者金主先出钱找人)

2

人和钱都有了,注册 SPAC,IPO;

3

IPO 之后,管理团队再去找收购对象!

还是比喻成一场买卖,至少对于参与 SPAC IPO 的外部投资者来说,他们下单的那一瞬间,甚至之后的相当长的一段时间(一般是一到两年)里,根本不知道自己买到了什么……

《硅谷早知道》播客主理人丁教对此有个非常精妙的总结:这不就是盲盒嘛!

SPAC 怎么赚钱呢?里面细节比较复杂,但总体上是这样的:

好的情况:成功收购,股价上涨,各参与方都能不同程度赚到钱。

出资方持有的干股从上市时的5% 提升到收购完成后的20%,这部分称为干股(稍后会提及)

SPAC IPO 的承销商能拿到 IPO 5-6%的承销商费用,

管理团队能够拿到几个百分点作为工资,

外部投资者套现,

标的物也能实现上市的各种目的;

坏的情况:成功收购,股价表现差。

管理团队仍能从出资方那里拿到工资,

承销商仍能拿到2-3%的费用,

出资方支付管理团队工资和承销商费用,但因股权提高套现仍能赚钱,

由于回报和股价直接关联,主要亏的是外部投资者……

未能在限时内完成收购

外部投资者和出资方都可以赎回资金,

管理团队未完成任务,拿不到工资……

特别是第三条,这也是为什么有些 SPAC 找不到合适的收购对象,就会退而求其次,找个非专业领域的公司,或者随便找家公司收购,也是为了避免出资方亏损。当然,外部投资者作为 SPAC 的股东,也享有投票权。

说到底,出资方和管理团队做 SPAC 就是为了稳赚不亏,而外部的上市投资者则需要在参与 SPAC 的时候谨慎评估风险。

但诚如前面提到,SPAC 上市的信息的确非常有限。外部投资者再怎么理性,买的仍然是个盲盒……

02

SPAC 火遍硅谷华尔街

SPAC 架构最初是在上世纪90年代被发明出来的。在90年代—00年代初这段“史前时代”里,SPAC 的数量非常有限,相比常规 IPO 而言量级很小,一般在几千万到最高一两亿美元之间,也没爆过什么雷。

到了2003年,由于一级市场机会短缺、华尔街不景气、中印为代表的海外市场公司高速增长等诸多原因,实力雄厚的机构投资者开始更加频繁的运用 SPAC 架构,以实现更高的回报。美国证券交易委员会的默许,花旗、原美林、德银等顶级投行的参与,让 SPAC 被彻底合法化了。

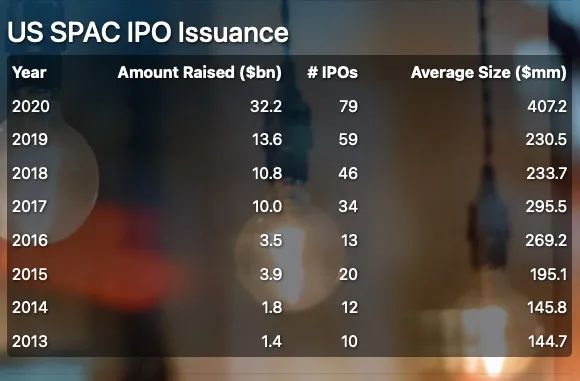

根据咨询服务网站 SPAC Research 的统计,2014年起 SPAC 再次迎来爆发,在美国完成的 SPAC IPO(仅是 IPO,而非成功收购的案子)从数量和总募资金额上呈现逐年上升的趋势,在2020年规模更是翻了一番:

2014年,12个,总金额18亿美元,平均1.5亿美元

2015年,20个,总金额39亿美元,平均2亿美元

2016年,13个,总金额35亿美元,平均2.7亿美元

2017年,34个,总金额100亿美元,平均3亿美元

2018年,46个,总金额108亿美元,平均2.3亿美元

2019年,59个,总金额136亿美元,平均2.3亿美元

2019年,平均每4个美股 IPO 中就有一家 SPAC。仅2020年前八个月就已经有79个 SPAC 在美国完成 IPO,总募资金额高达322亿美元,平均规模4.07亿美元。

目前有153家 SPAC 处于活跃中,其总信托金额高达476亿美元。正在准备 IPO的有29家,成功IPO后正在寻找标的物的有121家,今年内已经宣布收购对象的有32家。

最近几年的 SPAC 爆发,大背景和上次有很多相似之处,但有一个值得提及的特点,就是成功收购的案子里,有越来越多的标的物本来就是拟上市公司。

单就这些公司来说,主要是它们:

1)业绩达不到传统 IPO 的要求;

2)知名度不够高,没法直接上市,

3)甚至有的公司太过于早期,产品还没见到,但碍于现实因素融资需求太高无法在私募市场获得满足,等等……

此时 SPAC 就给他们提供了一条非常值得考虑的出路。

近两年 SPAC 领域确实出了不少惊天动地的大案子。包括梦幻体育博彩业的巨头 DraftKings,私营航天巨头维珍银河 (Virgin Galactic,稍后详述)、电动车公司 Nikola 等,都是通过 SPAC 上市的。

国内公司方面,共享办公公司优客工场和私立医疗机构和睦家,分别通过纳斯达克上市的 Orison 和纽交所上市的新风天域这两家 SPAC,完成了赴美上市。

最近硅谷的一些大佬也开始神吹 SPAC 了。其中最高调的两位应该就是 Chamath Palihapitiya 和 Bill Gurley.

Palihapitiya 是 Facebook 早期员工,后改做风投创办了 Social Capital,是 Palantir、Slack、Box、SurveyMonkey 等公司的投资人。

即便如此,Palihapitiya 还是决定 all in on SPAC,并在2018年把 VC 业务停掉了。他在2017年上市了第一家 SPAC,亲自上阵管理,并在限期内完成了对维珍银河的收购。

维珍银河股价最高位超$37,今天的股价在$17.31,较 SPAC IPO 价格上涨73%——这毫无疑问是一次成功的 SPAC 收购,为所有人都赚到了钱。

今年四月,Palihapitiya 又成功在纽交所上市了两家 SPAC,其中一家募资7亿美元,目标为科技独角兽公司,最终估值超过10亿美元,另一家募资3.6亿美元,目标中型公司。

Palihapitiya 本人已经成为传统科技 VC 模式的批评者了,表示做 VC 很累,还要跟 LP(基金本身的出资者)打交道。SPAC 的架构更好管理,不那么累,更多精力可以放在寻觅收购标的上。

SPAC 的收购对象对此也很同意。

传统 IPO 的整个流程往往长达一两年,根据募资规模不同可能要花费一两千万美元,需要跟承销商打交道,跟各路机构投资人讨价还价,费钱还操心。走 SPAC 架构,流程更简单、痛快、有效率,个把月就能搞定。

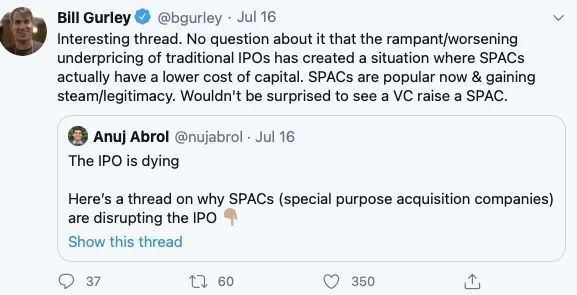

至于最近从硅谷老牌基金 Benchmark 淡出的合伙人 Bill Gurley,他已经是整个硅谷最热衷于推销直接上市模式的投资人。可现在,SPAC 俨然已经成为 Gurley 的新欢。

他在 Twitter 公开表示,传统 IPO 抑价现象愈发严重,让 SPAC 的融资成本优势更加明显,“看到 VC 做 SPAC,不要感到惊讶。”

Gurley 在自己的博客(点击文末“阅读原文”)上进一步阐释了 IPO 抑价问题的严重性:从上世纪80年代至今,美股 IPO 首日抑价比例越来越高,到2020年上半年已经达到了31%,抑价的总金额已经达到78亿美元。

他估计整个2020年的美股 IPO 抑价将会导致150亿美元流向华尔街投行和它们的客户,大部分的上市公司员工持股20%左右,也就是从员工的口袋掏走了30亿美元。

Gurley 认为,SPAC 架构本身更加灵活,再加上现在 SPAC数量很多,竞争激烈,到了 SPAC 大限将至的时候,条款甚至可以更加灵活。几乎每一个条款在流程中的任何时间都可以改变,甚至连出资方的干股比例都可以协商(比如著名私募大佬 Bill Ackman 的新 SPAC,一上来就说不要干股,稍后详述……)

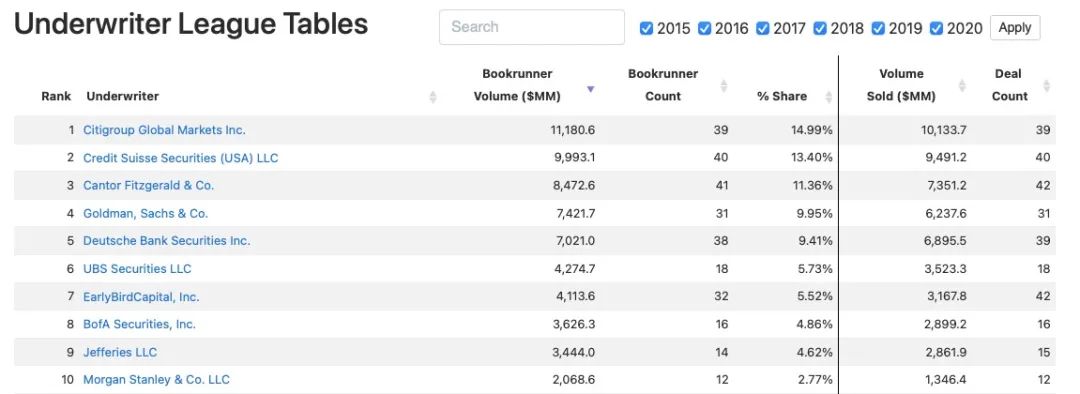

从西海岸转到东海岸,华尔街的大投行近年来也非常热衷为能源、工业制造、金融、医疗、TMT领域的 SPAC 做承销商。从2015年至今,承销 SPAC 规模前五(排名从前靠后)分别为花旗、瑞信、建达 (Cantor Fitzgerald & Co)、高盛、德银:

除了当承销商,这些投行也喜欢自己下场搞 SPAC。每家每年能做两三个,虽然案子数量还不敌那些 SPAC 界的老前辈,但这些投行对 SPAC 的青睐是有目共睹的。

高盛最近的一个案子很神:

它在今年新注册了一家 SPAC,六月完成 IPO,募资7亿美元,预期收购对象800万股,每股折合$11.5。高盛为该 SPAC 将要获得的收购对象20%干股部分支出的费用仅为$5,000美元——是的你没有看错,5,000美元!

据 CNBC 报道,在未来的两年内,高盛一旦锁定收购对象,按照其设定好的价格完成收购,$5,000立即能够折合1.4亿美元的账面回报——2.8万倍的账面回报率……

03

SPAC 的新玩法和 Airbnb

让我们回到开头提到的 Airbnb 传闻中的 SPAC 上市消息。

外界普遍认为,接触 Airbnb 的“空头支票公司”的背后,正是私募股权基金大佬 Bill Ackman.

作为顶级对冲基金 Pershing Square 的老板,Ackman 不是 SPAC 圈的陌生人了。他的首战是在2012年,和另外两位圈内老主顾共同出资一家 SPAC,收购了汉堡王29%的股权,并推动其和加拿大国民连锁咖啡店 Tim Hortons 并购。算上新冠疫情期间损失的30%市值,新公司的合并年收益仍然有19%。

今年7月22日,Ackman 撼动了整个华尔街:十年过去了,他旗下的顶级对冲基金 Pershing Square 完成了第二家 SPAC 的 IPO,每单位股价$20发行2亿股,募资高达40亿美元,创造了 SPAC 圈的纪录……

新的 SPAC 名叫 Pershing Square Tontine,也有着不少创新的新玩法:

1)根据需要,Ackman还可以继续为 Tontine 增发大约10到30亿美元左右。也就是说当这家 SPAC 找好标的物展开收购的时候,将会有至少50亿至多接近70亿美元的资金可以动用,可以等同理解为该 SPAC 的 IPO 募资额——今年上半年美股最大的 IPO 华纳音乐也才募集了19亿美元。

2)和刚才提到 Ackman 十年前的第一家 SPAC 类似,他这次的计划仍然是占标的公司的少数股权,而非全面收购——这一战,他就是瞄准了估值超过10亿美元的独角兽大公司去的;

3)最有趣的是正如刚才 Gurley 提到的:Ackman 这次打算彻底颠覆 SPAC 的标准玩法,表示 Tontine 不要干股,也即放弃标准 SPAC 模式赋予出资人的财务权益;同时,它会保留折合20%投票权的超级投票股,加上 IPO 发行权证对应的约6%普通股。

“我们认为这种激励机制对于投资者和并购伙伴是最有利的,”Tontine 的招股书如是写道。

4)对于标准 SPAC 规则里外部投资者可以赎回投资的设定,Tontine 也做了很大的更改,设立了新的制度:

一是设立财务激励,不鼓励外部投资者在 Tontine 对收购标的公司完成交易的时候赎回投资;

二是当有人赎回投资的时候,其放弃的权证会进入一个池子,按比例分配给其他继续持有的投资者的权证。(这也是名称里 Tontine 的来源,一个17世纪被意大利政客和银行家发明出来,今天在法国依然存在的寿险理念,一群人一起投资,死者的收益就会分给其他在世者。)

和满街趴趴走的“盲盒”式 SPAC 相比,Tontine 的视野更加聚焦了——毕竟一款高达50亿美元,还只占少数股权的投资工具,潜在的投资标的物也就那么些了。CNBC 统计符合标准的公司总共150家左右,而 Airbnb 显然会是 Ackman 想要拿下的投资对象。

主要是 Tontine 成功 IPO,和 Airbnb 的 Brian Chesky 透露收到 SPAC 投资邀约,都是在7月22日——也太巧了吧?