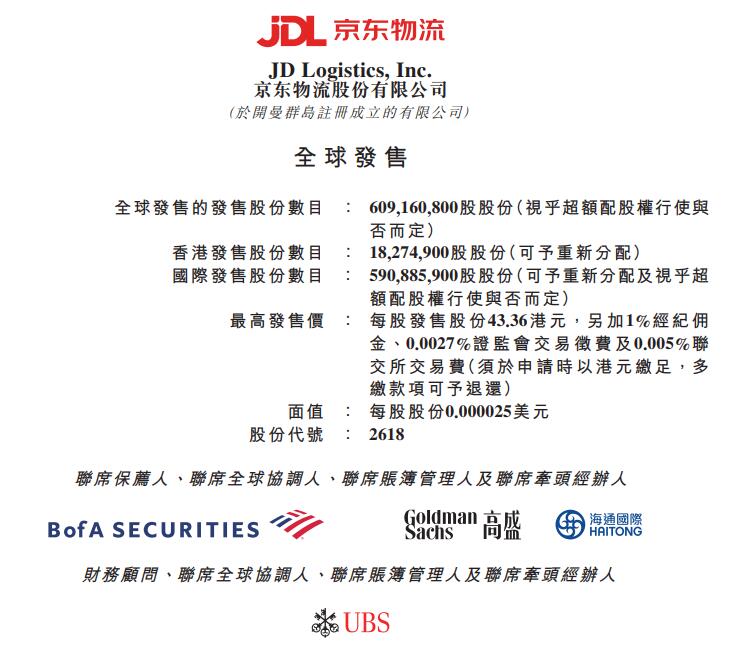

5月17日消息,京东物流$(90032)$5月17日-5月21日招股。公司发行6.09亿股,其中97%为国际发售,3%为公开发售,另有不超过15%超额配股权。每股招股价介乎39.36-43.36港元,每手100股,预期5月28日上市。

老虎预计11:30开放京东物流打新【申购入口】

每手100股,入场费4379.70港元。

乙组门槛为20万股,申购所需资金约8,759,387.74港元。

根据灼识咨询报告,按总收入计,京东物流是中国最大的一体化供应链物流服务商,2020年市场份额为2.7%。根据灼识咨询报告,一体化供应链物流服务是物流服务的细分市场之一,其支出约占2020年外包物流服务支出的三分之一。与其他形式的物流服务相比,一体化供应链物流服务具有端到端覆盖、更先进的技术以及对行业洞察的更高要求等明显特点,旨在赋能客户的业务经营并满足其不断更新升级的需求。

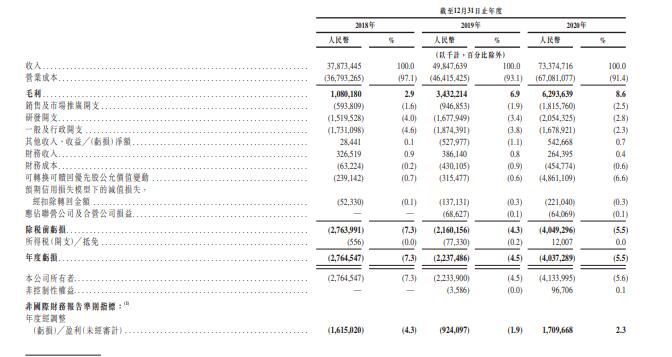

财务状况方面,公司的总收入由2018年的379亿元增加31.6%至2019年的498亿元,并进一步增加47.2%至2020年的734亿元,2018~2020年的复合年增长率为24.65%;于2018~2020年,公司分别产生亏损约28亿元、22亿元及40亿元人民币。

筹资用途方面,假设超额配股权未获行使,所得款项净额247.13亿港元(以发行价中位数计算),55%预计在未来12个月至36个月将用于升级和扩展公司的物流网络;20%预计将用于开发与供应链解决方案和物流服务相关的先进技术;15%预计将用于扩展公司解决方案的广度与深度,深耕现有客户;10%预计在未来12个月至36个月将用于一般公司用途及满足营运资金需求。