$纳斯达克(.IXIC)$

今晚市场就将迎来美联储主席鲍威尔在杰克逊霍尔年会上的发言,堪称近期市场最大焦点。

野村(Nomura)量化团队的Masanati Takada指出,关于此次杰克逊霍尔年会,有三大问题是整个市场都相当关心的。

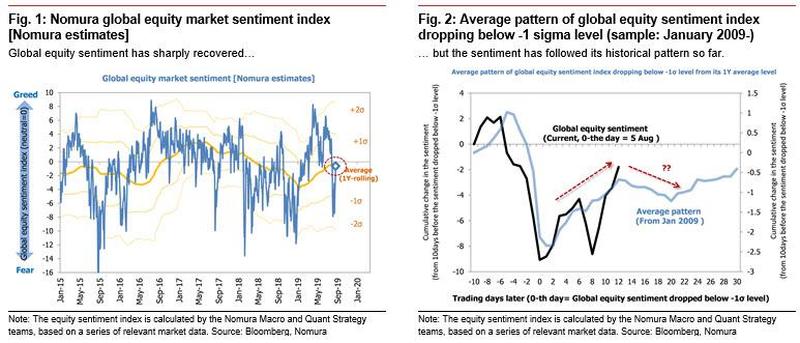

问题一:是不是能认为全球股市的第二个底部被躲过了?

Takada指出,尽管出现第二次底部的可能确实变小了,但8月末和9月初风险上升的可能并没有完全消失。

要真的避免出现这个底部,一方面需要贸易问题得到解决,一方面需要美联储再降息50到100个基点。此外,还需要各国政府都做出必要的财政措施。

目前来看,全球股市的上涨主要还是受到投资者们乐观情绪影响,Takada认为,在确定美联储主席鲍威尔的杰克逊霍尔发言到底能有多鸽派之前,市场应当保持谨慎。

全球股市眼下的表现符合2009年以来的自然回升状态,在8月末仍可下行。

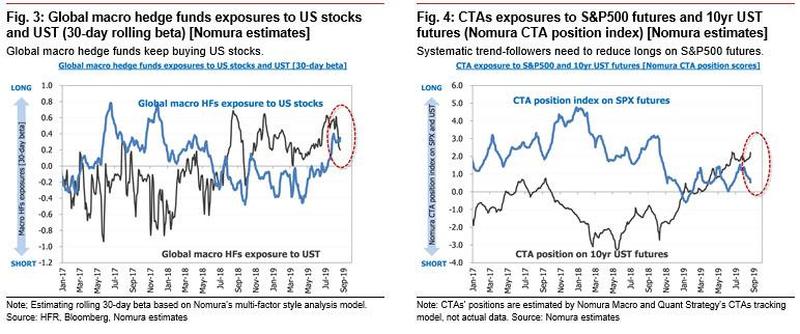

问题二:对冲基金是不是不再抛售美股了?

Takada指出,对冲基金在投资策略方面的差异是很大的。

对全球宏观对冲基金来说,基本面是利好的,因此仍然在逢低买入。

对趋势追踪的对冲基金来说,则主要处在观望状态,一旦“恐慌指数”VIX上行,则可能减持多头持仓。商品交易顾问基金CTA在标普500指数低于2960的情况下会清出多头持仓,而目前CTA基金只减持了7月16日创下的顶部水平的约60%的标普500指数看多持仓。

如果杰克逊霍尔会议结果令人失望,那么标普500指数可能进一步下跌,推动CTA基金继续减持。

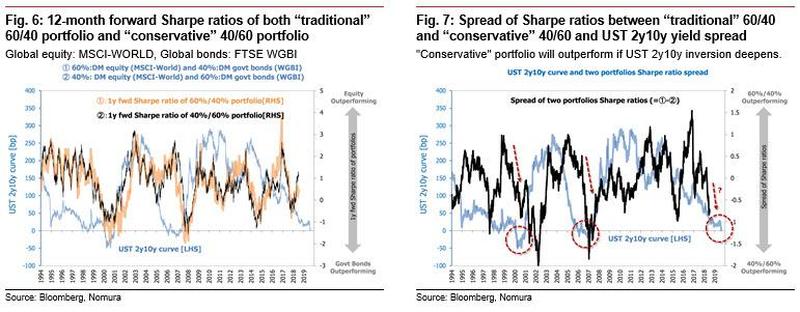

问题三:美国2年期国债收益率和10年期国债收益率曲线倒挂后,是否不会再触发美股修正?

在美国2年期国债和10年期国债收益率曲线倒挂后,当周美股出现了比较明显的下跌,但一些市场人士认为这只是暂时现象。

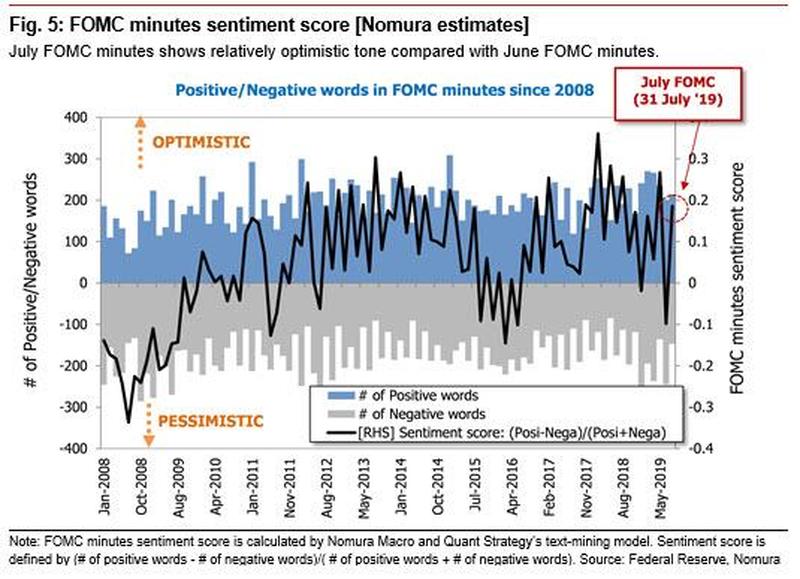

Takada指出,本周这一债券收益率曲线倒挂后,市场也没有出现过激反应,并且倒挂主要是受到2年期国债收益率波动的影响,而背后则是因为美联储7月会议纪要公布。

大部分投资者眼下都在等待杰克逊霍尔会议,等待着鲍威尔的发言。

如果2年期国债收益率和10年期国债收益率曲线再次倒挂,并且倒挂程度加剧,那么长期投资者可能会转向更保守的策略。

Takada指出,很多标准的60%股票和40%债券的投资组合可能会转变成更为保守的40%股票加60%债券。在债券收益率曲线倒挂的时候,后一个投资组合的表现确实往往更好。

精彩评论