Okay,我们渐入佳境,来到了第八篇。如果觉得之前的基础知识太乏味,我也劝你不要放弃,因为我们越来越接近对冲基金的手法,跟我在取得“圣杯”的知识道路上一起走下去。

讲alpha和beta。严格意义上说alpha是收益指标,beta是风险指标。我们经常能看到一些发行的基金名字为XXX阿尔法基金,这里的阿尔法就是我们所要讲的alpha。但是alpha的公式涉及到beta,所以我们先从beta讲起。

一、Beta

Beta是一个衡量标的物“系统性”风险的指标,其测量的是标的物价格的变化与一个基准物价格变化之间的关系,一般我们把基准物设为标普500指数,所以beta与“系统性”风险挂钩。为解释方便,后面我们把基准物一直定为标普500指数。

Beta:标普500指数指数每变化1%条件下标的物收益率的百分比变化。

Beta=1代表该标的物与标普500指数拥有几乎相同的波动率。

Beta=1.4代表该标的物比标普500指数的波动性大40%。

Beta=0.8代表该标的物比标普500指数的波动性小20%。

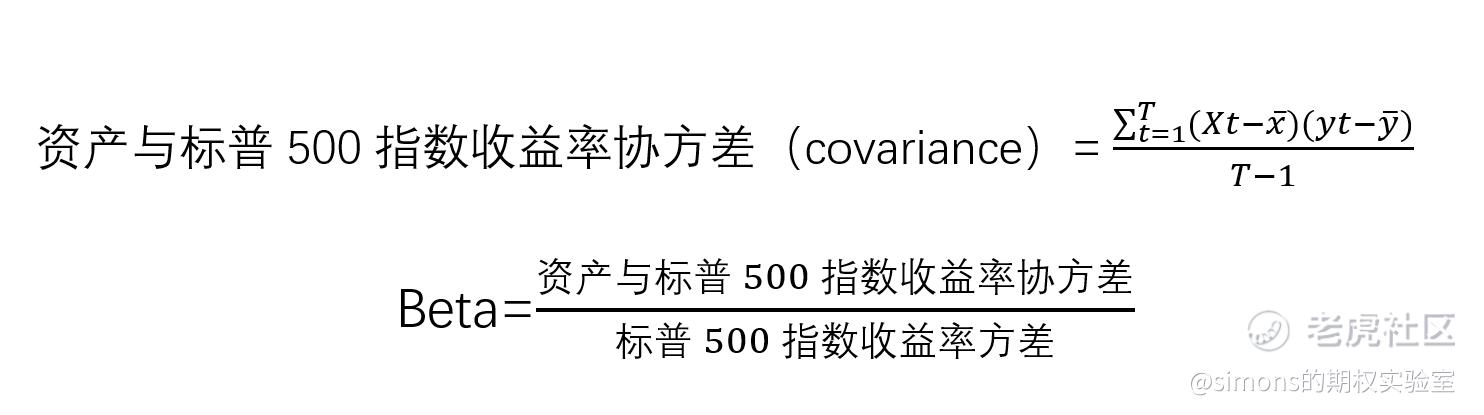

协方差跟我们之前讲的方差差不多,不同的是方差衡量的是一个标的物的收益率与其均值的离散度,协方差衡量的是2个标的物收益率之间的离散度。

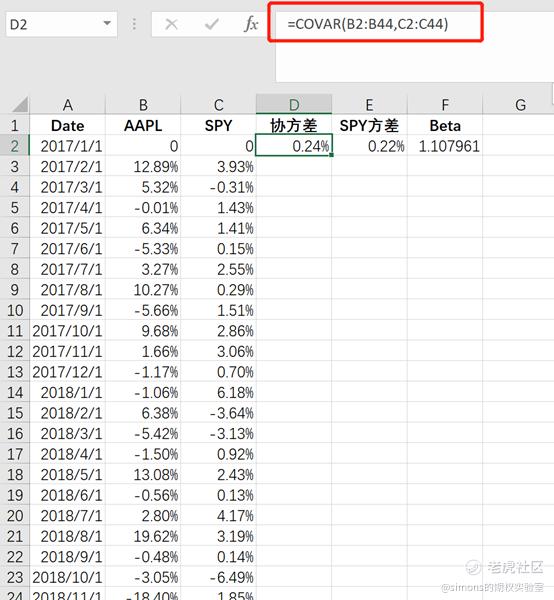

我们来继续操作excel,从yahoo财经上下载spy的股价数据,与之前AAPL起止时期相同,从2017年1月1日开始至2020年7月31日。讲AAPL和SPY收益率粘贴于A列及B列,用excel函数covar()可以计算2者协方差,用var()函数计算spy方差,协方差和方差相除即为beta。

我们来继续关注下几个主要资产的波动性和beta之间的关系:

这里可以看到国债和美元与大盘之间的beta为负数,表示与大盘成负相关。黄金的beta很低,基本没有相关性。AAPL的beta说明其每天涨跌幅度与大盘非常接近。

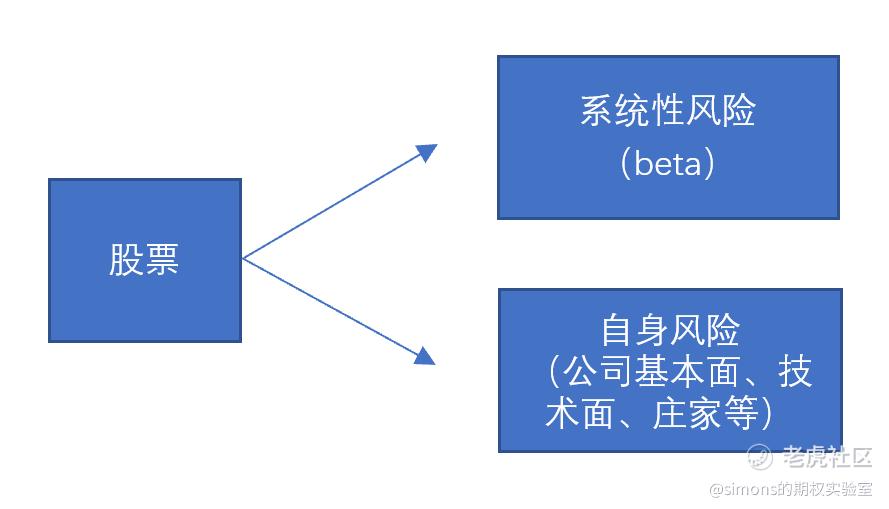

对于某特定的股票,其风险我们可以分2类:系统性风险及非系统性风险。系统性风险就是股票跟大盘的相关性,非系统性风险为其本身的属性,可以包括公司基本面、季报、技术面、庄家等。随着VIX的提升,系统性风险会起决定性作用。比如今年熔断期间,基本所有公司类股票无一幸免。

举例:股票A:beta=0.8波动率=25%;股票B:beta=1.2波动率=15%

通过这2只股票比较,我们可以得出如下结论:

总风险上面,股票A比B更具风险,因为波动率A比B高。

系统性风险上面,股票B比A更具风险,因为beta B比A高。

综合评价:股票A风险更高,更大部分波动来源于公司自身风险,喜欢走“独立行情”,跟大盘相关性低,不适合做长期投资。

二、Alpha

Alpha测量资产收益率与基准物收益率差异程度的一个指标。一般我们把基准物定义为标普500指数。

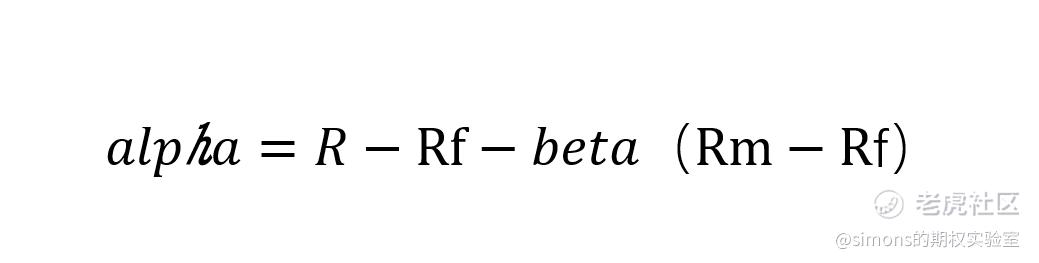

Alpha公式如下:

R:资产收益率

Rf:无风险利率,这里一般用美国3月期国债利率计。在利率很低的这段时间我们可以记为0。

Rm:基准物收益率,这里可视为标普500指数的复合年化收益率。

Alpha=0表示标的资产的收益率与标普500指数相同;

Alpha=1表示标的资产每年收益率优于标普500指数1%;

Alpha=-2表示标的资产每年收益率低于标普500指数2%。

回到前面excel内我们来计算下AAPL的alpha:

AAPL的CAGR为45.8%,SPY的CAGR为13.3%,beta之前计算出为1.1,Rf忽略不计:

alpha=45.8%-1.1*13.3%=31.2%。

表示aapl在期限内平均每年表现优于标普500指数31.2%。

好了 有关alpha和beta的基础知识讲到这里,后面引申一些关于alpha和beta策略的对冲ETF,请持续关注。

精彩评论