拼多多$拼多多(PDD)$ 二季报出来后,网上各投资者论坛上激烈的讨论迅速分化成鲜明的两派,一边认为GMV增速放缓了,股价下挫,拼多多威力不在;另一边继续看好,新增活跃买家数领先京东$京东(JD)$ 和手机淘宝$阿里巴巴(BABA)$ ,百亿补贴效果依然明显。总之,这只股票在成交量与争论性方面保持着很高的热度。

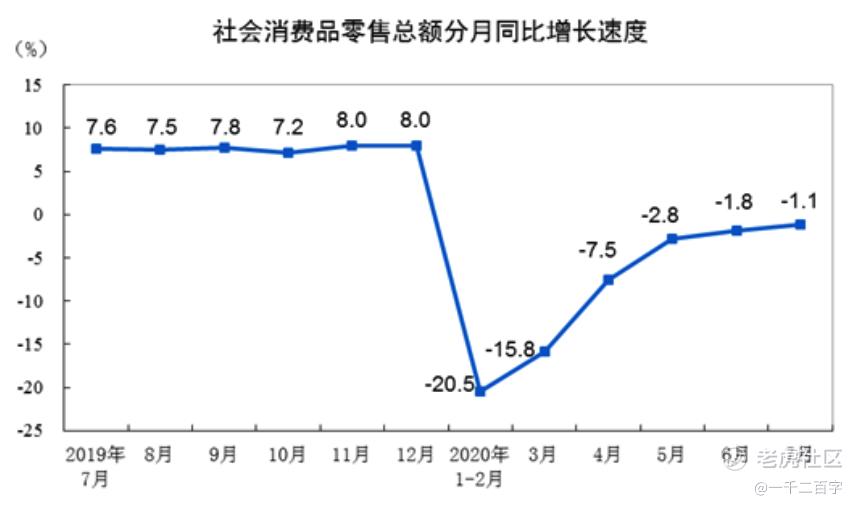

外界对拼多多这半年的增长有一个疑问,二季度是疫情后的恢复期,国内在线零售的大盘也从一季度的低靡中迅速恢复,反映在天猫和京东都是二季度GMV同比增速高于一季度,怎么到了拼多多这里就反了?无论是从LTM连续12个月的GMV,还是按照单季度推算出的GMV看,都是一季度时增长更强劲。

答案其实没有那么玄妙。我的分析是,这是拼多多管理层策略调整的结果。去年Q2季拼多多开始百亿补贴,以iPhone等高客单价商品拉动GMV与用户数,到今年Q2正好是一年。但在今年Q2,百亿补贴的重点方向指向了更低客单价、更高复购率的生活用品上,比如快消品和农产品,这些类目所撬动的GMV显然是不如数码类商品的。相比,今年Q1疫情开始时的补贴力度不减反增,站在当时看,那是从2Q19开启百亿补贴后,除4Q19电商大促季之外其市场营销花费最高的一季。

我们这里只能尝试分析一下管理层这样调整的意图。今年Q2季的6.18大促,天猫和京东打得异常激烈,围绕数码家电类目重点投入资源和补贴。拼多多虽也参与了6.18大促,但这种造节聚单不是他的传统优势,管理层可能也为避其锋芒,选择将流量与补贴资金重点投向生活用品和农产品SKU,以增强用户黏性。

进一步看,拼多多花了两个季度,让其年度活跃买家数量从5.85亿增加到6.83亿,也就是半年时间拉新近1亿用户,这个增幅属于其历史上很大的。目前这些新用户对平台人均消费力ARPU的贡献还没释放,导致2Q20季度单用户年度花费的环比涨幅并不高,1857元的平均消费能力与同行相比仍有较明显差距。也就是说,眼下拼多多的任务仍是进一步增强用户信任感,提升他们的复购率与客单价。这是一个比较长期的目标。

这就牵涉到两个问题,一是百亿补贴作为“指挥棒”的效果确实是立竿见影的;二是营销策略为何这样调整,接下来的Q3、Q4季百亿补贴还在吗,羊毛还能继续薅吗?我想这是很多消费者关心的问题。

费用结构出现调整

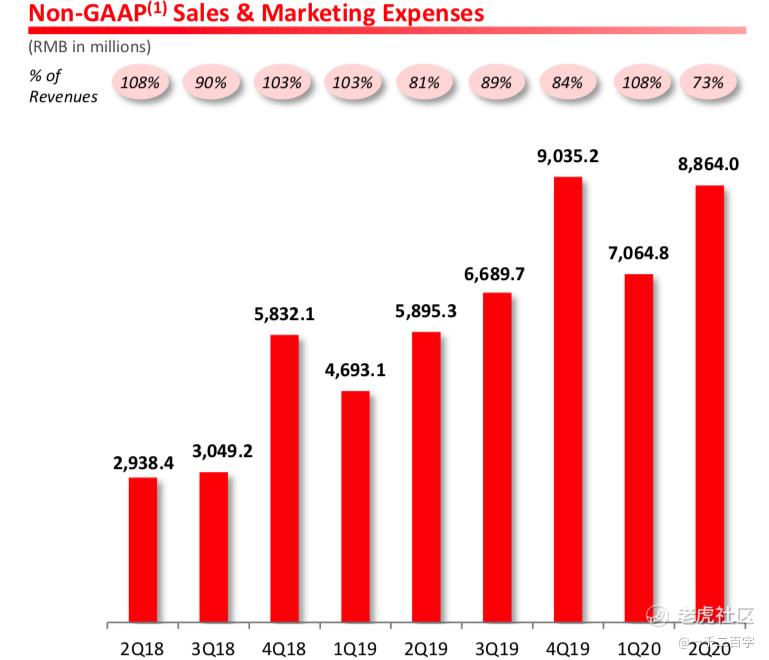

值得注意的是,补贴策略调整背后暗藏着费用结构的变化。按照剔除相应人员股权激励支出的Non-GAAP准则看,二季度拼多多的营销费用率(营销费/收入)为73%,这是4Q17以来最低的一季,当时他还没有上市。与前几个季度连续瞄着毛利、甚至是总收入去投放市场和补贴的力度相比,现在的市场策略偏温和。由此“节省”的开支流向了哪里?研发费用。这个我们后面一部分再细说。

但如果看营销投入的绝对数额,二季度是88.6亿(Non-GAAP),基本上是与4Q19大促季的90.4亿(Non-GAAP)持平的,为历史上的单季度第二高。绝对值没减而百分比下降,主要和收入增长有关。

拼多多二季度的收入同比增速(67%)是高于一季度的(44%),这是因为商家在一季度疫情期间握紧了钱袋子,减少了广告投放,以搜索广告为货币化方式的拼多多自然受到影响。进入二季度,商家被压抑的投放需求集中释放出来,从而推高了平台收入。体现在拼多多的take rate货币化率从一季度的2.8%涨到二季度的2.9%,与去年水平持平。

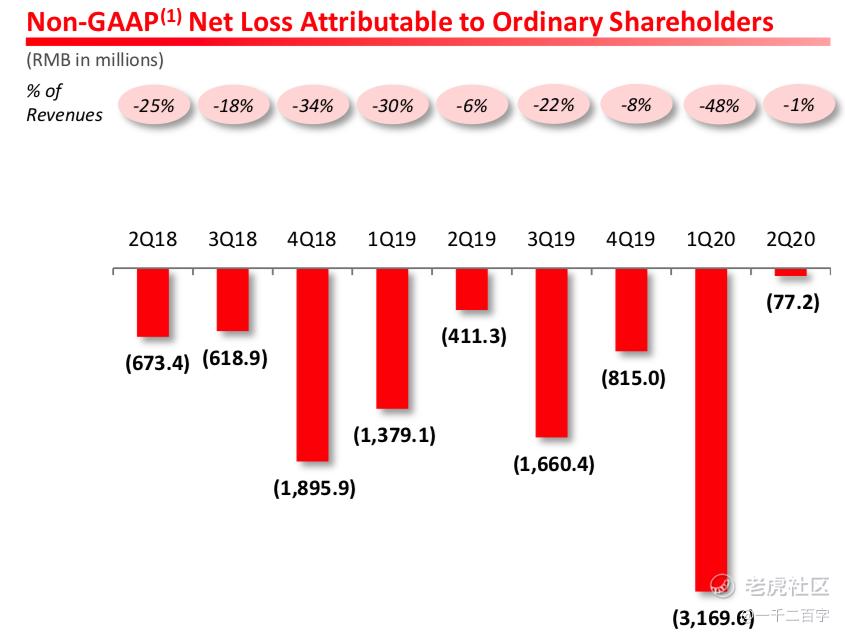

那么,在整体毛利率同比持平、环比改善,以及利息收入增加、投资的公允价值上升等综合因素下,拼多多二季度Non-GAAP准则下的归属股东净亏损收窄到-7700万,去年同期是亏损4.1亿,上一季度是亏损31.7亿。

但我并不认为拼多多现在到了向市场讲述盈利能力的时候。主要考虑:用户数仍有明显上升空间,从身边情况看,即便是下沉市场仍有一批消费者尚未进入拼多多体系;对品牌商的渗透率还不够,SKU需要进一步丰富化;需要建立起一两个具备强势的行业竞争力的品类,农产品目前看是最有希望的。

所以,管理层在分析师会议上也给出了下半年的市场营销计划,仍然会继续提高补贴,同时要盯紧ROI投入产出比,采取一个比较谨慎(prudent)的市场策略。这也说明,盈利还不是他现在重点考虑的。

建立农业预测体系

上面提到,拼多多研发费用增长明显。与营销费用季节性投放规律不同,其研发费是逐季度上涨的,没有季节规律。2Q20季研发费支出12.7亿(Non-GAAP),如果把工程师的股权激励加进去是16.6亿,研发费用率为14%,看上半年整体的话是17%,这在互联网公司中已经算很高的了,特别是他所处的电商并不是一个主要以研发推动的高科技领域。

这里有一个逻辑。随着用户基数与商家规模的增长,平台需要依靠技术让它的推荐算法更精准,让消费者更快找到需要的商品,这样商家投放搜索广告的ROI就更有效,竞价就会提升,结果就是给平台带去更多收入。

至于新的研发投入方向,管理层在分析师会议上透露了三点:建立农业预测体系、C2M数据库、物流计划。特别是第一个,结合其继续加大对农业价值链条的投资力度看,拼多多是想把农产品上行做出一套标准化,做成竞争优势品类的。

与服装、美妆、3C家电比,农产品的在线渗透率要低很多,正是因为难做才增长空间大。如果把消费者对在线农产品、生鲜商品的需求简单按照“是否即时需求”“贵还是便宜”两条坐标轴划分成一个四象限矩阵,像每日优鲜、盒马、叮咚买菜等各有对应象限归属,拼多多农产品过去占据的是“非即时-便宜”象限,但从近期的多多买菜等新业态举动看,他想进入“即时-便宜”象限,最相似的对手可能是美团买菜。社区团购竞争会升级,拼多多在“非即时-便宜”场景下累计的农产品供应链经验,能多大程度上让社区团购场景受益,需要继续关注。

综上,应该说拼多多的策略是有自己的节奏感的,从上市初期大力度投放品牌广告、做综艺冠名获取知名度与信任,到一年前大手笔调整营销结构,砍掉一部分品牌广告,将更多钱花在补贴上,再到近期调整费用结构,每一步都有他清晰的业务诉求,“进化力”不容小觑。当然,市场随时在变化,拼多多也在做出应对,有进攻、有妥协,但始终是强用户视角的,用户留存仍是观察这个平台接下来表现的重点之一。

作者公号:一千二百字(word1200)

精彩评论