就连多等3天都做不到的FED,究竟看到了什么?

本文数据图表极多,请众读者做好往最大阻力区竭力前行的准备···

继紧急3.3的50bp降息,果断且过度地吓坏市场后,继续3.16降息100bp,一脚油门踩到底连3天正式FOMC都等不及,货币政策工具箱几近low穿(零利率对于FED常规的货币政策工具而言是极限,若负利率,如长端债券TIPs一旦垮,长端美债作为全球资产定价之锚,就天大麻烦比如上周债市高波动),继不设上限的回购操作(2-30年期债券不定期的购买)+协同众央妈联手维稳海外流动性。无疑都能看出FED货币政策空间的捉襟见肘,但另一方面看得出FED的维稳美债的决心,就差那句“whatever it takes”

图一:FED利率(0-0.25)+慷慨回购(3.16)

图二:联手众央妈维稳海外流动性市场(3.16)

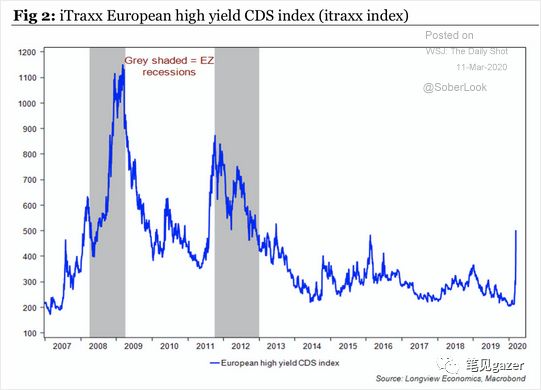

从上期《新冠危机》即上周,LIBOR-OIS来看,全球/在岸美元流动性暂无大碍。一如上期所述,本轮股市抛售源于对全球增长预期的修正+强去杠杆化(本质依旧是全球疲弱的基本面);但上周出现的债股双杀,高波动率,TIPs-黄金大幅下行,通缩预期的反馈加强,使得远端TIPs收益率一度破0,往上再走除非FED负利率或慷慨解囊(承诺开仓),否则就是买保值债券等同于买风险资产,大类资产的大幅波动和失锚的恐慌——难怪老巴也说活了89年,生平仅见(活久见···实话我们这代人注定要见证历史的),笔者也花了几天时间消化这个宏观经济史上绝无仅有的时刻(通缩预期-股债双杀-债券避险-债锚崩溃),其逻辑反馈之独特。未来若第四张多米诺骨牌(宏观界推测可能是欧洲-欧债2.0)倒下,那么第二轮远期债券波动率冲击会更为猛烈,FED则需要做好前所未有的扩表速度,或某天能看到FED的资产负债表买下半个世界···

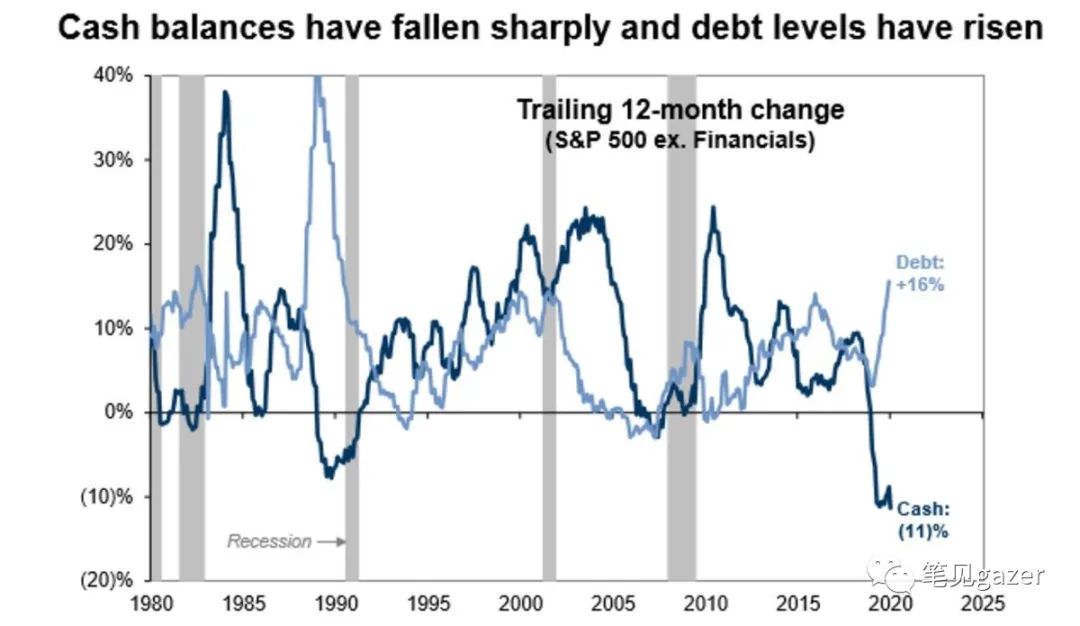

图三:SP500的More debt+Less cash(3.12)

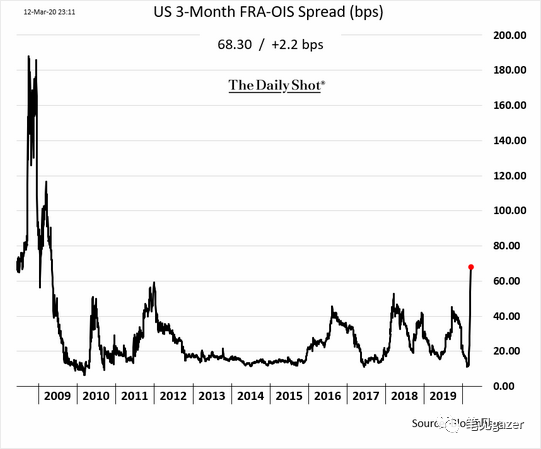

图四:US(隔夜-3M期利差)(3.16)

图五:债券大逃杀:投资级+高收益+EM债券(3.13)

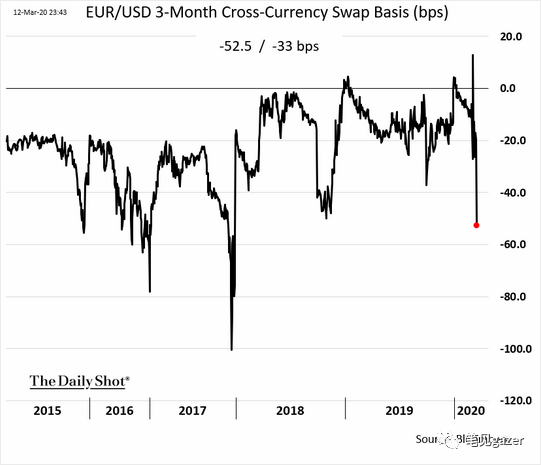

图六:EUR-USD互换基差(3.16)

图三-图六,较为精准地描述美债失锚的风险与投资者们用脚投票的表现。如今我们仍旧需要警惕:继慷慨的FED后,美债长短端结构利差,长端波动率能否降下来,以及短端反应的市场通缩预期+疫情-恐慌情绪能否缓和。这也是FED无能为力之处,并非如08年般单纯地做最后信用-流动性的供给者完成资产负债表的一次性损失计提。换来漫长复苏期的等待,市场短端预期很差or等待复苏,但长端没问题,意味着长期市场仍旧乐观,看好短期修复过程。

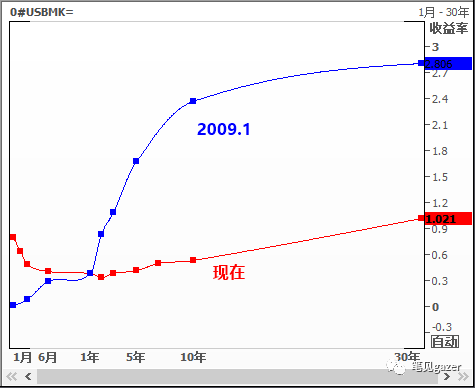

图七:08-20美债结构对比(3.09)

所以你能看到08年的降息,紧急降息至0-0.25slash后,长端反馈的预期仍旧是乐观的,通胀预期+经济回暖正反馈。也能看出全球对未来利率高点FED-3.00(虽然实际上长端后来塌下来受多方影响下文有提及),最终十余年回眸耶伦启动的货币政策常规化历程最终仅至2.00-2.25+

这里简单回答一些读者的提问,包括为何黄金暴跌,全球股市血洗,债端高波动率···也能相对颗粒度粗地解释为何FED几乎不可能采取负利率。长端美债是大量投资标的的定价之锚(US10Y,TIPS),全球大量的养老基金(欧日美韩),全球金融机构(银行,券商/投行,基金等),无一不用起作定价基石(传统无风险利率),比如需要资产保值抗通胀,那么通胀保值债券利率不可为负,否则大量抛盘增持现金(这就是为何上周TIPs一度碰触负利率后大幅抛售回调,强通缩效应带动黄金期货-现金-保证金需求up+通缩预期的双维打击);又比如债差结构过于平坦+低利率,会发生银行间资产配置失衡(不同年期间债差过小),跨期风险极高,前景愈加扑朔迷离(债券平坦化——围绕金融系统的三者:银行通道化,政府企业化,企业边沿化。这也是为何日本化现象带来的金融系统的瘫痪,宏观经济不振);又比如为何欧日央行可以大胆玩弄负利率,因为他们不是全球资产定价之锚,通过carry-trade买入美债(长端美债),再多的负利率依旧能找到正利率之锚完成定价。

那么未来FED还剩下什么呢?投资者-生存游戏里要准备什么呢?

1从当前几乎平坦化的美债端来看,要做好未来波动率的再度飙升(第二轮债券高波动率冲击)。说句难堪FED的话,你枪管里没有子弹了,你得先造一批(MMT,直升机撒钱···要不学日本玩债券收益率控制?)最末的选择看来是近期最有可能的。但是否这就无敌了呢?并不,日央能玩是因为日本政府严明的财政纪律+国债几乎内部消化,自家人玩左右手腾挪游戏,资产负债表的转移是ok的;但美国不一样,美债流通,美国本土仅占三分之一,大量的美债海外流通,FED要做收益率控制及其困难,一旦开枪即为开炮,FED资产负债表将以前所未有的速度增长,搞不好买下半个地球(笔者前文揶揄)——会严重损害美元信用体系。(黄金的历史性换锚契机,到时不是新不新高这么简单,而是全球信用货币体系崩溃的迹象)

2配合财政部的工作,美债远端供求曲线拉抬。这也是较为实在且堪用的选择,但长端无力+通缩预期(暂为市场主流观点,仍未证伪)。保持着稳定美债的决心,那么此事则回归至美债近端的表现,得看疫情,这种看天要饭的赏脸式决策,对财政泛滥的Trump政府而言会是好事?当前来看好坏参半,财政赤字的继续扩张?同样动摇美元信用,很多时候政策目标的取舍皆为两权相害取其轻···

PSFED历届临危主席,皆有宁我负天下人胆识。本·伯南克《救火》阐明他的决心,尽管历史可能是骂名:拯救大而不倒+长期畜养市场(巴普洛夫的狗)或毁誉参半,但他迅速终结次贷之危,其独夫之姿万个鲍威尔都不如他。最终一切酿成十余年来全球宏观基本面的疲弱:企业大而不倒,小微经营苦难,倒闭政府扩表,推高全部门杠杆率倒逼央妈降低利率水平,低利率倒逼金融机构玩配合大企业玩资本市场博弈——马太效应。

投资者要做的,防守策略,保守处理,现金优先。仍旧不建议抄底(连续三周,望众读者避过山崩与海啸,静听自己心跳的声音),但近期波动率继FED慷慨出手后(low穿政策工具),有所修复,喜欢心跳和对放水节奏游刃有余的不妨试水。

近期观点::笔者认为根据当前情况防守处理一切仓位。择时买入黄金人民币博时易方达华安啥的都ok(这起码一年以上的策略)没上车的自己择时总体而言两到三年长持没问题,很多人觉得跌了就怕实话那是因为你心理还是一个被价格趋势所束缚的玩家;AUDUSD/NZDUSD,AUD/NZD不排除有QE/负利率(当前实证0利率+QE);EURUSD空方建议先做好防守欧美利差几乎收窄,carry-trade已成历史云烟,当前盯紧ECB会掏什么奇奇怪怪东西?静待第四张多米诺骨牌的倒下,从经济基本面来说欧洲远不如美国(FED慌得不知所措了,你说欧洲能好到那里去?),实际性地衰退板上钉钉。全球股指,又到央妈呵护阶段,类似把戏08年来多有桥段,训习市场风格。核心要义看估值,但从央妈水量+政策赋能来看,远没有到笔者认为符合当前宏观经济基本面的价格入手大科技板块etf和电动车类etf,高端白酒类etf(当前来看太贵了不合适,来波2500吧,可惜央妈太慷慨不让跌说是很怕跌)。原油:期权刮刮乐已过时了,波动率现阶段也不适合入场,整个原油框架等待美-俄-OPCE回到桌面再重构,契机和谁牵头很关键。当前supercontango实了,但远端曲线很差,套利没空间,本质远端预期没修复,全球经济扎于泥潭,仍看不见出口的光——但零杠杆的定投基金类型可以买入些,比如我国的南油基金,长期来看原油二战对美,沙特,俄罗斯都不见得好事,但全球需求回暖预期没出来,蛋糕太小不好分谁都不想让。(有机会聊聊15-16年中-美-俄-沙特怎么回归谈判桌联合抗通缩,对当前情况望有所启发)

犀利不在文末,毒舌不止评论:

全球央妈联手降息,英,纽西兰,HK···降息红人脸,回购动人心。日本起码出台新的财政刺激计划···勉强算个货币政策low穿,协同财政政策办点事还算行的(好听叫协同,难听叫尿壶)

但有一例,欧洲居然无动于衷···你说这是好是坏?

宏观界把欧洲作为第四张多米诺骨牌并不无道理,《打破”质子“神话——沃克尔/里根改革(美国篇)》里原话:我们这里可以做个假设,当年没有沃尔克,没能刺破泡沫,一直呵护落后产能以及放水养债,再观今日之日本,欧洲其二者经济巨债缠身,辗转折腾在负利率的地板久久不能翻身,错过了信息科技时代最为肥厚的电子商务十年红利,美中养出亚马逊,阿里巴巴等饕餮巨头,日本欧洲颗粒无收一无所得,甚至沦为其二者拆债囤资的纠纷之地——耶伦在FEB最后一轮加息,离职前曾公开谈论过技术性创新和经济结构变革转型,核心在于市场经济与制度体系,想必她愿景仿效沃克尔,但事与愿违又或力不从心。简单点想,市场经济核心在于风险自担,权责合一,愿赌服输,该出清的出清,政府引导更要有壮士断腕的决心,该断奶则断奶——上帝的归上帝,凯撒的归凯撒。(点击原文链接,回顾该文)

欧洲四季度GDP增速水分过重,爱尔兰出名的避税天堂,包括苹果在内众多全球性企业子公司所在地,融资,避税,出逃,一气呵成···欧洲的CDS飙升,大家都盯着,就等啥时候炸锅?

中国数据2月出来了···很多说需求会回来的分析师不知是否有股不祥的预兆?在原油30+的全球外围通缩,中国5.2通胀,对比消费增速-20多(尽管近年来一直得看细分项,中产下沉,消费疲软不争事实)

数学世界本没有谎言,若有它叫统计···

若有阅读不便,请移步笔者公号,笔见gazer(主要是超链接部分)

精彩评论

又是一篇很重要但很难看明白的文章,解释长端美债作为大量投资标的的定价之锚现在出了什么样的问题:$纳斯达克(.IXIC)$

零利率对于FED常规的货币政策工具而言是极限,若负利率,如长端债券TIPs一旦垮,长端美债作为全球资产定价之锚,就天大麻烦比如上周债市高波动

宏观经济史上绝无仅有的时刻(通缩预期-股债双杀-债券避险-债锚崩溃)其逻辑反馈之独特。未来若第四张多米诺骨牌(宏观界推测可能是欧洲-欧债2.0)倒下,则第二轮远期债券波动率冲击会更为猛烈,FED则需要做好前所未有的扩表速度

能看到的两种未来绝对都是深重的灾难,真希望有中间路线