纵览一下美股高科技板块,SAAS(Software As A Service)公司占据了很大一个比重,保守估计也要有100多家,并且估值普遍真的很高。大家比较熟悉的ZOOM,Adobe, Salesfore, Shopify, Twilio等等,都是投资者追捧的热门目标。

首先说一下为什么看好SAAS行业,简单来说就一句话:“它是未来的行业趋势”。随着5G以及互联网带宽、带速的进一步提升,“电脑终端化,软件云端化”,已经在路上了。未来,很难想象靠卖使用权的终端软件企业怎么和云端化,服务嵌入型的SAAS公司竞争。美国在SAAS的投入以及成果确实领先,中国的钉钉、企业微信等也在紧紧追赶。SAAS大致分为通用型SAAS(CRM,HRM,协同OA,ERP,云存储,市场营销等等)和 垂直型SAAS(如金融,教育,医疗,电商,物流等等)。更加详细的SAAS基础知识我就不赘述了。网上都能查。

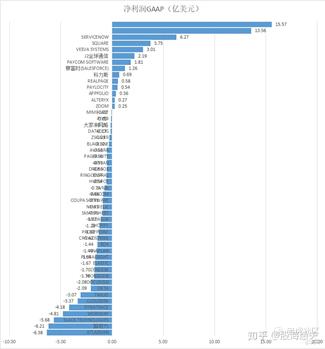

让我们更多了解一下SAAS公司的特征,SaaS公司普遍收入高,增速快,现金流好,但是,由于预收的客户年付费需要在未来12个月平均摊销,而企业相对较高的获客成本和研发成本一般不会摊销,所以大部分SaaS公司并没有财务上的盈利,甚至增长越快的公司亏损越高。借用网络上的一张图,美股市值排名前30的SAAS公司中,只有14家在GAAP口径下录得盈利。

在二级市场,一般对SaaS公司的估值是以市销率来衡量,目前,All SAAS index交易在约13倍PS,而年度平均值为10.2倍PS。

可以看出,SAAS板块就是一个出卖“梦想”的wonderland,大部分公司没有利润,市销率低于10倍都没脸见人。这就让很多投资人有点儿发懵,如何面对如此高估值,高溢价的板块如何进行投资呢?

最开始,投资人把注意力集中在了SAAS公司的成长性,用销售增长率来平衡这些公司的高估值,这就导致很多SAAS公司以牺牲利润来换取收入增长。

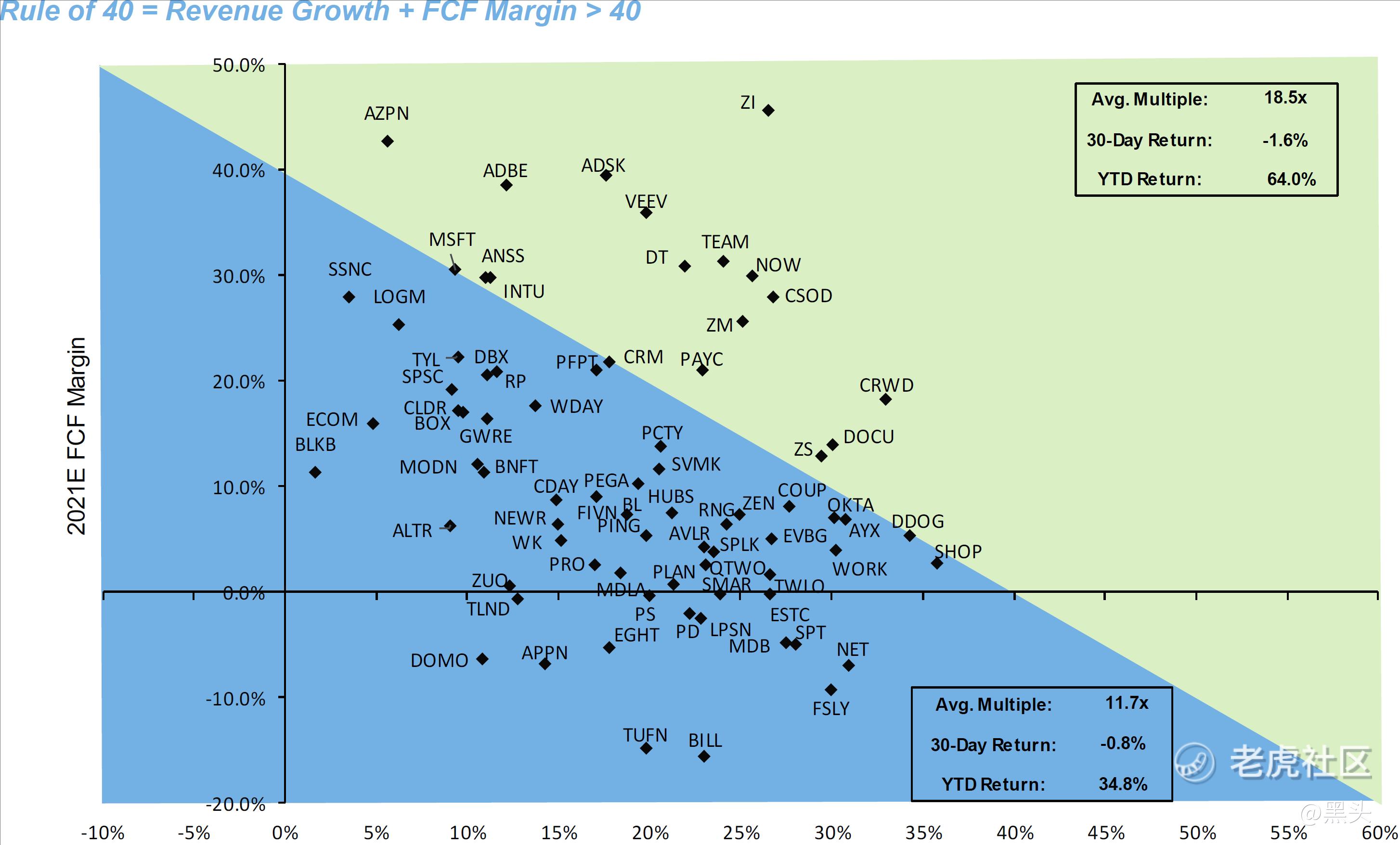

2018年知名软件和互联网投资人Brad Feld在他的博客中分享了题为《衡量SaaS健康度的40%法则》提出了在SaaS公司财务状况评价中广泛使用的40%法则。

所谓40%法则,就是增长率+利润率(EBITDA Margin,或 Free Cashflow Margin FCF margin)之和要达到40%。满足上述法则的SaaS公司才算是一个比较健康的公司。

根据这个法则,如果公司增长率为30%,那么公司利润率需要达到10%。如果公司增长率为40%,那么利润率可以为0%。如果增长率为60%,那么利润率可以为-20%。

这个法则把企业的增长率与利润率进行了平衡,高成长低利润与低成长高利润的公司都可以被认定为健康公司。

目前Rule of 40已成为行业普遍适用的判定SAAS公司健康程度的标准。也可以看出目前被市场热捧的TWL, FSLY, ZM, DOCU, ADBE等等,都是Rule of 40的佼佼者。市场给予高估值也是有原因的。

有一次,我看到Jim Cramer的节目提到了一个改良版的 Rule Of 40。不知道这个准则是由谁最先提出来的,但我估计不是Jim。

"A company’s revenue growth rate plus its EBITDA margin should be at least 5 times of the revenue to its sales ratio."

也就是说一个SAAS公司其收入增长率+利润率至少是其市销率的5倍,才能够被视为一个运营健康同时估值也健康的SAAS公司。这个改良版的Rule of 40,我个人很喜欢,为我们对SAAS公司的估值提供了一些指引方向。

以现在巨火的ZOOM为例:其(2020预期收入增长率190+EBITDA margin23)/PS 34倍=6.26。所以,似乎ZOOM的高估值也能够有一定的理由基础。当然,我还是觉得ZOOM贵,毕竟2021年的收入增长很可能回落到50%以下,这样,ZOOM可能会面临疫情后的大幅回调。

我认可Rule of 40的理论逻辑,当然,选择一家好的SAAS公司,还有一些非常重要的指标:如:收入留存ARR(Annual Revenue Retention),偿还CAC所需年限等指标。我这里不再赘述。

精彩评论

云计算 SaaS 估值