作者:许哲

链接:https://zhuanlan.zhihu.com/p/114540200

来源:知乎

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

最近我在一个投资者朋友群里分享的一些看法,莫名其妙的被很多很多群到处转发,非常意外。你们大部分人应该见过了

其实里面的内容大部分我在下面这个回答里说过:

美股近四天暴跌超过10%对美国和全球经济有什么影响?(zhihu.com/question/375237651/answer/1049530175)

服务“打死不点击外部链接星人”,大概的意思重复一下,因为还在市场激战,没空收集数据+整理图标,凑合看吧。

前面的知乎问答里的论点:所有的股灾的根本原因是估值过高,而不是其他。有人说新冠病毒是原因,我认为只是诱因,新冠病毒前的股市估值已经很离谱了,突发的黑天鹅事件是刺穿泡沫的一个导火索。当然,这个事情本身的体量也是大得惊人。本来盈利水平已经对不起这个估值了,更何况全世界的经济活动要停摆半年,会让本来已经过高的估值的基准——上市公司盈利水平,更加雪上加霜。从而使得股灾,更加火上浇油。

上面那个问答里用几个指标衡量了股市高估的程度,但没有具体展开讲为什么估值会被一路推高,仅仅列举了美联储资产负债表的扩张和利率不断走低的事实,没有展开讲路径。被四处传的微信聊天记录里简单描述了一下,也不是很全面。大致来讲和次贷危机的处理方式有关:

当初次贷危机是一次大规模的“甩锅”行为。

银行本来给买房者放贷,然后收取买房者每个月缴纳的本息,获得利润。这个过程很漫长,鉴于提高资金周转率的目的。银行会把这笔“债权”打包成证券,转让给其他愿意等待,而自己缺乏资产的金融机构。

注意,这里的资产的定义是:“能够持续产生现金流的东西”。

房贷的债权包装的债券,就是符合这种定义的。只要你持有房贷打包债券,就可以每个月收入到按揭买房者支付的现金流。

银行的做法是先成立一家 SPV 公司,也就是空壳公司,将所有的债权资产,全部转让给SPV公司。然后SPV公司买下所有的资产后,成为包租公,再把SPV公司的份额卖给投资人。

银行本来的资产负债表:资产是房贷的债权,负债是储户的存款。资产卖给SPV公司,收回现金后,两清了。这个时候房贷资产是SPV公司资产负债表上的,不再是银行表上的了。这个过程叫“出表”。换言之,和银行已经没关系了,两清了。

比如一个100万美元的房子,20年本息要支付150万美元。买房的人每个月还房贷,然后本来银行这笔生意要做20年。现在110万美元把持续收租子的权力卖给了SPV,然后自己短时间里净赚了10万。

SPV 公司拿到这个资产后,以理财产品的形式卖给客户。这个因为是购买的表外资产,所以不是银行的业务,但和银行很像,这个叫“影子银行”。

银行大大提高了周转率,而且资产已经出表了,基本就是跟我没关系了。如果是这样,还有什么好说的,拼命扩大业务规模就是了。一个个10万美元进来就行了,反正早晚一出表就结了。所以需要的不是资产的质量,而是“原料的数量”。所以,就算没稳定工作的底层人士,只要申请房贷,也会获批,不管了,反正量越大越好。

这个就形成了一种“不对称责任”,利润是银行的,而风险不是他们承担的。这个破坏了金融行业的基本原则:风险对等原则,如果银行乱放贷,是自掘坟墓。但是这种出表甩锅的结构,一切都不一样了。累积了天量的信贷喷涌而出,造成了房地产市场的泡沫。

天下没有不破的泡沫,再大的泡沫,再绑架国计民生的泡沫,也会破灭,早晚而已。

大量根本无力负担房贷的人在房价永远涨的迷信下,充当了炮灰,最后资产清零还倒欠一屁股债,最后美联储买下了这些房贷,让所有持有货币的人,一起做了接盘侠。

各位,这个过程里造孽乱放贷的企业的高管,回吐了那几年高得离谱的奖金了没有?当然没有,这些全是合法收入。是一分都不会吐出来的,找几个人推出去做替罪羊就可以了。

这个游戏有没有结束呢?没有,所有的玩法继续,国内看到了这种事情后,已经后来居上,各类ABS的原理大致上是照抄的。学歪门邪道,是非常快的。之前知乎上一度热议的二道贩子房租生意,就是这样转移风险,拼命放大杠杆造成的。

我能吃到崩盘前的利润,而不用我承担风险,我只关心如何把杠杆放到天上去。

这个是次贷危机的恶果告诉我们的真理:让风险和责任不对称,人只会作恶到底。

故事继续,美联储把利率一下降低到0,看到金融机构高管赚翻,游戏玩法曝光后。其他非金融机构的高官颇有醍醐灌顶的感觉。做个毛线实业啊,利用不对称风险,把杠杆怼上天,才是发财正道。

于是乎,在超低利率环境下,上市企业的高管开始了发债回购本公司股票的道路。

发行公司债,然后用融资的金额,疯狂购买自己公司的股票,股票本质上是公司对股东的负债,公司变成自己的股东,就是一次股票注销的过程。于是公司回购了自己的股票之后,总股本数减少。企业利润没变化的情况下,公司的总股本数变少了,EPS 就提高了,公司的ROE就提高了。所以我们看到大规模的股市泡沫过程里,美股的 ROE 一直是不差的,看着不像泡沫。

这个发债-回购的循环,对于高管的意义在于一种叫做”员工激励期权“的机制。这种普遍的激励方法是公司给高管一个期权协议,一旦公司的股价达到一个水平(执行价),那么公司的高管有权利以这个价格购买股票。

比如公司现在的股价是100美元一股,我们的激励期权是年底110美元一股。如果公司的股价年低涨到120美元,那么高管还能以110美元的价格买,抛了就赚10美元一股。

提高公司盈利水平,不如发债回购自己公司股票。公司高管的薪水没显著提高,股票奖励成了主要收入增加的来源。

一片欣欣向荣。

当有本事低息发债的公司回购自己公司股票,远胜业务增加的年代降临。”被动投资“的大旗就变得更加鼓舞人心。

”被动投资“源于市场有效性假说。这个假说认为市场会消化一切潜在的信息,所有择时和选股都是没有任何意义的。这个理论的具体实践应用就是指数ETF基金。

该类基金不做择时选股,严格按照指数编制持有股票,ETF基金的收益情况仅与指数的表现有关。我们只关心追踪误差,不关心其他。并且发展出了所谓”定投“的投资策略。

巴菲特曾经和许多对冲基金经理打赌,你们业绩最后不如标普500的ETF,每次都赢。这更加让”被动投资“的理论大行其道。

好了,能发AA债的大公司,在指数里,疯狂回购,战胜其他公司,指数投资又赢。

指数投资又赢,更多资金追捧指数基金,指数基金里的公司股价又涨更快,被动投资又赢。

这个循环不断加强,不断加强。终于,到了某一天,被动投资已经超过了主动投资的资金量。

这是荒诞的,市场的价格发现功能被彻底破坏了,如果大家都做被动投资。

而被动投资的逻辑和根基是市场价格发现机制。

到这一步,悖论下的荒诞市场,只是一个自我加强的正反馈,唯一占据主导的是反身性,而无视任何基本面状况。

这个循环一直在不断自我膨胀,配合着次贷危机后的美联储扩表和低息,不断膨胀不断膨胀。

指数投资主流->指数成分公司股价升高->被动投资业绩更好->指数投资更主流

以至于美股的上涨,慢慢都能归因于头部公司的增长。

天下没有不破的泡沫,再大的泡沫,再绑架国计民生的泡沫,也会破灭,早晚而已。

尾部风险,或者叫黑天鹅事件,终归会来的。

什么叫黑天鹅,你预测不到的叫黑天鹅。你做了两个标准差之外的准备,3个标准差的事件就是黑天鹅。你按照规定,做了3.5个标准差的准备,6个标准差之外的事件,就是黑天鹅事件。永远会比你的准备充分。

你要是啥都不干,就对冲尾部风险,那你平时就没利润了。

所以赚大钱的是那些人:平时赚了钱,黑天鹅的时候不负责的人。当房地产市场泡沫造成的次贷危机毁灭了几乎所有业务的时候,当初的银行高管,是不回吐高奖金的。奥巴马政府的援助款一到,第一件事情是发高额奖金。当美股泡沫完蛋的时候,拿公司名义回购股票,而让员工激励期权赚翻的高管,是不会回吐利润的。

所以,这些人干的事情,都是利用”不对称风险“获利,并不是自身有特殊的本领。

而美联储这样的”公器“,无非是利用不对称风险-责任体制漏洞获利者,榨干剥削普通人的工具。

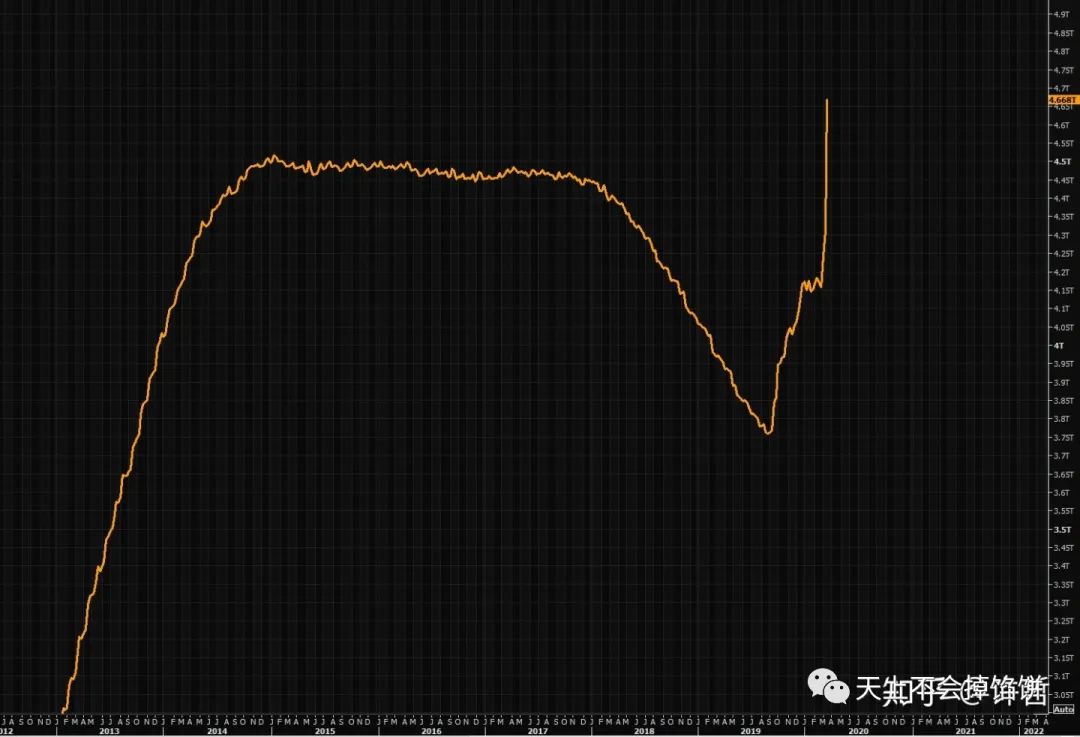

美联储最新资产负债表趋势

美联储最新资产负债表趋势 ETF 的这种被动投资,除了ETF本身之外,还有大量的共同基金,linked notes 等衍生品与指数挂钩。每一种都有看得见看不见的杠杆。

当指数投资的泡沫被戳破,所有的过程是反过来的:

指数下跌->赎回潮->指数成分股下跌->指数更差->杠杆指数基金抛售,指数挂钩衍生品被动抛售->进一步清算赎回潮->指数成分股继续下跌

每一个工具都是几万亿,甚至十几万亿美元的规模。

美联储的 1.5 万亿,又一个7000亿,等等等等,悄无声息,15分钟内被吞噬。

这个就是破坏根本的风险对称原则下,必然的后果:杠杆总量上天到无法挽回的地步。

人类在次贷危机里学到的主要技能是:如何利用风险不对称的办法,杠杆放上天。

所有的法案和修正方法,都没触及到本质——人类要对自己负责。

各国政府在防疫问题初期的做法也是高度一致的,先否认严重性,再到亡羊补牢为时晚矣,明明中国已经有前车之鉴了,依然反应迟钝到呆滞。

不是这些人笨,在任何一个国家能爬到权力最高峰的都不是蠢货。而是不对称风险的存在,推荐大家阅读:

《非对称风险》 b ook.douban.com /subject/30417612

《非对称风险》 b ook.douban.com /subject/30417612 有谁会给”防止重大灾难“者发奖状呢?那个灾害甚至都不被人看到,因为你遏制掉了。安全巡视一万次,30年没发生火灾,你不会是英雄的。救火的才是英雄,哪怕已经是一片白地了。人类就是这样毫无智慧的物种。

最后吐槽一下特别烦人的杠精党,批评我所有的预测都没具体的时间和点位,于是是没有意义的。对于这些人,我推荐你去找几个喊单群,里面有”老师“会给你很具体的指导的。

我什么时候放空还是做多,多少量什么价位,我只会跟我的 broker 说,这个是基本的职业素养,任何一个职业交易员都不会暴露自己的仓位的。

你们这个素质,只配去给喊单老师交智商税,请不要来烦我了,谢谢。

我个人遵循 skin in the game 原则,躬身入局,责任自负,是不是有先见之明,账户的盈亏是诚实的,不用你们给我认证。

因为几个杠精自己嘴欠,导致我不喜欢发文,导致其他读者看不到,也是”非对称“的。

行情还没结束,比较仓促,这篇很潦草,大家包涵。

精彩评论