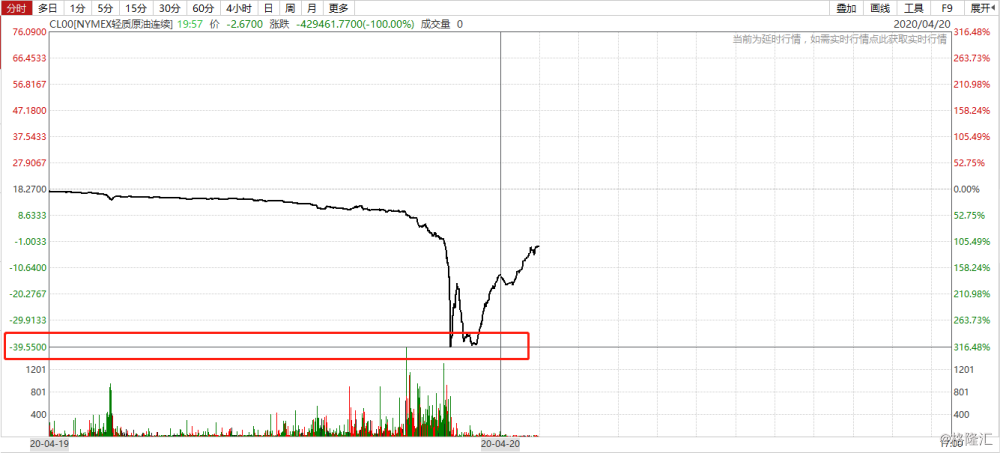

隔夜原油期货价格跌入“负值”。美国纽商所西德克萨斯轻质含硫原油(WTI)5月期货合约价格史上首次跌至负值区域,收于令人瞠目结舌的-37.63美元/桶。而6月合约收盘下跌3.81美元,跌幅15.22%,报21.22美元/桶。

美国华尔街分析员称,原油期货价格跌入负值,最重要的原因,即原油交割地重地俄克拉何马州库欣的储油空间迅速减少,导致原油无仓可储,进而交易员大举抛售,把价格干到负数。

文章转载自格隆汇专栏“沽民”

在我看来,此次原油期货价格出现“负价格”,令人大为疑惑。难道“油价”真的可以为“负值”吗?事实上,跌为负数的是期货价格(WTI原油期货5月合约价格),不是原油现货。并不意味着“负油价”出现。在现货市场上,原油还是以买卖双方的约定价格进行交易。

我先复盘这一轮原油期货价格的暴跌,再分析跌为负数的原因。

我们知道,期货是现货的衍生品,存在到期与交割的环节,是不连续的,无法长期持有。利用期货进行交易者,一般有两种目的,第一是套期保值,即存在相应的现货仓位(或需求),担心未来价格出现波动,便相应地反方向在期货上建仓,对冲价格波动;第二是投机,利用期货价格短期出现的波动来盈利。

这里,第一种操作偶尔会涉及到实物交割,多数情况下不涉及实物交割;而第二种目的则完全不进行实物交割。所以可以看出,涉及到最后交割环节的期货合约,占市场交易的份额是很小的一部分。

尽然交割的只占市场交易的很小一部分,那么临近交割,这些多出来的合约会怎么办?一般也是两种情况,第一是单边平仓(或反向开仓),第二是展期(也叫换月),即近月合约平仓,在远月合约上建仓,相当于将到期日向后延续一个周期。前者往往是投机交易者或短期保值者的操作,后者更多的是期货指数ETF基金的操作。

在正常情况下,无论是单边平仓、还是展期,都可以有序从容地进行,不会对市场价格带来巨大冲击。

但这次不同。

这次的背景条件有几个特殊性。首先是减产协议5月进行。我们知道,减产意味着供给收缩,那么供求平衡之下,价格有望提升;但是在5月进行。那么4月中进行交易的期货合约(即5月到期的WTI期货合约),无论如何也享受不到这波减产的福利,所以是废纸一张,天然就有被投资者“踢爆”——价格大跌的倾向。

但是,在5月到期的WTI期货合约上面,集聚了大量的多头。这些人是在上次原油暴跌之后,抄底原油期货进场的,是妥妥的投机交易者。他们的需求也很简单,吃一波短期反弹,快进快出,不恋战。

当这种短期投机者越聚越多的时候,一个期货交易中最尴尬的局面出现了——自反性。

这种现象有的时候股票也会有,但股票由于筹码总量是一定的,如果多头垄断了绝大多数筹码,那么只要他们不抛售,就不会暴跌。

但期货不同了,期货可以双向交易、且本质上是虚拟的合约,不存在“货源归边”的逻辑,所以当多头大量聚集的时候,只要有人大量开空仓,那么价格就会出现松动。这是此次暴跌第一个环节。

随着价格开始下跌,先前投机的多头开始慌了,说好了手拉手做多的小伙伴,分分钟就成了对手盘,于是开始上演一场“跑得快”,那些看似铁通一块的“多头大军”,瞬间崩溃了,你争我夺,出现踩踏。这是第二阶段,对应的时间也就是昨夜12点(北京时间)左右,跌势加剧。

但即便如此,价格也很难出现负数,因为期货虽然是虚拟的合约,但毕竟终究是代表了一定的实物权。为什么会出现负数?

根本原因在交割环节。

我们知道,原油是一种密度较低的液体(比水轻),那么储存原油会涉及到大量的仓储空间,这就使得原油期货对原油现货而言,天然有一种折价的趋势。也就是说,如同你买入了原油期货,到时候进行实物交割,你要准备好充足的空间去储存卖方“交割”给你的那些油。

刚才提到了,原油期货交易中,绝大部分仓位都没有真实的交割需求,当交割临近的时候,他可以平仓或展期。但是,这一次不行了。为什么?

因为5月WTI期货的价格已经开始大跌,与6月合约相比低太多。这样,如果交易者选择展期的话,将面临极严重的亏损。因为一份代表同样数量原油的合约,5月只有11美元,而6月则还在20美元以上。那么拿11美元卖掉,再花20美元买进来,亏一半!血亏!

这样一来,那些赌减产协议达成、油价反弹的投机者就被“夹”了。油价开始跌,你的多头仓位开始亏钱,平仓就亏钱;那如果不平仓,而展期,前面分析了,要面临亏一半的局面。进也不是,退也不是。

唯一的选择就是等待交割,因为这是唯一不亏的手段。想想看,原来40、50、甚至还有过100多美元一桶的原油,现在(前期)花20多买入,其实是捡了便宜的。但巨大的问题来了,买了放在哪?美国人家里地方大,车库里堆几桶?肯定是不行的,原油是高度易燃物,需要指定的储存条件。所以,等待交割不是可行的选择,只能割肉平仓。

就这样,价格就继续下跌,跌破“零点”大关——

当然,还是那句话,如果只有多头在自相残杀,那价格无论如何也跌不破零。上面的所有分析,只是站在多头这一边;但期货是双向交易,期货市场的交易者,还有另外一大票人,他们叫做空头。

前面提到的这些分析,空头当然都明白;不仅明白,而且要加以利用。空头们看准了原油多头“平仓也不是、展期也不是、交割更不行”的“三难”的局面,推波助澜,大举做空,逼多头做出艰难的选择。

利用对手方进退两难的局面,利用价格逼对手房企自己仓位,这样的操作在期货市场上有个术语,叫做:逼仓。逼仓分为逼多和逼空,这次原油暴跌多头集体扑街,是典型的逼多操作。

而市场多头即使接受“负价格”也不愿承担交割的这个事实,也表明了,当前WTI原油期货交易者中,绝大多数都是散户,而不是机构投资者,更不是原油交易商。他们只是利用原油期货的价格波动来投机,而对原油没有任何真实的需求。

那么,逼仓的最后结果只有一个:多头集体缴械,夺路而逃,自相残杀,把价格干到地狱。

总结起来,这次原油实仓上演“逼仓”大戏的过程有五步:

1 前期油价大跌,导致大量投机者抄底原油期货,形成了多头大量聚集的状态

2 减产协议从5月开始执行,于是4月下旬到5月这段时间成为原油交易的垃圾时期

3 投机盘太多,没有真实的交割需求,当面临交割的时候,多头或平仓或展期

4 空头看准时机出手,砸低近月合约价格,导致多头无论平仓还是展期,都面临亏损

5 多头上演“跑得快”,先前的小伙伴成了对手盘,蚁穴溃堤,夺路踩踏。

至于后市。减产协议出来了,时间表也明晰了,但力度不大,无法扭转全球原油供大于求的局面。未来跟随者减产时间表,原油市场的交易也会出现相应的周期,像这次这样的“逼多”没准过一阵子就会来一次。但经历了此役,多头也该长点心眼了。

对于我们普通投资者,只有一句话相送:拿期货加杠杆抄底,必死。

精彩评论