今年一开年黄金就一举突破去年高点,成功吸引了全球资本市场的注意力,颇有种踹门而入博眼球的流氓气势。这也许正预示了今年黄金必有一番作为。

有人说黄金去年涨了一年了,难道今年还能继续涨?

我想说,别说一年了,未来三五年甚至整个20年代,黄金的势头都无人可挡。1200美元以下的金价,不但未来几年见不到了,就连这辈子再见一次也难了。

我凭什么敢这么肯定?

说实话,我主观上并没有这么肯定,单凭直觉是难以下这种定论的。但是目前我看到的客观事实都指向这个结果。所以我把这些事实列出来,大家一起来找茬,看看能不能推翻这个结论。

黄金的秘密情人——实际利率

大多数人对黄金的理解都流于表面,比如它是避险资产,比如它是抗通胀资产,比如它跟美元是反比关系……等等。

但是很少有人知道黄金有一个秘密情人,从最根本上决定了黄金的走势。只要知道她的行踪,就一定找得到黄金的位置。她就是实际利率。

无图无真相,下面就是两人关系特殊的铁证。这是美国长期实际利率和黄金的走势对比,完美的反比关系:

实际利率下跌,黄金上涨,这是常年不变的事实。近期美元实际利率一路下跌,所以黄金也随之一路上涨。

我以前提到黄金的时候经常掏出这张图,但是今天我打算从最根本上给你讲清楚他俩为什么会有这样的关系。

道理很简单,因为黄金是不生息资产,它的价值更多的由生息资产来决定。如果满大街都是回报率很高的资产,就没人想拿着不生息的黄金;如果满大街资产回报率都很低,那持有黄金的愿望就更大一些。

说白了这是一种机会成本的问题——实际利率是持有黄金的机会成本。你把黄金看作现金,如果其他资产回报率高,你持有黄金意味着失去了这个潜在回报率。

更极端的情况,如果有些资产的回报率变成负的了,那持有黄金的机会成本也变成负的了,意味着持有黄金不但不损失机会成本,反而还赚钱。这就是为什么负利率直接利好黄金。

真的就这么简单。无论你看市面上有多少分析黄金的论点,最后的最后也要落到这个根本上来。只要看透了这个本质,一切繁杂在你眼里都会变成清晰的线索。

不信咱们就来试试。

那么实际利率到底是啥?

教科书式的答案是,实际利率是扣除通胀后的真实利率。

假设你今年工资100万,但是通胀率10%,你的真实收入其实是90万。

假设你买的债券收益率10%,而通胀率5%,这个债券的真实收益率就只有5%。

把一切收益都扣除通胀,剩下的才是你真正得到的。从这个意义上讲,实际利率能告诉你资产的真实回报率,而不会被通胀蒙上一层朦胧的面纱。

名义利率-通胀率=实际利率

得出这个公式以后,我们自然明白,想要预测实际利率(进而预测黄金价格),必须从这两个因子下手——名义利率和通胀。

如果名义利率上涨,而通胀不变,那实际利率一定是上涨的(金价下跌)。【美元名义利率上涨,会吸引更多投资者买入美元,导致美元上涨。所以才有了美元跟黄金呈反比的说法。】

如果名义利率不变,而通胀上涨,那实际利率一定是下跌的(金价上涨)。【其他条件不变的情况下,通胀上涨,黄金上涨。所以才有了黄金抗通胀的说法。】

好了,以上逻辑清晰之后,就可以正式展开两步式分析了:美元利率怎么走?美元通胀怎么走?

得出这两个结论之后,黄金未来的走势就尽在眼底了。

未来一年名义利率会涨还是跌?

全球资本市场一直很关注美联储的一举一动,因为它的决策直接影响了全球资产的定价,其中当然也包括黄金。

美联储手中的指挥棒叫美元基准利率,目前是1.5~1.75%。这个数字是怎么定的呢?当然不可能是美联储拍脑袋。

事实是,美元的基准利率,必须低于GDP增长。为什么?

你想象一下你借高利贷为什么还不上?因为你收入的涨幅跟不上债务的涨幅。100万的债务,20%的利息,意味着到明年总债务就变成120万了,如果你的收入没有上涨,你只能继续借新还旧,久而久之**越滚越大,破产已经是注定的事了。

这里我们讨论的GDP就是一个国家一整年的收入,总债务就是整个国家未偿还的债,债务/GDP就是杠杆率。

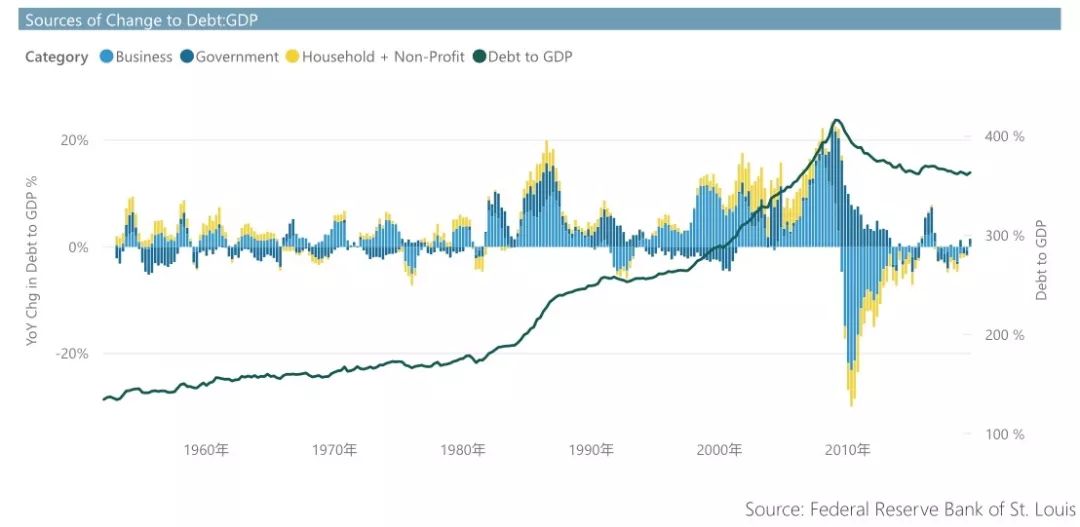

看看美国现在的杠杆率(债务/GDP)已经超过300%了,意思是整个国家不吃不喝三年多,才能把所有债务还清:

你说我可以省吃俭用,先把债还了再说啊。

你个人的决定当然很灵活,但一个国家是没有可能全体国民一起省吃俭用的,尤其是美国这种制度的国家,国民生活水平哪怕下降一点点就吵着换总统。

所以,想要保证生活水平,还不能破产,唯一的办法就是让利率水平永远低于GDP涨幅,这样就算存量债务还不上,至少也别再扩大了。

结论是,美联储自己给出的2020年美国GDP预测值是2%,而基准利率已经1.75%了。所以只要预测不变,年内不可能加息。

那么再看通胀会不会涨?

美联储过去几年对通胀的目标一直是2%,意思是以2%为分水岭,太低了就努力提上来,太高了就压制一下。今年美联储自己预测的通胀率是1.9~2.0%。

这个通胀目标,不实现还好,万一实现了,等于长期实际利率就真的到0%了,短期实际利率就成负的了。那黄金能不涨吗?

如果通胀不涨,甚至下跌,那就是美联储的噩梦来了——通缩。我之前说过,央行不怕通胀,温和通胀对谁都有好处,但最怕通缩。因为通缩意味着自己原本已经很难还清的债务负担还在变大。

我们都知道通胀会减少债务负担,这也是为什么通胀高时贷款买房子比较划算的原因。只要通胀率超过你的贷款利率,你就是赚的。而政府是最大的债务人,数万亿的债务摆在那,一旦发生通缩,债务负担放大,将是致命的。

所以我们几乎可以确定一定以及肯定,美联储不会容忍通缩,通胀率一旦低迷就必须靠降息和放水来拖住。

你可以理解为,美联储喜胀不喜缩的本性,是黄金的天然支撑位。

【提示:今天的第二条文章是我写的达理奥《债务周期》巨著的解读。里面详细介绍了中国和美国目前处在债务周期的什么位置。从这里可以知道美国经济现在是外表看似火热,实际命悬一线。欢迎阅读】

持有黄金到信用货币体系崩溃

目前为止我们谈论的依然是今年或近几年的情形。话题没有跑出当今的货币体系。

现在我们把眼光继续放长,看看未来几十年甚至几百年,黄金会在人类文明里面扮演什么角色。

最开始,黄金只是地球上一种再普通不过的化学元素。

后来,人类出现了,而它的特征正好符合人类对货币的定义,于是它变成了货币。

再后来,人类不满足于它的数量,贪欲驱使我们遗弃了它。但它也成了唯一一种被人类遗弃后价值反而暴涨的东西。$黄金信托ETF(iShares)(IAU)$ $巴里克黄金(GOLD)$

黄金的价值并没有暴涨,而是人类靠着讲故事而创造的信用货币的价值在暴跌。

人性的贪得无厌经不起考验,我们经受不住把未来的钱拿到现在花的诱惑,经受不住把别人的财富拿来自己受用的诱惑,更没有耐心踏踏实实的创造财富,而是更想利用通货膨胀、信息不对称、以及市场操控来夺取别人创造的财富。

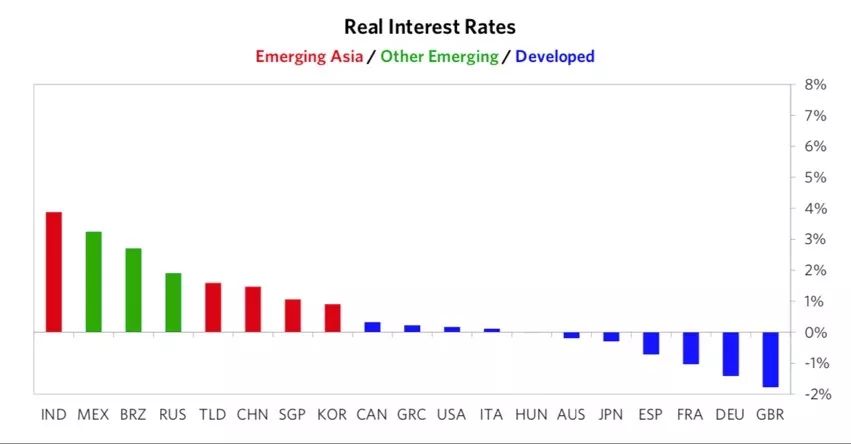

最后的结果是,现在全球利率水平都接近0%,目前为止实际利率已经为负的国家约有6个,未来还会继续增加:

回忆一下,刚才我们说实际利率是持有黄金的机会成本,实际利率已经是负了,意味着持有黄金不但没有机会成本,反而会获得收益。

这是一种骑虎难下的场面,比如欧盟,除了德国以外,人们已经习惯了好吃懒做的生活方式,即便领导者们早就意识到他们需要举国勒紧裤腰带来度过债务去杠杆的难关,但**制度让这种事根本无法进行下去,人们总是会投票给取悦自己的政客。比如当年法国的萨科齐没能连任就是个很好的例子。

这种死循环是无解的,直到最后欧元崩盘或欧盟解体。

这时不得不掏出一张无比惊悚的图。我自己做了一个国内货币增速和GDP的差值图,这才是我们这些年来的真实通胀率。如果你手持现金而没有任何资产,你的钱是以这个速度在缩水的:

用我们的国债收益率减掉这个数字(图中黄字),大概就是我们的实际利率了。大家自己算一下,心里明白就好。

相比之下美国要好一些,至少它的财政是独立的,央行也是独立的,而且有全世界的羊毛可以薅。美联储是名副其实的为人民服务的官方机构,在危机时刻挺身而出接住来自企业和居民的杠杆,以自己加杠杆的方式(QE)来为实体经济去杠杆,迅速扭转了局面。

只不过美联储服务的是美国人民,却让全世界人民为其买单。

但是,美联储的三头六臂也是有极限的。美联储现在背着4万亿美元的债,杠杆率已经超过100%,利率也已经接近0%,下一次危机再来的时候,已经没有再次接盘的空间了。

而下一次危机什么时候来?就在美国企业利润率无法再扩张的时候。随着全球化的退潮,生产成本上升,转折点已经越来越近了。(关于这个转折点的具体相貌我会专门写一篇来描述)

这个转折点意味着整个信用货币体系的一次严峻考验,欧元的生死存亡面临挑战。美元或许还能继续逍遥,甚至借着欧元的衰败让自己再次称霸一次,但最终的清算不会无限期推迟。

我要说的是,在这个漫长的演变过程中,每一次信用货币体系遭受挑战时,不安的人类都会回眸望向早已被抛弃的黄金,看着它金灿灿的光芒里面仿佛散发着悠然且庄严的光辉,无比刺眼。

而每一次,黄金都会以大涨的方式来映射出人们心底的那份渴望却回不去的五味杂陈。

不过我需要强调一个重要观点:

人类绝对不会回到金本位

人类绝对不会回到金本位

人类绝对不会回到金本位

就像人类从采摘时代进化到农业时代起,就再也回不去了,历史是不会开倒车的,只会在现有基础上继续进化。货币可以以综合国力为锚,但绝不可能遵循谁能找到金子谁就厉害的原则了。

但是黄金不会完全退出历史舞台,而是以一种配料的形式继续存在于国际货币体系这盘大锅菜里,时刻提醒人们货币的本质是什么,不能背离初衷太远。

黄金就像一颗咸菜疙瘩,被炒在一锅菜里,你加的水越多,菜就越淡。到最后菜已然成了一锅毫无滋味的汤,但这也是这颗咸菜疙瘩显得最咸的时候。

当前货币体系继续发展下去,就是所有货币对黄金的比值无限下跌,直到人类拥有足够的智慧重新制定出一套自我约束的新玩法。

所以,本着这个信念,我们可以一直持有黄金直到当前的信用货币体系进行大洗牌。这也是本世纪会发生的百年一遇大变革的其中一个支线。

投资黄金的正确姿势

到这里我必须强调,我们在做的是长线投资,而不是百年一遇大赌博。在100年范围内的演变过程,不是你靠着勇气上杠杆就能吃得下的。我最怕的就是这种无谋勇士,还没上战场就先拌在石头上自己磕死了。

投资黄金之前你必须知道黄金的本质到底是什么。

巴菲特有一个很著名的观点,就是黄金不产生收益,长期持有黄金相对于持有股票来讲是很亏的。

这是事实,黄金确实不产生收益,而且道理很简单——因为黄金不是资产,而是货币。

你拿在手里一张毛爷爷,不管放多久它都不会有任何收益,因为它是现金。你说我把它放银行里就有收益了啊。但当你把现金放在银行里的时候,它就不再是现金了,而是一笔存款,或者一张存单。对于你来说它变成了资产,对于银行来说它是负债,你等于出借了你的现金,获取一部分收益。

货币如果想产生收益,就必须变成资产,而黄金的属性是货币,自然没有收益。你想在持有黄金这件事上取得收益,不是期待黄金自己生出利息来,而是在赌其他资产的收益率下降。(好好体会一下这句话)

只要其他资产收益率下降,持有黄金的机会成本就变小,黄金的相对价值就上升了。

因为资本市场是一个靠预期推动的市场,所以更准确一点说应该是这样:如果市场认为其他资产收益率将会下降,哪怕暂时还没有下降,黄金也会上涨。比如,市场认为未来欧元和美元都没有办法紧缩,而且经济一旦下滑还得继续加码宽松,所以黄金一时半会跌不下去。

但是因为资本市场的预期经常大幅变动,所以黄金的波动率也会非常高。

基于以上的共识,我们再来思考如何投资黄金。

我的建议是,把黄金当作现金,作为资产配置中的一个要素,按比例配置。还记得美林时钟吧?它把经济周期分为4种,衰退的时候买债券,复苏的时候买股票,过热的时候买商品,滞胀的时候买现金。

我们现在就是把现金替换成黄金,放在资产组合里配置起来。因为在当前的货币环境下,黄金比纸币更具备现金的属性。

比如下一次危机来的时候,股票债券商品可能都在跌,但是现金的价值并不会涨,反而可能会因为央行放水救市而继续跌。如果一国的国债收益率已经接近零了,那央行再降息对债券的影响也有限了,意味着债券的避险功能已经到顶了。这时会逆势上涨的只有黄金,所以只有把黄金当作现金配置在组合里时,才能真正起到避险的作用。

你说那好,我多买点黄金配着,半仓够不够?

上面我说了,资本市场是以预期推动的,黄金的实际价值不变,但相对价值会在乱世里剧烈变动,意味着黄金的波动率会非常高。我们配黄金的目的是为了在极端情况下降低组合波动率,而不是提高波动率。所以我们不可以超配黄金,只能在5~20%的范围里选择。这种时候,屏蔽贪念,做正确的事,就是胜利。

21世纪了,股民们也该长点心了,我虽看好A股大趋势,但依然孜孜不倦的劝大家做资产配置。未来,手里有房子,有股票,有黄金,有债券,有保险,才是新世纪投资者应有的标准装备。

掘金工具

上次文章里提到要配置黄金,很多人留言问买什么。有股票账户的直接买场内的518880,它是场内最大的人民币黄金ETF。没有理由,就是规模最大,被动跟踪金价。几年内做资产配置足够用了。

这个ETF在场外也有一个连接基金000217,它跟场内的ETF是同一个基金,也是同一个基金经理,只不过场外申购的代码是000217。

还有人问银行纸黄金行不行,我说行,啥都行,只要在正规国家监管机构买黄金都行,网上打广告的那种就算了,很多是打着黄金的旗号卖P2P。

手持美元的人,可以在美股账户里买GLD,它是有实物黄金在伦敦汇丰金库的场内ETF。但是不要去买那种三倍做多的黄金ETN,那就是赌博。也不要买黄金类股票来冒充黄金资产配置,它归根结底还是股票,影响因素太多,不会完全跟踪金价,不要自欺欺人。

资产级别更高的人,其实也可以考虑配一些实物黄金,这个今天就不讨论了。

今天这篇字数又破纪录了,我觉得几年内我都不用再讲黄金了。现在轮到你们找茬了,看看能不能推翻黄金要涨这个结论。

精彩评论

而我们投资的常规角度是获利而非避险(除非实在无法获利),所以从这个角度来看,并不值得“投资”黄金。