品牌出海大军中,年营收将近100亿的安克创新是无论如何都绕不开的一个标的。

2020年公司上市后股价逆势上涨,市值曾达到800亿人民币,之后股价一路走低,短短8个月时间,安克的股票便出现了腰斩。

然而基本面,却和股价走势相悖,实现高速增长。2021年上半年公司营业收入53.7亿,同比增长52%,归母净利润4.08亿,同比增加47%。

为什么会出现股价一路向南、基本面一路向北的现象呢?

是估值太贵?还是被市场低估?利润高增、股价腰斩的安克创新,还值得买吗?

要搞清楚这些问题,得从以下几个方面来说。

1、安克创新的基本面到底成色几何?

2、股价频频下跌的原因是什么?

3、未来的增长点又在那里?

我将按照这三个方面,分开来阐述,如果不想看长文,也可以看最后的总结。

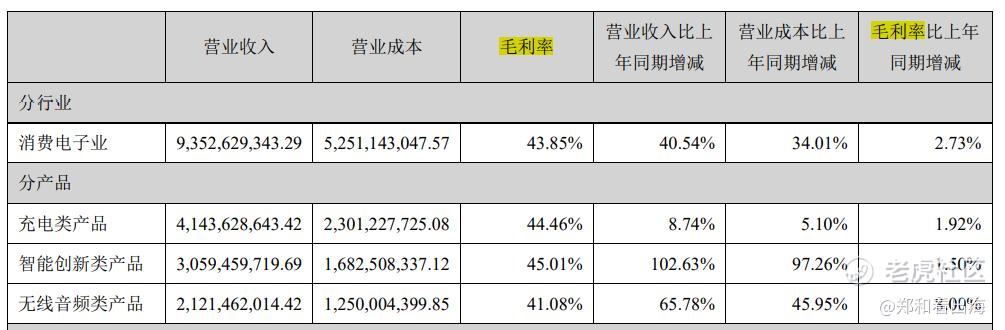

01 基本面的成色

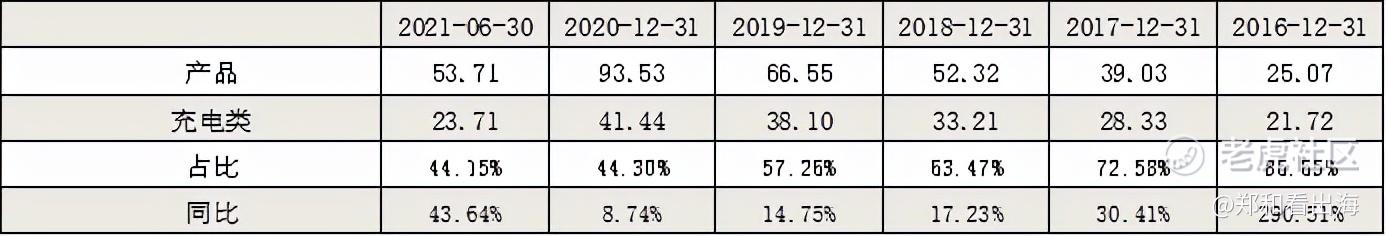

从公司的半年报业务分类中,我们可以看到安克目前一共有3个产品线,分别是充电类产品、智能创新类产品、无线音频类产品,根据半年报显示,目前这三块产品最新的营收分别占比是44%,32%,23%。

1.充电类产品

充电类产品是anker的龙头产品,也是anker创业的第一款产品。其中值得一提的是公司快充充电器,在2018年就推出了氮化镓快充充电器,2021年又进行了升级,算是在第三代半导体应用中走的比较靠前的公司。

公司充电类产品占营收的比例是在不断的下降的。2016年充电类产品占营收比例86.65%,今年上半年,占公司营收比例只有44.15%。虽然今年上半年充电类产品收入增长43.64%,但是由于去年疫情的增速较低,加上随着国外疫情恢复复工,充电类产品市场较小,未来能否持续保持高增长存疑。

2.智能创新类产品

公司的智能创新类产品主要包括“eufy”品牌的智能家居产品和智能安防产品,以及“Nebula”品牌的家用投影仪产品等。

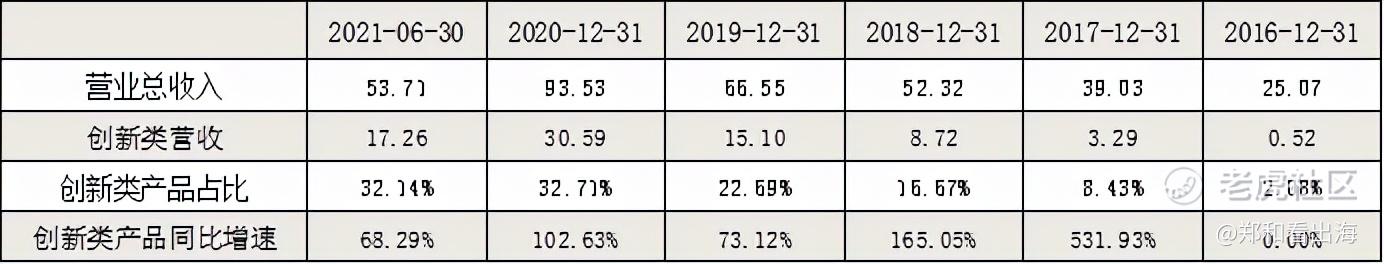

报告期内,2021年上半年公司智能创新类产品的销售收入17.26亿元,与去年同期相比增长68.29%;占营业总收入比例为32.14%,与去年同比增加3.07个百分点。收入和占比均呈现较大幅度上升趋势。

3.无线音频产品

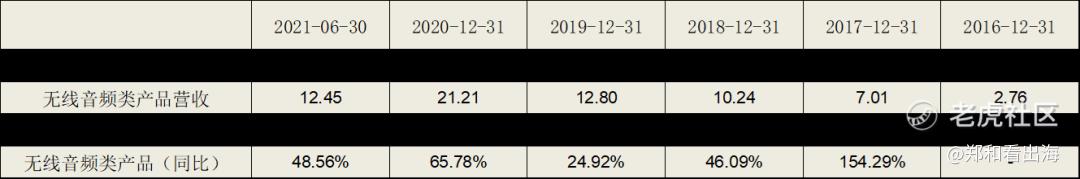

公司的无线音频类产品主要为“Soundcore”品牌的无线蓝牙耳机、无线音箱等系列产品。无线音频产品得益于行业无线耳机的爆发,近年来增长的也比较快。

2021年上半年营业收入12.45亿元,与去年同期相比增长48.56%,占公司营业总收入比例为23.17%,收入和占比也呈不断的上涨。

整体来看,anker的各条产品线营收表现不错,公司也逐渐摆脱单一的产品结构,转向多条产品线协同发展的产品结构,其中智能创新类业务近年来表现最好。公司营收规模总额在不断地做大,今年全年大概率是能突破100亿。

02 股价下跌的原因

看起来发展良好的安克,为什么股价会出现下跌呢?市场的投资者在担心什么呢?我总结了三个原因:

首先,从公司经营层面出发,公司的净利润并不如实际表现的那么好。其次,上半年公司存货的激增,市场担心公司的存货跌价风险。另外,亚马逊5月份的封店风波也导致了市场的担心。下面我具体来说。

1.增收不增利,公司销售费用大增

虽然随着公司品类的扩张,公司的营收规模不断增长,但是近年来公司的扣非净利润增长幅度并没有跟上收入增长的幅度。今年上半年,公司营业收入同比增加了52.24%,净利润增加了48%,但是扣非净利润只增加了22.83%。从2020以来,公司的营收都出现了增收不增利的情况。

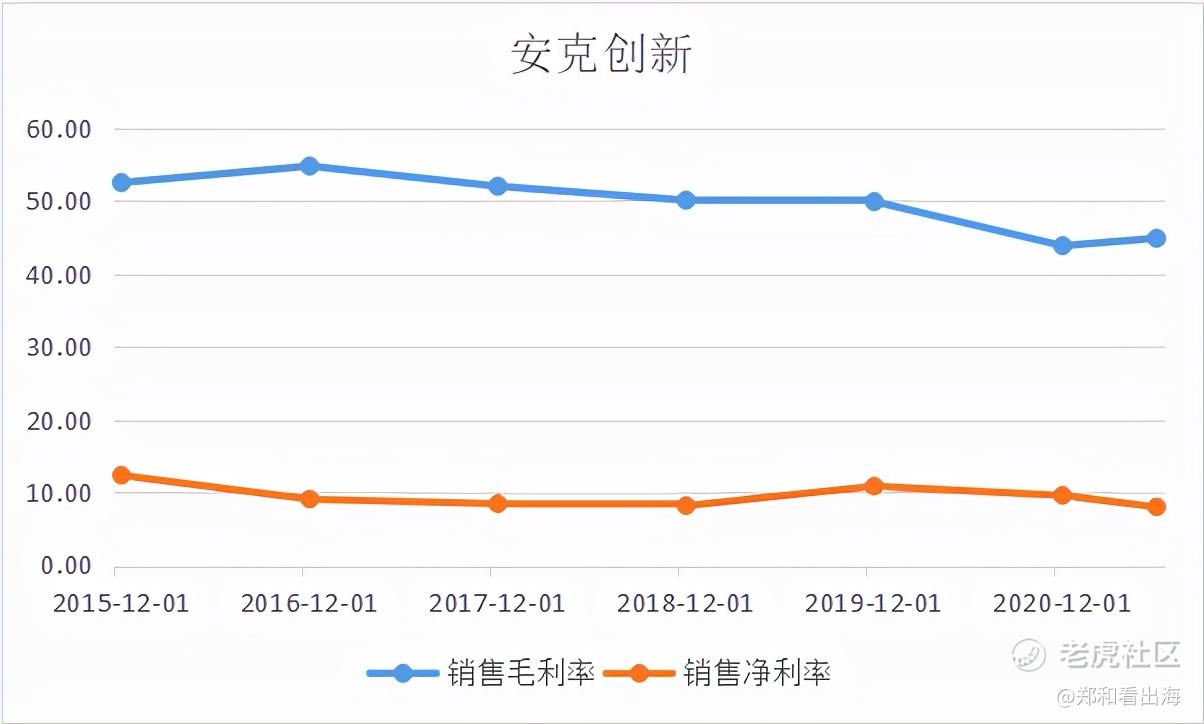

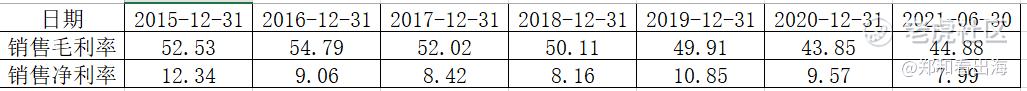

有人翻看公司财务数据可能会认为是公司毛利率的下滑原因,但是毛利率的下降并不是公司出现增收不增利的原因。从公司年报上来看,公司的毛利率看上去是在逐步的走低,特别是2020年公司的毛利率出现了断崖式的下跌。

但是这种断崖式的下降不是真实的,我翻了翻公司的年报,主要是由于去年会计政策的变更导致的,原来计入到销售费用的运输费用,计入到了公司的成本之中。

通俗点来说就是公司卖产品产生的快递运费之前都计入到了公司的销售费用,但是2020年以后这部分费用是计入到公司的营业成本中的,所以从数据中看公司的毛利率出现了较大幅度的下滑。那么真实的毛利率情况是怎样的呢?

翻看公司2020年年报,公司也对毛利率进行了调整和说明,经调整后,2020年毛利率是出现了上涨的。毛利率比去年同期上涨2.73个百分点,实际上算是一个比较大的回升。

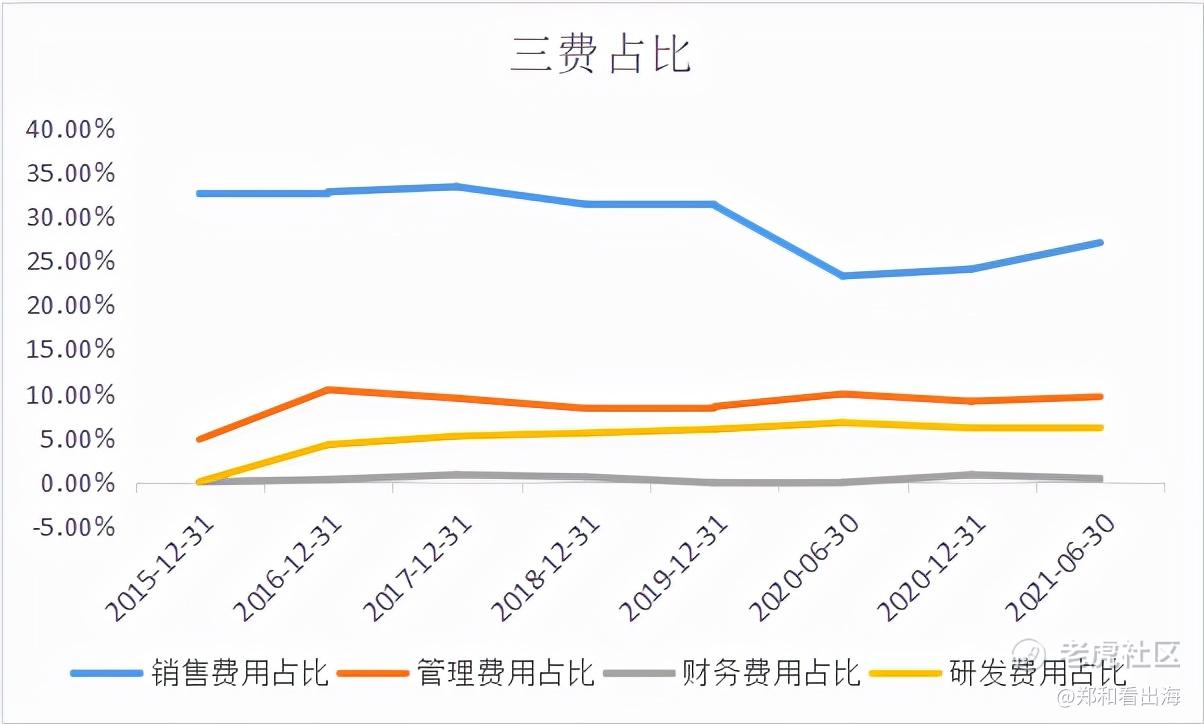

虽然公司的毛利率实际上并没有出现下降,但是公司的净利率却出现了明显的下滑。2020年公司在毛利率实际上升2.73%的情况下,净利率下降了1.38个百分点。2021年上半年公司毛利率比年初上涨1个百分点,净利率却比年初仍下降了1.58个百分点。为什么公司净利率出现了较大的下降?这和公司销售费用的增加有很大的关系。

从公司的费用构成中可以看到,从公司的三费和研发费用中销售费用占比最大,每年营收的超过30%花费在了公司的销售费用中。从2020年以来,公司销售费用明显增加,这是公司净利率下降的主要原因。

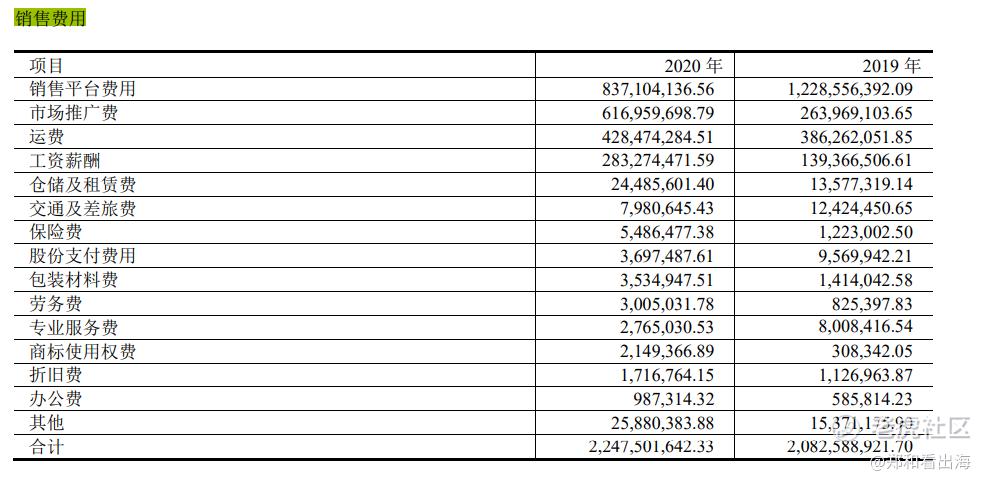

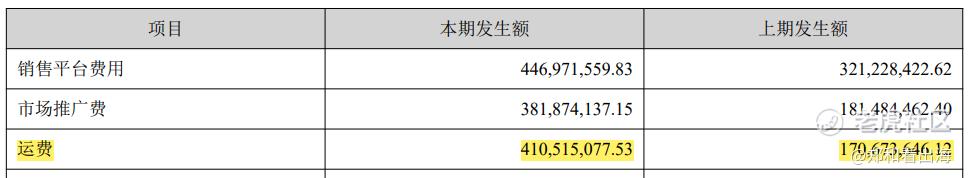

公司的销售费用包含哪些呢?为什么近年来上涨这么快?从公司的2020年年报中可以看到,公司的销售费用中占比大的是分别是销售平台费用、市场推广费、运费。

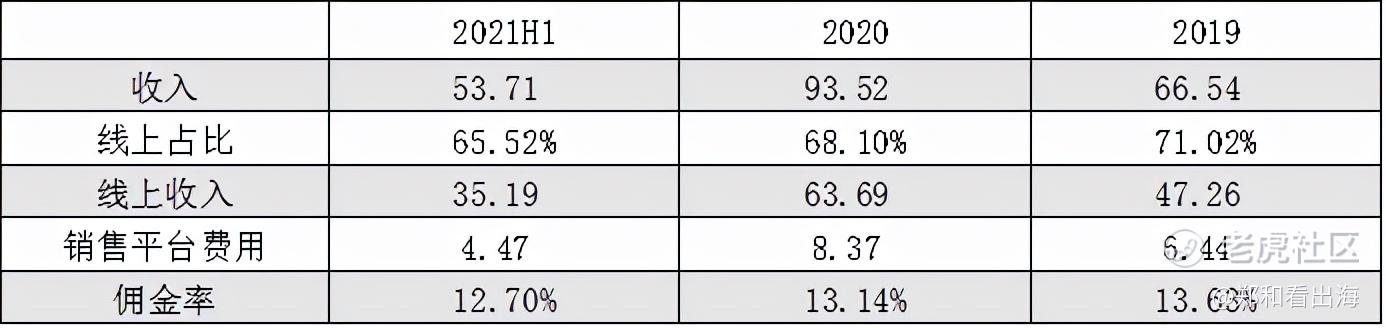

销售平台费用的增加并不是公司销售费用增加的原因。由于公司的产品将近70%的收入是来自线上,例如亚马逊、eBay、京东、天猫等平台,所以这部分销售平台费用基本上就是平台的一个佣金抽成。而根据公司招股说明书显示,公司的线上收入中来自亚马逊平台的收入占比达到了90%以上。

我查了一下亚马逊的相关数据,亚马逊平台的收入抽成平均是在15%左右,根据公司近三年来线上收入和销售平台费用我进行了计算,公司近三年的佣金率在12%-13%左右。从数据上看,平台的佣金率并没有出现较大的上涨,说明佣金率的变化并不是公司费用率上涨的原因。

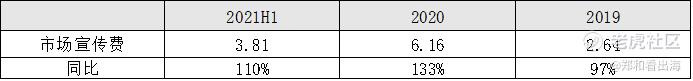

市场推广费通俗点来讲就是公司打广告宣传的费用,这两年上涨也比较快。2020年公司的市场推广费投入6.17亿,要知道2019年公司的市场推广费只有2.63亿,这一块的费用支出出现了翻倍的增长。今年上半年公司的市场推广费继续增长,同比增长110%,达到了3.81亿。

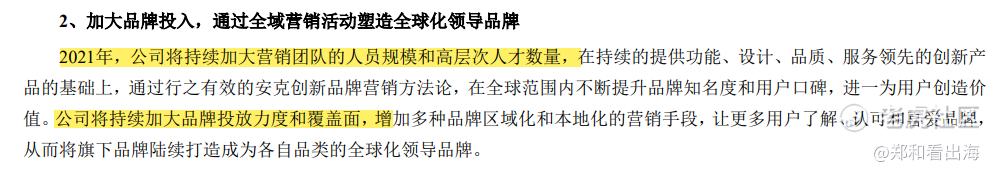

公司市场推广费的增加一方面反应了行业竞争的加剧,公司需要投入更多产品宣传来维持公司的高增长,另一方面也说明公司为了塑造公司的品牌知名度和影响力在加大投入和宣传,让更多人的人认识品牌,对于公司长远来说也比较受益。根据公司的战略规划,公司未来会继续加大宣传费用的投入,增强市场上对于品牌的认识度。

公司的运费上涨也是上半年净利率下降的重要原因。公司的产品是国内生产,海外销售。由于受疫情的影响,作为最先控制住疫情的国家,国内出口大幅度增加,航运集装一箱难求,国内运价指数比去年翻了3倍还多,中远海控前三季度净利润达到了600多亿,但是对于安克来说,运价的上涨就不是那么的友好了,意味着公司费用的上升,利润的下降。

从公司的半年报中也可以看到,今年上半年公司的运费支出4.1亿,已经超过了去年全年的运费支出,去年同期运费支出是1.7亿。运费的支出是公司上半年净利率下降的重要原因之一,对于上半年扣非净利润只有3个亿的企业来说,运费支出的增加侵蚀了公司的大量利润。

小结一下,公司利润增速不如收入增速,不是由于公司毛利率下降引起的,公司的毛利率实际是上涨的,而是由于公司的销售费用的增加造成的。在销售费用中,平台费率并没有上升,运费和宣传费用的增加幅度较大是公司销售费用上涨的主要原因。

2.存货上升,资产减值风险加剧

存货的大幅上涨也是目前投资者比较担心的一个点。安克创新是消费电子制造业,对于拥有大量消费电子产品的公司来说,不仅仅要关注当期的盈利情况,存货更是公司的生命线。随着产品的更新换代,很多制造出来的东西可能还没有卖出去,就已经过时被淘汰了,最后出现大量的资产减值损失。

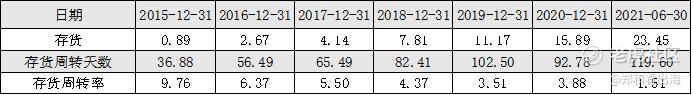

存货的周转是非常重要的一个指标。存货周转这个指标可以理解为饭店的翻台率,翻的越快证明公司的产品越畅销,那肯定是越好的。我们先看看安克创新的存货周转情况,安克的存货2021年上半年已经达到了23.45个亿,比年初增加了将近8个亿,存货周转天数也到了4个月左右。这不是一个好的信号,意味着安克的仓库里堆积着大量的库存。

歌尔股份之前因为存货问题曾备受质疑,但是和公司相比,歌尔上半年的存货周转天数只有2个月左右,远远低于公司的四个月。出海消费电子中做扫地机器人比较强的石头科技,上半年存货周转天数也只有70天。

当然这些可能和当前运力紧张,公司提前备货下半年亚马逊的Prime DAY和下半年美国黑色星期五有关,但是无论如何,巨大的存货金额和增长的存货周转天数,是公司面临比较大的一个风险点。未来一旦这些存货出现资产减值,对公司的净利润来说会是不小的损失。

3.亚马逊封店风波,引发市场担忧

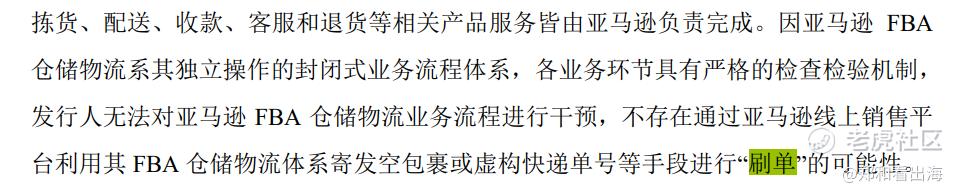

今年5月份以来,由于国内跨境电商的返利刷评,亚马逊平台封了国内大量的电商账号,涉及到国内多个上市公司,很多人会担心亚马逊封号对于安克创新的影响,但是这个问题其实不用太过担心,更多的是情绪面的影响。

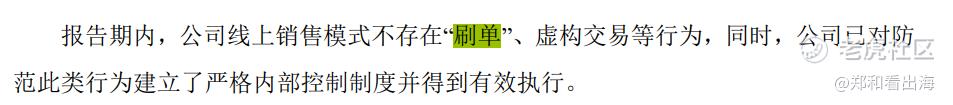

首先是公司早在2020年上市之前就意识到了刷单的风险,并在招股说明书中进行了积极的进行了合规批露。

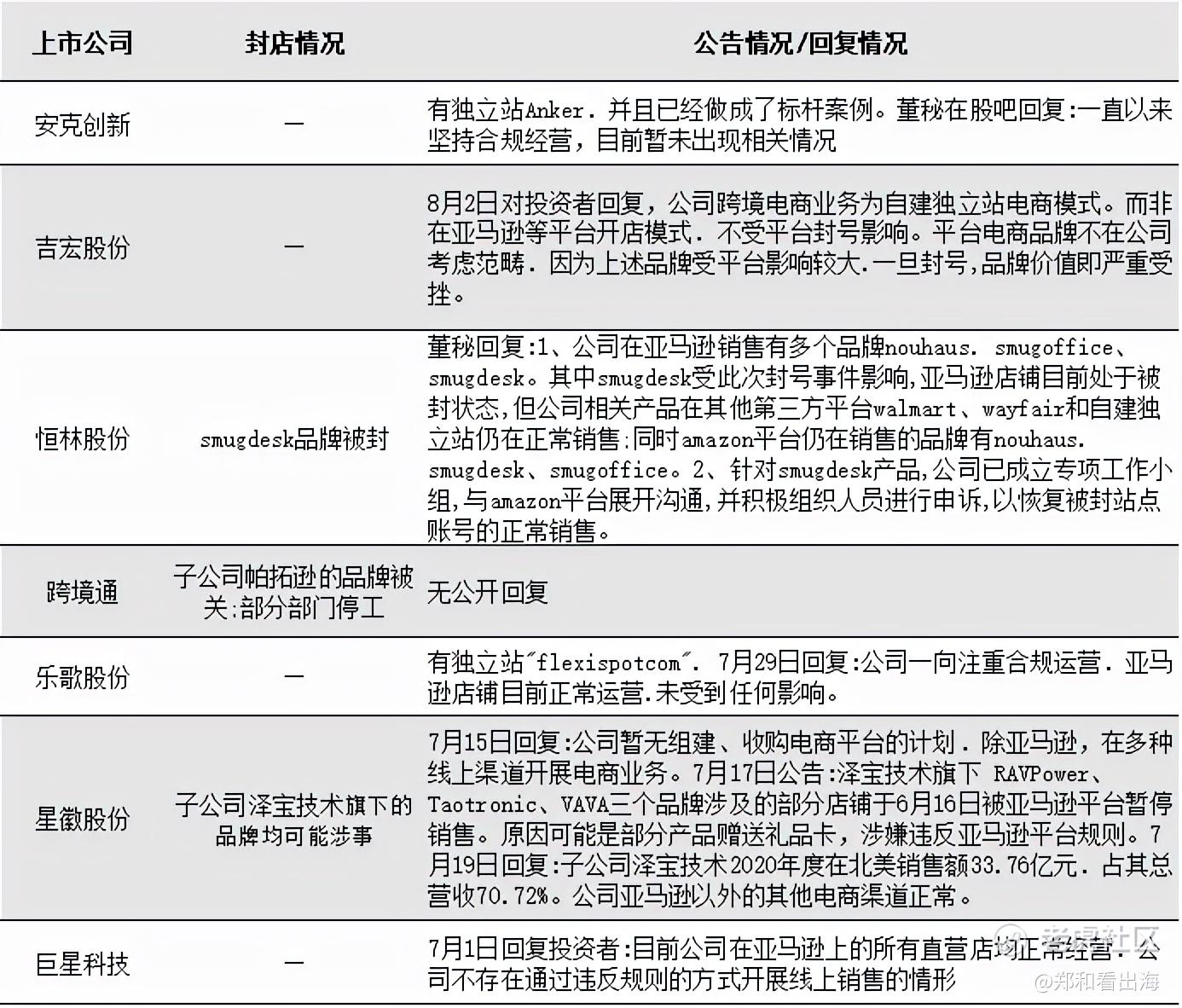

其次,从六月以来,发现的刷单涉及到的上市公司中,并没有安克创新的品牌。在这次亚马逊“封店潮”中,恒林股份、跨境通、星徽股份三家公司明确涉事。恒林股份是旗下的smugdesk品牌被封;跨境通是子公司帕拓逊的品牌Mpow被关,且帕拓逊传出部分部门停工;星徽股份则是子公司泽宝技术旗下的一系列品牌涉及的店铺被关。

03 未来的增长点在哪?

虽然公司目前来看面临一定的困境,股价出现的大幅的下跌,但是仔细的了解公司,在隐忧中也存在不少的亮点。

1.研发投入远超同行

速生速死是消费电子的最大特点。一旦不能抓住风口,及时的对产品进行更新换代,都随时可能面临着被市场淘汰的风险。虽然谁不知道消费电子行业的下一个蓝海和单品在哪,但是比较好的一点是公司在研发投入上并没有停止脚步。

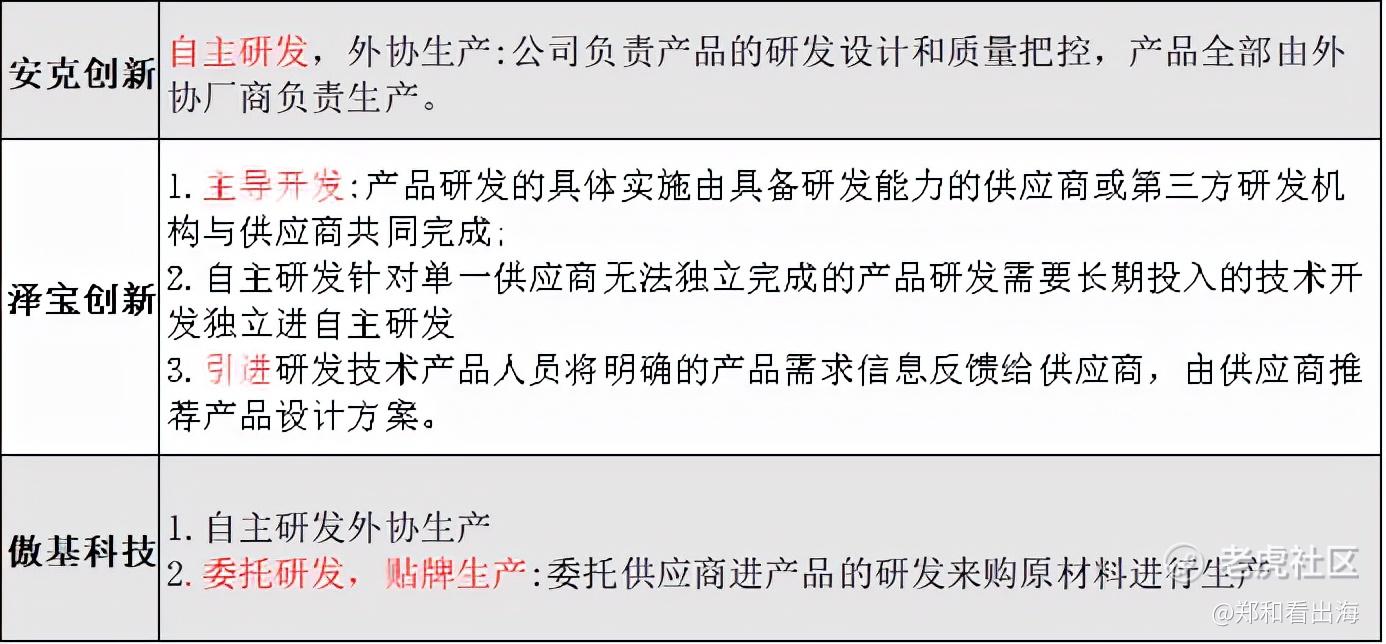

持续的研发投入算是公司的一个亮点,这和公司的业务模式脱不了关系。首先公司并不是为了单纯的从工厂拿货进行贴牌买卖,而是产品都是由自己设计,交由工厂代工。这和半导体行业的fabless模式比较像。同行业的几家公司,更多的是采取合作开发的方式。

反映在公司的研发人员和研发费用上也有明显的差异,截止到2020年年末,公司研发支出合计5.67亿,占公司营业收入比例6.07%,公司研发人员1010人,研发人员占比47.11%。

无论是和做跨境电商的星徽股份、华鼎科技、跨境通相比,还是和做消费电子产品的石头科技、极米科技、漫步者相比,公司在研发上的投入,还是研发人员的数量,都远远的高于同行业的可比公司。

做为消费电子企业,可能还不知道下一个风口在哪,但是在研发的持续加码,能够使得公司在下一个风口来临时,最快的抓住机会。

2.新市场有机会

前边说到,公司在销售费用中投入了大量的资金进行品牌的宣传。主要投放在哪里,宣传效果怎么样呢?

看公司的销售费用投放,先了解公司的战略,在公司的2021年战略规划中,公司提到中国市场、东南亚市场将会是公司今年的工作重点。因此,我们可以推断,今年在这几个市场中公司是投入比以前更多的费用的。

那么投入的成果怎么样呢?国外的我就不找了,国内618期间数据显示, Anker安克拿下天猫和京东平台第三方充电器品牌销售额双冠军,天猫平台销售额同比增长308%,京东平台销售额同比增长213%。

另外在公司的财务报表中也有所体现,今年上半年公司在国内的收入1.76亿,同比增加了296.4%,在其他区域(包括东南亚等市场)上半年营收4.15亿,同比增长135%。这两个区域是在所有区域中增速最快的区域,说明上半年公司的投入也取得了良好的效果。

3.管理层优秀

任何一家公司的发展都离不开公司管理层的推动。投资公司就是投资公司的管理层,这个是市场大多数投资者深有体会的。安克10年时间能从一个初创企业发展成为一家年收入超过100亿的企业,在下一个10年公司的发展会怎么样,都和公司的管理层离不开关系。

公司的创始人,阳萌,北大计算机毕业生,之前在谷歌工作,曾获得谷歌的最高奖“Founder’s Award”。之后在2011年辞职创业,现在还不到40岁。在最开始做跨境电商的时候,不满足只赚取差价,就开始做自己的品牌和产品。2014年,安克创新的主力产品全部都换成了自己研发的产品,2021年上半年,收入53亿,预计全年超百亿。

这些内容是我精简过的,我再提炼一下,就是目前管理层很年轻、高学历、有想法、不满足。我觉得这对于一家成长性的公司来说管理层能不止步于现状就是值得期待的。

另外从几篇公司的人物访谈和交流纪要中也可以看出,公司的领导人对于自身产品的定位,整个消费电子市场的理解是比较深的,是想做出关于安克的品牌的。这里就不详细说了,如果大家有兴趣,可以私信我,我发给大家。

04 总结

说了这么多,我总结一下。近期股价下跌主要是受几个因素的压制。

首先,从盈利能力来看,公司利润的增速要低于公司收入的增速,出现了增收不增利情况,主要是由于公司加大了宣传费用的投入以及上半年运费的上涨,导致公司费用的上升,影响了公司的净利润,目前来看,运价还在涨,公司的运输费用可能还会上升。

其次,公司上半年存货激增,是当前公司面临的一个风险点。公司存货周转天数要远大于行业其他公司,存货的金额较大,未来可能面临资产减值损失风险。

另外,上半年亚马逊封号问题也对市场情绪产生了负面影响。但是目前看来对于公司的影响并不大,长期来看,随着行业的逐渐规范和出清,对于安克来说反而可能是机会。

虽然公司今年下跌较多,但是公司并非一无是处,首先是管理层不错,有着比较优秀的行业经验,愿意把品牌做大做强。其次,公司在研发上投入较大,在下一轮新的创新单品周期来临之时,公司和同行业相比更大的研发投入和技术积累可能会更具有先发优势。另外,上半年公司在新的销售区域的开拓不错,未来这几个区域的增长可能成为公司业绩一个新的增长点。

最后,对于愿意投入研发,愿意打磨产品给客户更多更好体验的公司,希望能越来越好,获得应有的企业回报。总之,希望民族品牌和企业越来越好。

精彩评论