下周北交所有四只新股同一轮次申购,22日有朗鸿科技、昆工科技,23日是联迪信息,24日是天铭科技。四箭齐发,需要有所取舍,到底优选哪个?

一、朗鸿科技:华为概念股

1、今年上半年业绩下滑

我们先看华为概念股、地处杭州的朗鸿科技。朗鸿科技是干什么的?公司将商品防盗和展示相融合,通俗说就是生产手机专卖店里面的展示支架。公司将商品防盗和展示相融合主营业务为电子设备防盗展示产品的研发、生产和销售,主要应用于智能手机、可穿戴设备等消费电子产品的防盗和展示。

公司已进入多家智能终端客户的供应商名录,建立了长期稳定的合作关系。公司与华为、小米、OPPO等核心手机品牌商开展合作,取得了CE认证、FCC认证、TUV认证等多国或地区产品认证。

2019年、2020年、2021年,朗鸿科技实现营业收入分别为14,478.05万元、12,051.44万元和14,383.39万元;同期净利润分别为3,617.63万元、2,048.55万元和4,907.82万元。

公司去年业绩还可以,不过今年上半年业绩下滑。朗鸿科技2021年营业收入1.44亿元同比增19%,归母净利润4908万元同比增140%。公司毛利率57.22%,加权平均净资产收益率52.68%。不过,今年半年度业绩下滑。2022年1月1日-2022年6月30日,公司实现营业收入5504.52万元,同比下降24.54%,净利润2090.09万元,同比下降15.87%。扣除非经常性损益后的归属于母公司股东的净利润为 1,982.69 万元,较上年同期下降 18.46%。

报告期内,公司外销业务收入分别为 6,557.80 万元、5,154.11 万元和 6,934.68 万元,占 45.30%、43.10%和 48.78%。报告期内,公司综合毛利率分别为 46.49%、43.58%和 57.22%,呈现上升趋势。

报告期内,公司采购的原材料主要为电子元器件、集成电路、电源和五金件等,直接材 料占主营业务成本的比重较高,分别为 74.07%、68.20%和 72.56%。2021 年,公司主要原材 料电子元器件、五金件平均采购入库价格同比增长分别为 45.45%和 3.70%。

朗鸿科技本次拟募集资金20,000万元,其中17,000.00万元将用于补充电子产品防盗设备产业化基地项目,剩余3,000万元将用于补充流动资金。项目建设地点位于杭州市滨江区智造供给小镇。按照规划,小镇核心区东至时代大道、西至 火炬大道、南至冠山公园、北至浙赣铁路,规划面积 3.75 平方公里,其中建设用地约 3.22 平方公 里,包含产业用地面积 1,281 亩。公司将于 2022 年下半年启动项目基建,目标用 2 年时间完工。公司目前尚未取得募投项目用地的土地使用权。

2、可比公司与估值

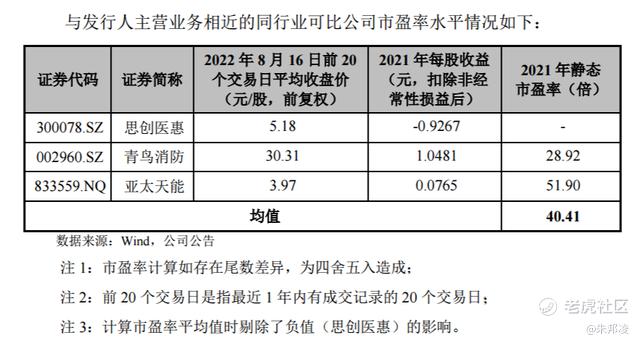

公司所属行业为“计算机、通信和其他电子设备制造业”(行 业代码:“C39”),行业最近一个月平均静态市盈率为 28.6倍。同行业可比公司 2021 年静态市盈 率均值为 40.41 倍。

同行业可比公司中 InVue 属于非上市公司,无相关客户信息;思创医惠的商业智能产品属于零售安防领域,但客户群体差异大;青鸟消防和亚太天能产品分别属于消防报警 和智能门锁领域,产品差异较大。目前上市公司和公众公司中,尚无完全与发行人在业务模 式、产品结构、下游客户等方面完全可比的公司。可比公司如下:

思创医惠:专注于无线射频识别系统(RFID)定制化硬 件产品和行业应用解决方案的开发与服务, 主要产品有实现防损防盗产品展示功能的 硬标签、软标签、电子标签及其配套设备。总市值46亿,去年巨亏7亿,今年一季度净利润3095亿,动态市盈率37倍。

青鸟消防:主营业务为消防安全系统产品的研究、开 发、生产和销售,主要包括火灾自动报警及 联动控制系统、电气火灾监控系统、自动气 体灭火系统和气体检测监控系统等四大类 消防安全系统产品。总市值158亿,业绩稳定增长,去年净利润5.3亿,静态市盈率30倍。

亚太天能:核心产品是家用指纹锁及社区云门禁系统, 通过智能锁、云门禁的推广使用,以较低的 边际成本打造以智能锁为入口,基于云端管 控及“能管家”APP应用的社区互联网服务 平台。在创新层,规模较小,市盈率52倍。

奥海科技:主要从事充电器、移动电源等智能终端充储电产品的设计、 研发、生产和销售,产品主要应用于智能手机、智能穿戴设备(智能手表、VR 眼镜等)、 智能家居(电视棒、智能排插、家用路由器、智能摄像头等)、智能音箱等领域。总市值130亿,静态市盈率38倍。

朗鸿科技本次发行价格 17元/股,对应未行使超额配售选择权时, 发行人对应的 2021 年扣除非经常性损益后净利润摊薄后市盈率为 16.31 倍; 假设全额行使超额配售选择权时,发行人对应的 2021 年扣除非经常性损益后净利润摊薄后市盈率为 16.69 倍。

朗鸿科技行使超额配售选择权之前发行后总股本为 45,780,000 股,对应发行后总市值7.78亿元,流通市值2.35亿元。发行市盈率为 16.31 倍,沪深可比公司估值大约在35倍。公司属于新兴产业,还不错,属于中上等。手机消费电子今年销量下滑,公司业绩也下滑,可以理解,估计不太会影响其估值。华为概念股,不过现在这个概念号召力不强,不如特斯拉、光伏等概念。发行价格不低,但市盈率不高,16倍。发行体量不大,配售率估计不高。目前北交所平均市盈率约在23倍,按说朗鸿科技估值能达到平均估值。但公司今年上半年业绩下滑,估计打折扣,预测上市涨幅约在30%左右。

二、联迪信息:北交所注册制下第二家非制造业过会公司

1、预计今年前三季度同比下降 33.63%至 63.13%

联迪信息,公司全称南京联迪信息系统股份有限公司,成立于1999年02月04日,现任总经理沈荣明。联迪信息是江苏地区软件行业中起步较早、规模较大的本土软件企业之一。联迪信息主要面向行业最终用户、大中型信息系统集成商提供行业信息化解决方案、各类行业应用软件的设计和开发等软件开发和信息技术服务、软件产品销售、计算机系统集成服务、培训服务。

据介绍,公司先后自主开发了云计算、移动应用、智慧应用等6大系列50多种软件。截至2022年8月,公司已取得5项发明专利、4项实用新型专利、单独所有144项软件著作权、共同所有35项软件著作权、26项软件产品证书。

业绩方面,2021年,公司实现营业收入2.3亿元,同比增长1.99%,净利润为3014万元,同比下滑9.27%。主要是毛利率下降、汇率变动造成财务费用汇兑损失大幅增多等综合影响所致。2022年1月1日-2022年6月30日,公司实现营业收入1.07亿元,同比增长10.51%,净利润561.87万元,同比下降17.47%,基本每股收益为0.0900元。主要原因是,国内业务与上年同期相比增加了18,932,226.70元。海外业务收入由于疫情和汇率原因比上年同期减少了8,745,540.45元。

经初步测算,公司预计 2022 年 1-9 月营业收入为 15,000 万元至 17,000 万元, 同比下降 2.67%至上升 10.30%,归属于母公司所有者净利润为 900 万元至 1300 万元,同比下降 18.00%至 43.23%,扣除非经常性损益后归属于母公司所有者的 净利润 500 万元至 900 万元,同比下降 33.63%至 63.13%。上述数据基于 2022 年 7 月 31 日日元汇率统计,发行人 2022 年 1-9 月归属于母公司所有者净利润和 扣除非经常性损益后归属于母公司所有者的净利润较去年同期均下降较多,主要 系日元汇率持续走低,2022 年 1-9 月公司经营活动正常。

报告期内各期,公司外销收入分别为 13,589.52 万元、11,893.33 万元和 11,804.31 万元,占营业收入的比例分别为 54.71%、52.51%和 51.10%,占比较高。 公司外销收入来自于日本客户及部分日本客户在中国香港的子公司,是公司收入 的主要来源。

2、可比公司预估值

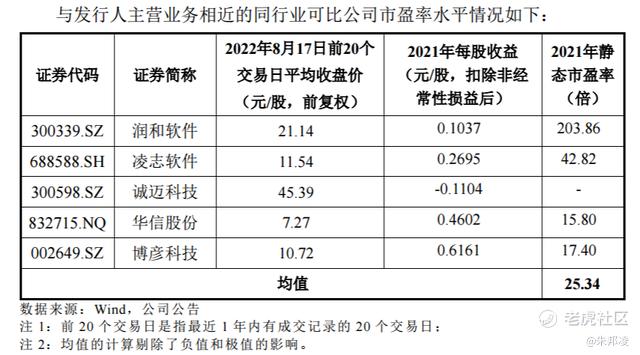

公司 所属行业为“软件和信息技术服务业(I65)”,行业最近一个月平均静态市盈率为 46.87 倍。同行业可比公司 2021 年静态市盈率均值为 25.34 倍。

发行人经过多年的业务发展,目前在公用事业(电力、交通、环保、水务水 利等)、金融行业、汽车后市场和新零售行业等细分领域已经形成了良好的市场 和技术积累。

润和软件的主营业务是向国内外客 户提供以数字化、信息化、智能化为核心的产品、解决方案和综合科技服务。

凌志软件是一家金融软件公司,主 要业务为对日软件开发业务及国内 应用软件解决方案业务。

诚迈科技聚焦智能互联及智能操作 系统软件的研发服务,是移动智能 终端及智能网联汽车产业链的软件 综合解决方案提供商,属于软件与 信息技术服务企业,主营业务为软 件技术服务及解决方案研发与销售。

华信股份是处于软件和信息技术服 务业细分行业的以计算机软件开 发、信息及数字技术服务、计算机 系统集成、教育培训为主营业务的 智能密集型高新技术企业。

博彦科技是国内领先的综合 IT 服务 商,以企业客户为中心,面向全球 提供创新和值得信赖的 IT 咨询、产 品及解决方案与服务。

联迪信息本次发行价格 8.00 元/股,对应未行使超额配售选择权时,发行人对应的 2021 年 扣除非经常性损益后净利润摊薄后市盈率为 24.26 倍;假设全额行使超额配售 选择权时,发行人对应的 2021 年扣除非经常性损益后净利润摊薄后市盈率为 24.98 倍。

本次初始发行的股票数量为 1,566.00 万股(未考虑超额配售选择 权),行使超额配售选择权之前发行后总股本为 78,967,020 股,若全额行使超额配售选择权则 发行后总股本为 81,316,020 股。对应发行后总市值6.32亿,流通市值1.676亿。

同行业可比公司估值平均为25倍。实际上,软件行业估值大约在40倍左右。同在北交所的艾融软件,可比性更强。上海艾融软件股份有限公司主营业务是向金融机构提供深度互联网整体解决方案,向银行为主的金融机构及其他大型企业提供创新业务咨询、IT系统建设规划、软硬件开发、大数据运营服务等专业解决方案。总市值13.53亿,2021扣非净利润4165万,估值32.5倍。因此,联迪信息上市涨幅大约向艾融软件看齐,但公司今年前三季度预测利润大幅下滑,预计上市难以达到30多倍估值,可能涨幅在10%左右。

备注:篇幅所限,昆工科技、天铭科技详细分析,请搜索微信公众号“朱邦凌”阅读。

精彩评论