广告、电商、游戏、金融,基本上是所有互联网公司拓展商业变现的共同路径,但对于绝大部分平台型公司而言,广告和电商都会是最终的归宿。

以至于,这已成为一种路径范式(或套路),广告业务往往伴随并支撑着平台从最初增长到减弱的发展阶段,之后平台的“再增长任务”将交棒于电商业务,开始拼凑着另一个关于“人、货、场”的故事。

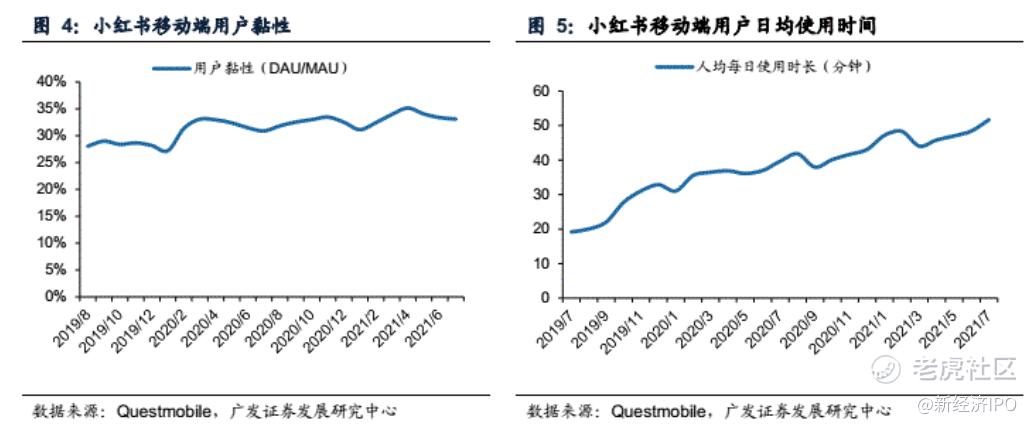

作为内容社区氛围浓郁的代表型平台——小红书,也难以避免落入这一剧本。近年其在广告业务之外开始涉足电商交易,也就是经常说的“种草拔草”,希望通过平台较为独特的强粘性用户带来更好的交易转化率,市场对此也寄予希望。

不过,我们认为小红书的电商化路径,并不适合往品牌类电商发展——因为这并不符合小红书内容逻辑的需要,如果定位为新品牌前期的一站式孵化电商平台则更能凸显其价值。

更重要的是,小红书的社区属性和用户价值在如今的互联网平台是一个独特的存在,更契合当下品牌商的营销推广需求。其若能够在拓展内容类目的同时保持住现有的社区氛围,那么未来其广告业务仍会具备高速增长的可能。

1300亿元的估值疑问

关于小红书的公开数据比较碎片化,大部分是基于感性的认识来描述它,这里用不完整数据先试图将其还原:

- 据相关披露信息显示,小红书的营收结构大概是广告收入占80%,电商收入占20%;

- 而艾媒咨询之前报告显示,2020年小红书GMV不足70亿元,电商整体佣金率介于15%-20%,预计其电商收入大概介于10亿元-14亿元,2020年整体收入介于50亿元-70亿元;

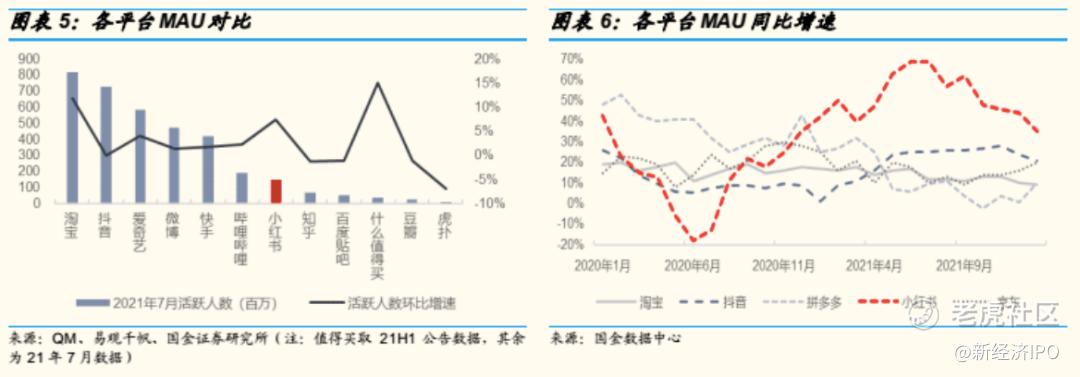

- 2020年6月其MAU为1亿,2022年1月其MAU增至2亿以及2500万的DAU,在短视频大行其道的背景下其用户规模的增速依然可观;

- 另据悉,2022年广告业务目标定为240亿元,是2021年的两倍多,也可能意味着其2022年全年营收目标定为300亿元;

- 目前,小红书最新估值200亿美金(约1340亿元人民币)。

由上述数据估算,2021年小红书的整体营收大概介于120亿元-140亿元,同比增速大概略超过100%,横向对比其他内容平台:

2021年知乎营收29.59亿元,同比增长118.9%;毛利率为52.5%,净亏损为7.47亿元,同比增长121%;2021Q4其MAU为1.03亿万,同比增长36.4%;市值约90亿元;

2021年喜马拉雅营收58.6亿元,同比增长43.7%;毛利率为54%,净亏损7.59亿元,同比增长40.8%;全场景平均月活跃用户达2.68亿,同比增长24.4%;

2021年B站营收194亿元,同比增长62%;毛利率为20.6%,净亏损68亿元,同比扩大119%;2021Q4其DAU为7220万,同比增长34%,MAU同比增长35%达2.72亿;市值约600亿元;

2021年快手营收811亿元,同比增长37.9%;毛利率为42%,净亏损188.5亿元,同比扩大139%;2021Q4其DAU达3.23亿,同比增长19.2%,MAU同比增长21.5%达5.78亿;市值约3200亿元。

在上述内容平台中,知乎和喜马拉雅的收入成本都近乎为50%,主要是内容成本支出(知乎是广告执行成本和内容成本,喜马拉雅是内容支出成本和版权支出费用);B站除了内容成本(主播及内容创作者的收入分成)之外,其游戏业务需要支付发行渠道和支付渠道的收入分成,所以总收入成本接近80%;快手的收入成本为58%,主要是内容支出和直播分成。

以此来看,主营业务为广告、辅以电商业务的小红书的毛利率可能更贴近于依靠内容运营的知乎和喜马拉雅,大概率也是略微超过50%。

以2021年知乎为例,其广告业务+营销业务(商业内容解决方案)超过21亿元,占比总营收比例为72%,近似于80%营收来自于广告业务(也包括营销内容)的小红书,但后者的广告规模(约120亿元左右)大概是前者的6倍。

此外,知乎MAU为1亿,小红书则为2亿,这也意味着小红书单个月活跃用户的广告价值是知乎的3倍,所以从广告价值为核心的静态比较来看,小红书的估值可以达到知乎的6倍,也就是540亿元左右。

而200亿美元(约1340亿元人民币)估值的溢价部分过大,要么表明市场对其电商业务抱有很大的憧憬,要么来自于对其未来广告业务的增长预期。估值高溢价部分来自于小红书未来的广告业务存在高速增长的可能性,但目前看,用这种可能性来支撑其200亿美元的估值仍未免太过激进。

电商变现面临巨大挑战

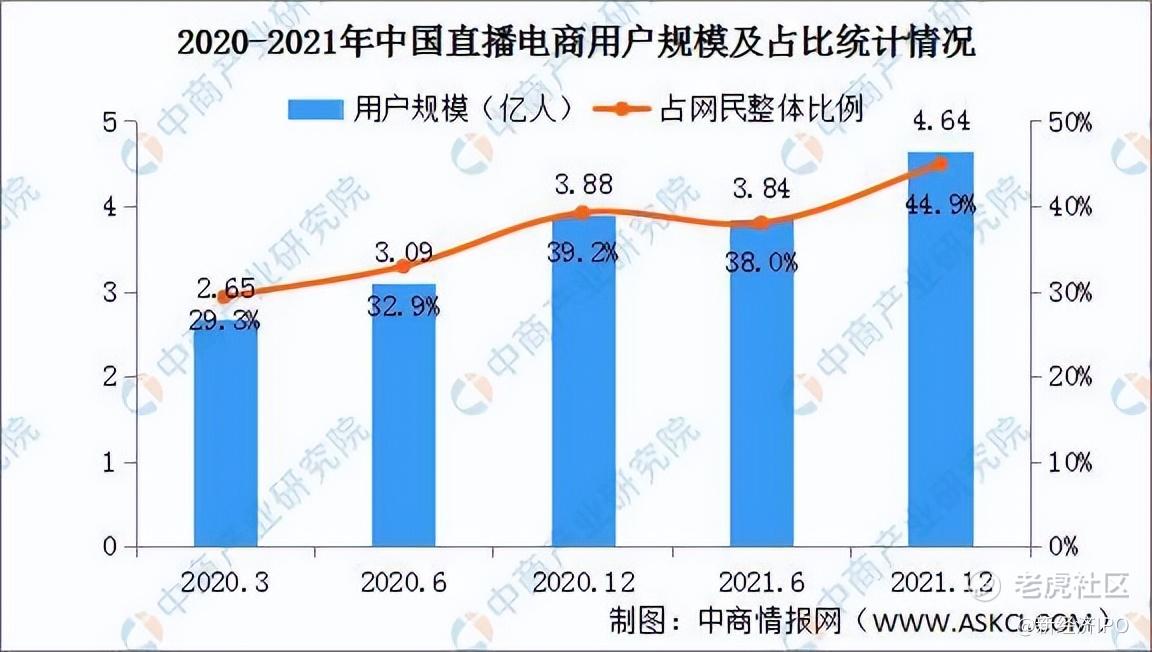

从抖音、快手,再到B站、知乎、喜马拉雅、KEEP等都在进行内容电商化,但除了短视频平台抖快之外,其他内容平台的用户并不容易接受交易消费行为的嵌入,这里主要涉及的问题是公允内容与商业变现之间存在天然互斥性。

小红书电商愿景的基础来源于一批用户粘性很强、具备Z时代新兴消费属性的群体,他们有着更为开放的消费观和强大的消费能力(或潜力),如果能够用一种很好的社区氛围和引导推荐来实现这部分群体在平台内的购物交易,那将具备很高的商业价值。

但这种设想过于理想,现实是小红书在2021年初开始开放淘宝外链,并且不到一年时间就选择关闭,原因在于用户的点击率不理想,也就是用户不太能够接受小红书的商业化倾向。所以,其用户的交易转化率到底如何,仍有待观察。

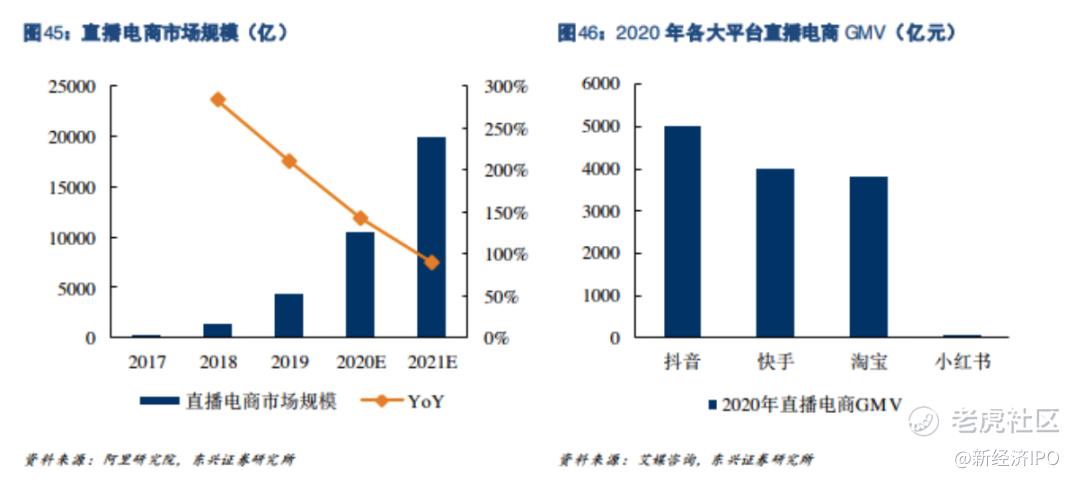

而短视频内容平台抖快之所以能够取得不错的电商化进程,一是站在了视频内容对图文内容的更替浪潮中,享受到了以视频内容驱动带来的流量红利;二是借助直播带货的新交易模式,抖快平台在用户规模化之后通过“补贴、砸钱”的方式来构建一个基于平台的商品供应体系,使这一供应链能够独立存在于淘宝和京东之外,形成交易闭环,最终卡位整体电商交易的市占一席。

从这个视角看小红书的电商业务,一是哪怕小红书的社区氛围再如何好,其获客成本也要高于之前靠短视频起家的抖快;

二是如果品牌商要在小红书卖货,必然是在现有的电商渠道外增加小红书的渠道,那么小红书渠道的商品售价至少要跟淘宝、京东、抖快小店等持平消费者才能够接受,这意味着小红书要要陷入平台渠道之间的价格竞争中;

三是对于商家而言,小红书电商业务上游缺少供应链纵深、下游缺少支付体系和履约能力,“持平的售价”中还要被小红书抽佣(销售额1万以上部分按照5%抽佣,直播带货向主播抽取20%平台服务费),商家到头来很可能是“赔本赚吆喝”,所以小红书渠道要么提高商品售价,要么增大平台补贴力度。

但这么做最终都会侵蚀小红书的整体利润,并且也难以形成交易闭环(即从种草到拔草),这么看成熟的品牌商是难以自发入驻小红书电商的。

还有一种可能就是,有了先前完美日记、花西子、钟薛高等成功经验,小红书电商的目的是为了在孵化新品牌的同时,分享后续新品牌交易所带来的商业价值。

但这么做也面临着很多羁绊,一是这么做非常容易消耗平台前期建立的公允内容生态;二是小红书用户规模的限制,使得新品牌一旦崛起之后会涌入其他更大的电商平台;三是小红书现在的年轻用户未来也会成长为高消费用户,他们的消费能力会不断进阶,最终还是会向品牌价值端靠拢,所以无论是对新品牌商还是用户,小红书的核心价值聚焦在前期的陪伴成长阶段。

从早期的“找到国外的好东西”到“全世界的好东西”再到“全世界的好生活”,小红书的内容核心是分享(或展示)具备高品质或品牌力的商品或生活理念,其逻辑是基于品牌认知和品牌理念的高维打低维,而很多国货和新消费品牌也是希望通过小红书的社区运作实现品牌形象和价值的提升。

所以,理论上能够与小红书内容运营实现联动的更多的是成熟的品牌商,他们希望通过小红书将自己的品牌价值和高溢价的生活理念传递给年轻消费群体,核心需求是品牌力在新消费群体的延续(种草),而不是让小红书作为另外一个交易渠道来拓展并不具备商业效益的“拔草”数字。

当然,在一个头部电商格局基本稳定(综合电商“淘京拼”为主,直播电商“抖快”为主)的大背景下,对电商后来者小红书抱有“错位竞争”“通吃”之类的预期是苛刻的。相比于仍在摸索电商业务的知乎和B站而言,小红书的优势是离交易行为更近也更自然,如果其能够分享到未来新品牌崛起的交易红利,那么小红书电商业务的价值将会显现,进而帮助小红书成为新品牌的一站式孵化平台。

站对了“营销”大趋势一侧

事实上,强如抖音也面临着品牌商开店率低的问题。以化妆品为例,从2020年底国际大牌纷纷开始入驻抖音平台,但至今只有兰蔻与雅诗兰黛在抖音上开了旗舰商城,其他品牌像赫莲娜、娇韵诗、海蓝之谜等等都是依托天猫商城,他们在抖音上的直播多以品宣为主。

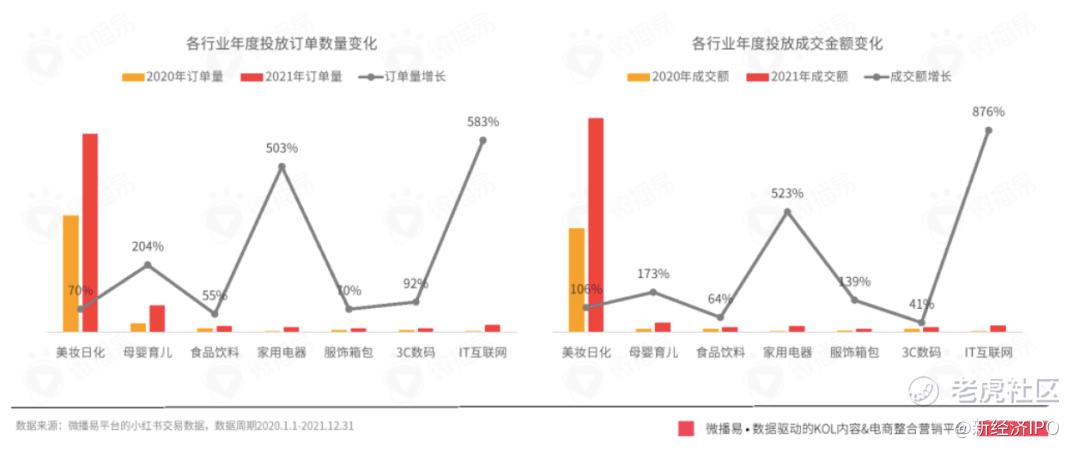

尽管小红书在不断拓展新类目,包括旅游、数码、美食等内容实现数倍增长。但小红书最大的商业类目依然是化妆品,平台之于品牌商的最大价值也是广告和营销,这跟品牌商在抖音上的行为是一致的。

从“广告收入/MAU”的维度比较,小红书单个月活用户的年广告价值约60元,是知乎20元的3倍,接近于快手的约74元,这表明“图文”内容的小红书的广告价值已经接近“短视频”内容,小红书特有的图文社区氛围具有很高的商业价值。

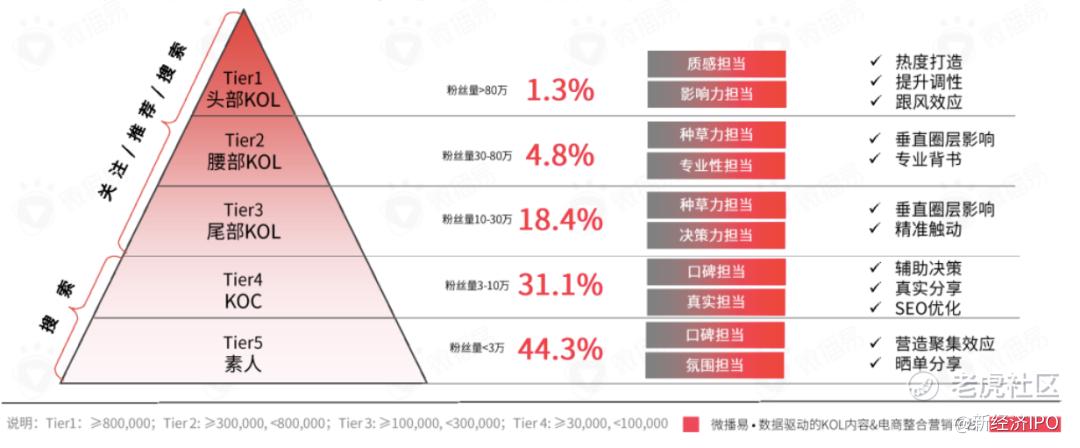

小红书约94%的内容创作者属于尾部KOL、KOC以及素人,得益于平台相对公允的流量分配机制,使得尾部内容作者也能得到较好的流量。有媒体团队曾做过测试,用一个零基础的账号在半个月时间里分享分享了5篇笔记,期间一共获得了3000多个活跃粉丝,5000多个获赞与收藏,近400条私信,并且首篇文章当天就上了推荐,陆续获得了更大的流量池,最终半个月时间获得了23.5万的曝光量。

这反映出小红书内部流量成本相对其他内容平台较低,社区互动率很高,其内容具备很高的营销价值。

如果平台运营得当,良好的内容产出氛围和反馈能够降低平台的内容成本,从而提高整体毛利率;而不断拓展的新类目用户将会成为平台的营销基数,从而创造相应的广告收入,最终实现平台商业逻辑的良性循环。

虽然小红书将其广告和营销部分整体命名为“广告”业务,但其商业逻辑更多的是品牌内容的植入,类似于知乎的“商业内容解决方案”,所以小红书本质上是一个社区营销平台,上游对接品牌商的营销投放,依托平台的内容运营机制以及更接近普通消费者的营销团队,将品牌价值传递给社区的用户。这种形式其实类似于我们生活中的直销,依靠人与人之间的强连接属性实现品牌的植入。

这种营销模式其实一直存在于我们的生活中,例如上世纪90年代,以雅芳、玫琳凯、安利为代表的直销公司通过这种营销方式迅速打开中国市场;保险公司也借助这一逻辑,用经纪业务的方式撬开市场对保险的认知;蔚来汽车的崛起,很大程度上也是借助车主社区的良好运营,对其品牌的建设和传播起到重大推动作用。

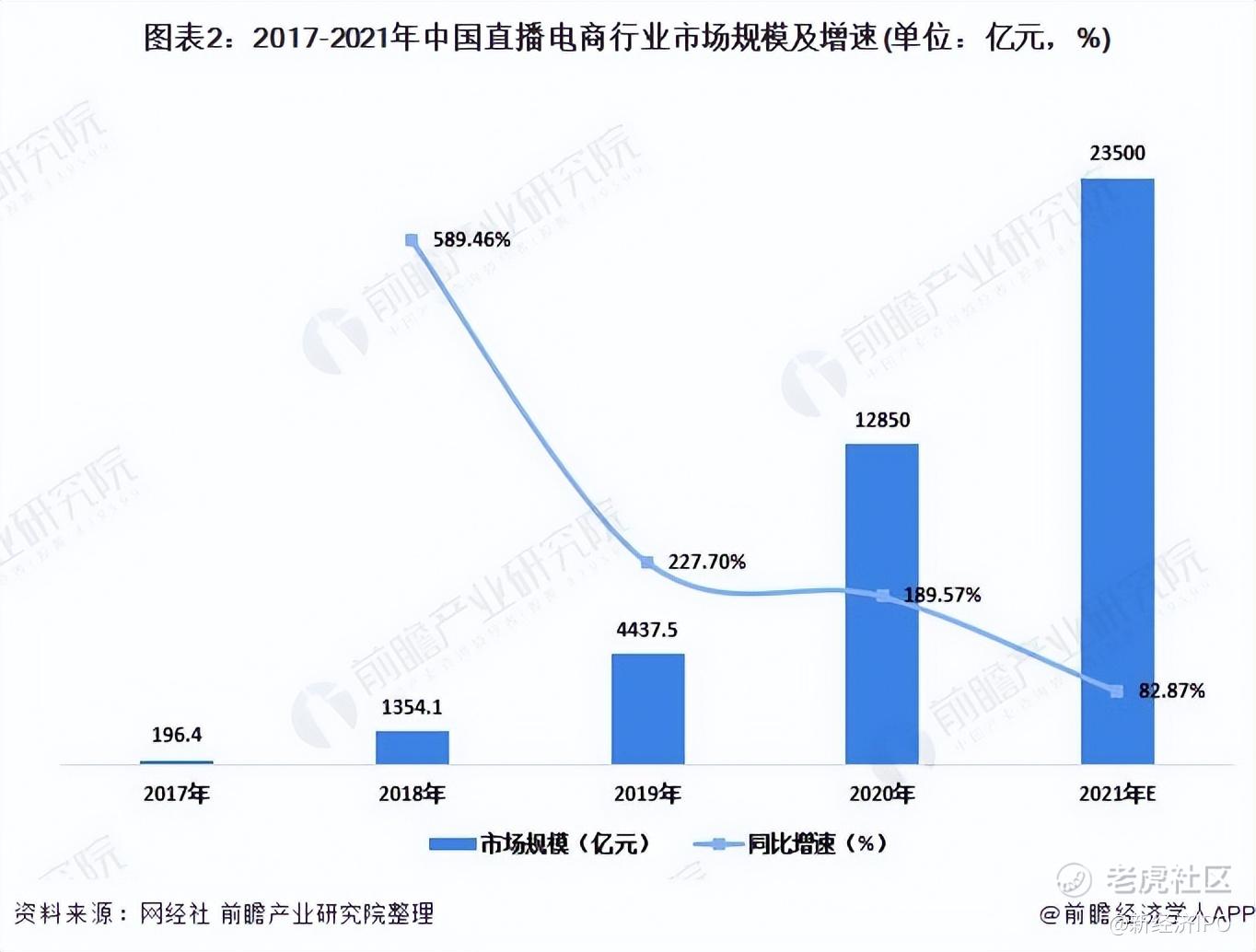

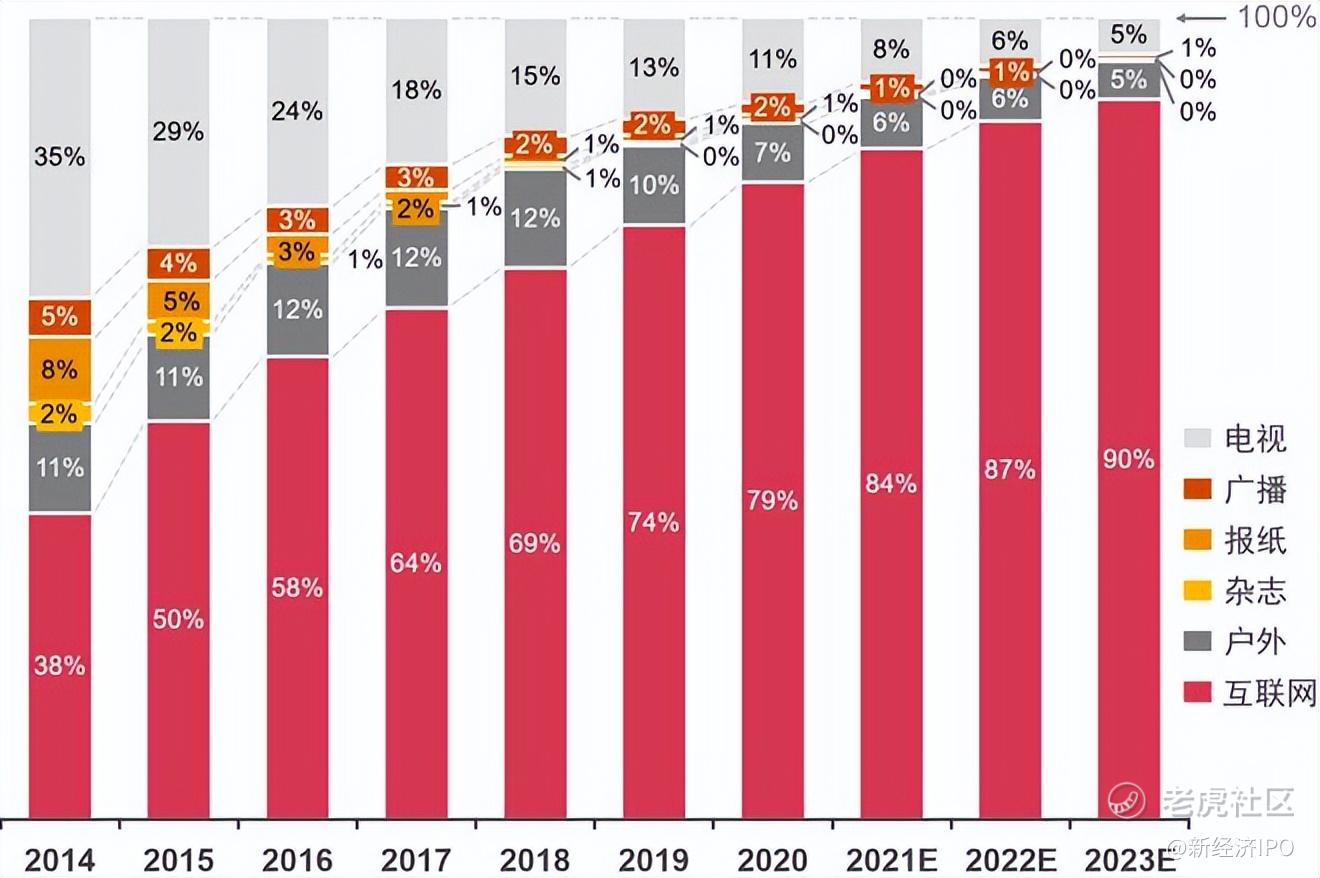

如今,广告和营销的市场结构早已发生根本性改变,从2014年往后,互联网已经成为最大的广告和营销载体,2021年大概率已经超过总量的80%。

此外,根据中国互联网广告数据报告,从2020年开始国内互联网广告和互联网营销开始出现了拐点,数据显示,2020年中国互联网营销市场总规模达10457亿元,其中,非广告的互联网营销服务收入达到5494亿元,超过互联网广告总收入4972亿元,成为传统互联网公司从以广告为主的营收模式向以互联网营销服务为主转变的重要标志。

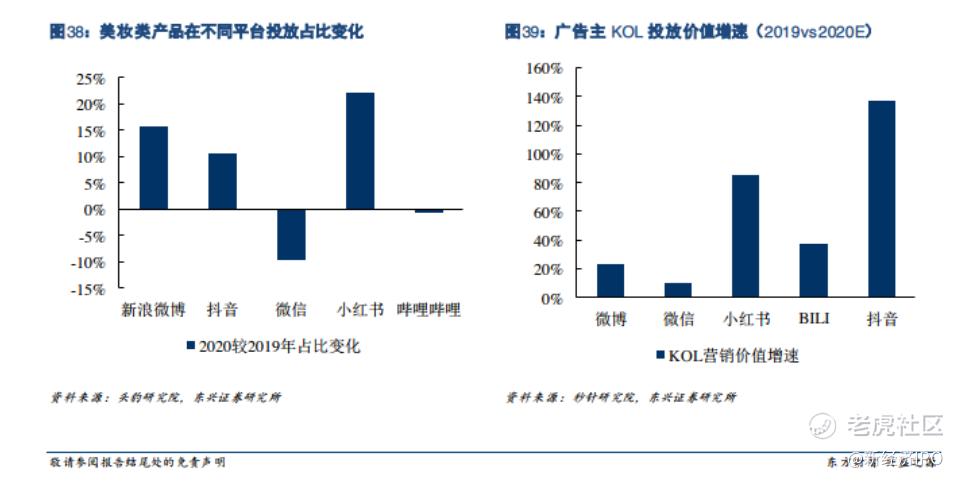

2021年继续延续上述趋势,我国互联网广告收入5435亿元(同比增长9.32%,较上年减弱4.53个百分点),互联网营销规模增至6173亿元(同比增长12.36%),营销的市场规模及增速继续扩大,背后隐含着线上营销运营模式以及价值建构的范畴正在不断外延,而小红书无疑是从广告到营销的结构性转化的红利分享者,其近年来的广告主投放增速已仅次于抖音。

2021年,小红书广告业务收入大概在100亿元左右,已经超过爱奇艺的广告收入;如果2022年实现240亿元的广告收入,今年有可能能够超过小米的广告规模,跻身中国前10大互联网广告收入公司阵列。

当然,这主要取决于小红书对电商业务的“执念”程度,以及其对内容生态的运营功力。但站对了互联网营销趋势的一侧,小红书未来的想象空间仍值得期待。

精彩评论