*本文为港股投研所原创,转载请注明出处。

本文结论:海底捞作为火锅行业龙头,市场地位稳固,年度内有望实现盈利,且股价前期下行调整已经较为彻底,在疫情防控措施放松及国际局势缓和等利好因素影响下,股价上行空间已经逐步打开,当前的股价已经具有较高的安全垫,大概率是投资配置良机。

在中国的饮食文化中,火锅是一个特殊的存在。不管是家人聚餐,好友聚会,甚至有时候谈生意,一起去吃个火锅,都会是一个不错的选择。在火锅热气腾腾的氛围下,在谈笑交流之间,可以增进与亲友的感情,也可以获得生意伙伴的信任。

一提到火锅,相信很多人都会想到一家火锅品牌,这就是海底捞。说到海底捞,不少人都会对它周到细致体贴的服务印象深刻,在各类网络交流社区,就有不少网友表示,尽管海底捞菜品口味未必比其他火锅好,但是服务周到是他们多次选择在海底捞消费的主要原因。

但在资本市场,海底捞的股价表现却并非一帆风顺,经历了一场惊心动魄的“过山车”。2018-2021年年初形成一波趋势性上涨,但从2021年年初开始至今,又经历了一波趋势性下跌,相对于高点时已下跌约80%,跌破发行价。而近期,海底捞股价已出现约10%的涨幅。

那么,海底捞股价近期的反弹是否具有可持续性呢?今天,笔者就从股市投资的角度,和大家一起来聊聊海底捞,内容主要包括六个方面:基本情况、供应链优势、行业竞争格局、市场地位、资本市场环境、结论。

一、海底捞基本情况:专注于火锅餐饮服务

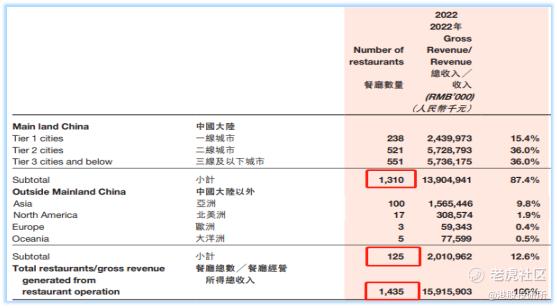

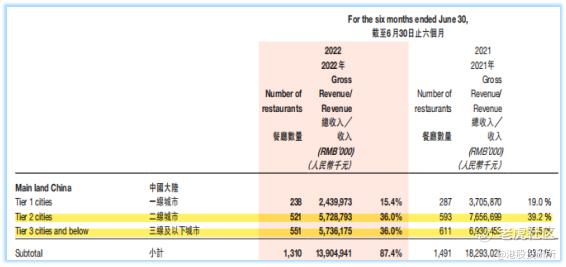

海底捞是一家火锅餐饮连锁品牌,主要为顾客提供火锅餐饮服务,餐厅经营收入在总收入中占比超90%。据海底捞2022半年报,上半年,海底捞新开业18家餐厅,关闭26家餐厅,餐厅总数相对年初时净减少8家。截至2022年6月30日,海底捞在全球经营1,435家餐厅,其中1,310家位于中国大陆,22家位于港澳台地区,103家位于11个其他国家。

从中国大陆餐厅的城市分布来看,截至6月30日,海底捞的餐厅在北上广深四个一线城市合计有238个,营收占比约为15.4%;在二三线城市合计有1072家餐厅,营收占比达72%,贡献了海底捞的大部分收入。

自2019年底新冠疫情发生以来,在严格的新冠疫情管控措施下,高度依赖线下消费场景的餐饮业受到很大冲击。

从海底捞2019H1—2022H1的营收及净利润来看,新冠疫情出现后的疫情防控措施对海底捞也产生了较大影响。2020年上半年,海底捞的营收同比下滑至约97.6亿元(人民币,下同),净利润则同比下滑超200%至-9.6亿元;2021H1—2022H1,海底捞营收已超过疫情前的同期水平,但是期间净利润水平仍然没有显著提升,依旧面临着较大的经营压力。在此情境下,如何控制成本,实现提质增效已成为海底捞关注的重要问题。具体措施方面,除了门店结构和布局的优化,对经营成本的调整和控制也是一个重要突破口。

二、海底捞供应链优势:自建供应链,增强市场主导权

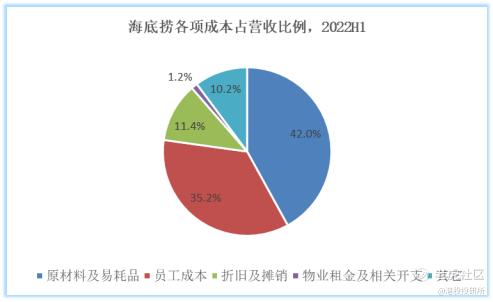

在海底捞的成本结构中,原材料及易耗品成本、员工成本、折旧及摊销是其前三大成本支出项目,而物业租金及相关开支只占较小比例。

2022年上半年,原材料及易耗品成本、员工成本、折旧及摊销占营业收入的比例分别为42%、35.2%、11.4%,而物业租金及相关开支只占1.2%。

因此,如何控制原材料及易耗品、员工成本成为海底捞提升经营效益的重要发力点。原材料及易耗品方面,海底捞通过控股蜀海(北京)供应链管理有限责任公司(蜀海供应链),布局蔬菜种植、加工、运输等环节,将食品供应和海底捞餐厅经营有效联系起来,保障了食材的品质和餐厅日常经营的正常开展,并利用自建供应链的优势,牢牢掌握市场主动权。

目前,蜀海供应链在全国拥有七大物流中心,覆盖东中部大部分区域。另外,蜀海供应链在内蒙建有羊肉加工厂,在河南建有底料加工厂。

对供应链体系的建设不仅有助于海底捞利用规模化采购优势降低成本,而且有助于海底捞对食品安全和品质的掌控,维护消费者体验和品牌形象,并构建出产业链协作关系,在必要时还可以利用供应链优势开拓新的业务领域。

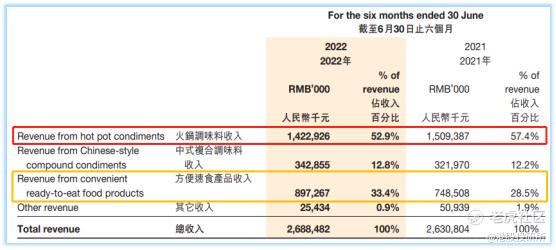

另外,颐海国际控股有限公司(颐海国际,01579.HK)同样为海底捞关联公司,由海底捞创始人张勇控股,主要专注于研发、生产、销售火锅调味料,是海底捞火锅调味料的供应商,也向其他火锅底料需求方提供相关商品。

根据颐海国际2022年半年报,颐海国际上半年录得收入26.9亿元(人民币),同比有所增长,其中火锅调味料收入占比为52.9%,方便速食产品收入占比33.4%。

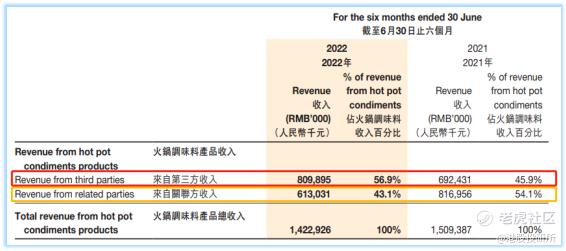

对火锅底料的布局依然可以看作是海底捞为了保障食品品质及降低成本的有效措施,同时,该业务也具有拓展性。上半年,颐海国际的火锅调味料收入中,来自第三方的收入占比同比提升11个百分点,达到56.9%,相反,来自关联方的收入同比大幅下降11%。非关联方收入占比的增大,体现了颐海国际业务的可拓展性和赋能行业的潜力,这对于重要关联方海底捞整合行业资源,提升其行业地位也会有所帮助。

三、市场竞争格局:行业维持增长,市场集中度低

艾瑞咨询指出,中国火锅行业市场规模将维持增长,预计2025年市场规模将达到6689亿元。增幅放缓,但总量可观。

从火锅细分领域来看,根据财经数据可视化机构时代数据的研究,川渝火锅是绝对的主流火锅派系,占据约64%的市场份额,北方火锅和粤系火锅分别占比14%、12%。

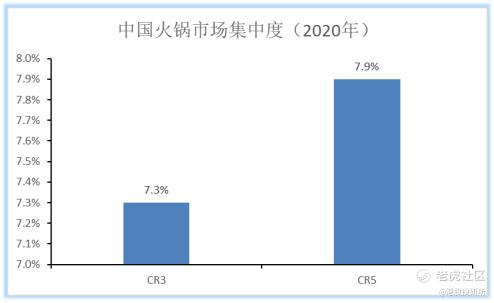

由于受到饮食文化、地理环境、个人偏好等因素影响,目前中国火锅行业竞争格局分散,市场集中度低。根据沙利文和前瞻产业研究院的数据,2020年中国火锅市场集中度CR3仅为7.3%,CR5仅为7.9%,整个行业处于较为分散的状态,为海底捞等龙头公司开展并购整合行业资源提供了必要性和机遇。海底捞在上半年半年报中就提到,未来,海底捞将“策略性地寻求收购优质资源,进一步丰富我们的餐饮业务形态和顾客基础。”

四、海底捞市场地位:行业龙头,创收能力突出

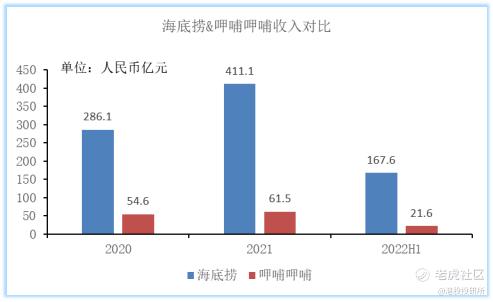

从具体火锅品牌来看,知名度较高的火锅品牌主要有海底捞、呷哺呷哺、小龙坎、小肥羊、巴奴毛肚火锅等。以同为港股上市公司的海底捞和呷哺呷哺(00520.HK)为例,从市场份额来看,海底捞明显占据主导地位,其营收规模远超呷哺呷哺等同行。

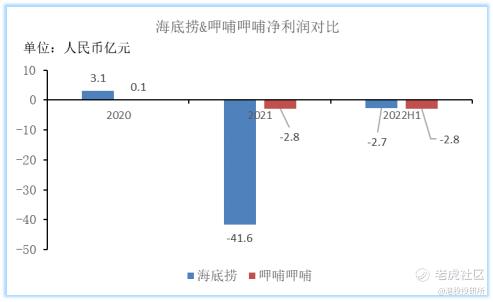

相对于呷哺呷哺,海底捞营收规模明显较大,这与海底捞较高的品牌知名度及客单价保持一致。但在净利润方面,海底捞近几期财报经历了较大的波动,如在2021年,海底捞营收规模达到历史性的411.1亿元,但净利润却大亏41.6亿元,增收不增利,海底捞在2021年年报中解释说,期内的大幅亏损主要是因为关闭了两百多家门店,出售物业、厂房、设备及处理其他事务而出现较大的亏损,报表上“其他收益及亏损”项下的数额2021年同比增长14倍,达到37.1亿元。

2022年上半年,海底捞收入同比有所下滑,净利润同比由盈利转为亏损(2.7亿元),基本与呷哺呷哺持平,这也反映出火锅行业及整个餐饮业的经营压力。2022上半年上海等地疫情爆发给当地餐饮业的冲击较大,从而对海底捞和呷哺呷哺等相关公司产生直接的财务影响。

从店铺运营指标来看,上半年,海底捞顾客人均消费为人民币109.1元,高于呷哺呷哺公司旗下呷哺呷哺品牌的63.1元,但低于凑凑品牌的147.1元。在同店销售额和翻柜率方面,海底捞相对呷哺呷哺旗下的两大火锅品牌呷哺呷哺和凑凑都有较明显的优势,特别是同店销售额方面,海底捞达人民币98.7亿元,而呷哺呷哺旗下两个品牌的同店销售额均为个位数,两者差距相当大。

整体来看,海底捞在餐厅经营效率和创收能力方面都较同行有优势,这将有助于其维护品牌影响力,巩固并寻机扩大市场份额。

五、资本市场环境:曙光已现,回暖可期

从资本市场环境来看,近期疫情防控措施出现实质性放松迹象,预计进一步放宽也是大概率事件,这将有助于经济基本面进一步恢复,促进线下消费,对火锅在内的餐饮业是一个重大利好。而国际形势方面,俄乌双方虽然仍在激战,但双方都表现出谈判意愿;中国与欧美国家持续存在争吵,但各国都意识到国家之间经济社会联系的紧密性,以及国际社会开放协作的重要性。未来,各国会更加重视关键供应链的本地化和自主性,但开放合作的世界潮流并没有出现大逆转,这将有助于港股市场环境整体回暖。

六、结论:标的较优质,大概率是配置良机

综合起来,海底捞作为火锅行业龙头,市场地位稳固,年度内有望实现盈利,且股价前期下行调整已经较为彻底,在疫情防控措施放松及国际局势缓和等利好因素影响下,股价上行空间已经逐步打开,当前的股价已经具有较高的安全垫,大概率是投资配置良机。$海底捞(06862)$ $呷哺呷哺(00520)$ $颐海国际(01579)$

仅作为资料分享,不构成投资建议。

声明:文章仅代表作者个人观点,与港股投研所立场无关。若据此操作,风险自担。

精彩评论