“你们(养老金)还剩三天。”在外界猜测英国央行是否会延长救市时间之时,英国央行行长贝利(Andrew Bailey)断然拒绝了这种可能性,坚持英国央行的购债计划持续到本周末。

当地时间10月10日,英国30年期国债收益率一度飙升34.2个基点至4.75%,正在逼近9月债市抛售风暴的高点。英国央行紧急宣布“救市”举措,未来5天的购债规模提高至最高100亿英镑/日,将于10月14日结束,届时英国央行的购债计划规模将达到650亿英镑(约合人民币5138亿元),以确保金融市场稳定运行。

英国央行行长贝利周二的一番表态给基金经理们发出了警告,在英国央行停止对市场的支持之前,他们需要在本周末之前结清头寸。这为英国国内外资产面临进一步压力奠定了基础。

贝利在IMF年会上表示,英国金融市场稳定性面临着严重风险,市场的动荡程度超过了银行业压力测试所显示的结果,由于结构性的问题,针对性的市场干预行动无法实施,当前的政策正运行于相反的方向上,任何市场干预措施都只能是暂时性的。

他补充表示:“我们的干预是暂时性的,不会延长。我向金融市场、相关基金和所有公司传达的信息是,只有三天时间来做好最坏准备。”市场普遍认为,贝利的此番表态意味着英国央行的购债、稳定市场的计划将不再延长。

来源:微博@Degg_GlobalMacroFin

今天看了一天材料,晚上听了@智堡Mikko 邀请的W总非常专业的分享,算是基本了解了昨日BOE紧急出售干预英债市场背后的这个养老金危机是怎么回事,跟大家做个简单的分享。

我们知道,养老金的负债就是未来它需要向养老储户持续支出的钱。英国的养老金中有50%是固定收益型(DB)养老金,也就是说未来它每个月需要支出的钱是事前定好的。养老金则需要不断调整自己的投资计划来满足这个事前定好的目标。

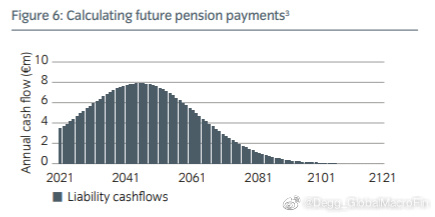

这笔钱的“久期”是很长的。例如下面这个示意图里,这支养老金的现金支出随时间推演而持续上升,2045年前后是退休人员最多、养老金支出量最高的时点,随后伴随退休人员离世数量上升支出下降,最终支出会延绵到2100年(图1)。

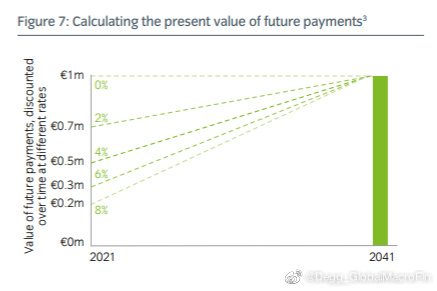

这么长的久期意味着,如果把这些未来的现金流支(即负债)出用收益率进行折现,则其现值对收益率会很敏感(这也是债券市场中常见的久期概念)。如下图所示,当20年期收益率由4%下降到2%时,2041年的一笔100万英镑支出的折现额就会上升20万(图2)。

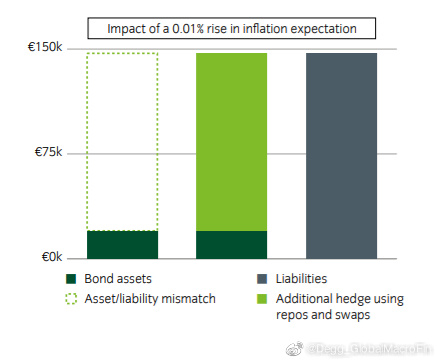

除了利率波动会带来负债净现值的改变以外,通胀和居民寿命的变化也会带来负债现值的变化。其中,由于英国养老金大多挂钩通胀,因此通胀越高,未来需要支出的名义金额就越多,给定名义利率不变的情况下负债净现值就越高。类似的,居民寿命越长,负债的折现也越高。

对于养老金而言,它们不怕负债现值的波动,怕的是资产波动和负债波动不匹配。比如如果利率从4%下降到2%,我负债的净现值上升了20万,那么我希望我资产端的市值也上升20万。这样,我的资产仍然能够满足未来的支出,这样养老金仍然是fully funded。怕的是我负债净现值上升了20万,但我资产市值只上升了10万,那作为养老金就从fully funded变成了under funded,它就需要从别的地方找收益来补这个“窟窿”,会很难受。

换句话说,一个养老金需要按照它负债端对名义利率、通胀和长寿的敏感度,来设定它资产端对名义利率、通胀和长寿的敏感度,以令二者相匹配。

这种以负债(敏感度)定资产(敏感度)的投资策略,就是负债驱动投资策略(Liability Driven Investment ,LDI)。

问题来了,对于动辄几十年久期的负债,可供选择的资产要么久期满足(对利率的敏感性够高),但收益太低,比如30年期的英国国债;要么收益够高,但久期太短(对利率敏感性不足),比如企业债和股票。 我怎么又能赚到更好的收益来满足未来的负债支出,又能够和负债的久期相匹配呢?

答案是使用衍生品,比如用利率互换协议(Interest Rate Swap, IRS)来匹配利率风险,或者用通胀互换(inflation swap)来匹配通胀风险。

近20年来,采用LDI的英国养老金大量买了IRS中“支付浮动利率,收取固定利率”的一端。这个头寸相当于是赌未来利率下行。这样做的好处是,如果利率下降,那么一方面我负债的净现值上升,另一方面IRS的这一端也是赚钱的,我资产和负债同步上涨,相互抵消。类似的,如果利率上升,那么虽然我IRS是亏钱的,但我负债的净现值也下降了,又抵消了。

更重要的是,IRS非常节约资本,前期只需要向投行缴纳少量的抵押品,就可以获得很高的久期敞口。节约下来的钱养老金可以配置在久期很短,但收益率更高的企业债上。

在IRS的加持下,Pension完美实现了资产和负债对利率、通胀等因素的敏感性的匹配,还兼顾了资产端的收益率,可以快乐的躺在床上睡大觉了(图3)。

实际上,这一切都运转的很好,直到2022年。

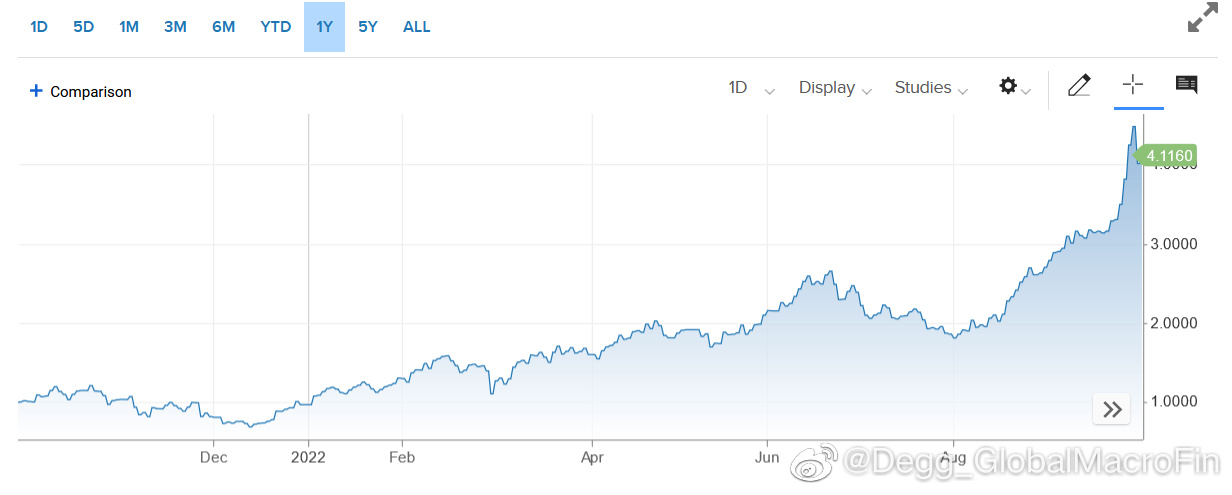

2022年可谓又是黑天鹅的一年,全球利率大幅上行,英国也不例外。1年的时间里,10年期英债收益率从1%上升到了4.5%,350个基点的涨幅可谓是创下了历史最高(图4)。

本来收益率的上升对LDI养老金来说是应该是中性的——你的负债的净现值大幅下降,但资产端的IRS净现值也同等下降。但养老金忽视了一个点,那就是它在IRS上亏损是需要补缴保证金和抵押品的,是需要切切实实的拿出现金或者高评级债券给到投行那里。而负债净现值的下降是纯粹的会计概念,不涉及真实现金流的获取。

换句话说,在收益率急速上升的背景下,尽管从会计损益上来说养老金的资产和负债仍然是匹配的,但从现金流角度来讲养老金已经拿不出那么多抵押品了。这很像是遭遇了流动性冲击的银行——也许你的资产是有价值的,但你短期就是拿不出那么多钱来满足别人的提款需求。

实际上,LDI在设计的时候考虑到了利率上升可能带来的抵押品不足的问题,也预留了抵押品的安全垫。但问题是,LDI所估算的利率波动是按照历史情形来计算的。在经历了十余年的低利率、低增长后,没有人会预料甚至去模拟长端收益率可以在短短1年内上升300-400个基点的情况。按照W总的估算,2022年9月27日英债利率较前一年的波动在历史上属于5个标准差事件,发生的概率为300万分之一。

没有人在设计投资方案时会估算300万分之一的概率的事件。但很遗憾,2022年正是这样一个300万分之一的年份。结果是,养老金面临巨大的补缴抵押品的压力(margin call),否则就可能陷入违约。

根据外媒的估算,这轮需要补缴的抵押品总额超过1亿英镑。一旦养老金开始通过抛售其他资产来回补抵押品缺口时,整个英国金融市场就可能陷入抵押品抛售-资产价格下跌-保证金压力进一步是上升的“末日循环”。这是一国监管机构最不想看到的事情。

而要想拯救这些养老金,对于央行而言,最简单的做法是通过临时性的购债将长端收益率给打下来,让他们IRS的账面亏损少一些,以此来缓解抵押品的补缴压力。而这也正是BOE昨天出手所做的事情。

一定程度而言,BOE救了(bailout)了英国的养老金。$英镑主连 2212(GBPmain)$ $英镑2212(GBP2212)$ $英镑ETF-CurrencyShares(FXB)$

精彩评论