2022年10月10日,来自北京的BOSS直聘的实质控股控股公司KANZHUN LIMITED (BZ)向港交所递交招股书,拟申请于港交所双重主要上市。

为应对市场不确定性,近两年大量中概股选择赴港二次上市,伴随着大量中概股回归,很多投资人预测2021年、2022年成为港股投资的大年,在去年年初的时候众多公募基金发行港股相关产品,高喊出“南下香江,夺取定价权”的口号。这样的判断有一定依据,港股估值低的最大的“流动性折价”问题在近两年确实明显改善,如港股2021年日均成交额是1667亿港元,同比上升29%。

但受制于全球经济波动、美联储加息等客观环境,港股还是受到一些影响。 在当前背景下,投资人会如何南下香江?港股对人力资源科技股的认可度如何?

港股究竟何时才能见底?

“行情在绝望中产生,在争议中发展”。这个问题的答案不是某个时刻,而是某个阶段,当前可能就处于这一阶段。目前港股已破净,估值处于历史低位,换个角度来想,安全边际更高了。

戏剧的一面是,今年尽管港股走弱,但是内地依然看好港股市场的长期韧性,可谓是“越跌越买”。

截至10月11日,今年以机构投资者为主的南向资金累计净流入为2564.58亿港元,其中9月净流入超300亿港元,已连续10个月净流入。

公募基金方面,恒生ETF、恒生科技ETF、恒生科技指数ETF、恒生互联网ETF等被动基金9月来持续获得净申购,净申购份额在8.94亿份至24.32亿份不等。

此外,三季度港股上市公司掀起“回购潮”,腾讯控股、小米、潍柴动力、友邦保险等多家蓝筹股均大手笔回购。前三季度港股公司回购金额约653亿港元,创出历史新高。

民生加银基金认为,海外投资者当前仍低配中国资产,在欧美受高通胀掣肘下,中国的宏观经济政策空间更大,叠加低估的市场和低配的仓位,以海外投资者为主的资金有望重新加大对中国资产的配置。港股市场在基本面逐步改善的背景下,有望迎来流动性和基本面共振上行趋势。

申万宏源认为,在经历了一年多的回调后,有相当多的流动性指标均显示当前港股市场的整体流动性环境或已触底。后续在基本面见底回升信号不断增多的情况下,市场有望逐步回升。

多家人力资源公司已在香港上市

说回BOSS直聘的双重主要上市,从宏观上看,港股对人力资源行业并不陌生,这表现在:

1) 香港是中国组织现代化和社会化分工最早的地区之一,人资领域头部企业万宝盛华、任仕达等外资,在进入中国内地市场前都先耕耘中国香港地区,社会对人力资源服务行业的认知度较高。

2) 猎聘、万宝盛华大中华、人瑞人才等一批人力资源领域的龙头企业,都在港交所上市,且取得稳健业绩。

3) 今年以来,受制于全球经济不振、美联储加息等影响,港股整体受到影响,但人力资源领域公司的股价变动与恒生指数、恒生科技指数等大盘指数保持相对一致,股价很少大幅下跌。

招聘行业高速发展,线上招聘将成主流

中国有8.8亿劳动年龄人口和4000多万家企业,对求职招聘的需求大,且伴随人口红利消退,国内职业供需缺口扩大,就业市场呈现供不应求状态。

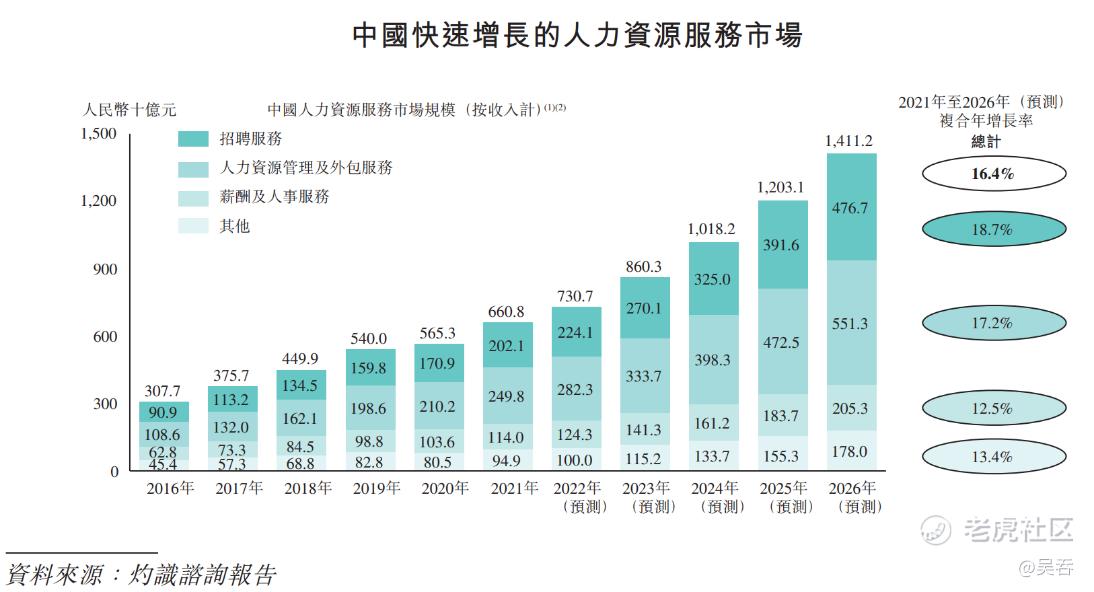

据灼识咨询数据,2021年中国人力资源服务行业市场规模按收入计达到6608亿元,预计到2026年有望增长至14,112亿元,2021-2026年 CAGR(复合年增长率)为16.4%。2021年,中国人力资源服务市场规模占名义国内生产总值的百分比为0.6%,低于英国的 1.8%、日本的1.7%及美国的0.9%,具备较大市场潜力。

如上图所示,人力资源服务可分为招聘服务,人力资源管理及外包服务、薪酬及人事服务等,其中BOSS直聘所处的招聘服务行业是整个人力资源市场中占比最大且增长最快的部分,2021年市场规模2021亿元,预计到2026年增长至4767亿元,2021-2026年CAGR为18.7%。

其中,线上招聘逐渐成长为主流招聘模式。根据灼识咨询数据,我国线上招聘服务(即通过第三方招聘网站、移动应用或小型程序获取招聘信息的招聘过程)市场规模有望从2021年的714亿元增长至2026年的2508亿元。

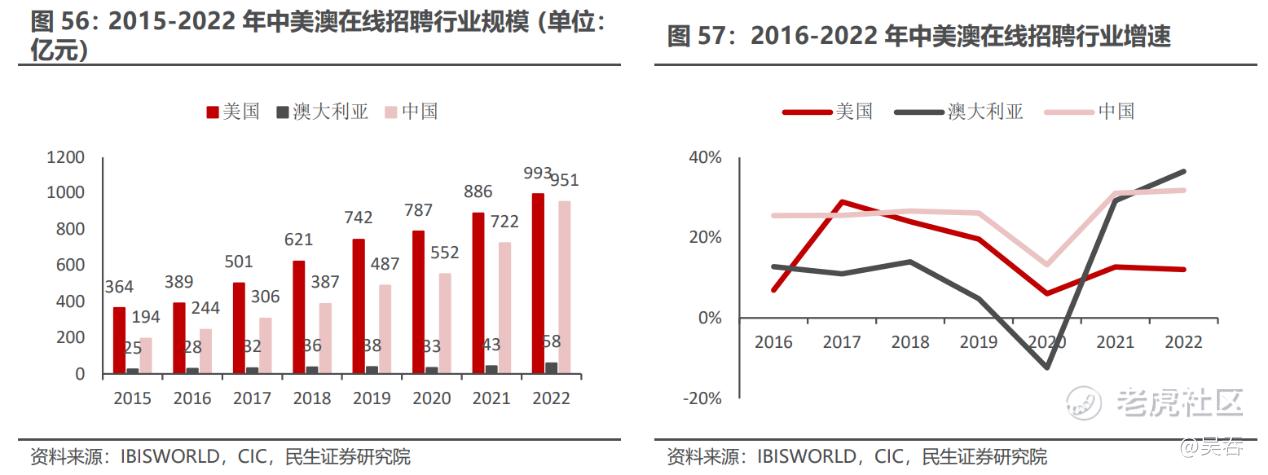

对比在线招聘产业发展相对完善的美国与澳大利亚,近年我国在线招聘市场增速明显更快。根据民生证券的预测,以中国、美国在线招聘市场历史CAGR测算,中国整体市场规模收入预计将于2023年超过美国。值得一提的是,中国劳动力人口约美国的5倍,行业天花板还远未达到。

招聘生意固有的匹配难题,为行业迭代提供较大空间

问大家一个问题,是在10名异性中容易够找自己心仪的对象?还是在100名异性中容易找到自己心仪的对象?显然是后者。

招聘本质上是一种双向选择,如果没有足够的选项,谈什么匹配的效率呢。这也就是线下招聘最大的匹配难题——线下招聘主要依靠熟人或者中介门店推荐,地域性强、触达效率低,所有没有足够的人才库/职位库,即“选项”。

线上招聘可以说是解决了选项的问题,接下来需要解决的就是人岗匹配效率的问题了,这个难点在技术上。

传统内容平台——基于兴趣的分发,电商平台——基于实物商品的撮合,服务平台——基于服务的撮合,以上都是人与物的匹配,单向选择,相对简单。而在线招聘平台——人与人的撮合,双向选择且需求非标,相对来说更难,婚恋平台也是如此。

纵观招聘生意的迭代路径,我们也可以发现这一点:

1、各地林立的职介所:C线下投递——职介所电话雇主——B和C接触

2、信息分发型招聘网站:B发布岗位——C投递简历——招聘者筛选一堆简历——C漫长等待——筛出的C和B接触。以前程无忧、智联招聘、58等为代表。

3、猎头推荐型:C编辑简历——猎头联络——B和C接触。以猎聘为代表。

4、平台推荐性招聘网站:B和C同时编辑信息——平台算法推荐——两方一对一直聊——线下接触。以BOSS直聘为代表。

5、全程闭环式招聘:平台算法推荐——B和C直聊——线下接触——给平台反馈面试或录用结果——C顺利入职并给平台反馈

1/2/3本质是堆人头,4是依靠技术提升效率,目前BOSS直聘走到4,距离5还需要和更多玩家一道推进。

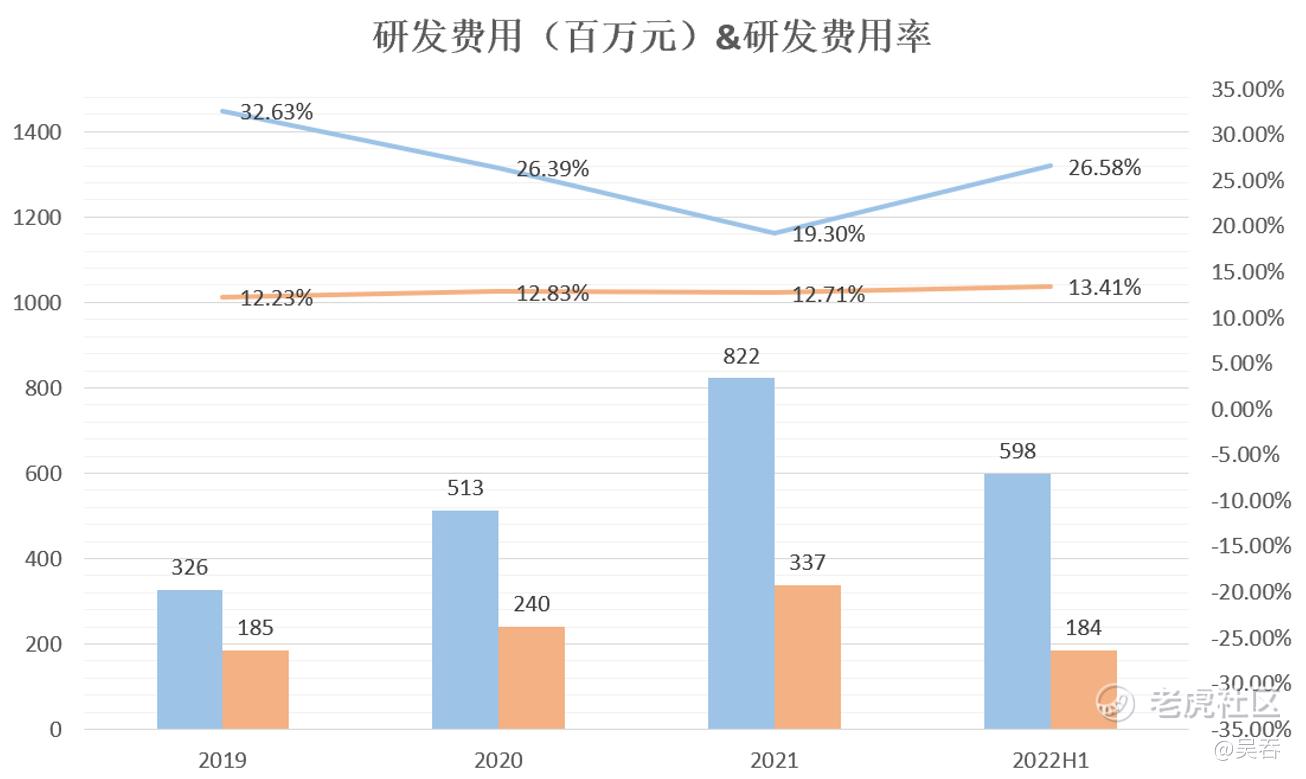

技术的进步离不开在研发上的投入,过去三年,BOSS直聘已在研发方面不断加大投入。2020年、2021年,BOSS直聘的研发费用分别为5.13亿元、8.22亿元,同比增速为57.7%与60.1%。2022年上半年,研发费用为5.98亿元,同比持续增长。招股书显示,BOSS直聘研发人员超过1300人。

带来的回报也明显,2022年上半年,BOSS直聘实现营收22.5亿元,经营性现金流入4.81亿元,取得经调整净利润3.63亿元,并收获平均月度活跃用户2590万人,近12个月内的付费企业客户数达到380万。

BOSS直聘(蓝)与另一招聘平台对比 数据来源:wind

此外,BOSS直聘招股书显示,双重主要上市所募集的资金将持续用于智能匹配等核心技术能力、数据安全和风险评估能力等方面。

线上招聘行业的未来走势和前景相对明朗

尽管业绩初显,但BOSS直聘和整体线上招聘玩家仍有一些空间待填补,具体来看有三大趋势及潜在机会:

1)技术将持续引领行业变革,愈加精准的推荐算法,将给岗位和人才提供更合适的推荐,也从整体上提升招聘行业的运营效率和数字化水平。

2)各类线下骗局延伸到线上,倒逼招聘行业导向重服务领域,通过技术识别和细致服务把控平台安全,提升整体风控水平。招聘行业本质上是一门重服务生意,而不是一门流量生意。

3)蓝领招聘空间大,待挖掘

蓝领人群习惯熟人推荐或上门拜访,而非线上投简历(简历对他们来说本身就是一种门槛,很多蓝领工人根本就没有简历),也与网络诈骗频发和蓝领招聘市场信息信任度差有关。

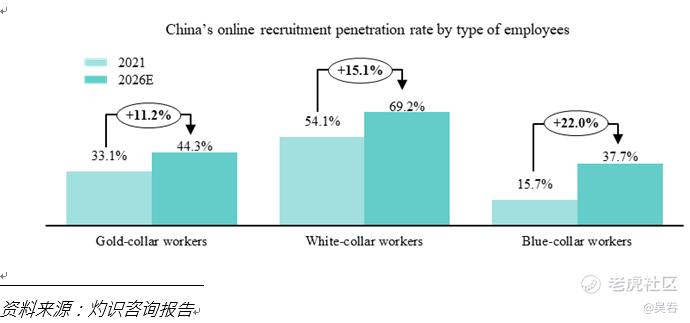

因此在蓝白金人群中,尤其蓝领人群线上招聘渗透率低,拉低了整体值。灼识咨询报告显示,2021年中国蓝领工人达到3.95亿人,但线上招聘渗透率仅有15.7%,较白领和金领有较大提升空间。

并且蓝领的跳槽频率更高且基数更大,一个蓝领一年中主动求职和跳槽的频率是4-5次,是白领的近8倍;我国约有9亿劳动人口,其中白领近2亿,蓝领约4亿。粗算的话,蓝领群体每年能产生16—20亿次招聘。未来伴随着人力资源服务市场将更多资源向蓝领倾斜,以及招聘行业数字化水平的提升,蓝领细分市场发展空间广阔。

总结来说,目前中概股回归潮已接近尾声,早期在港股二次上市的那些股票可以说是“起了个大早,趟了趟浑水。”从左侧交易的角度来说,BOSS直聘此时赴港双重主要上市倒是离底更近了。但底究竟在哪里,没人知道,也不必去预测,“靠水晶球谋生的人,终究要吃地上的玻璃渣”。当下依旧是要寻找能高速增长的行业及有护城河的企业,在线招聘行业确实值得关注,更何况其还具备一定逆周期性。

精彩评论