10月26日,“国产培养基第一股”奥浦迈发布2022年三季度报:公司实现营收2.23亿元,同比增长47.58%;扣非归母净利润0.73亿元,同比增长93.3%。

就2022Q3而言,在大环境不佳的情况下,公司营收为0.76亿,同比增长11.06%;扣非归母净利润为0.25亿,同比增长13.49%。

尽管单季度业绩受到多因素扰动,但我们仍然认为奥浦迈在未来几年拥有十足的成长性。

1、细胞培养基的发展方向与竞争格局

简单来说,培养基就相当于奶粉,直接影响着婴儿(生物药)的健康成长。只要是需要用到细胞生产的生物制剂产品,就离不开培养基,它是决定的目标产品的产量和质量的关键耗材。

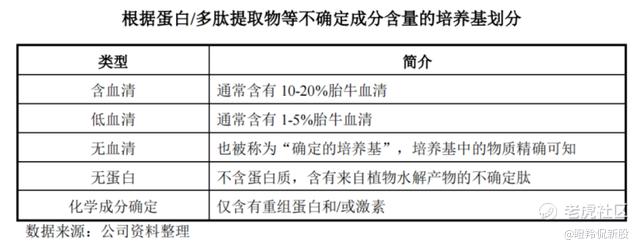

根据蛋白/多肽提取物等不确定成分的含量,培养基可划分为含血清、低血清、无血清、无蛋白、化学成分确定等培养基类型;其中,无血清培养基又因免了动物血清造成的病毒、支原体等污染的风险被称为“确定的培养基”,是目前主流及主要竞争培养基类型。

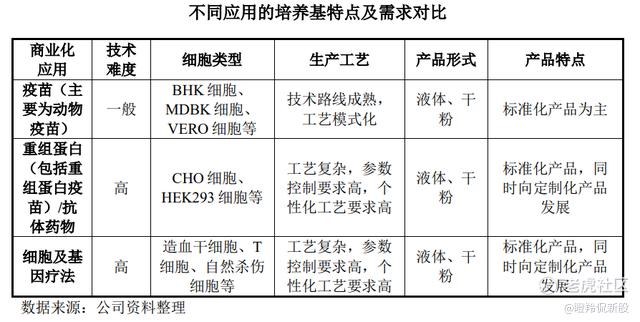

细胞培养基下游的主要应用领域分为三大块,根据专家调研数据:抗体占到市场70%左右、疫苗占20%、细胞与基因治疗约占5%左右。

从应用领域的增速来看,剔除新冠产品的影响,疫苗带来的增速最低(近年非新冠产线建设较少、受到新冠影响大部分常规品种增速较低);基因及细胞治疗培养基产品单位价值高,但目前用量较少,增速快但规模不大;目前主要贡献增速的大头仍然是抗体领域,尤其是诸如PD-1等大单品的放量。

值得注意的是,疫苗一般用到的培养基是经典培养基(血清培养基),普遍价值较低。我们可以从澳斯康的招股书中了解到相关BHK细胞、通用型培养基的价格,一般在10多块一升,远低于抗体领域应用的CHO培养基、293培养基。

反观奥浦迈主要培养基产品的单价,又是另一番别样风景。

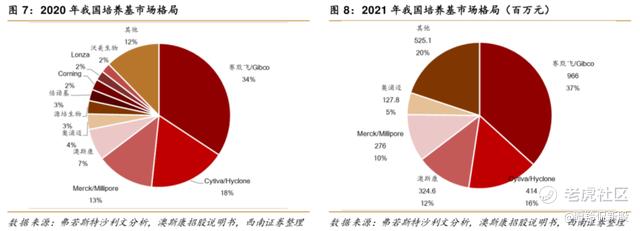

不过,现实是国内培养基市场仍然被进口产品占据主导地位。三大厂商即赛默飞、丹纳赫和默克占据了主要市场份额,尤其是在无血清培养基配方和工艺技术领域长期被国外供应商垄断。

2020年,三家进口厂商在我国培养基市场的整体占比为64.7%,而在我国蛋白及抗体药物培养基市场占据81.4%的市场份额,中高端培养基领域进口垄断的格局更为明显。

国内供应商方面,2020-2021年澳斯康(健顺生物)连续蝉联市场占率第一,奥浦迈则排名第二。

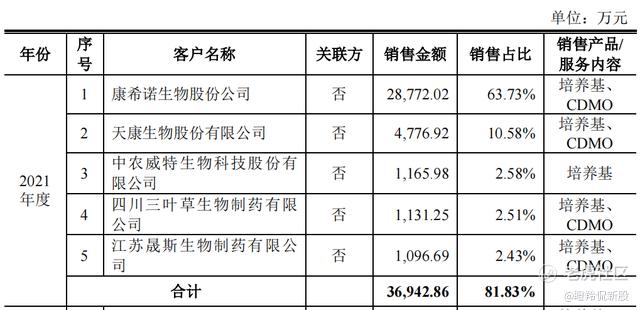

澳斯康之所以能在近几年成为国内企业规模第一,核心在于其傍上了康希诺生物这个大客户,随着康希诺新冠腺病毒疫苗放量带动其培养基和CDMO业务突飞猛进。

2022上半年,澳斯康的培养基业务收入整体下降45.56%,其中与康希诺相关的业务收入下降45.56%,奥浦迈已经在培养基业务规模上反超了澳斯康,成为了行业第一。

从两者的产品结构和客户结构上,更具核心竞争力,实际一目了然。

(澳斯康2021年前五大客户情况 来源:公司招股书)

2、预计奥浦迈将快速消化高企的估值

为什么会对奥浦迈未来业绩放量持乐观态度?

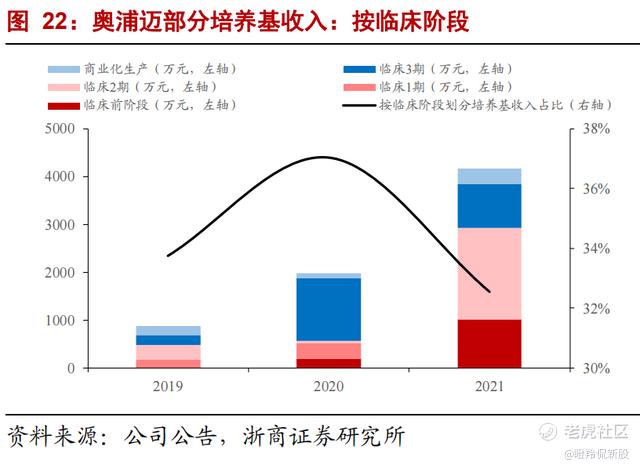

2019年-2021年,奥浦迈培养基业务收入分别为2602.06万、5336.99万、1.28亿,年复合增速高达121.61%。

国内培养基厂商业绩增长的驱动因素无外乎几个维度:下游生物药产品放量带来的总体需求增加、国产替代率提升、管线漏斗后期项目增加&出海取得进展、新产品拓展等。

1)国产替代加速,奥浦迈受益

在医保控费前的早几年,已经商业化乃至临床后期的抗体药物更换培养基基本上可能性很小,不仅因为变更麻烦,而且没有动力去更换,同时已上市的抗体管线并没有那么多。

医保控费后,迫于同类产品之间竞争压力,越来越多的药企愿意更换国产生物耗材。除了旧产线更换外,新产线的更换就更加顺理成章,不仅更换培养基,连带下游的填料、膜包等一起更换,厂家更换意愿更强、节省的成本也更多。

从另一个领域看,专注于色谱填料国产化的纳微科技同样也在今年攻克了不少国内药企,使部分客户三期及商业化管线更换至公司产品。

国产培养基产品拥有显著的性价比优势。以产品PD-1为例,某厂商极致的案例是一年140批*2000L,如果用进口厂商Gibco产品,均价为200元-300元/升;如果用国内厂商的产品,均价约100元/升,至少减少1/3的成本。

2020年,我国培养基市场的国产化率已经来到了22.8%,未来将进一步提升。

2)客户数量增加及结构变化

奥浦迈近期的客户结构变化,透露了很多积极信息。

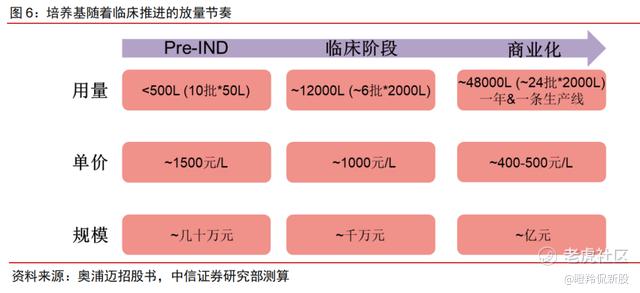

培养基用量会随着生物制品从临床早期到商业化不断推进而需求明显放大,例如某抗体药物Pre-IND用量一般小于500L、临床阶段1.2万升、商业化后一年需求在4.8万升(2000L的生产线为例,一条生产线满产)。

尽管单价会随着供应量级有所下降,但整体销售规模将突飞猛进。

截至2021年末,已有74个药物研发管线使用奥浦迈的培养基产品,包括46个临床前管线、8个临床一期管线、7个临床二期管线、12个临床三期管线、1个商业化产品。

2022年9月底,已有超过100个药物研发管线使用奥浦迈的培养基,主要增加来源于临床一期和二期管线,三期和商业化管线与2021年底持平。

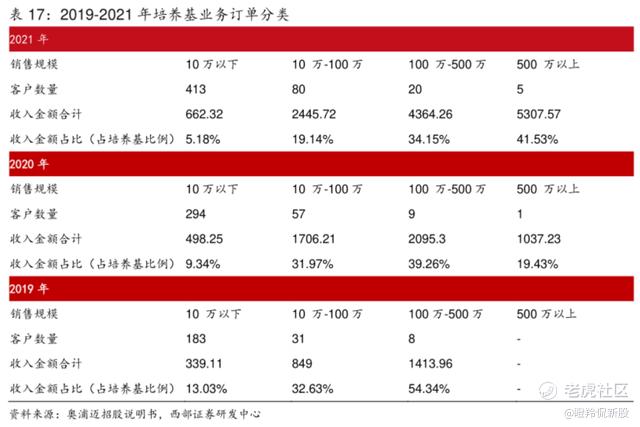

今年前三季度业绩的快速增长实质上在2021年所展现出的客户结构就有一些端倪,相较2020年,公司100-500万、500万以上销售规模的客户快速扩充。

另外,从前五大客户结构看,2021年康方生物首次出现。奥浦迈与康方生物于2015 年开始合作,奥浦迈为其单独开发了性能优秀的定制化培养基产品,并实现稳定销售。奥浦迈对康方生物CHO培养基的销售从2019年的31.47万元提升到2021年的1213.59万元,展现了优异的大客户转化能力。

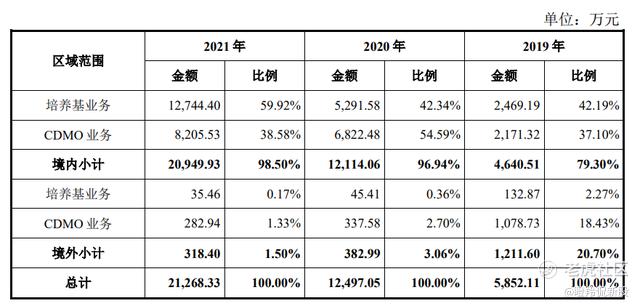

2022年三季报最核心的亮点在于海外客户的突破。

在最新的三季报业绩交流会中,奥浦迈管理层提到海外业务取得了不错的成绩,预计海外市场会占到培养基业务营收比重的20%以上(客户以欧洲为主)。

关键生物耗材进入欧美药企供应链历来都非常严苛,除了要将培养基公司的目录产品全部测试一遍,还需经历多层考验。2019-2021年间,奥浦迈海外培养基业务体量均不超过200万。

未来公司海外收入贡献可期。

3)横向及协同业务探索

影响公司业绩增长的两个重要维度,还包含“培养基+CDMO”化学反应、新品种的推广进度。

“培养基+CDMO”的双主业模式,更多的好处是CDMO订单对培养基业务的反哺。

随着奥浦迈CDMO订单量的不断扩大,在所承接项目中可以首选用自家培养基产品,比如国药集团就是从CDMO业务合作再到培养基业务合作。

截至IPO前,奥浦迈仅拥有一条200L/500L的GMP原液生产线,且只能提供临床前至临床早期阶段(临床一期和临床二期)的中试生产服务。在新的投建CDMO产能计划中,奥浦迈能够增加两条2000L和两条500L的规模,补足临床三期和商业化产能的短板。

未来或许我们可以见到更多由CDMO客户转化为培养基客户的案例。

新品种的推广进展,无疑给公司带来更多新的增量。

奥浦迈“细胞培养研发中心”的项目围绕研发新品种展开,或许有投资者疑问:为什么不扩培养基产能?

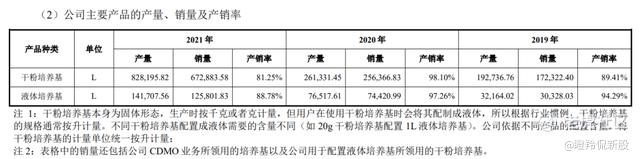

2021年,奥浦迈在上海临港建成6000平米的GMP培养基生产基地,在产量明显扩大的情况下(2021年 82.82万升 Vs 2020年 26.13万升),产销率仍然低于80%,可能产量还有不小上升空间。

在培养基产品布局方面,目前奥浦迈丰富度略逊于澳斯康(健顺生物),同时与Gibco、默克等巨头有较大的差距,尤其是代表未来CGT疗法、双抗、ADC所需的高效细胞系等需要尽快覆盖,迫切性更甚。

最新调研情况显示,奥浦迈新推出的AltairCHO、VegaCHO系列产品为公司带来了比较好的业绩增长,预计可以贡献培养基的20%-30%的收入。

结语:随着奥浦迈、多宁生物、澳斯康的陆续上市及过会,国产培养基品牌在无形之中赋予了更隐性的品牌加成,在资源、口碑、性能进步的助攻下,相信行业处于一个爆发的窗口期。$奥浦迈(688293)$ $义翘神州(301047)$ $优宁维(301166)$

精彩评论