从$蔚来(NIO)$ 、$蔚来-SW(09866)$ $小鹏汽车(XPEV)$ 、理想汽车各自的财报就可以看出,中国的新造车势力目前全都在亏损,而且亏损幅度还在进一步扩大。2022年第二季度,蔚来净亏损了25.6亿元,同比大幅增长了369.6%。小鹏汽车则净亏损了27.2亿元,同比增长了126%。

净亏损的不断扩大,以及对宏观经济的担忧,导致了它们的股价都出现了大幅下跌。

也就是说,小鹏汽车从年初至今已经总共亏损了72%,相比之下,蔚来同期总共亏损了40%,而理想汽车在三家公司中,今年的亏损最小,为22%。

本文表达的观点是:上述公司出现的基本面恶化和股价下跌,可能还只是开始,猛兽财经认为蔚来和小鹏汽车在接下来都有可能进入漫长的电动汽车行业寒冬。原因主要有这几个:除了长期净亏损外,这些公司在发展中还面临着一些强大的阻力,比如竞争加剧、持续的疫情封锁、可能出现的新的疫情封锁,以及中国经济的衰退等,我们将在下文详细介绍。

第二季度财务业绩

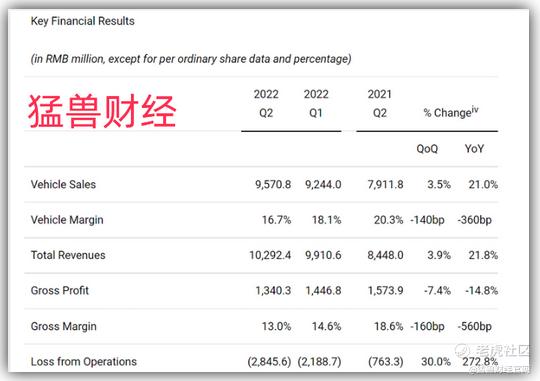

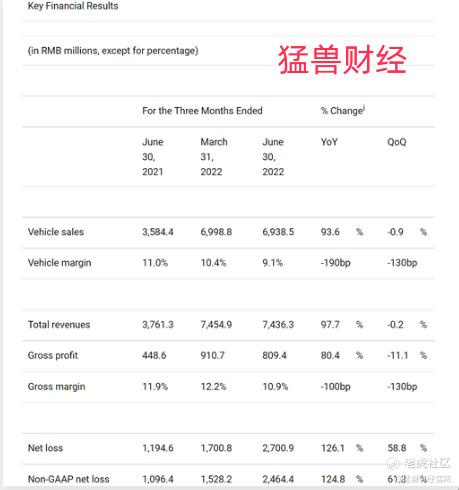

如前所述,蔚来和小鹏汽车在2022年第二季度都出现了亏损扩大。下图中第一张图是蔚来的主要财务业绩,第二张图是小鹏汽车。从积极的方面来看,蔚来在第二季度的总营收达到了102.9亿元,同比增长了22%;而小鹏汽车第二季度的总营收达到了37.6亿元,同比增长了98%。

但在净利润方面,这两家公司的表现却都有些尴尬。蔚来亏损了28亿元,较上年增长了272%,毛利率也从一年前的18.6%下降到了13%,大幅下降了560个基点。小鹏汽车则亏损了12亿元,较上年增长了58%,毛利率也较一年前下降了130个百分点,目前为11.9%。

虽然不可否认,中国的电动汽车产业发展非常迅速,政府的支持力度也很大。但传统汽车厂商也在纷纷进入新能源汽车领域,并且直接与小鹏汽车和蔚来等纯电动汽车厂商进行竞争。

展望未来,我们对这两家公司的长期净亏损仍然非常担心,并预计这两只股票将面临新的阻力,详情如下。

资本支出和增长前提

正如大家所看到的,除了还在亏损,蔚来和小鹏汽车目前(以及历史上)的自由现金流也都是负的,更令人担忧的是,如果他们的自由现金流继续负下去,那么它们的资本支出也都将处于危险之中。因为市场对这样的公司的估值完全是基于它们未来的增长潜力,而一旦增长型资本支出处于危险之中,那就可能引发市场对它们的估值进行大幅重新评估的风险。

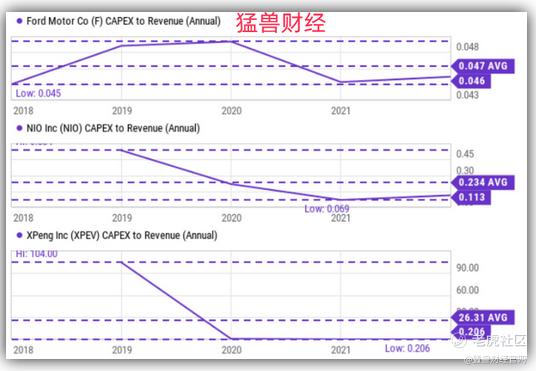

正如下图所示,目前这种危险的迹象已经出现了。在本文中,猛兽财经将以福特的资本支出作为对比。和福特一样,蔚来和小鹏汽车在中国的很多竞争对手,都是在同时开发传统汽油汽车和纯电动汽车,而且都是在传统汽油汽车盈利了以后,以此作为支撑,在此基础上,再进入电动汽车领域。在资本支出方面,这些竞争对手与福特也一样,例如上汽集团和长城汽车,上汽集团目前已经是中国“四大”国有汽车制造商中最大的一家了,它既生产传统汽油汽车,也生产电动汽车,而且已经是世界上第三大的插电式电动汽车公司和第二大纯电动汽车公司了,上汽集团和长城汽车在2021年的全球市场份额分别为13%和10.5%。

正如猛兽财经在之前的文章中所分析的那样:

【福特在资本支出方面非常稳定。在过去的五年里,该公司一直将收入的4.7%用于资本支出,支出仅在4.5%至4.9%的极窄范围内波动。相比之下,蔚来的资本支出却在大幅增加,自2019年以来平均增加了23.4%,更令人担忧的是,其资本支出的波动幅度也很大,很不稳定,并呈现出快速下降的趋势,其资本支出已经从2019年的50%以上下降到了2021年的6.9%。目前,它的资本支出占到总收入的11.3%。】

小鹏汽车的情况更糟糕。它的资本支出以一种更加不稳定的方式波动,2019年开始时为104%左右,后来下降到了目前可以忽略的0.2%水平。

这两家公司的估值都很高

由于存在上述问题,这两只股票的估值都非常高。而且由于缺乏利润,市盈率、价格/现金流倍数等指标对它们都没有意义。根据营收指标,蔚来的价格销售比在撰写本文时约为4.95倍。与理想汽车的约4.04倍相比,蔚来的估值高出了22%,小鹏汽车的价格销售比也比较低,仅为2.75倍。

然而,从更广泛的角度来看,福特的价格销售比仅为0.35倍左右,是蔚来和小鹏汽车的零头。如前所述,福特有一个已经盈利的传统汽车业务可以为其转型和向电动汽车领域扩张提供源源不断的资金,而蔚来和小鹏汽车不但没有像福特那样已经盈利的传统汽车业务,而且都还在显示出资本支出困难的迹象。当分析杠杆率时,我们发现蔚来的TTM EV/sales为5.19倍,小鹏汽车为2.31倍,即使这样,这些指标与福特或其他汽车厂商相比时也仍然很高。

它们面临的风险

由于还在亏损和自由现金流也是负的,蔚来和小鹏汽车在过去一直依赖其他融资渠道。正如我们在之前的文章中所详细描述的那样:

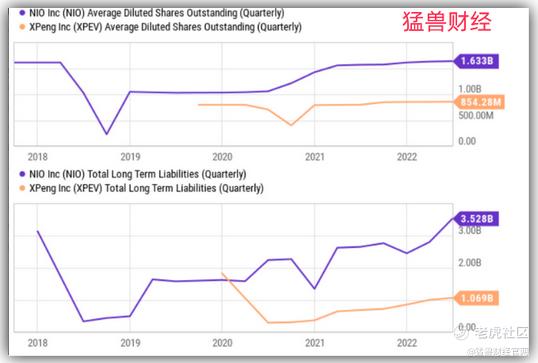

【蔚来一直在积极的通过发行新的股票和债券,来为其运营提供资金。从下图就可以看出,自2020年以来,蔚来稀释后的股份已经增长了60%以上,从发行时的约10亿股流通股已经增长到了目前的逾16亿股。虽然蔚来的债务在2018年是最轻的,其长期负债总额仅为4亿美元左右,但目前,这一数字已经达到了35亿美元。】

小鹏汽车的情况也非常类似。小鹏汽车稀释后的股份已经从2020年的3.771亿股扩大到了2021年的8.2150亿股,目前为8.5050亿股,在大约两年内翻了一倍多。与此同时,它的长期负债总额也大幅扩大了,从下图可以看出,虽然小鹏汽车的债务在2020年期间是最轻的,其长期债务总额仅为2.52亿美元左右。但目前,它的债务已经达到了10.7亿美元。

在上述问题的基础上,蔚来和小鹏汽车面临的宏观经济风险也在不断显现。猛兽财经认为他们主要面临以下宏观风险。

这些风险包括对中美关系担忧的加剧、疫情封锁造成的影响,以及对美联储即将加息的担忧等等。尽管成都等中国主要城市的封锁措施已经被解除,但这些封锁措施对该地区造成的影响仍对预测该地区经济发展的人造成了担忧,例如,亚洲开发银行就已经下调了对亚洲发展中国家2022年的经济增长预测(主要是担忧疫情限制对整个地区的供应链和消费者需求造成了破坏)。

总的来说,蔚来和小鹏汽车的现金不但在持续的流失,而且更令人担忧的是,在第二季度这两家公司的现金流失速度还在加快。猛兽财经觉得他们似乎陷入了一个恶性循环:卖出的汽车越多,亏损的就越多。

在过去,市场一直愿意为这两只股票支付溢价,前提是它们的增长,然而,考虑到它们长期缺乏利润和增长资本支出的一致性,增长的前提可能已经处于危险之中了,它们的估值也可能被大幅重新评估。

精彩评论

最近$蔚来(NIO)$ 蔚来却悄悄宣布:2022款ES6和ES8要降价(综合算下来最多降了10多万),(蔚来去年一个季度亏了41亿)。

由于是悄悄的,所以这波操作,相当于实际降价了,嘴上却没降价。