摘要

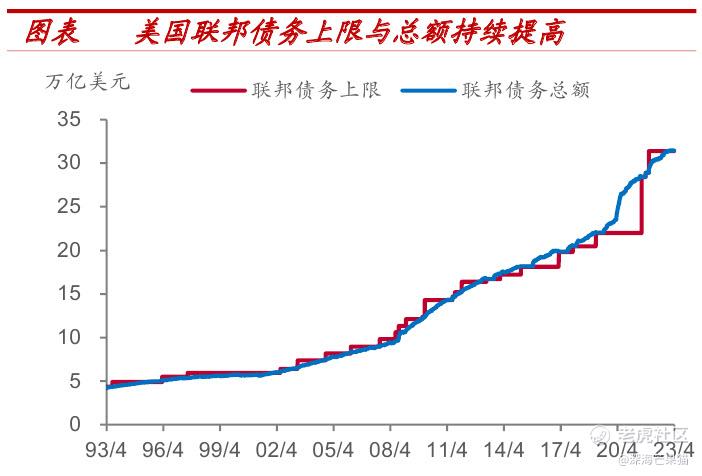

美国债务上限危机源自于美国财政部发债超过债务上限的情况下需要获得国会批准。

而在国会处于对立的状态下,在如何解决美国债务上限问题方面往往就产生严重的分歧,进而形成美国债务上限危机。

而在2008年金融危机发生之后美国的债务规模呈现出快速扩张的状态。美国政府无法承受债务违约所造成的风险

因此美国政府选择持续推高债务上限与阶段性暂停债务上限解决债务上限危机成为必然选择。

猫猫认为适当建仓长期限的美债并长期持有应该可以获得不错的收益。

正文

1.发生什么情况

5月1日美国财政部长耶伦(Janet Yellen)警告称如果国会不提高美国债务上限,美国最早在6月1日将出现史上首次债务违约。

耶伦(Janet Yellen)的这番言论再次引爆市场对于美国债务上限危机的讨论。

许多自媒体文章也纷纷出来制造焦虑,宣称美国债务上限危机将会导致830万人失业,股票市场将暴跌45%。

对此,猫猫认为无需担心美国债务上限危机的问题。在美国债务出现实质性违约之前,美国债务上限危机大概率可以得到解决。

2.为什么会这样

美国债务上限危机源自于美国财政部发债超过债务上限的情况下需要获得国会批准。

而在国会处于对立的状态下,在如何解决美国债务上限问题方面往往就产生严重的分歧,进而形成美国债务上限危机。

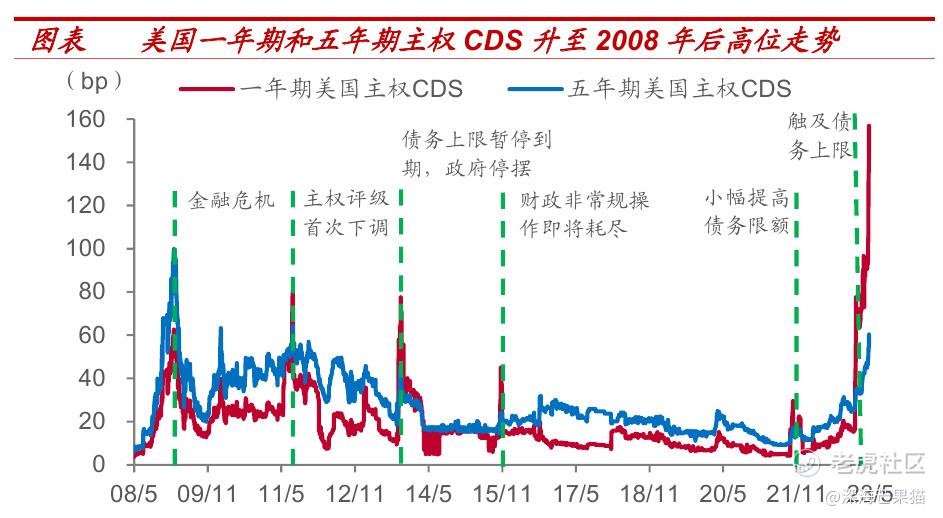

当然本次美国债务上限危机也并非6月1日耶伦(Janet Yellen)的警告才引起市场的关注。

早在2023年1月的时候,美国联邦债务余额就已触及法定31.4万亿美元的债务上限。

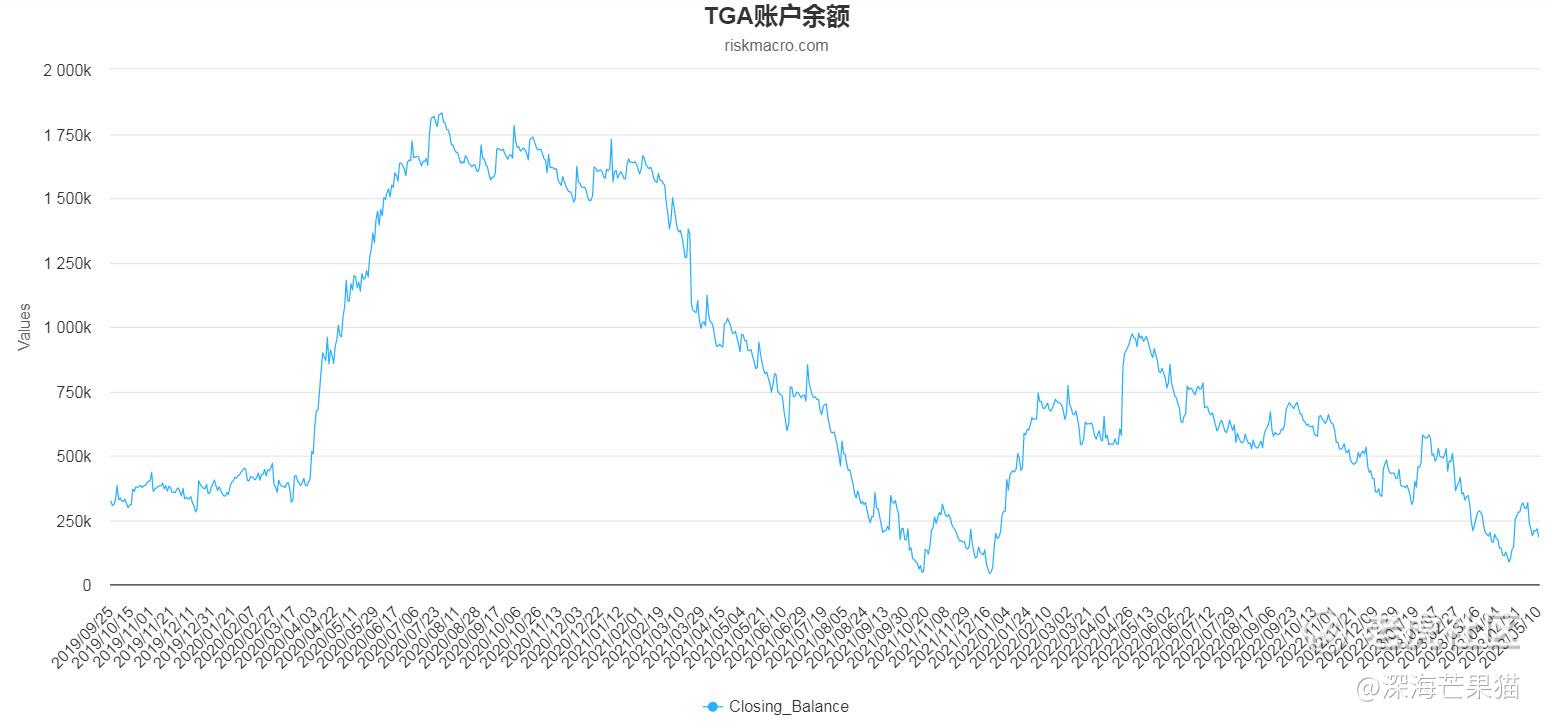

只不过当时美国财政部通过动用TGA账户的现金储备偿还债务暂时延迟了美国债务上限危机的时间。

然而由于4月份美国政府非预扣税收同比下降了29%,税收总额不及预期。

这也使得美国财政部TGA账户的现金储备消耗速度超出市场预期。

美国债务出现实质性违约的日期也被迫提前到6月初并引发市场热议。

不过,猫猫并不认为美国债务上限问题会真正演变成债务违约危机。

原因是在2008年金融危机发生之后美国的债务规模呈现出快速扩张的状态。

理论上讲美国政府无法承受债务违约所造成的风险,而且在持续推高债务上限的条件下直到2052年美国政府债务占GDP比重将达到185%,美债信用才有可能破产。

这也就意味着在此之前美国政府选择持续推高债务上限与阶段性暂停债务上限解决债务上限危机成为必然选择。

当然,从黄金的走势上也可以看出当前市场避险情绪不高。

尽管近期美国债务上限危机讨论频频,但黄金期货(GCmain)却表现出高位筑顶的走势。

3.接下来怎么办

综上所述猫猫认为美国债务上限问题两党研判过程曲折,但最终肯定是有惊无险。

猫猫认为适当建仓长期限的美债并长期持有应该可以获得不错的收益。

$债券20+美公债指数ETF-iShares(TLT)$ $债券20+国债指数ETF-Direxion三倍做多(TMF)$ $债券20+美国债指数ETF-ProShares两倍做空(TBT)$

精彩评论

美国政府的债务是以美元计价的,而美元是全球最重要的储备货币,美国政府可以通过印刷更多美元来偿还债务。

如你,我也认为适当建仓长期限的美债并长期持有应该可以获得不错的收益

美国政府在国内和国际市场上都有很高的信誉度,因此借款成本较低

不用猜,还是老老实实的等结果出来再说

现在的黄金应该没什么机会,没什么趋势性机会