随着一季度财报的发布,理想再度成为了业内羡慕的对象。

5 月 10 日,理想汽车发布 2023 年第一季度财报。

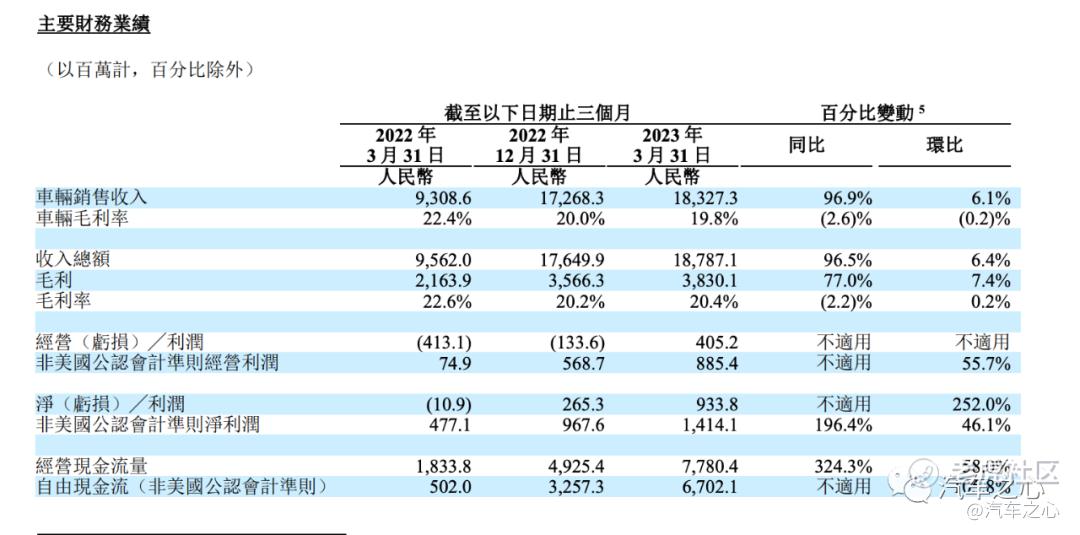

财报显示,该季度理想汽车营收 187.9 亿元,同比增长 96.5%,环比增长 6.4%。

其中,车辆销售收入为 183.3 亿元,较 2022 年同期的 93.1 亿元,同比增长 96.9%;其他销售及服务收入为 4.6 亿元,同比增长 81.4%。

在扣除股权激励的情况下,理想汽车的经营利润和净利润分别达到 8.9 亿元和 14.1 亿元,自由现金流达到 67.0 亿元。

第一季度毛利率保持稳定为 20.4%。

多项财务数据创新高的同时,理想的交付量也达到了前所未有的高度。一季度向用户共计交付 52,584 辆新车,同比增长 65.8%。

按照理想汽车的预计,在接下来的二季度理想预计交付新车 76,000 至 81,000 辆,同比增长 164.9% 至 182.4%;预计收入总额为 242.2 亿元至 258.6 亿元,同比增长 177.4% 至 196.1%。

不管是从财务表现、销量数据还是业绩预期来看,理想都处于快速发展的状态。

而与之齐名的蔚来、小鹏则遭遇了一定的发展困境,这样「一正两负」的发展格局也极大地凸显了理想汽车的潜力。

01、李想的「理想」是提升市占率

虽说一季度的理想大放异彩,但新能源发展的大环境却充满了不确定。

一是,随着新能源渗透率的快速提升,取消新能源车牌照、税收等政策支持的呼声越来越高;

二是,碳酸锂价格持续下跌,新能源车降价已成定局,价格战在所难免。

在这样的市场环境中,不少品牌已经做好了降价获得市场增量的准备,换句话来说,就是降低利润率提升市占率。

就在一众品牌还在纠结鱼和熊掌该怎么选的时候,李想却做出了一个成年人的选择,两者都要。

第一,市占率是第一重要的,二季度理想的核心目标是把一季度在 20 万元以上 NEV 市场的市占率从 11% 提升到 13%;

第二,理想目前没有降价的考虑。

在李想看来,理想旗下车型所在的级别和尺寸,都处于相应价格区间里最有竞争力的价位上,价格向上浮动和向下浮动都会产生相应的问题。

之所以李想有这样的底气,是因为更多车型的加入和销售渠道的调整,为理想赋予了继续冲高的底气。

「L7 和 L8 的 Air 车型给理想汽车带来了 20% 的增量,且 L8 订单正在持续增长。」李想这样表示:「理想汽车争取在 6 月实现交付量超 3 万辆。」

除了新车型的加入之外,理想还对经销商体系进行了组织流程的升级。

一个显著的变化是从过去的大区管理方式变成精细化地按省管理,并由省直接管理到门店。无论是对获客的资源分配还是转化的资源分配,从过去的总公司处理,变成了每个省每个店面自主经营处理。

截至 2023 年 4 月 30 日,理想汽车在全国已有 302 家零售中心,覆盖 123 个城市;售后维修中心及授权钣喷中心 318 家,覆盖 222 个城市。

「这带来的显著好处是,相对于去年四季度,我们的门店数量并没有太多增长,但单店产出及每个产品专家单人的产出都有了大幅增长,从线索到订单的转化率也获得了非常显著地提升。」

除了对商业架构的梳理之外,理想也加强了对销售服务网络的升级。

首先,是对仅能摆放 1~2 辆车的店面升级,应对多车型的发展需求。

其次,考虑在市占率高的城市设置大量综合店,提升转化率。

再次,覆盖四线城市汽车城,低线城市的发展策略向已被验证的 BBA 模式靠拢。

从这样的状态不难看出,对二季度市占率提升至 13% 的目标,理想已经势在必得。

02、锚定「智能」和「电能」,博取长远发展

如果说新车型的加入和销售渠道的整改,能够为理想实现短期目标提供支撑,那「双能战略」就是理想谋求长远发展的重要抓手。

在刚过去不久的上海车展上,理想汽车发布了「双能战略」:

在「智能」方面,理想 AD Max 3.0 的城市 NOA 导航辅助驾驶将于第二季度内开启推送,并于年底前完成 100 个城市的落地推送;

「电能」方面,理想汽车推出 800V 超充纯电解决方案,正式迈入「增程电动」与「高压纯电」并驾齐驱的新阶段。

到 2025 年,理想将形成「1 款旗舰车型+5 款增程电动车型+5 款高压纯电车型」的产品布局。

在业绩解析会上,理想汽车总裁、总工程师马东辉也给出了「智能」落地更清晰的时间点,「我们会在 6 月份推送城市 NOA 的早鸟用户测试。」而在年前 100 个城市的推送逻辑上,理想也会更早释放车型保有量更高城市的 NOA 功能。

在马东辉看来,由于理想城市 NOA 采用了「轻地图」的方案,理论上有导航地图的地方都能够使用城市 NOA 功能,但在车型保有量大的城市,行驶里程越多,意味着这个城市的数据包越大,这样的状态将为该城市更早释放城市 NOA 功能提供保障。

据理想汽车官方数据显示,目前理想已经有 28 万用户使用了高速 NOA 功能,累计里程已经达到了 1.4 亿公里,这样庞大的数据积累也为理想将高速 NOA 逐步拓展到城市 NOA 奠定了基础。

而在「电能」层面,除了推出搭载 800V 超充的纯电车型之外,理想还将加速对充电桩的布局。

按照规划理想将在今年年底之前,建设 300 个高速充电场站,覆盖京津冀、长三角、大湾区和成渝四大经济带,在 2025 年底前将充电站拓展至 3,000 个,覆盖全国 90% 高速里程和一二三线主要城市。

从增程式切入市场的理想,正在加速向纯电市场渗透,再加上智能驾驶的迭代发展,理想已经规划出了一条清晰的发展路线。

03、击穿奶爸市场,然后呢?

虽说理想的发展颇为稳健,但其发展上限显而易见的。

此前,理想曾定下 2025 年获得 20% 以上市场份额的目标,按当时的预测 2025 年新能源智能电动车将达成 800 万销量,这就是说理想的年销量目标要达到 160 万辆。

此后,这一目标鲜有提及。

或许创始人李想对这一目标也有了动摇的想法,毕竟对理想而言在一个狭小的市场空间里,要达成百万之巨的年销量几乎是不可能完成的。

毋庸置疑的是,被定义为「奶爸神车」的理想早已成为了这一细分市场的王者,但要知道的是奶爸群体是有限的。

从理论上讲,当这一市场被击穿的时候,就是理想问鼎之时。

聚焦于硬派越野的坦克品牌就是理想的前车之鉴。

2020 年底,坦克 300 的上市曾引发了一波抢购热潮,在新车加价的情况下,提车仍要等上半年之久,这样出乎意料的热度给了长城很大的想象空间,将坦克品牌独立,加大对越野车型的投入就是最好的证明。

但越野市场太过小众,在 2022 年 6 月,坦克 300、坦克 500 助力坦克品牌完成 1.45 万辆的成绩之后便开始下滑,逐步成为了现如今月销 1 万左右的状态,而这样的成绩还是在终端优惠的情况下换来的。

同聚焦越野的坦克品牌相比,理想瞄准的「奶爸」市场似乎更大一些,但也总有被击穿的一天,到那时理想的销量也会同坦克一样趋于平稳。

这是在没有竞品能够撼动理想地位的情况下「理想走势」。

现实是越来越多的竞品车型将分食理想的蛋糕,盯着理想打的蓝山已经问世,更多的蓝山也在上市的路上,毕竟将蓝海变成红海,是中国汽车内卷最真实的写照。

而从车型级别的分布来看,理想 L7、L8 和 L9 所在的中大型 SUV 和大型 SUV 市场的空间也较为有限。

数据显示,去年国内大型 SUV 市场的销量约为 8 万辆,中大型 SUV 市场的销量约为 70 万辆。

而细分市场的走势是相对稳定的,它反映了消费者的差异化需求也是趋于稳定的,这样说来,理想不过是在这 78 万的市场份额当中分食而已。

现实也并非如此循规守矩。

据悉,在三四线市场上,理想的客户更多的是小企业主。

车内空间够大、智能化表现突出、还拥有舒适的座椅,这样的状态让不少企业主拿理想 L9 等车型搞商务接待,理想抢了一部分别克 GL8 的饭碗。

但别克 GL8 所在的 MPV 市场也是一个小众市场,并且腾势 D9、传祺 M8、极氪 009 等一大批有头有脸的车型抢食,理想作为一个「外来者」能够分得的市场份额也较为有限。

这或许正是理想规划 MPV 车型,进一步提升其在商务接待场景中竞争力的原因。

最为值得一提的是,理想 L9 的单车销量已经开始有了掉头向下的趋势。

作为一款售价 45 万开外的大型 SUV 车型,理想 L9 在去年 9 月开始交付的首月便实现了月销破万的成绩,足以令人赞叹。

在此后的几个月当中,理想 L9 依然保持着月销过万的稳定输出,直至今年开年之后 L9 的销量开始逐步向下,3 月已下跌至 5,831 辆。

L9 的下滑或许存在上海停止为混动车型赠送绿牌的影响,但不可否认的是,其预示着理想发展上限的到来。

从市场份额的占比上来说,理想 L9 在大型 SUV 市场的影响力依然稳居首位,但从销量上来看,已没有了往日的荣光,这或许是李想最为担心的事情。

不过,从行业发展的角度来看,将理想打造成一个「小而美」的企业,也是一个不错的选择。

但身为连续创业者的李想不会甘心,毕竟其要打造一家千亿营收企业的梦想,还需要理想汽车来实现。

精彩评论