梅斯健康(02415.HK)于4月底挂牌上市,港股数字医疗板块再添一员大将。相较于卖药的京东健康、阿里健康、平安好医生、叮当健康,及卖SaaS和大数据服务的智云健康、医渡科技等,梅斯健康的业务是跟2021年7月上市的医脉通大致相同。二者都运营着“线上医师平台”,主要的商业模式均为精准数字医疗营销,且都实现了持续性盈利。

数字医疗产业是近年热点题材,更是一个万亿级市场规模的行业,上下游自然是涌现出了不少杰出的创业公司。虽跑通了商业化模式,而能率先IPO上市的却还不多,但后面紧随有:微医、圆心科技、医联、丁香园、春雨医生、华医网等积极筹备IPO上市的翘楚。

预期后面陆续会有来港股上市的公司,板块的集群效应显现,资金热度提升,整体估值或也有机会大幅提升。参考近年来港股市场的CRO、物业、教育、18A等板块,在上市密集潮前后,估值均相当可观。

而所谓“线上医师平台”,属于垂直细分领域,是服务医师群体的医学信息平台概念。目前梅斯健康和医脉通的营收体量相较偏C端的京东健康、阿里健康等相去甚远,二者主要赚的是医药或器械公司B端的钱,2022年的收入分别约3.49亿、3.14亿元。

这种细分领域竞争还不算激烈,行业渗透率也有很大空间,且避开了跟互联网巨头在医疗电子商务、互联网医院等业态的竞争,很好抓住了数字医疗营销这一变现模式,保证了盈利的同时,横向拓展业务的空间也非常可观。但也因为是新的领域,则需要观察业绩的兑现情况。

线上医师平台的模式

先去几家头部的网站看看,比如梅斯健康的梅斯医学网站,里面的内容更新相当及时,阅读内容需要注册会员,部分内容还需要VIP收费。主要提供专业的医学知识,包括多个科室的临床指南、研究文献、医药词典、线上直播等内容。

医脉通的网站内容也大致相同,涵盖了医学资讯、病例数据、医学知识库、临床指南、药品查询、医学视频课程等,还提供了若干细分功能APP。

丁香园的名气稍微大一些,但在医学知识部分的深度欠缺一些,毕竟以前这一块都是医脉通提供的。不过网站的功能性也不局限在线上医师平台这个定义,还包涵了优质健康科普、大众知识服务、在线问诊平台、健康产品电商及线下诊疗等多个应用场景(很多APP)。可以说丁香园的业务跨度很大,布局相对全面,野心是比较大的。

众所周知,医师这个群体是需要不断学习的,我国医师资源分布不均,优质医学信息的获取也存在一定门槛,且对信息资源的解读也十分重要。是故,“线上医师平台”孕育而生,解决行业痛点。

一般来说,医师平台可以为医师提供基础、进阶及扩展的医疗支持服务,该等服务足够全面,能满足医师在职业生涯不同阶段的需求。包括:降低医疗风险、丰富医疗知识、提高医疗能力、职业晋升、扩大人脉圈、产出学术成果及提高公众影响力、行业影响力等。

知乎上提问“有什么比较好的医学信息平台?”也是注册医师、在校生群体比较关注的,在诸多答案中,国内的梅斯医学、医脉通、丁香园、常笑医学网等都是被多次推荐的平台。

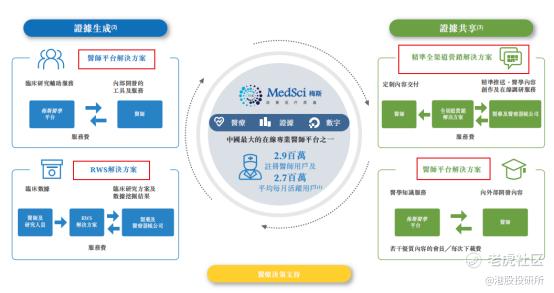

对于具体的商业模式,以梅斯健康为例,作为线上专业医师平台,首要的是服务好医师这个群体,提供足够吸引人的医学信息、临床辅助等服务,然后利用资源优势,吸引制药及医疗器械公司来付费做营销,做的好的,还能衍生其他可变现业务。

据招股书披露,截至2022年12月底,梅斯医学平台共拥有约2.9百万名注册医师用户,平均每月活跃用户达约2.7百万人。而且,平台上具有的副主任医师及以上职称的注册医师占国内已取得副主任及以上职称的医师总数的67.1%。庞大及活跃的医师资源是公司开展业务的主要支点:

第一个,精准全渠道营销解决方案。细分:精准推送服务、医学内容创作服务、在线调研服务等。是利用自身平台优势,尤其是庞大的医师资源,将制药及医疗器械公司的产品精准营销出去,以此来收取服务费(2022收入占比56.89%)。

第二个,医师平台解决方案。包括了医学知识服务和临床研究辅助服务。招股书上显示,梅斯医学平台拥有超过15,800个视频分享医学知识,涵盖超过644,000项研究成果,创作了约195,000项最新医疗发展的材料,并建立超过127,500个供医师交流病例及研究结果的在线讨论论坛。且平台还可于医师的研究者发起的试验(IIT)及其他非注册的临床试验中向其提供临床研究辅助(2022收入占比25.54%)。

以上两个业务模式,在医脉通等其他线上医师平台类的公司中也可以看见,属于被认可的比较基础性的变现方式。基于该2个业务,不同公司也还有一些衍生出来的服务。

第三个,RWS解决方案。真实世界研究(Real World Study, RWS),指在真实世界环境及临床应用场景中系统性收集来自药物及医疗器械的数据,并进行涉及循证医学及临床流行病学方法的研究。目前RWS是对随机对照试验(RCT)的有效补充,市场需求在不断增长,有点CRO行业的意思(2022收入占比17.57%)。

梅斯健康除了以上3个业务,还有一些诸如:治疗失眠的数字疗法、VR诊断产品、罕见病并发症的预后建模、慢性病管理等服务,都是预计2023年或未来几年将陆续推出的创新业务,算是横向拓展的范畴。

医脉通方面,除了精准营销、医师平台服务,重点业务还涵盖了智能患者管理解决方案,及采用SaaS模式的临床数据管理(CDMS)、电子数据采集(EDC)等服务(管理团队较多计算机专业背景)。

行业的发展机会

由于是依托的线上医师平台而承接的制药及医疗器械公司的营销需求,所以可以归类为“数字医疗营销”,区别于传统的医疗营销手段,属于较新的领域。

不过,就数字医疗营销所涉及的线上平台,除了线上医师平台,还有医疗电子商务平台,及互联网医院平台。线上医师平台更多是处方药,电子商务平台更多是非处方药。

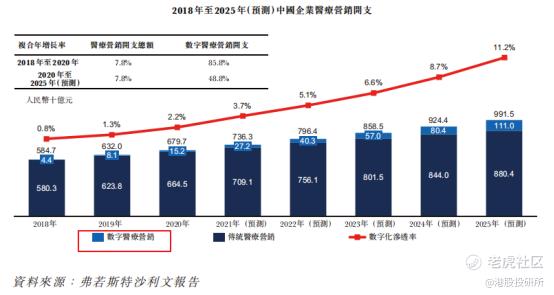

医脉通招股书数据显示,2020年,中国制药及医疗器械公司的医疗营销总开支约6,797亿元,2018至2020的CAGR约7.8%,预计2020至2025的CAGR约7.8%,2025年开支约9,915亿元。

而中国的数字医疗营销市场,由2018年44亿元增至2020年的152亿元,CAGR约85.8%,预计2025年达约1,110亿元,对应的CAGR约48.8%。2020年数字医疗影响市场占总的医疗营销市场总额的约2.2%,预计2025年增至11.2%。

上面提及的数字营销平台有3个代表,在数字医疗营销的市场份额中,以2020年为例,基于线上医师平台的医疗营销占比仅约6.2%,约9.4亿元;预计2025年占比有望提升至16.9%,对应约187.6亿元,CAGR约82.0%。

目前来看,线上医师平台所能承接的数字医疗营销市场规模还不大,但是增速十分可观,且还会有渗透率不断提升的预期。

所以,数字医疗营销在2025年达至11.2%的渗透率,及线上医师平台16.9%的渗透率,增长逻辑在哪里?

按照行业的理解,数字医疗营销的效率是远好于传统的医疗营销手段的,且能做多非常精准的推送(互联网手段)。此外,有鉴于国内集采、两票制等若干新政策影响下,整个的销售环境在变化,医药公司也在寻求更具性价比的营销方式。

而横向对比日本、美国,中国的数字医疗营销渗透率也相对较低。比如,数字推送在日本相当普遍,有85%的日本医师可以通过专业医师平台获得数字推送。就2020年,中国的数字医疗营销开支占总的医疗营销开支比例仅约2.2%,同期日本市场的比重是9.5%。

另一方面,传统的医疗营销手段在遭受冲击,学术推广的重要性提升。线上医师平台可以直接触达医师这个对药品和器械销售起到关键性作用的群体,其意义不可谓不大。且随着大数据、AI等技术的应用,线上医师平台的商业模式可拓展空间亦可观。

可以说,对数字医疗营销及线上医师平台的“渗透率”问题可以乐观一些,这也许是一个新的细分业务领域,但也是一个新的行业趋势,毕竟数字化、智能化本身就是新的历史潮流。

在最新梅斯健康的招股书中,沙利文的报告就将数字医疗营销市场的预测值推进至2030年,达约3,686亿元;其中基于线上医师平台的数字医疗营销于2030年将达到1,205亿元(对应32.7%渗透率),2025至2030的CAGR约52.1%。

关于医师平台和RWS服务:

中国的医师数量由2017年的3.4百万人已增加至2021年的4.3百万人,CAGR约5.9%,考虑到我国的人口基数,预期医师数量仍将持续增长。一方面,医师的职业发展需要大量的时间积累医学知识及经验,对优质内容的付费意愿是存在的;另一方面,目前市场上的医师平台仍处于商业化及发展周期的早期阶段,未来每名注册医师的平均收益贡献也有一个持续增长的过程。

而RWS服务方面,梅斯健康招股书显示,就市场格局方面,参与方包括:基于医师平台的RWS、基于CRO的RWS,及基于大数据的RWS。三者的服务存在一定差异性,但基于医师平台的RWS可为客户提供最灵活、最具选择性及最具成本效益的解决方案。

中国的RWS市场,由2017年的0.2亿元迅速增长至2021年的7亿元,CAGR约142.5%。预期到2025及2030将分别达致74亿元及428亿元,2021至2025的CAGR约77.3%,而2025至2030的CAGR约42.1%。

梅斯健康的成长性

第一,就市场地位说,梅斯健康是中国最大的在线专业医师平台之一,2022年注册医师数量约290万(医脉通370万),其中月活用户约270万(医脉通205万)。

2021年,平台的副主任医师及以上职称人数58.4万人,覆盖比例67.1%,均领先同业。

在基于医师平台的数字医疗营销市场的市场份额排名中,梅斯健康对应2021年收入约1.84亿元位居行业第2,占比约13.8%。但人均贡献收入方面稍有落后。

以上梅斯健康招股书中的数据,猜测公司A是医脉通、公司B是丁香园。

在RWS服务市场,梅斯健康2021年的市场份额占比约4.9%,市场排名第6位。

第二,研究支持能力方面,梅斯健康组建了一支专门的医学研究支持团队,拥有145名在药学、医学、生命科学、中医药及动物保健领域取得硕士及以上学历的员工(远超同业)。另,拥有50人的专业IT研发团队。

而且,不同于医脉通管理层多属于计算机专业背景,梅斯健康创始人及管理团队成员均属于医学领域的专业人士。

第三,数字医疗营销客户覆盖广泛。包括所有2021年全球20强制药及医疗器械公司(按收入计)、82%的2021年全球20强制药及医疗器械公司、50%的根据第五套上市规则在科创板上市的新药公司(截至2021),和45%的根据18A在香港联交所上市的生物科技公司。

2022年,梅斯健康第一大客户收入占比约11.2%,近3年前5大客户收入占比均不超过25%,结构相对健康。

第四,业绩持续高速增长。梅斯健康2020至2022年收入分别为215.9、297.7、349.0百万元,CAGR约27.1%;其中营销、平台、RWS三大业务收入的CAGR分别约23.3%、10.8%、128.5%;毛利率分别为54.2%、63.8%、59.1%。

2020年实现归母净利润28.9 百万元,净利率13.4%;2021、2022年分别亏损151.0、99.9百万元,亏损主要来源于可转换可赎回优先股公允价值亏损,经调整净利润分别约41.2、45.6百万元,净利率分别13.8%、13.1%。

2020至2022年,梅斯健康的收入规模均超过了医脉通,但调整后净利明显小于医脉通。期内,医脉通毛利率分别72.9%、70.8%、67.8%;经调整净利率分别40%、38%、46%,均远高于梅斯健康。不过,这也跟二者的收入结构差异有关,医脉通的高毛利营销业务收入占比高达约92%,而梅斯健康的平台、RWS业务毛利率相对低一点,且收入占比合计约43%,从而拉低了整体毛利率水平。

第五,估值方面。医脉通2021年7月上市,其后11月股价最高见46.979港元,市值达至约338亿港元,其后股价随大市深度调整,目前市值约57亿港元。

以2022年收入计算,医脉通目前PS约16倍,梅斯健康PS约13倍。二者已经实现正的净利润(排除上市费用及优先股等影响),若算PE,医脉通的市盈率结合PEG指标还算合理,梅斯健康相对偏高。

医脉通上市近2年,股价虽然受到了大市影响,但当前的估值水平也算是被市场所认可了;而考虑梅斯健康目前约53亿港元市值,估值也是算合理。由于属于新的数字医疗细分领域,保守的市场投资气氛下,是需要后面更多业绩验证,然后或有一个估值抬升的机会。

第六,海外同业公司方面。其中有一家日本的M3上市公司,也是医脉通的大股东之一,算是线上医师平台的先行者之一,在帮助医脉通梳理商业模式方面发挥了重要作用。该公司2022年收入约119亿元(换算汇率0.0516),目前市值约1,060亿元,对应PS约9倍;其股价2021年顶峰市值约3,740亿元。

M3公司的业务有5大板块,除了平台、营销及临床支持类业务,还有人力资源、家庭护理等相关服务业务。2020至2022收入CAGR约20.2%。

另外一家,美股上市公司Doximity(DOCS),2022年收入做到了3.44亿美元,目前市值约65.24亿美元(2021顶峰市值约209亿美元),对应PS约19倍。

其业务板块分2类,营销解决方案和招聘解决方案。2020至2022收入CAGR约71.8%。

总结看,目前港股市场如医脉通、梅斯健康等线上医师平台的商业模式已率先走通,业务成长性好,并避开了竞争激烈的医药电商、互联网医院等领域,有一定的稀缺性。医师平台的商业化探索还在继续,横向业务拓展的空间可观,且不需要特别的烧钱。

海外市场已经出现了百亿收入规模,超千亿市值体量的同业公司,作为板块头部玩家,梅斯健康后面有机会享受更多溢价,且可以期待整个数字医疗板块的共振效应(可预期的IPO项目在加速)。

精彩评论