锅圈的社区门店模型PK叮咚的前置仓模型,谁更胜一筹?

鲸商(ID:bizwhale)原创 作者 | 王晓萱

近期,锅圈食品(上海)股份有限公司(下文简称“锅圈”)正式向港交所递交招股说明书,拟主板挂牌上市,华泰国际以及中金公司担任保荐人。

在前几年经济环境不景气的情况之下,锅圈仍创造了融资、扩张神话。其不仅在3年完成五轮融资,还在2022年获得了70.59亿营收,门店突破万家,成为火锅烧烤赛道的“预制菜”头牌。

但光鲜之下也有隐忧,锅圈高度依赖加盟商渠道,加盟商挣不到钱纷纷离去;火锅产品为锅圈食品贡献近八成收入,其他产品迟迟难破圈。现在,随着经济加速复苏,锅圈依赖的家庭火锅和露营等场景不再流行。而懒熊火锅等同类竞争者正虎视眈眈,盒马、叮咚买菜等生鲜电商品牌也对火锅场景“严防死守”。

在此背景下,锅圈上市求存,该如何止血寻突破?

资本助推扩规模

2022年,按在家吃饭餐食解决方案产品的零售额计算,锅圈食品在国内所有零售商中排名第一,也是中国最大的家庭火锅及烧烤品牌。

而这家自称“一站式在家吃饭餐食解决方案品牌”的河南企业,最早诞生于2015年。其早期主要给火锅店供应食材;两年之后,创始人杨明超决定自己开店,第一家锅圈食汇在郑州开业。

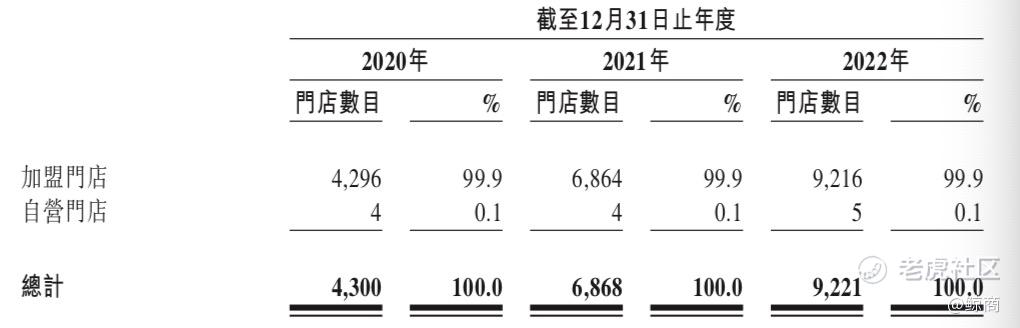

后来锅圈食汇开放加盟,开启了迅速发展之路。2020年、2021年、2022年,公司门店数量分别为4296家、6864家、9216家,最近3年分别净增2855家、2568家、2352家。锅圈食汇官网显示,截至2023年3月27日,旗下门店数量9645家,分布于25个省、4个直辖市。

快速跑马圈地的锅圈食汇,背后少不了资本的力挺。2020年-2022年,5轮融资获得26亿元资金,入局者包括IDG、天图资本、三全食品、茅台建信、物美等投资机构与产业资本巨头。锅圈食品的每股股份对价成本也从A轮前的0.29元,升至去年11月最新一轮融资的5.26元。

终于在今年4月3日,锅圈食汇母公司锅圈食品披露IPO招股书,拟登陆港交所主板上市。

在资本入局和门店扩张下,锅圈食汇的营收亦随之上涨。2020年-2022年,收入分别为29.18亿元、38.80亿元、70.59亿元。同时,毛利率大幅提升,分别为11.1%、9.0%及17.4%,2022年较上年几乎翻倍。但公司持续亏损,净利润分别为-4329.2万元、-4.61亿元、2.41亿元。

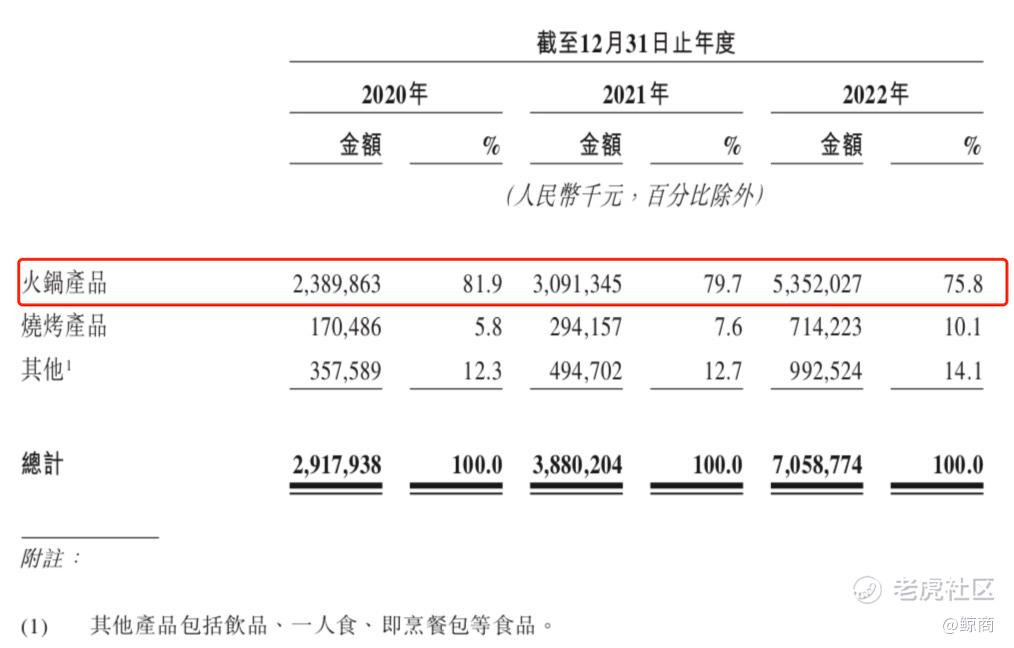

从品类来看,目前锅圈食汇的产品组合包括八大类别,包括火锅产品、烧烤产品、饮料、一人食、即烹餐包、生鲜食品、西餐和零食,合共755个SKU。但锅圈食品近八成的营收依赖于销售火锅产品。2020年至2022年,锅圈食品的火锅产品营收分别约为23.90亿元、30.91亿元与53.52亿元,占总营收的比例分别为81.9%、79.7%与75.8%。

烧烤产品对锅圈食品的收入贡献仅约十分之一。2020年至2022年,烧烤产品的营收分别约为1.70亿元、2.94亿元与7.14亿元,占比分别为5.8%、7.6%与10.1%。而饮品、一人食、即烹餐包等在内的其他产品,报告期内的营收分别约为3.58亿元、4.95亿元与9.93亿元,占比分别为12.3%、12.7%与14.1%。

值得注意的是,锅圈食品的销售成本随公司收入不断增长。2020年至2022年,销售成本分别约为26.35亿元、36.03亿元及59.25亿元,占同期营收比例分别约为88%、91%及82%。并且,在销售成本中已售存货成本占大头,占销售成本比重约95%。

与销售成本一起增长的,还有锅圈的销售及分销开支。在2021年,锅圈的销售及分销开支为6.29亿元,比2020年的2.2亿元几乎翻了两倍。其中广告及推广开支约为1.85亿元,而2020年该项开支约0.4亿元。

2022年锅圈食品的销售及分销开支略缩减至6.25亿元,其中广告及推广开支约1.38亿元。锅圈食品解释称,由于过往投资的广告及推广活动已经建立起相当的品牌影响力,因此在2022年减少了相关投资。

总体而言,尽管成本有增有减,但其毛利有所提升,净利实现正向增长,算是赚到钱的。

加盟商撤退,线下隐忧显现

跟在锅圈身后的加盟商们,就不容乐观了。

鲸商第一部分写过,截至2022年年底,锅圈在国内拥有9221家门店,其中包括9216家加盟店和5家自营店。锅圈加盟店占比高达99%,在促进其快速扩张的同时,也为其线下门店的发展埋下了隐患。

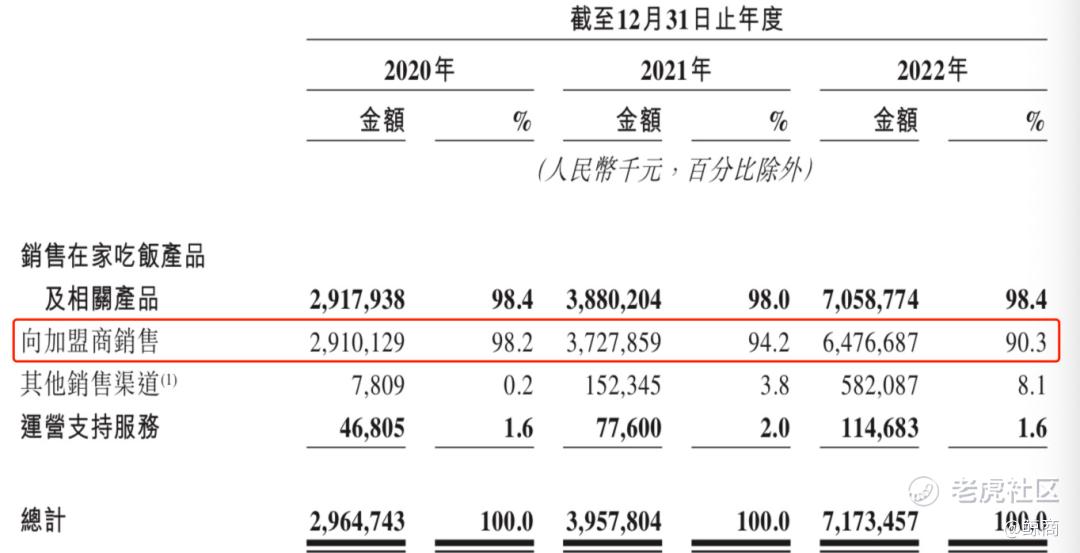

在过去三年时间里,,锅圈从加盟店渠道获得的收入分别为29.1亿元、37.3亿元以及64.8亿元,占同期锅圈总营收的比重为90%以上。

一批又一批的创业者希望加入锅圈,他们在“锅圈食汇”官网首页上,发现“没经验也轻松开店”,被锅圈“不收加盟费”的旗号所打动。

实际上,据招股书披露,锅圈食品不要求加盟商支付加盟费或特许权使用费,但加盟商开设的每家门店每年需要支付固定金额的服务费用,锅圈食品与加盟商首次签约时还要收取保证金。此外,锅圈食品对加盟店没有设定销售目标,但会监督店铺业绩。

此前有业内人士表示,北京的70多家门店,真正能赚钱的可能不到20家。也有媒体报道过,一位在北京海淀区某锅圈门店经营者表示,锅圈虽然不收加盟费,但是每年服务费约为2万元左右。

因此,加盟商较难赚钱的原因,除了近两年内大环境的劣势,和门店租金、运营、人力等成本之外,很多因素和锅圈有关。

上文中提到,锅圈的毛利率大幅提升,这就意味着产品需要涨价。另外,锅圈旗下有近万家门店在竞争,若要保障单店的经营效率必须让门店之间保持距离。早期锅圈给出的区域保护半径为3公里范围,但后来,有不少门店之间的距离为2公里、1.5公里。品牌对加盟商之间的实际距离,管理并不严格。

加上锅圈拿到物美的战略投资后,在物美超市门店中开设了很多店中店。部分店中店产品售价比锅圈食汇加盟店的拿货价要低,更挤压了加盟商的盈利空间。有锅圈加盟商表示,目前公司在一二线城市已基本饱和,加盟商想赚钱,就要去东北三省、云贵川等地,或者各个城市的下沉市场。

加盟商们的现实处境,往往在关店数据中更为客观。公司此前曾对外披露,截至2020年12月锅圈食汇关店47家,关店率不到1%。然而到了2022年上半年,因为疫情反复,线下不景气等因素,部分一线城市,出现了锅圈关店潮。其IPO招股书显示,2021年和2022年,关店数量分别为194家和279家,关店率分别为2.8%和3.0%。这也致使锅圈在突破万店以后,扩张速度开始明显放缓。

锅圈在招股书中表示,供货商加盟商如果不能维持有效的产品质量监控制度,可能会对品牌声誉、业务及运营造成重大不利影响。加盟店的业绩也会对经营业绩产生重大影响,公司无法控制及可能无法有效监察该等门店的运营或维持公司与加盟商的现有关系。

过去,锅圈的收入较大程度上依赖线下门店的快速扩张。公司无法保证,将在未来维持门店网络或成功实行扩张计划。

而除了线下渠道布局之外,锅圈还在未来的竞争中有其他担忧。

红海“捞金”,如履薄冰

毕竟在火锅消费市场,不仅有锅圈独占鳌头,还有海底捞、蜀大侠等火锅品牌深耕于此;懒熊、鼎汇丰、九品锅、我的锅、自然馋、味之物语等中小品牌蓄势待发;安井食品、三全食品等拥有供应链的巨头强势切入;盒马、叮咚买菜、美团优选等生鲜电商品牌也来分一杯羹。甚至各个地区的小超市,都会成为锅圈的竞争对手。

对消费者和其他火锅品牌来说,购买火锅食材只是一个消费场景,却是锅圈食汇的全部。这种不是同一范畴的竞争,难免让锅圈感到焦虑。

并且,随着疫情结束,大家对外出就餐的需求增强,而对家庭火锅的需求相对缩短。正好前两年刮起一股露营风,锅圈便学起了场景营销,设计了火锅产品、烧烤产品、饮料、一人食、即烹餐包、生鲜食品、西餐和零食八大类别,共计755个SKU。

但是,当疫情结束,消费市场逐渐回归正常,家庭火锅,或露营这类小众消费场景,难以再度爆发出以往的活力。锅圈想要重新吸引资本和消费者的注意,恐怕需要新故事。

另一方面,在锅圈火爆之前,就有像“鼎汇丰”、“美津”这样人均消费低且客流稳固的地方火锅品牌。在价格层面,锅圈与叮咚买菜、盒马等线上生鲜电商平台相比,优势也不能算明显宜。因为大家都在拼命打价格战。比如一份200g的雪花肥牛,锅圈卖16.9元。普通蔬菜门店卖13.8元左右。盒马鲜生中也有售价22.31元的300g/盒的肥牛卷。

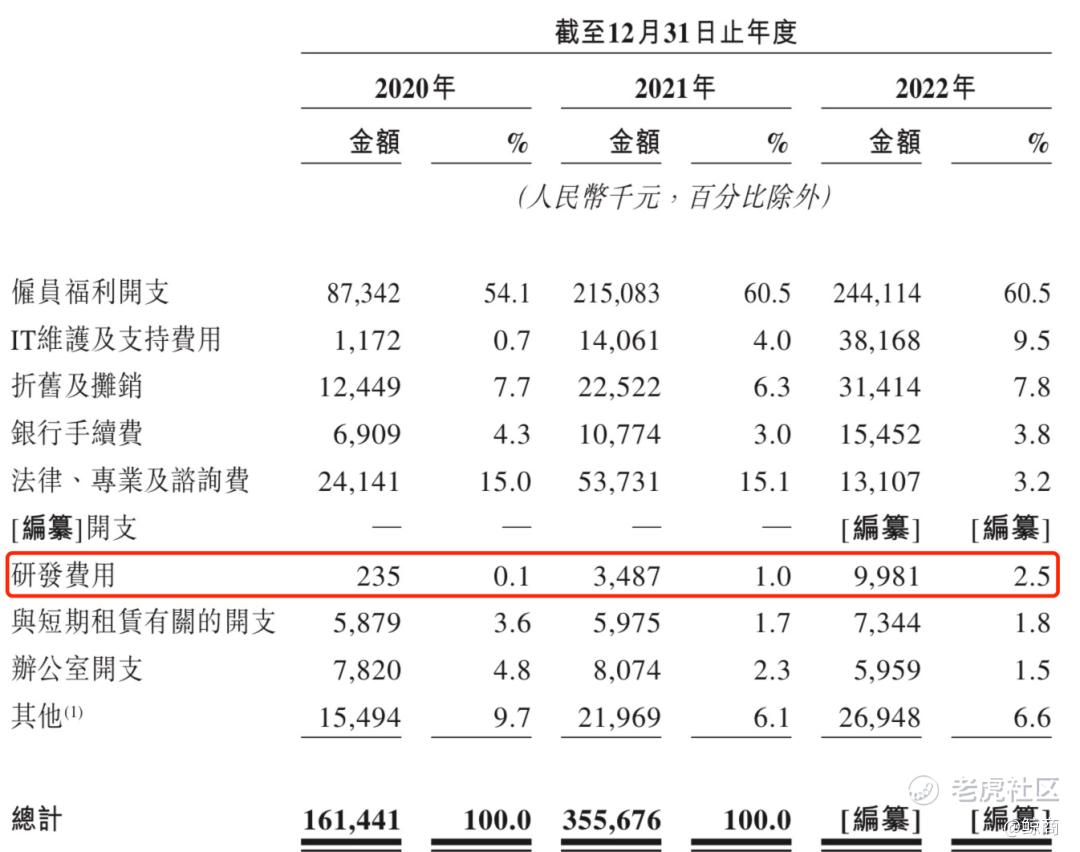

亟需搭建壁垒的锅圈,或许需要加强品牌建设与产品创新。然而,2020年至2022年的研发成本仅为20万元、350万元、1000万元,研发成本占公司同期总营收的比重远不及销售和分销开支占总营收的比重。

此番谋求上市,锅圈食品拟募资用于提高产能实现单品单厂及升级现有产能,增强供应链能力,拟投资建设食材产品预制中心及产品研发,还计划将募集资金投向拓展门店,包括开设自营店与扩张加盟店,另外拟募资用于品牌建设及市场营销活动、提升数字化能力,以及一般公司用途。

未来,锅圈如何向资本和消费者讲好新故事,将是其面临的巨大挑战。

精彩评论