不同于粮厂will坚定死多头,扮演着红脸角色,总有人要扮演白脸。这次我来当这个坏人了,提醒大家注意风险,仓位轻配(最好不要超过20%)或者不配置。

一、整体情况

核心观点:通过数据我们不难发现,小米正在丧失它引以为傲的核心价值-效率,小米变得慢了,并且盈利质量大幅度下降,换句话说赚到的是“假钱”,造车业务给小米增加了不确定性,增加了投资者对偿债能力、资金链的担忧;华为的退出,并没有给小米带来强劲的经营活动现金流增加,反倒由于上游供应商地位提升,侵占了小米的利益。

小米的投资需谨慎,这不是一笔省心的投资,请不要盲目相信死多头的话,认真思考下小米未来的增长点在哪,自己的投资逻辑在哪。

本文观点不针对当前股价,因为港股被系统性杀了估值,还有就是小米市场的四季度预计过于悲观。本文提示的风险是针对长期,三年后的期望值是到30元,还是100元的一个警示。提示的是小米可能没你感知的那么好。

二、具体财务分析

1、营收、利润增长情况

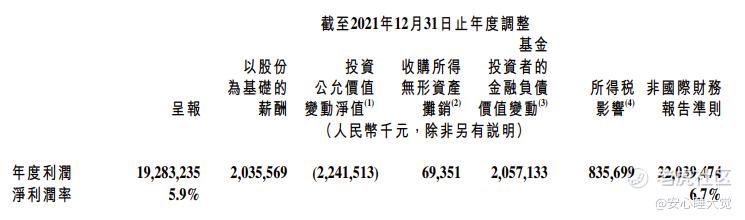

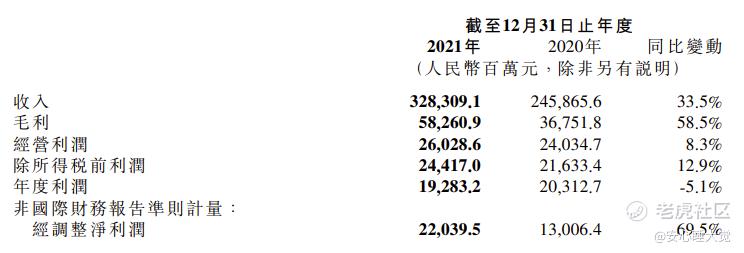

小米2021年全年收入3283亿元,同比变动为33.5%;调整后净利润为220亿元,同比增加69.5%。

和个人去年12月份预计比较,营业收入高于预期3236亿,净利润低于预期234亿。净利润低于预期234亿元14亿,主要原因有两个,一是四季度手机业务销售量低于预期,个人预计全年1.95亿台,后在2022年1月下旬看到idc数据1.91亿台,到实际公布1.90亿台,少了将近500万台销量。

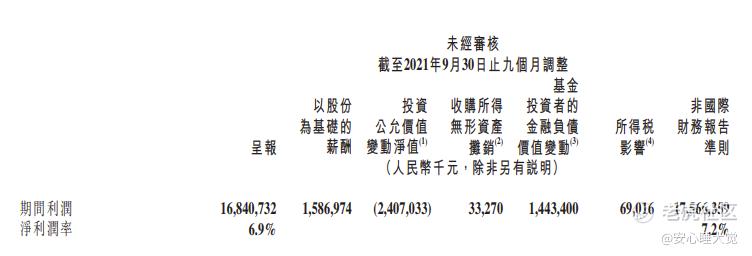

二是整体调整后净利率水平低于预期,前三季度调整后净利率为7.2%,而这次全年调整后净利率为。

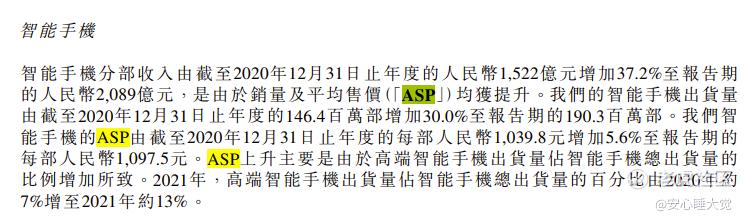

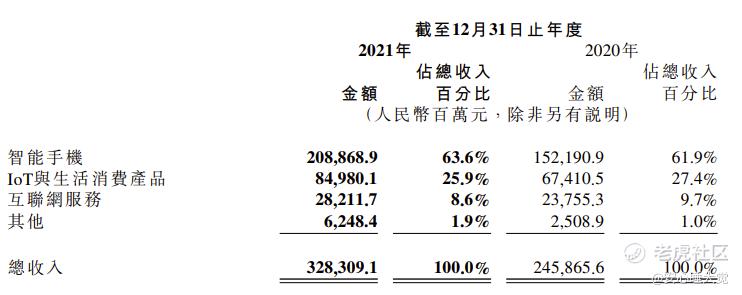

收入略高于预期的主要原因是,asp的提升、iot业务增速超预期。但手机业务整体收入2089亿低于预期2112亿。

asp的提升由前三季度数据预计的1083元,增长到1097.5元,别小看这一点点的增长,对毛利率的影响都是很大的。

iot增长了26.1%,超过我预计的18.5%,主要是去年iot业务同比增速仅为8.6%,所以当时给出的增速预计不高;互联网基本在预期18,5%,实际19%,基本预料中吧。

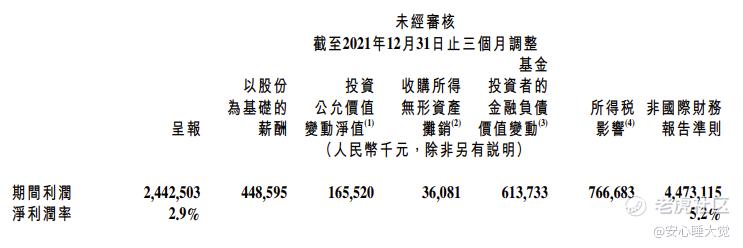

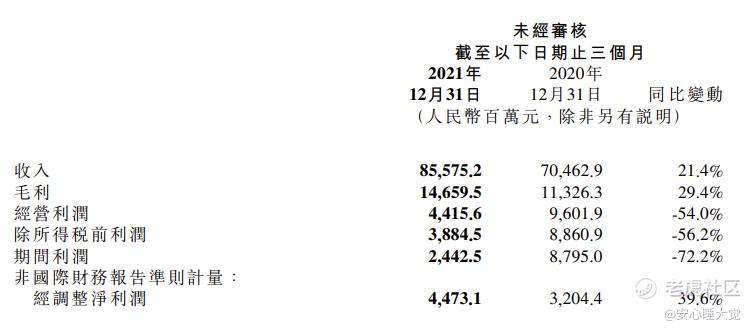

可以说,按照前三季度预计第四季度的数据,没有那么降低预期的话,都能看到小米第四季度数据变糟糕了。资本市场对此早就有所反映。营收增速和调整后净利润相较于前三季度都降速了。

但这不是更糟糕的,因为至少增速若能保持也非常可观,收入维持21%增长,调整后净利润增长39.6%。让我带你看看盈利质量。

2、盈利质量、现金流及现金类资产情况

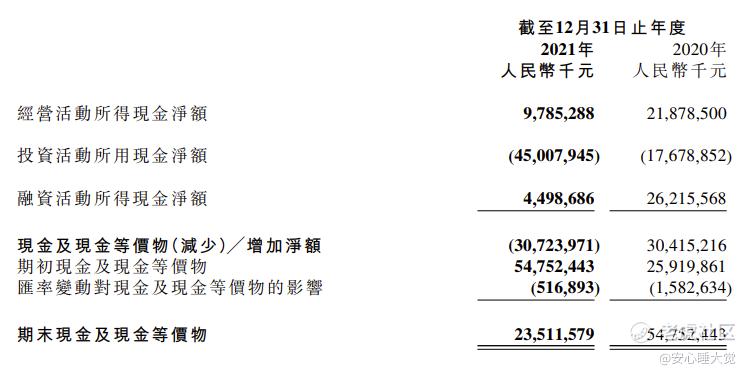

调整后净利润为220亿元,经营活动产生的现金流净额仅为97.85亿,利润含金量为最近三年最低,换句话讲,小米赚的只是账面利润,真金白银赚的更少了。不好听的、严重点说,小米赚到的是“假钱”。

那么为何小米的盈利质量下降这么多呢。我们肯定需要关注下现金流量表了。

现金流上,投资活动支出大幅度增加,达到450亿元,豪气。主要是由于短期投资增加85亿,短期银行存款增加134亿,及公允价值投资资产增加投资150亿,其中用在了购买短期买了生态链公司紫米zimi14.6亿,收购了电动车技术公司DEEP MOTION花费5亿元,其中现金资产1.58亿元。

小米造车后,现金流变差了,同时由于净利润质量大打折扣,小米未来资金安全又要被小米投资者所关注。操不完的心啊,谨慎投资。

当然还有部分则很复杂,因为现金流量表示以现金及现金等价物科目为基础的,而一些短期投资的增加也算是投资活动现金流净额的支出。

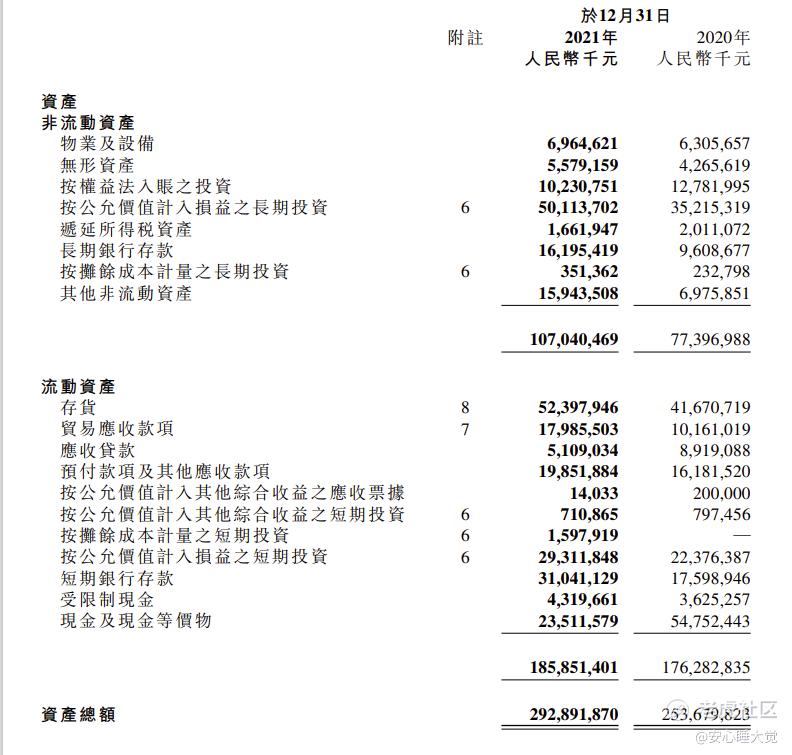

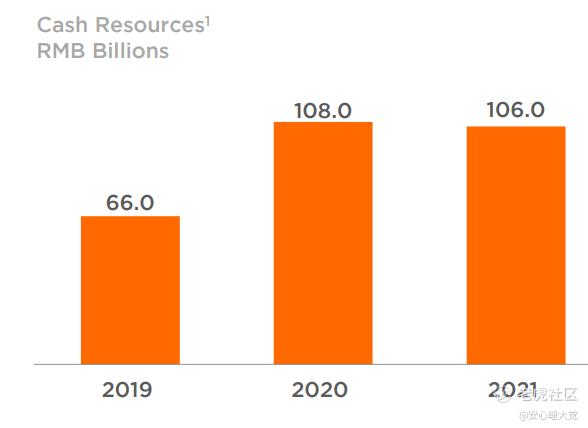

要详细看这个现金量的整体变化,还要看资产负债表。进而才能了解小米整个现金类资产有多少,变化了多少。

2020年现金类资产大致为现金及现金等价物,短期银行存款,按照公允价值计量且其变动计入当期损益的短期资产,按照账面价值计量的短期投资,长期银行存款,合计为1080亿元,2021年现金类资产为1059 亿元,降低了21亿元。

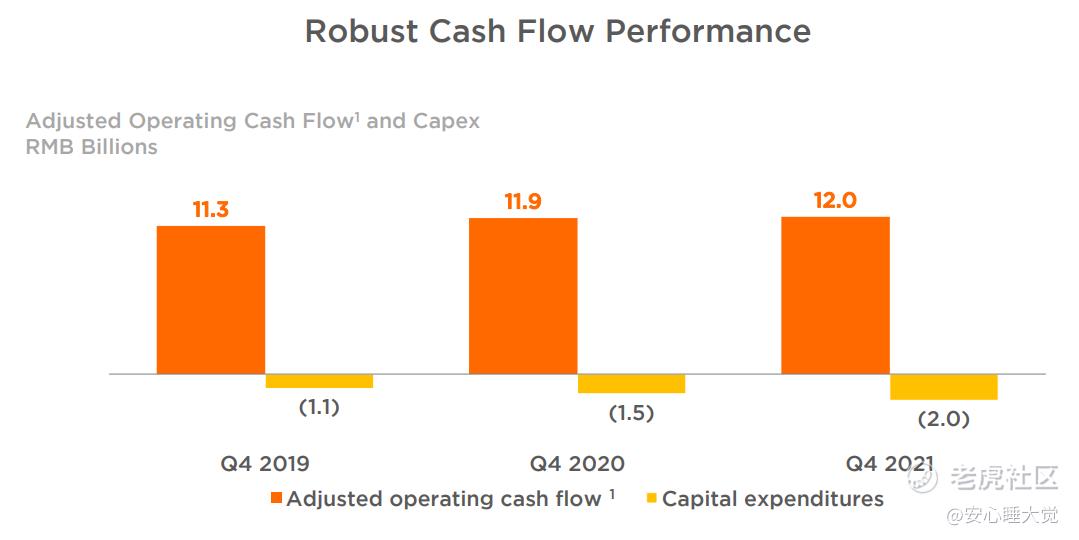

小米自己给出的自由现金流是120亿元,资本支出20亿元,比较稳健,但增长不足。其背后就是雷军比较稳的经营风格,不会亏损卖硬件,和激进扩张推动电动车业务。

小米维持了现金类资产1000亿的水准,但与2021年出色的营收和利润增长不符。

但我们还是没解释清楚为何经营活动现金流变差了。这就需要引入对经营效率的观察了。

3、经营效率,商业地位分析

小米的商业模式正在发生着改变,初心是走Costa的模式,就是高资产周转率。依靠互联网模式,硬件是入口,互联网变现的打法,低价走量感觉很有市场。

然而伴随着小米体量的增加,小米商业模式已经发生了改变,效率正在明显降低,竞争力在下降。

小米的存货周转天数已经从上市前45天,提高到现在的64天,说明小米手机库存压力增大,小米产品不好卖了。

现在小米一年发布三十来个型号的手机,就是严重的问题。小米当初宣传的坪效早已看不到数据,不断更换着数据来说明自己的优势还在,这就是个问题。

再应收账款周转天数,反映了小米对下游消费者或者是经销商的要款能力,也就是波特五力模型中的买方议价能力,很明显小米议价能力降低了。至于具体原因,咱们可以讨论下,个人揣测是线下门店多了,赊销也多的原因。

应付账款周转天数,反映小米对上游供应商的付款时间,是波特五力模型中的供方议价能力,也很明显小米由华为在的时候的90多天下降至82天,也就是说小米需要更早的给供应商打款。

这资金的给与还的商业地位降低,直接导致了上面提到的问题,经营活动现金流的变差。赚到的账上利润,钱在供应商和买方手里,并没有实际掌控在小米手里。

由于现金周转天数需要计算,本篇由于时间关系,着急发文,暂不计算了,后续看情况更新吧,欢迎大家关注我一波,不要无脑的相信死多头啊。

对比苹果,出色的存货周转天数,仅仅需要不到9天就卖出了手机,应收账款周转天数不断降低,资金占用天数增加,资金链管理水平反映出强势的商业地位,小米差得太远了。

我们需要再走深一点,看看应收款和应付款的详细情况,由于该财报非审计后的年报,所以附注并不详实,并未披露前五大应收账款和应付账款金额,只能以后再分析确认下原因。

应付款增加了64亿,增长了6.5%,但是若能保持对资金的占用能力,则应付款可增加322亿元(和营收保持一个速度33%)。则光这一项就能增加经营活动现金流258亿元。

应收款项红色部分增加了115亿,同比增加43.65%,若能保持和营收增长同速度,则会节约资金占用28亿元。

这一进一出就导致了小米的现金流质量显著下降,商业地位降低严重。

再用杜邦分析,看看小米的商业模式发生了具体变化吧。

4、杜邦分析

近三年小米ROE,有着明显提高(由13%提高到19.8%),主要得益于不断提升的销售净利率。但担忧的就是总资产周转率在不断降低,经营效率在降低,也就是小米变慢了。

对此商业模式,驱动力的转变,大家自己看看到底哪个更重要吧。我个人认为维持高资产周转率是小米核心价值的体现,而今销售额、净利率的提升掩盖不了对效率降低的担忧。

毛利率不断提高,是好事,也有些违背初心。希望不要在降低效率的前提下缓慢提高。

5、国际业务

没想到国际业务占比还是没有超过国内业务,低于我预计。并且由于国际业务,硬件作为流量入口,互联网变现的模式更低效。对两方面都有些担忧,一个是销量,第二个是变现能力。

从小米的宣传来看,可喜的除了iot业务超预计,就是国际业务变现能力有所增强,达到了总互联网收入的21.5%。

最后留一个悬念吧,估值分析在下一篇安排上,will的估值不够科学和准确,之前我给出悲观情况下估值为19港元,那么如今财报出来了,小米的估值又有什么改变呢。欢迎关注我,公众号-劲野财经日记,带你更理性客观的认识小米。欢迎转发,点赞,你的支持无限感谢。

精彩评论