有感于近期市场震荡,午后跳水屡次发生。再拉长时间线看,自2011年开始,上证指数的年化收益仅1%左右,就算把钱放银行存个定期,一年收益率也在2%浮动,实在令人破防。都说要做时间的朋友,而十余年过去,投资股票的收益却悄然无踪,长期主义该如何坚持?

今年2月的主动基金业绩榜单中,排名第10的是金鹰红利价值,一只执行高分红策略的基金。

这只产品,过去五年业绩排名居业内前30%,近三年居前6%,业绩相当可以,完全可以说拳打白酒,脚踢新能源,不管行业如何轮替,自稳坐钓鱼台。

红利策略,应是执行长期主义的正确姿势。

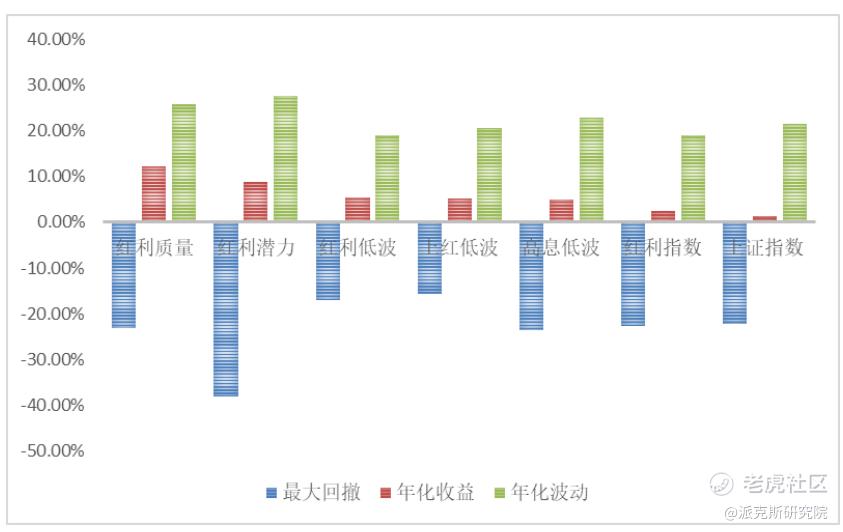

对主流的几只红利指数进行比较,红利低波指数的年化收益超5%,且波动率与回撤控制水平综合来看都很不错。

便以该指数为基准,筛选出全市场执行低波红利策略的主动权益基金。

(数据来源Wind,2011.1.1至2023.2.28)

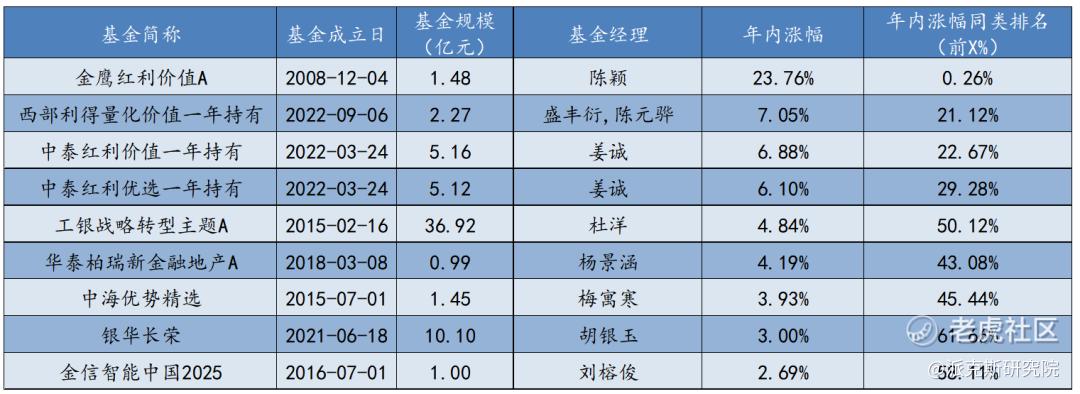

基金产品名单

经过筛选,找到了9只投资路径与低波红利策略类似的基金产品,详细名单如下:

这9只基金有明显的相同点:

1.规模都很小。平均规模7个亿,规模最大的是杜洋管理的工银战略转型主题A,规模约37亿。规模小,打新收益对基金涨幅的帮助更大。

2.性价比高。长期年化收益不错,且最大回撤好于主动权益基金平均水平,因此整体投资体验较强。

整体来看,这次筛选出来的基金符合大家对“小而美基金”的想象。

推荐产品

(1)姜诚姜老板的两只基金,即中泰红利优选一年持有与中泰红利价值一年持有。

姜老板这两年风头正盛,影响力迅速出圈,业内同行曾撰文写道姜老板身上有一股开山立派的宗师气度。

姜诚的投资策略很朴实,就买稳定的行业中最稳定的公司,而长期持续的分红便是姜老板找到这些公司的有力工具。整体上,姜诚的投资方式是传统的价值投资,真正做时间的朋友。

聊到这里,不妨再讲讲国内的其余两大价值投资流派。一派是坚守困境翻转策略,一些业务稳定的行业,如酒店、航空,因不可抗因素中短期内业务下滑遭遇了估值业绩双杀,而一旦环境好转,业绩便能迅速恢复,这时前期下滑的股价便能迎来强势的回暖。这一派便是在业绩回暖前埋伏,主抓反弹时的行业涨幅。代表人物林英睿。

另一派是价值成长策略,代表人物丘栋荣,既要好价格,也要好成长。与传统价值派相比,这一派的风格似乎有点冒进;与传统成长派相比,好像有有点保守。同时,还有点追行业景气度的感觉,很考验基金经理的投资功底。

说回姜诚。他的这两只产品均是去年3月成立,近一年涨幅约3%,年内涨幅都超6%,表现不错。

(2)金鹰红利价值A

该基金可以说是红利策略基金中,收益能力最强的基金产品。

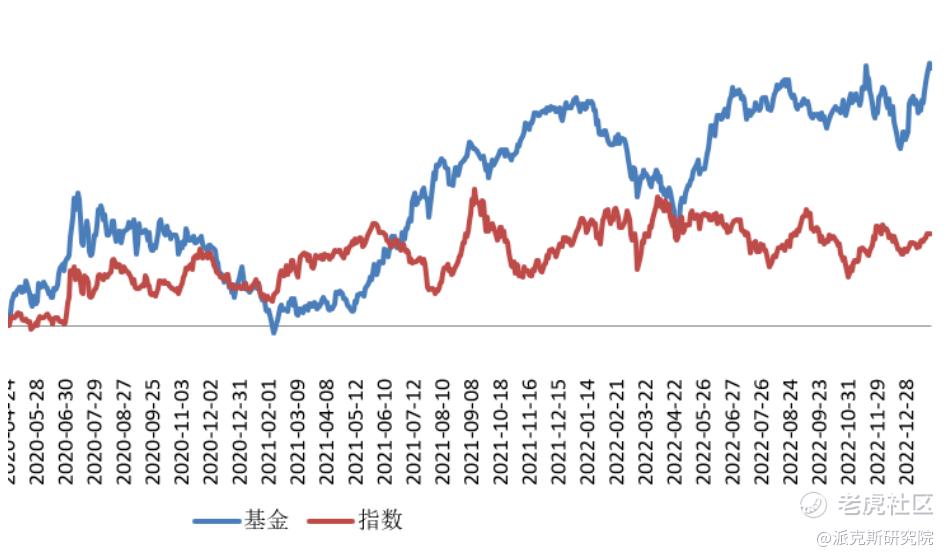

收益上,任职以来, 2020年4季度与2022年1季度没跑赢指数外,其余时间都有不错的超额收益!

(数据来源Wind,2020.4.28至2023.2.28)

当然,因为追求了超额收益,所以该基金的回撤控制弱于红利低波指数。

在投资策略上,金鹰红利价值A实际上与其它红利策略基金还不一样。

不好听点,就是风格漂移;好听点,就是“红利策略增强”。金鹰红利价值A行业配置与个股配置一般比较分散,呈现出明显的自下而上的投资风格。且因为基金规模很小,不到一个亿,持仓中中小盘个股较多,因此基金业绩更有冲劲。

该基金持仓中平日也有高分红的个股,除此之外还会主动寻找其它领域的投资机会,比如2021年买新能源,去年四季度提前重仓计算机,整体来看历史胜率很不错,毕竟业绩很好。

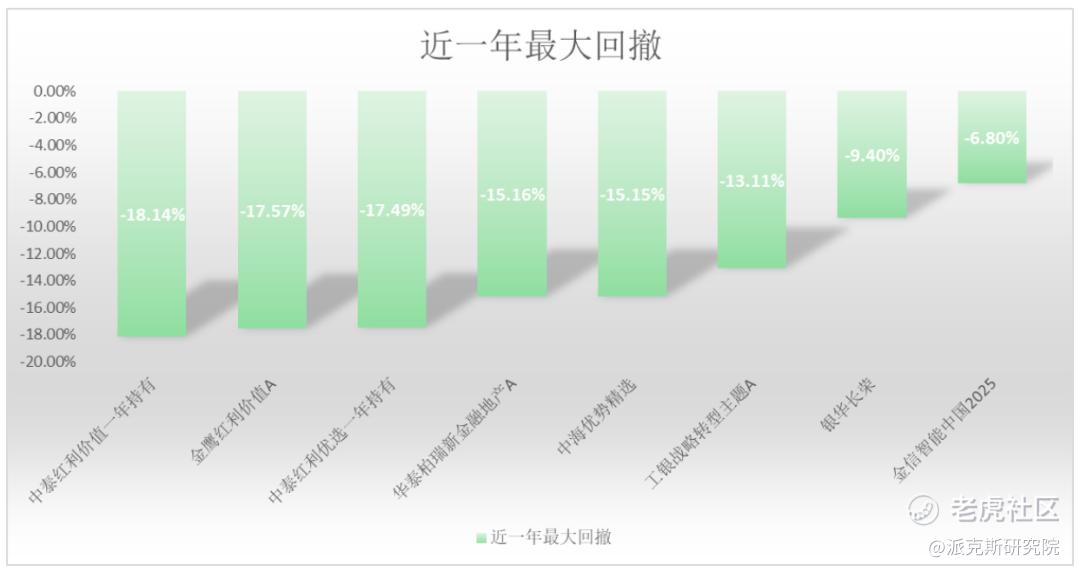

还是要提醒一下,若选择金鹰红利价值A,需要大家有一种主动止盈意识,毕竟该基金曾有两个季度业绩下滑较明显。而近一年最大回撤,在一众红利策略基金中也算高的。

(数据来源Wind,2022.3.1至2023.2.28)

风险提示:基金投资有风险,投资需谨慎。本文中的任何观点、分析及预测仅供参考,不构成对阅读者任何形式的投资建议。

P I C U S

派克斯研究院

派克斯为啄木鸟的音译,我们是一家独立基金投资服务机构,运用深度数据及独家资源,通过对基金产品、基金公司,行业赛道和投资者行为的研究,为用户找出投资痛点,提供专业配置及交易建议,筛选好基金,构建优质组合,最终实现多赚钱少亏钱的目标。

精彩评论