美联储主席鲍威尔在国会听证会上大放鹰声,他表示最新的经济数据表现强劲,超出了预期,这意味着利率峰值可能会比预期更高。如果需要的话,美联储将准备加快加息的步伐,美联储离成功抑制通货膨胀仍有很长的路要走。

分析师表示,这一消息表明在3月22日召开的FOMC决议中,美联储可能会加息超过25个基点。此外,这也预示着美联储加息的时间可能会更长。根据高盛经济学家的预测,美联储的利率峰值可能会上调至5.5%-5.75%。

在鲍威尔鹰派发言后,美股三大指数齐跌,$道琼斯(.DJI)$ 跌1.72%,失守3.3万点整数位,跌破100日均线。$纳斯达克(.IXIC)$ 跌1.25%,$标普500(.SPX)$ 跌1.53%。

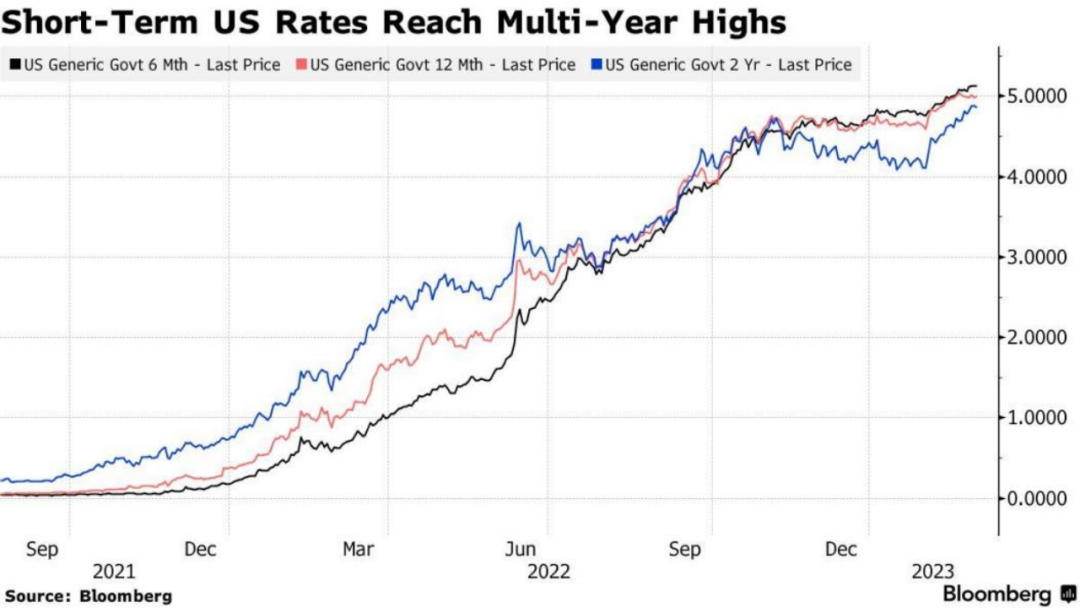

与美股走势相反,鲍威尔的鹰派言论推动美国国债收益率曲线周二出现1981年以来最严重的倒转,两年期美国国债收益率升至5%以上,为2007年以来的最高水平。10年期美债收益率也在上周三升破了4%,达到了去年美联储加息以来的最高。

那么为什么美债收益率增长,美股会下跌呢?

首先要弄清楚一个问题,就是美债收益率上涨,美股一定要跌吗?

答案是不一定是,只是按照我们分析的理论大多数情况是这样的。

美联储加息意味着利率上升,这将导致债券市场收益率上升。而相反的是,由于高利率将影响公司的借贷成本和盈利能力,这可能导致股价下跌。

此外,美债的风险系数要低于股票,在美债收益率增加的前提下,风险资产的估值下降,那么资金就会从股票市场流入到美债市场。

10年期美债收益率相当于股票市场中重要估值模型——DCF估值模型的分母r指标。

加息会使美债收益率随之上升。所以如果通胀预期升温的话,也会使得美债收益率出现上升。

但是上周,10年期美国国债收益率一度升至4%以上,但股票等风险资产仍然在上涨。这是一个华尔街都难以轻易回答的难题。

2年期和10年期美债倒挂有什么意义?

投资者将部分收益率曲线视为衰退指标,主要是3个月期与10年期美国国债之间的利差,以及2年期与10年期之间的利差。

自去年7月以来,2年期美国国债收益率一直高于10年期美国国债,处于倒挂状态。

而在那时,美国经济正处于衰退的最初几个月,这也是大萧条以来最严重的经济衰退。

Allspring Global Investments高级投资策略师Brian Jacobsen表示:“收益率曲线出现倒挂并不罕见,但出现这种程度的倒挂是不寻常的。我们很久没见过这样的情况了。”

通常,收益率曲线倒挂有三个不同的情景:

1) 央行收紧过度,缓慢转向;衰退随之而来(利好政府债券,利空股票/信贷)。

2)为避免经济衰退,货币政策制定者在转向之前取消刺激措施(利好股票和固定收益)。

3)美国经济证明它能够应对利率的大幅上升,而不会发生显著恶化,中性利率上升(利好股票,利空固定收益)。

分析师建议投资者在投资短期债券时保持谨慎

随着各期限美债收益率达到多年来的高点,资金正从以股票为主的ETF流入固定收益类型基金。由于收益率突破5%,短期的美债正吸引着投资者,其回报率超过了从标普500指数成分股与传统的 60/40 股票和债券投资组合所产生的回报率。

收益率可能正在见顶的观点也促使一些分析师提醒投资者在投资债券时要格外小心。

精彩评论