公路货运行业以往“车找货、货找人”效率较慢;巨大的信息差滋生了吃回扣的黄牛;货主、司机互相不信任,履约情况较差;车主返程找货难,空跑现象时有发生。

中国物流和采购联合会数据显示,2022年,整车运输、零担快运、零担专线、合同物流企业营收下滑均超20%,却有82.4%的网络货运企业收入保持正增长。在疫情的特殊时间里,传统线下找车模式受到较大影响,数字货运平台助力物流周转、司机增收的作用,正受到越来越多用户的认可。

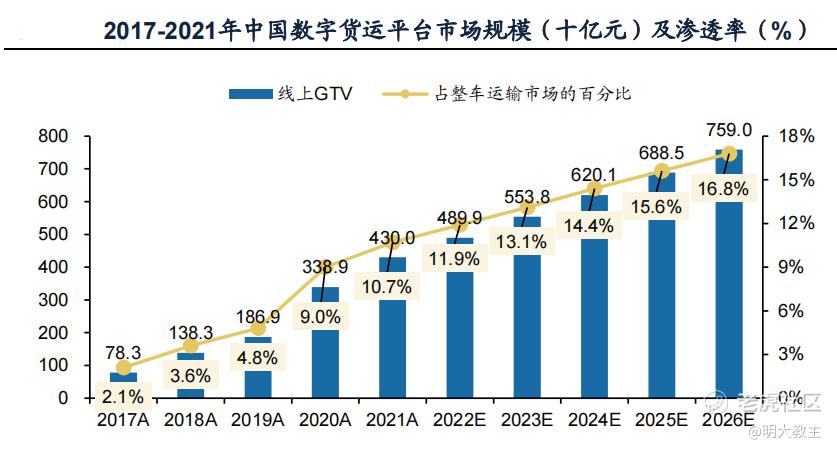

2021年,整车干线运输规模约4万亿,其中,数字货运平台市场规模约4300亿元,数字货运平台渗透率仅为10.7%。以在线GTV计,满帮以超过60%的份额,成为国内数字货运平台的最大参与者。

一、满帮2022年报数据解析,多项关键数据进一步提升。

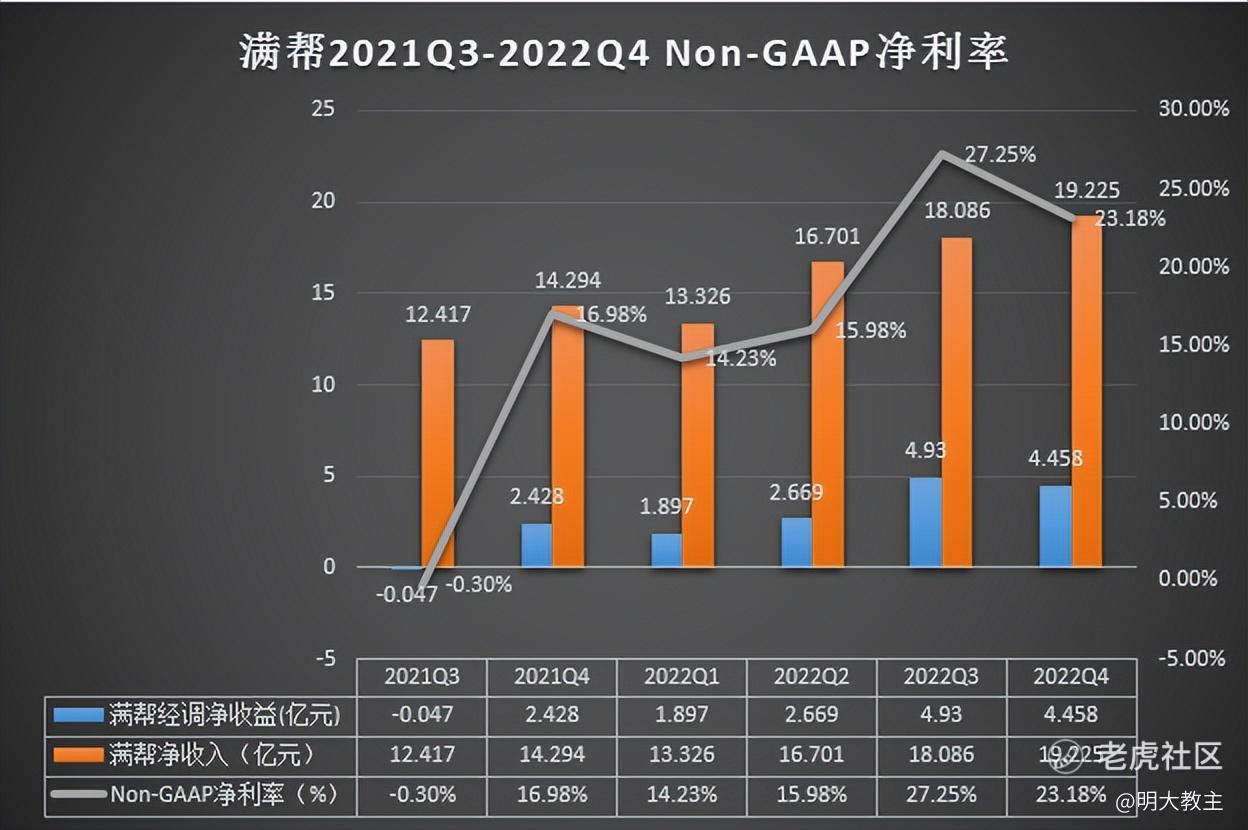

2022年, $满帮(YMM)$ 总收入67.336亿,同比增长44.6%,近四年年化复合增速39.6%。Q4单季收入19.225亿元,超出Q3业绩指引上限的18.8亿。

2022年,满帮净利润为4.12亿元,较2021年36.545亿的净亏损大幅扭亏。

经调净利润方面,2019至2021年,满帮经调净利润分别为-9280万元、2.811亿元和4.505亿元。2022年,满帮经调净利润13.954亿元,同比增长209.8%,展现了极强的盈利能力。

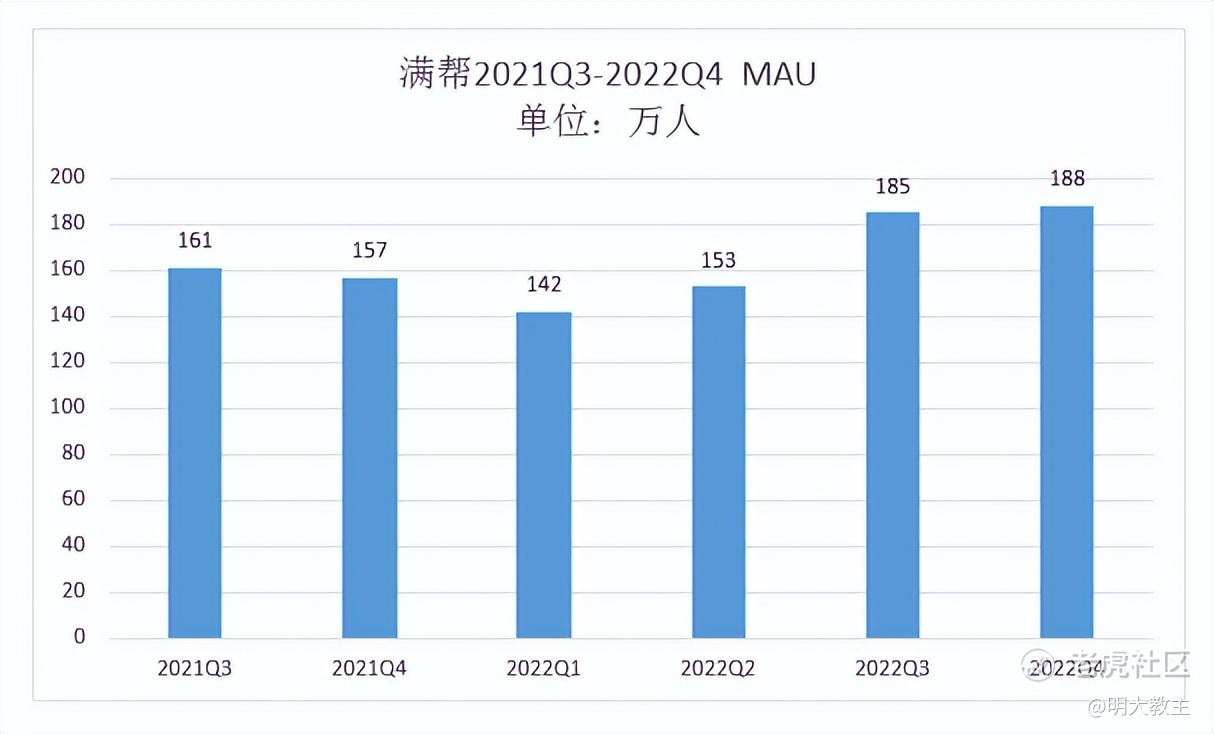

(一)发货货主月活。

去年三季度,受滴滴“牵连”,满帮旗下运满满、货车帮暂停了新用户的注册。在此后一年的时间里,满帮发货货主月活基本保持不变。2022年三季度,满帮恢复新用户注册。 Q3、Q4 满帮发货货主月活分别为 185 万人、188万人,连续2个季度创历史新高。虽然说满帮停止拉新的时候“囤”了一部分新客户,会有一个爆发的效果,但受去年年底口罩因素的负面影响,这个结果还是令人满意的。

(整理自满帮财报)

2022全年,满帮发货货主月活为167万,同比2021年的148万增长12.6%

后续满帮还将推进用户精准营销,开展针对中小型货主的“区域拉新”,全面促进发货货主月活增长。

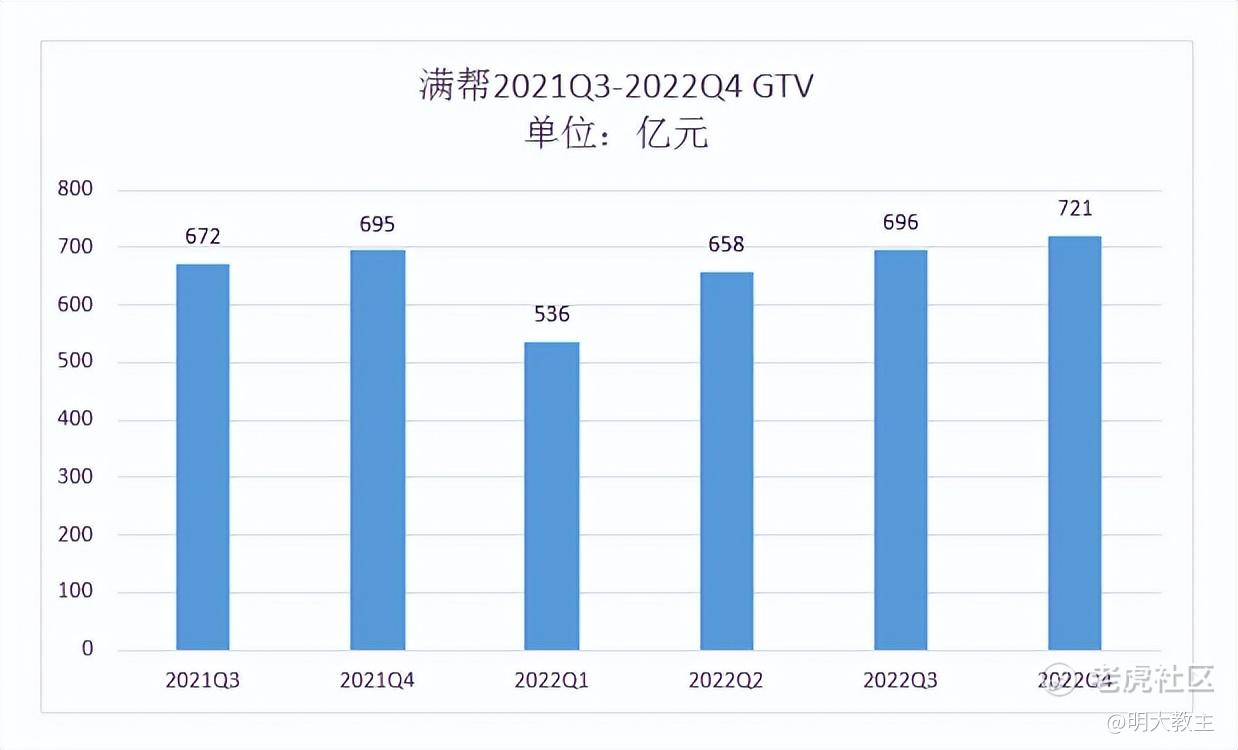

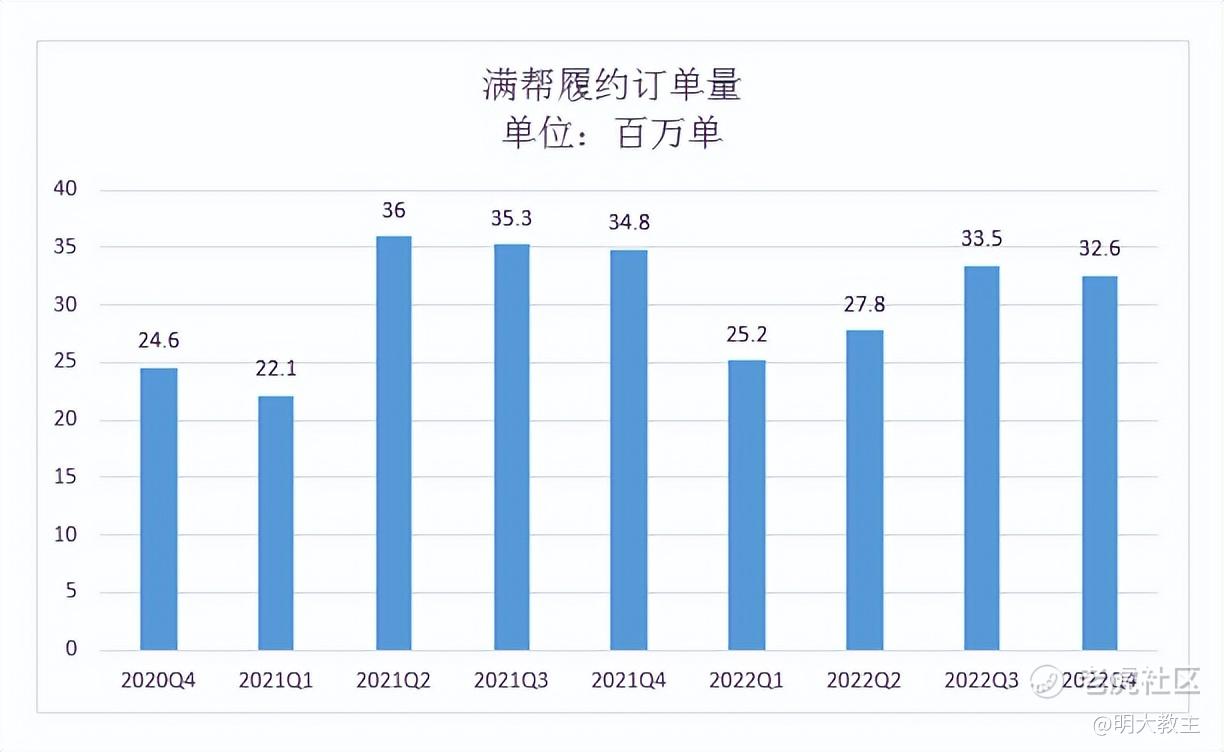

(二)GTV及履约订单。

(整理自满帮财报)

2022Q4,满帮GTV 721亿,创历史单季新高。鉴于GTV数据受疫情、运价(油价)等方面影响,波动较大,履约订单量是投资者最有效观察满帮经营成果的数据。订单数的变化更能直接反映平台的运营进展和用户需求的提升。履约量越大,满帮增值服务潜在收益也会越高,两端用户体验也更好。

(整理自满帮招股书、各季度财报)

考虑到22年用户量级因暂停拉新断层,而恢复拉新后的新客户在单量上面的贡献是一个长期的释放态势,预计23年履约单量也会随之逐渐回升。

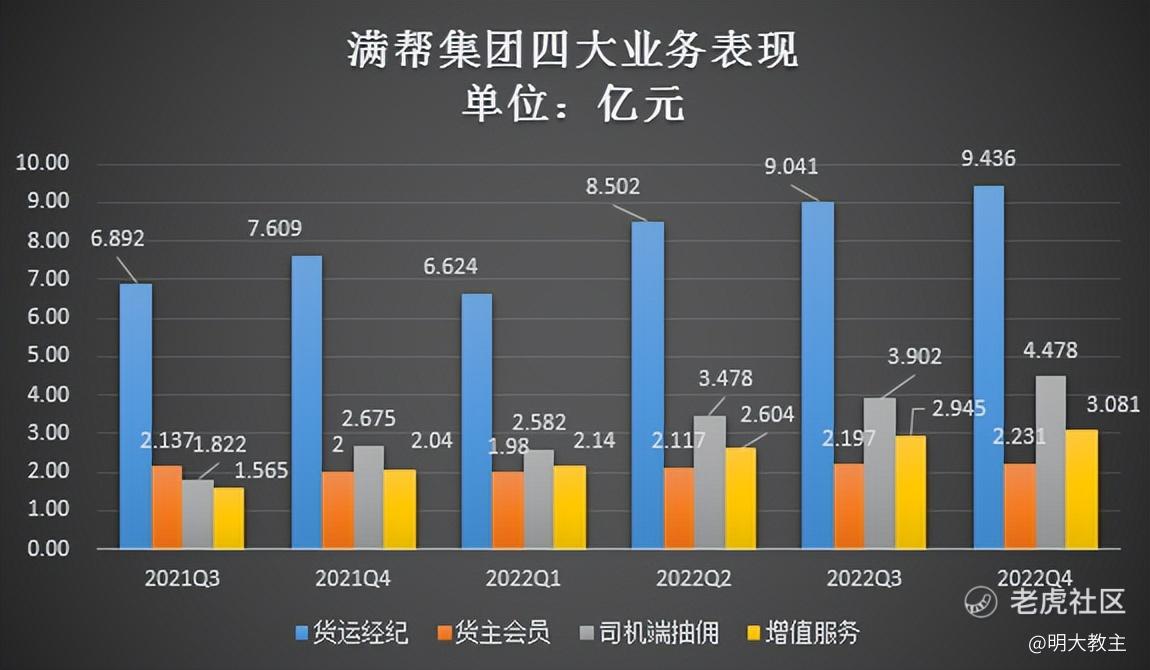

(三)主营业务。

1.货运经纪。

货运经纪为满帮的传统业务,会随着履约单量增长。个人看来,这块业务最重要的是粘性强,虽然这块业务占收入比重很大,但从收益率来看,并不是满帮的战略重心,抽佣收入、会员收入成长空间更大。

2.抽佣收入。

(整理自满帮财报)

满帮上市后的几个季度里,货运经纪、会员、佣金、增值服务四大业务同比均呈上升趋势。其中,抽佣收入在目前低抽佣率的前提下,却是几大主营业务中增速最高的。

2022年Q4,尽管受到第一波新冠大流行的冲击,满帮抽佣业务依然覆盖近50%GTV,与2021年基本持平,可见该业务的韧性。抽佣订单覆盖率同比提升了8个百分点至56%左右。

佣金率方面,研究了下生意模式与满帮类似但不完全相同的其他平台,2021年在中国内地平均抽佣率在10%以上。即使在扣除补贴后,净抽佣率也有2.6%。大幅高于满帮2022Q4 1%出头的抽佣率,满帮佣金率存在极大提升空间。

《关于加强货车司机权益保障工作的意见》落地后,预计满帮抽佣率提升是“循序渐进”式的,最终提升至与行业持平的2%-3%区间的可能性较大。

满帮目前仅就部分线路抽佣,GTV/履约单渗透率仍有较大提升空间。2023年,满帮将致力于履约率的提高,细化佣金率与运价之间的勾稽关系。随着履约率、佣金率水平双提升,满帮佣金业务中长期仍有较大成长性。

3.会员收入。

满帮货主订阅会员分两种,第一种年费1688元(此类会员大多是手中有资源的中间商/物流企业)。

第二种年费688元(此类会员通常是拥有货源的直客,发单的成交率较高);从满帮披露的数据来看,688会员的比例越来越高,肉眼可见地将提升满帮的履约率,吸引更多的司机,增加交易量。中国几千万有发货需求的小微货主,如果都能成为满帮平台的用户,这一部分业务带来的想象空间就已经很大了。

二、满帮的数字科技实力是平台竞争力的核心。

与只为抽佣获利的平台不同,满帮的数字“黑科技”能帮助司机更方便高效地找货,属“双向禀赋”,货主/司机们的接受度自然更高。

针对单一账号/多个账号持续发布同一运单压价,或是发布虚假运单的行为,满帮将给予发布人降权处罚。反之,货主履约程度高(运费结算快、投诉少、取消少),会积累信用积分。信用分高的货主其订单的曝光度更高,并将获得货源优先展示、专属客服、免费加赠发货次数等权益。

今年上半年,满帮也在建设司机分层等级制度,累计订单量大、飞单率低的司机等级更高。满帮智能算法会向高等级的司机优先推荐/展示更多订单,促进履约量提升。对于司机来说,等级更高,所能获得的福利/收入也将更高。

满帮引导直客会员增加+车货两端信用制度已收到初步成效。满帮2022年报显示,公司四季度平均履约率为24%,其中12月份履约率26.4%。

留存率是衡量用户满意度的关键因素。近几个季度,满帮货主12个月留存率/司机履约后次月留存率均保持在85%。而国内打车平台司机的留存率普遍在60%上下。满帮两端留存率属行业较高水平,高满意度的背后是满帮科技+生态实力的体现。

三、盈利路径清晰的数字货运平台龙头,千亿满帮或只是时间问题。

去年四季度,高层出台了如“收费公路货车通行费减免10%”、“实行政府定价的货物港务费收费标准降低20%”等政策助力物流业复苏。

(摘自中国物流与采购联合会网站)

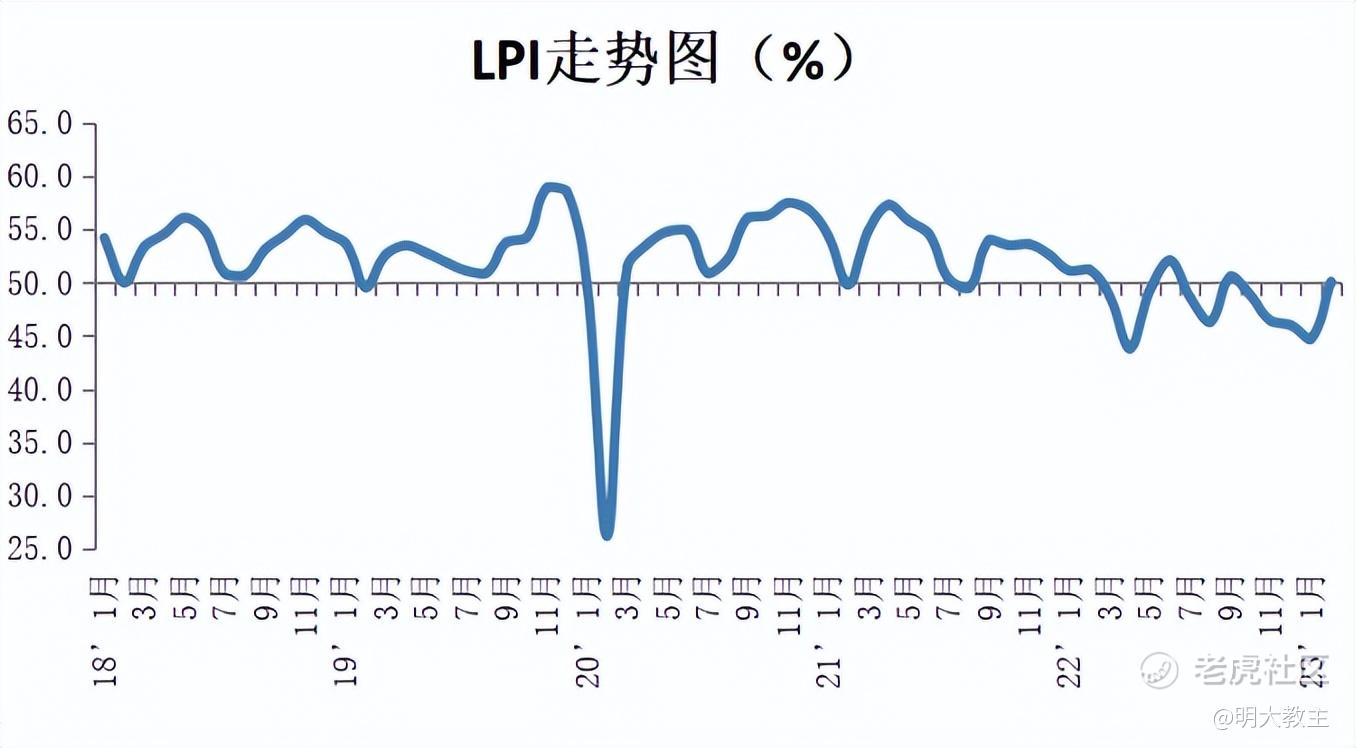

今年2月,中国物流与采购联合会发布的物流业景气度指数(LPI)来到50.1%,较上月提升5.4个百分点。

(摘自中国物流与采购联合会网站)

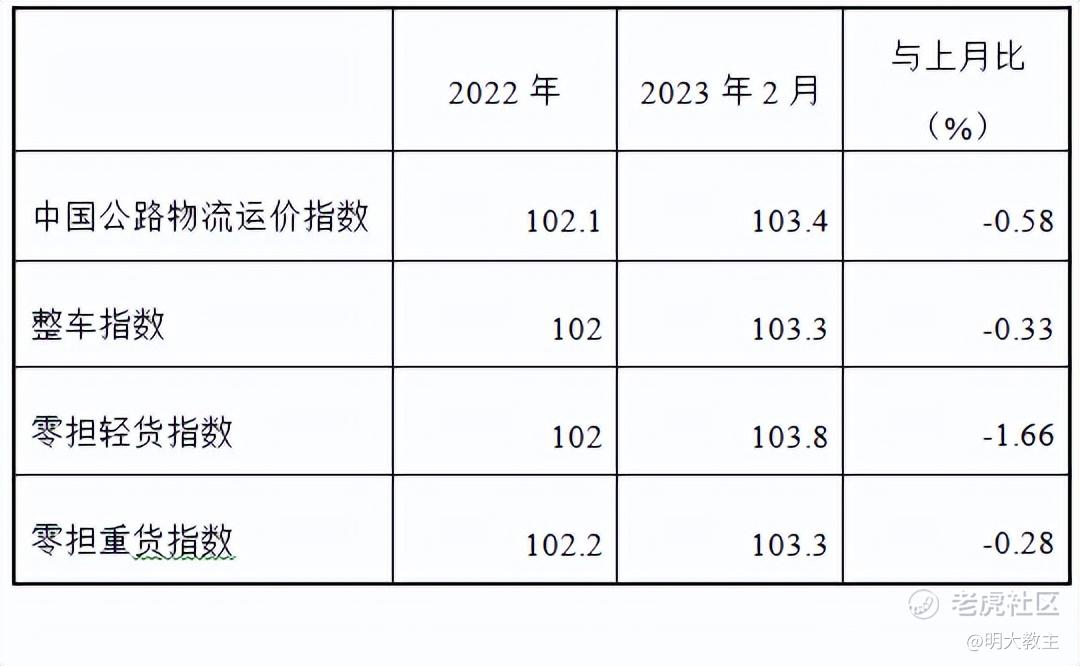

代表大宗商品及区域运输的整车指数来到103.3点,好于去年同期的102。物流运输业回暖迹象明显。

满帮的生意基于货主、司机的匹配,但由于所涉货物/运费价值更高,路程较长,撮合难度要大于人、车匹配的网约车平台。即使是在新用户暂停注册的一年中,也没有哪个数字货运平台能够与满帮分庭抗礼。2022年,在满帮平台履约的司机约350万,远好于国内其他可比公司。

尽管菜鸟、 $京东物流(02618)$ 与满帮集团同为国内“八大数字货运平台”,但前两者主营快递业务,依靠仓网重资产降低单位运输成本,和满帮的生意模式大相径庭。剩下的公司中,罗宾逊全球物流、快狗打车、维天运通、优步与满帮具有一定的相似性。

(整理自各上市公司财报)

2022年,满帮毛利率为47.81% ,高于全部可比公司(快狗打车取中报数据, $维天运通(02482)$ 取三季报数据)。要知道这并不是满帮毛利率的“天花板”,随着佣金业务占净利润比例提升,满帮毛利率仍有进一步提升空间。

在四家可比公司中,罗宾逊全球物流主营多式联运和分销网络,可提供供应链分析、货运整合、核心载体程序管理和信息报告等物流增值服务,与满帮经营业务/生意模式最为相似。

不过,罗宾逊全球物流为3PL模式,保险、金融租赁等增值服务公司并不提供。

此外,中国市场以个体司机为主导,而美国市场以雇佣制车队模式为主导,满帮货主/司机用户规模远超罗宾逊全球物流。与国内一些运力靠第三方派遣的公司相比,满帮成本支出更低,其轻资产的撮合模式,利润率更高。

(整理自满帮财报)

2022年Q3、Q4,满帮经调净利率分别为27.25%和23.18%,连续两个季度高于20%。预计在股权激励支出减少后,满帮2023年净利润将稳定在20%附近。而罗宾逊全球物流2022年净利率仅3.8%,满帮约是罗宾逊全球的5倍。

(行业公开数据整理)

我国数字货运上游企业数量是美国的8倍,整车零担市场是美国的2倍,非合同车需求约是美国的4倍,数字化只有美国同期约50%。

(摘自维天运通招股书、广发证券研报)

中国物流和采购联合会预计,未来5年,我国数字货运平台渗透率每年仍将提升1个多百分点。综合比较净利率、成长空间等数据,满帮合理估值约为罗宾逊全球的6倍,PE约70倍。

满帮给出23年Q1业绩指引显示,收入同比增幅约16.9%-23%,取中位数20%。再考虑到去年二季度疫情影响、12月份国内新冠首次大流行的特殊因素,满帮后三个季度整体增速将快于一季度。据此推算,满帮今年收入会在80亿上下,按20%的净利率计算,满帮今年的净利润在16亿左右,折合每股收益0.16-0.2美元。如果按照9日7.42美元的收盘价,动态PE约37-46倍,距离70倍合理估值有50%以上的上涨空间。

同满帮财报一同公布的还有两大利好:

一是董事会审计委员会独立审查显示,J Capital做空满帮所有关键指控均无法证实;

二是董事会宣布满帮将回购不超过5亿美元的股票。

贝莱德、挪威中央银行已预先于2022年四季度增持了满帮(仅贝莱德增持数量就达1176.4万股)。

在主营业务持续增长,“预摘牌”影响基本消除,新冠来到“乙类乙管”后,预计满帮回到上市之初的千亿人民币估值将不远矣。

精彩评论

很早之前就了解过,不错

商业模式很好

靠轻资产真不错

可以关注一下

这真是个好生意