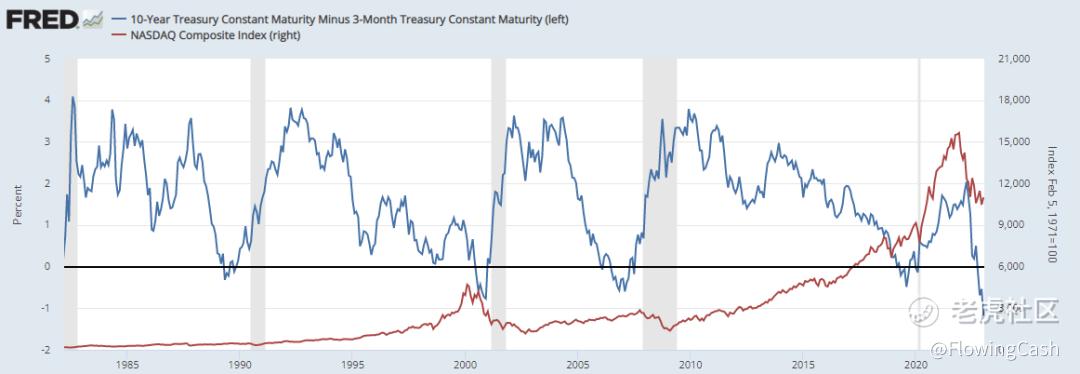

美债收益率从22年10月底开始倒挂已经好一段时间了,最近倒挂的程度还在扩大。我们都知道,倒挂预示着未来经济将进入衰退,从数据来看也确实是这样,图中灰色部分是衰退。

但是最近倒挂程度扩大的情况下,股市上涨,渐渐地出现了一种言论,认为在倒挂收敛的时候股市会暴跌,我也十分好奇这一点,因此自己做了数据,数据跨度从1962年3月份至今。

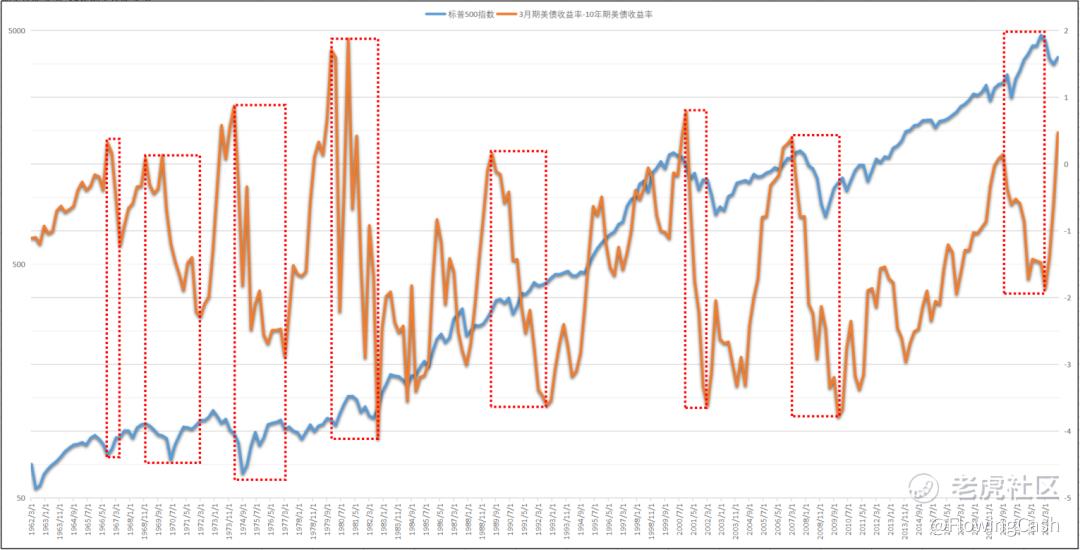

图中橙色曲线是美债3月期收益率减10年期收益率,大于0则表示倒挂,这条曲线从高点走到低点的过程,意味着3月期收益率从高点走到低点,往往伴随着美联储降息,最终收益率曲线走成牛陡的形态。这也就是红框所表示的内容,从倒挂走到牛陡。

我好奇的是,收益率曲线从倒挂走到牛陡的过程中,股市的表现如何,是不是真的会出现暴跌。

我把图中的时间分成了4个时间段,60年代末期到1982年,1982年到2000年,2000年到2011年,2011年至今。

|60年代末期到1982年

在这一时期,美国经历着高通胀、石油危机,全球欠缺新增长点。现在看起来,未来10年也许和这个时期很相似。

这一时期出现了4次从倒挂走到牛陡,第一次在倒挂收敛的时候就是股市底部。第二次和第三次在走向牛陡的过程中出现暴跌。第四次是先涨后跌,跌幅起码跌掉了上涨的三分之二。

也就是说,4次只有第一次没有出现暴跌。当然,这十年股市的波动很大,导致暴跌的原因很可能不仅仅是国债收益率。例如1973年10月,爆发第四次中东战争,石油输出国组织将原油价格从3美元左右提升至超过10美元,再次引发市场对通胀的担忧而暴跌。

这十几年是多事之秋。

|1982年到2000年

这段时间开启了全球化进程,也是美股的黄金时段。这段时间只出现一次倒挂到牛陡,而且对股市的影响很小,标普500指数中间只出现了一次15%左右的下跌,其他时间基本都是高歌猛进。

这段时间,不仅全球贸易融合,也是各种技术应用的大爆发,特别是互联网技术,最后发展成互联网泡沫。

这十几年虽然说不上是太平盛世,毕竟1990年8月伊拉克攻占科威特引发第三次石油危机,还有90年代亚洲金融风暴,不过肯定属于欣欣向荣的十几年。

|2000年到2011年

这一时期出现了两次金融市场的大动荡,互联网泡沫和次贷危机。我们这代人,说过谈论到经济危机、金融危机首先就会想到这两次危机。当然,还有欧债危机,但经历过次贷危机,各国开始知道如何处理规模庞大的债务危机。

这11年间出现了两次倒挂到牛陡,并且在这一过程中都出现了大暴跌,甚至2001年牛陡之后,股价还再了一轮。可能也正是这两次,给大家留下了从倒挂走向牛陡会出现大跌的印象。

这11年我觉得是酝酿的11年,新技术在大浪淘沙,现在说得出名字的科技公司、互联网公司基本都经历了这11年的洗礼。

|2011年至今

新技术经过酝酿,开启了移动互联网时代,各种现象级智能设备、APP面世。同时,西方各国开启QE时代,股市重现了80年代到90年代的牛市景象。在2020年上半年的暴跌中,有人说华尔街有一代人没经历过熊市。

这一时期只出现了一次倒挂到牛陡,在2019年5月份左右开始倒挂,如果记忆深刻的话,应该记得当时说倒挂引发衰退的消息非常多。而在2019年10月份看到倒挂结束后还在上涨的股市,我当时心想:“倒挂也不过如此”。

然后2020年的事情,大家都知道了。

站在这个时间点,可能是新一轮逆全球化的开端,或者说开端是从川普上台开始算。而在新一轮逆全球化开始之前,这一时期就像缩小版的80年代到90年代。

我们可以看到,在逆全球化的过程中,出现倒挂到牛陡的次数是最多的。如果未来十几年是新一轮逆全球化,可能会经常看到利率倒挂的新闻。但其实导致股价下跌的直接因素并不是收益率从倒挂到牛陡,逻辑上,应该是出现了大型负面事件,导致央行降息,最终收益率曲线走向牛陡。

最后的总结,如果后面倒挂开始收敛,其实并不一定会导致股市下跌,我们更要关注有什么黑天鹅会发生。市场目前普遍认为,如果出现黑天鹅,央行会大量放水,重现2020年的光景。如果大家这么想的话,很有可能在大量放水后,股市也不会上涨,那么就会出现收益率曲线走向牛陡的过程中,股市继续下跌。

$黄金矿业ETF(Market Vectors)(GDX)$ $债券20+美公债指数ETF-iShares(TLT)$ $标普500ETF(SPY)$

精彩评论