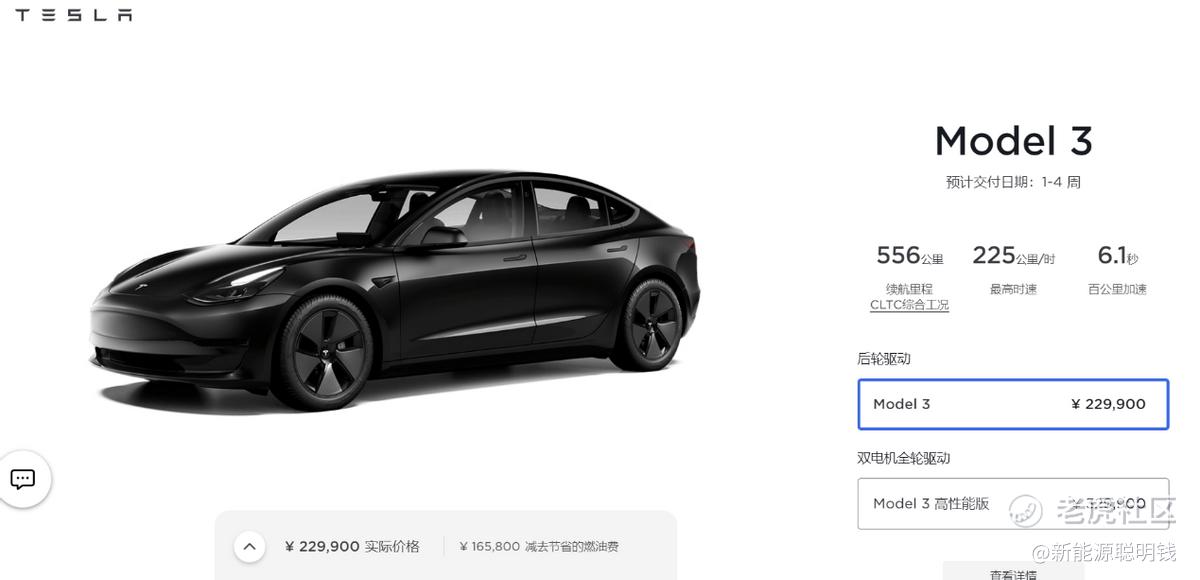

1月6日,特斯拉下调了中国和其他亚洲市场的电动汽车价格。根据对特斯拉中国官网显示的售价的计算,特斯拉将Model 3和Model Y所有版本在中国的价格下调了6%至13.5%。

其中Model 3起售价从265,900元降至229,900元(合33,427美元),Model Y起售价为259,900元,创下历史最低价格,交付时间仅为1至4周。

有消息称,在宣布降价后,特斯拉中国三天内获3万辆汽车订单。

作为对比,“特斯拉上海工厂在2021年的产能为484130辆。而在今年完成工厂改造升级后,上海工厂的产能已经提升至110万辆,增幅约127%。110万辆产能拆解到每个月,大致上每个月的产能是9.16万台,这个量级即便靠出口,也无法覆盖这些产能。(别忘了美国工厂也扩产了,欧洲还有个柏林工厂呢)

也就意味着如果特斯拉一个月拿不到7-8万个订单,就得继续降价或者尽快推出新款车型。

特斯拉还有降价的空间么?

如果参考特斯拉的财报,2022年第一季度特斯拉的单车毛利率一度高达 32.9%,最近的 2022年第三季度财报显示为 27.9%,特斯拉单车利润约为9570美元(人民币6.93万元)。

而Model 3售价下调3.6万元,Model Y售价下调2.9万元,也就意味着对于这两款车型而言,假设碳酸锂价格保持不变的情况下,特斯拉仍然有大约1-2万元左右的价格调整空间(单车毛利降到10%左右,国产化目前95%)。如果这一轮订单情况仍然不够理想,那么我们可能会看到20万的特斯拉Model 3,但这也是中短期的极限了。

面对国补停止,其他车企无论新老势力大都采用了涨价的方式应对,其中比较值得参考的是零跑汽车——这家车企对产品的定价策略基本是贴着BOM成本去定,新发布的C01车型由于定价较高,没有涨价。但2022年旗下的C11车型享受到的补贴金额是12600元,2023年C11车型涨价了6000元。

这可以从侧面说明目前大多数车企的涨价是“不得已为之”,已经没有太多咬牙跟随特斯拉降价的空间。

虽然目前降价获取订单的效果很不错,但对于特斯拉上海工厂的110万产能而言可能还不够理想,而如果我们更进一步思考,便能意识到特斯拉订单不足的原因除了产能扩大之外,更本质的原因是产品竞争力已经不足了。

——要知道特斯拉的主力车型Model 3与Model Y,分别在2017年和2020年上市,到现在从未改款过,在配置更高、功能五花八门的造车新势力围攻下,还能有这么多销量,实属汽车销售史上的奇迹。

所以对于特斯拉而言,Model Y的改款或许可以再等一等,但一台新车型或者新款Model 3,或者国产化的Model S/X(预计定价会从78.99万以上下探到50-60万区间)已经是特斯拉的当务之急。

特斯拉的换代不一定遵循传统燃油车的周期,那么如何让成本进一步下探,让Model 3/Y性价比进一步上升,成了特斯拉中国的当务之急。

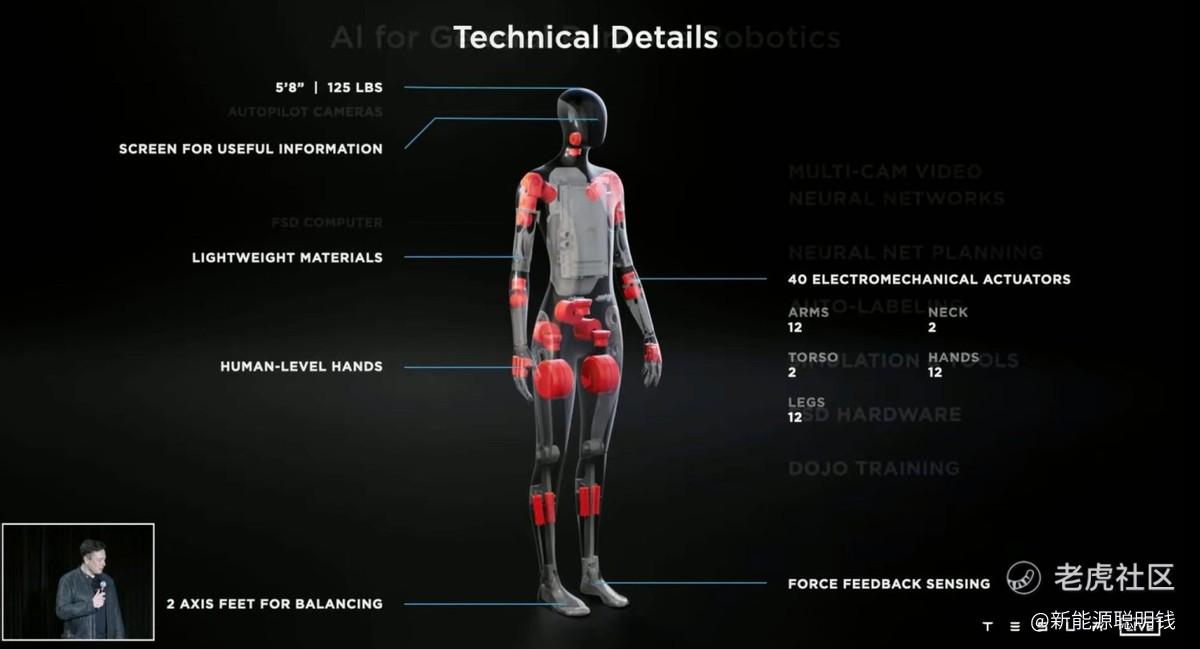

参考之前特斯拉发布人形机器人Tesla Bot就让国内做机器人相关的公司全被市场炒作了一轮的历史来看,这个“新款”车型上的变化之处,大概率会让相关的上游公司获得市场的追捧。

和特斯拉机器人概念不同的是,除了追捧,新车型的新变化也会为相关公司带来实质上的业绩提升。

从目前网上流传的各种消息来看,目前可能性比较大的是媒体《晚点》在22年8月3日发的一篇报道,消息指向了特斯拉的车型可能会采用宁德时代的新型M3P电池。

虽然特斯拉官方进行了否认,但从中国市场的竞争态势来看,特斯拉在产品上是一定会有所动作的,不然无法支撑起上海工厂的110万产能。

而在晚点的这条信息中,还涉及了另外3个关键线索:宁德时代的M3P电池、磷酸锰铁锂材料、德方纳米。

其中对产品的改善上,磷酸锰铁锂预计有比较显著的效果:与磷酸铁锂相比,磷酸锰锂的能量密度高20%,但价格比磷酸铁锂便宜,同时磷酸锰铁锂的低温性能也比磷酸铁锂要好;与三元材料相比,磷酸锰锂具有相似的能量密度,但更安全,价格更低。

本质上而言,磷酸锰铁锂电池是通过牺牲循环寿命来改善能量密度和低温性能,磷酸铁锂的循环寿命原本就比三元锂高出1-2倍左右,因此牺牲部分寿命对于目前的汽车产品而言完全不是问题。

再加上磷酸锰铁锂在-20℃下容量保持率能够达到约 75%,而磷酸铁锂的容量保持率为 60%-70%。从车企的角度而言,它们有动力大规模使用磷酸锰铁锂电池。

先说宁德时代的M3P电池:

在2022年7月22日的世界动力电池大会上,宁德时代首席科学家吴凯表示,公司M3P电池已经量产,明年将推向市场运用。M3P电池是宁德时代基于新型材料体系研发的电池,其能量密度高于磷酸铁锂,成本优于三元电池。

此前,宁德时代曾在调研中表示,准确说来,M3P不是磷酸锰铁锂,还包含其他金属元素——公司将其称为“磷酸盐体系的三元”,成本较三元电池有所下降,但依旧占据新能源汽车的一定成本。

——从这条信息中,我们可以确认宁德时代确实存在一种名为M3P的新型电池,但宁德时代官方也否定了它和磷酸锰铁锂的直接关系。

但在申港证券7月18日研报中指出,M3P的合成工艺建立在磷酸锰铁锂工艺基础上,通过高温固相反应法、水热合成法、共沉淀法合成,工艺成熟,适合批量生产。更详细的是,分析师指出,在锰铁锂的基础上嵌入金属离子,可获得较好充放电容量和循环稳定性。

那么我们可以确认,M3P虽然不是磷酸锰铁锂,但它需要磷酸锰铁锂作为基础材料。

接下来说磷酸锰铁锂本身:

首先需要说明的是,目前虽然各大厂家都在争相研发不同的新型电池,但它们更多是从电池的组合方式上去优化——从原材料方面虽然有很多方案,但目前真正有希望落地的并不多。

比如之前计划在22年第四季度发布150kwh半固态电池的蔚来已经失约了,而成本比磷酸铁锂还低,低温稳定性更强的钠离子电池目前也没有车企宣布在量产车上使用。

磷酸锰铁锂这个材料和其他新型材料最大的不同在于,虽然目前还没有哪家车企宣布自己旗下的某款产品会使用磷酸锰铁锂电池(消费者可能也比较难理解),但确实有很多上游企业已经投资搭建了实际的产能,并投入生产。

具体而言:

孚能科技在战略及新品发布会上表示,计划在2023年推出第一代磷酸锰铁锂产品;

在2022世界新能源汽车大会上,中创新航对外发布OS高锰铁锂电池;

星恒电源与珩创纳米在盐城签署战略合作协议,双方将就磷酸锰铁锂产品开展深度合作;

星恒电源还与龙蟠科技子公司常州锂源就磷酸锰铁锂材料项目签署战略合作协议。

宁德时代4.13亿元投资力泰锂能,成为其第一大股东,后者拥有年产2000吨磷酸锰铁锂生产线,并计划新建年产3000吨磷酸锰铁锂产线;

瑞浦兰钧对外表示,2023-2024年,公司的磷酸锰铁锂能量密度将做到500Wh/L,支持纯电车型800公里续航;

国内正极材料龙头企业容百科技出资收购斯科兰德,现有产能6200吨,在进行新增5000吨产线的扩建。2023年初步规划10万吨产能。

德方纳米年产11万吨新型磷酸盐系正极材料生产基地项目在云南曲靖正式投产,是目前全国已建成投产最大单体产能的磷酸锰铁锂正极材料项目。

——从盘点各公司的磷酸锰铁锂产能来看,如果特斯拉或者某家车企需要大规模启用磷酸锰铁锂,那么德方纳米的产能确实是最符合实际需求的。并且,德方纳米前五大客户集中度高达97.33%,宁德时代占比达到69.66%,双方早就是老合作伙伴了。

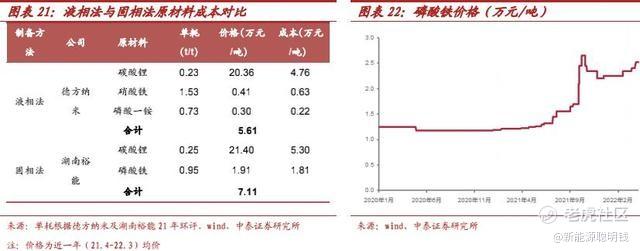

而德方纳米独家的湿法工艺,在制备磷酸锰铁锂方面似乎也拥有优势:

根据公开的信息,德方纳米制得的磷酸铁锂产品粒径更小,分布更加均匀,产品的一致性和循环寿命上具有显著优势。而磷酸锰铁锂材料的粒径需要做到50纳米,磷酸铁锂的粒径约为数百纳米,因此我们认为德方纳米的独家工艺在磷酸锰铁锂的生产上应该同样具备优势。

所以,一切信息似乎都指向了德方纳米这家公司,这就是我们最后要分析的标的。

在这里需要强调一点是,目前文章开头所提到的晚点独家报道还没有得到证实,只能作为参考。(但如果证实了,也就意味着市场会直接开始炒作起来,不具备预期差了)

所以接下来要考虑的是投资德方纳米公司本身的风险与机会。

前面的文章里,我们提到过目前磷酸铁锂行业存在着大量产能上马,但原材料碳酸锂本身供应不足的局面。

德方纳米在普通磷酸铁锂上的产能情况为: 22年预计20万吨,23年预计31万吨,24-5年预计33万吨,对比全行业的产能扩张计划来看,公司扩产意向不强。所以公司后续成长的关键,就在于磷酸锰铁锂这个新产品,以及补锂剂。

目前磷酸锰铁锂11万吨项目9月中旬投产,有望2023年大批量交货(磷酸锰铁锂车型),后续的产能规划方面,公司规划到44万吨/年。

具体产能分布是:

曲靖德方:11万吨/年,2022Q4投产。

云南德方:33万吨/年,一期16.5万吨预计于2023年第四季度投产;二期16.5万吨预计2024年第四季度投产。

对于磷酸锰铁锂带来的公司营业额提升,在一份会议交流纪要中德方纳米表示磷酸锰铁锂作为磷酸铁锂的升级产品,具有更高的能量密度、更好的低温性能等优势,因此售价会比磷酸铁锂高,产品的毛利率预计也会比磷酸铁锂高。

除了磷酸锰铁锂,公司还规划了5万吨补锂产能,0.5万吨在2022年底建成,1.5万吨2023年投产。(补锂剂会在电池中加3%,可以让能量密度提升6-8%)

有机构给出了公司磷酸铁锂毛利率随碳酸锂和磷酸铁锂售价变化的敏感性分析:

2022全年,碳酸锂价格从38万/吨一路上升到了最高58万/吨,目前为49万/吨。磷酸铁锂2022年初为10.5万/吨,年末为16.8万/吨。

如果我们参考Q3季报,毛利率为16.11%,基本上与图表中给出的情况符合(需要考虑到公司用存货的情况,无法准确预估)。

因此对于德方纳米的追踪,应该关注的是磷酸铁锂和碳酸锂价格是否在预期期间内:

如果碳酸锂的价格位于40-50万区间,那么磷酸铁锂的价格在13.6-15.8万波动是合理的。如果后续碳酸锂价格无变化,磷酸铁锂价格低于13.6万,就需要警惕公司业绩是否会产生巨大变动了。

最后需要复盘的是,德方纳米产品同时兼具了质量和成本双重优势:

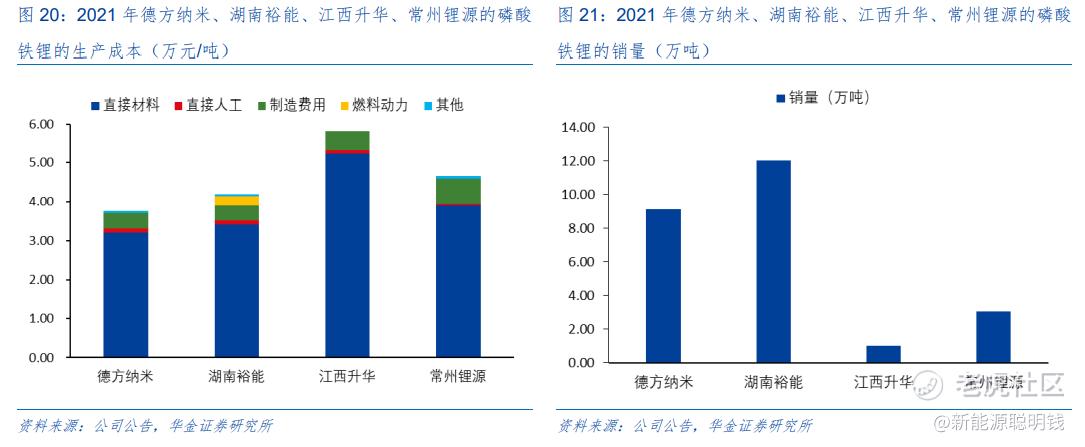

根据更早先的一份研报中对成本的估算,德方纳米产品的单吨成本比同行少大约2万元左右,这其中主要分为3个部分:工艺优势导致的:能耗、磷源、锂源、铁源的不同,这些共同塑造了德方纳米的成本优势。

能耗方面,液相法相对固相法能耗低液相法烧结温度为 650-680℃,而固相法烧结温度更高为 700-730℃,因颗粒纳米化也无需球磨等工序,这部分节省了一定的成本。

固相法与液相法磷源相同,都使用碳酸锂;铁源及磷源不同,液相法使用硝酸铁作为铁源,磷酸一铵作为磷源,而固相法使用磷酸铁,目前磷酸铁价格维持高位,公司液相法有成本优势。

据 2021 年公司环评显示,公司所用碳酸锂为工业级,而其他公司如湖南裕能所用碳酸锂为电池级,近一年均价差在2-3万元/吨。

成本优势,加上品控优势,让德方纳米在磷酸铁锂大扩产的背景下,确实仍有满产满销的能力,而这种“龙头”才具备的业绩稳定优势,可以很好的降低博取“磷酸锰铁锂”概念时的风险。

精彩评论