摘要:

1. Michael Burry为什么重仓购买阿里巴巴

2. 根据seeking alpha分析师的估值模型,阿里巴巴有可能在未来20年内产生超过10%的内部收益率

3. 机构与分析师观点

本文参考:https://seekingalpha.com/article/4578529-alibaba-following-michael-burry

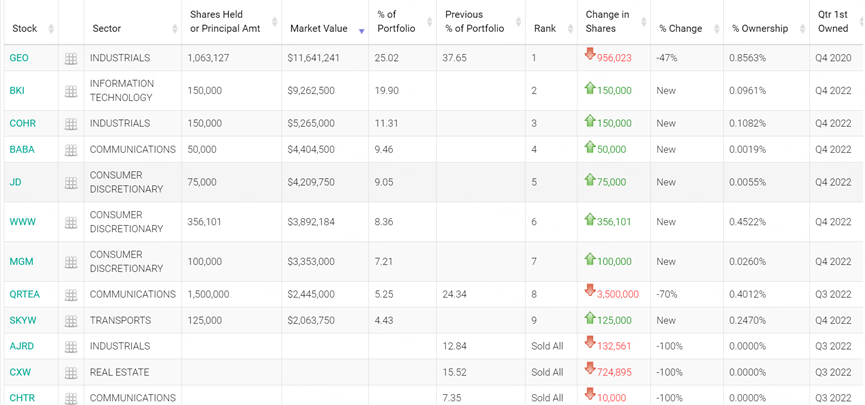

近期各大机构都向美国证监会报告了其在上一季度的持仓报告,电影《大空头》的原型,传奇对冲基金经理Michael Burry的Scion Asset Management也递交了在2022年第四季度的持仓报告。

据统计,Scion第四季度持仓总市值为4653.7万美元,比上一季度增长13%。该公司在四季度的投资组合中新增了7只个股,其中前十大持仓标的占总市值的100%。

值得注意的是,$阿里巴巴(BABA)$ 在其前五大买入标的中排行第三,共持仓5万股,持仓位列第四,持仓市值约440.5万美元,占投资组合比例为9.46%。

那么以空头著名的Michael Burry为什么会选择重仓买入阿里巴巴呢?

Burry在去年10月,恒指创下15,000的新低点时曾发推表示:

恒生指数最近触及 1997年的水平。距今已有25年,然而,GDP在这段时间内翻了 18倍,1997年时的估值为20倍收益、10倍 EV/销售额、3倍有形账面。 现在则为 7/1/1。

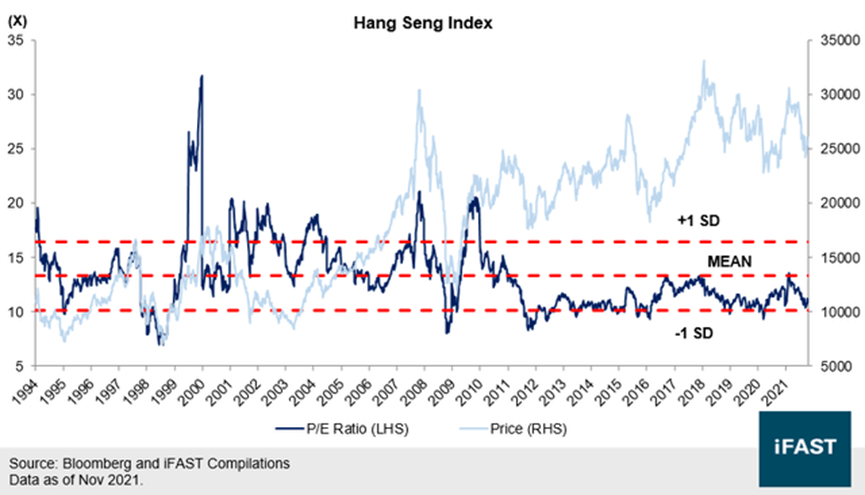

他还分享了下面的图表,清楚地表明该指数在过去25年中没有太大变化。

恒指的市盈率通常约为14倍,在下降 1个标准差后,估值为 10倍市盈率。Burry指出,在7倍市盈率下,当该指数在15,000点左右交易时,它的交易价格比趋势低1个标准差以上。这与1999年和2009年低点的交易情况相似。

我们在现代历史上能找到的最低估值是 1980 年代初期 6.1 倍的市盈率。目前,恒生指数的市盈率约为 8.46。因此,从估值的角度来看,恒指很可能已经触底。

深度价值投资的核心思想是找到具有坚实长期增长前景,但是股价被低估的公司股票,并在市场反应之前买入,等待市场逐步重视其价值并将其股价推高。

此外,Burry也是一个长期投资者,他认为长期持有股票是获取长期收益的关键,他通常会选择在短期波动中进行投资。

由于地缘政治、疫情因素、美联储加息和担忧监管行动对公司运营的影响等因素,阿里巴巴股价在2022年下跌了26%,在10月份时曾最低达到58美元,这是继2015年10月以来的股价最低点。阿里巴巴在第四季度的股价在58美元和121美元之间,平均交易价格为78.87美元。

这对于Burry来说,可能是一个低价收购阿里巴巴的好机会。

Burry曾表示,从技术分析的角度,他更愿意在10周低点的15%至52%内买入,低点会给予一定的价格支撑。

而阿里巴巴的股价正好体现了这一观点,股价回到了2015/2016年的水平,从58美元的支撑位反弹。

因此,Burry很可能在低于66美元或高于趋势水平15%的情况下买入阿里巴巴。

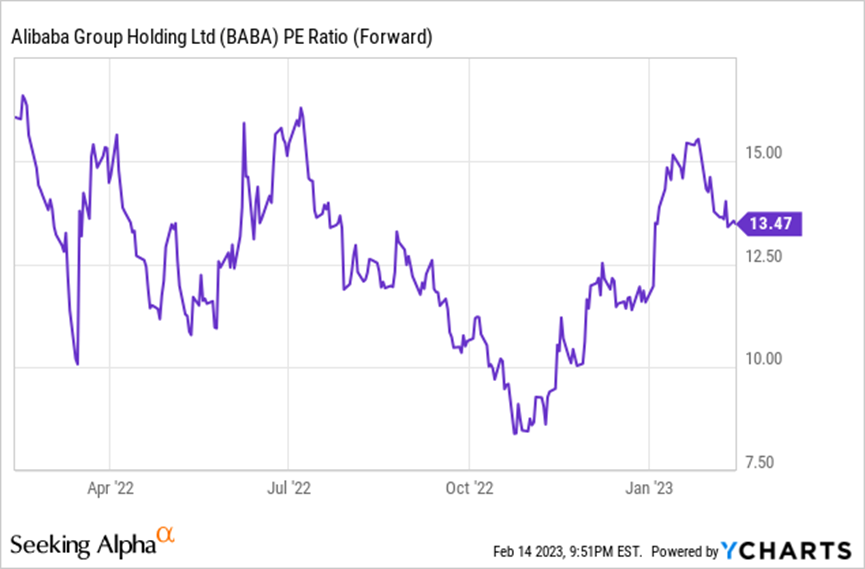

Seeking alpha的分析师表示阿里巴巴可能是目前市场上最被低估的公司之一。对于一家收入在 2013年至 2022年间以年均 43.3%的速度增长的公司而言,其远期市盈率仅为 13.47倍。

但其EBITDA经历了天文数字的增长,年增长率达到33.8%。 自由现金流也大幅增长,从 2013年的19.3亿美元增至过去12个月的 141.9亿美元。

这意味着EV/EBITDA(企业倍数)和 P/FCF(价格与自由现金流) 指标都符合要求。在这种情况下,以低于12倍FCF或相对正常的17倍 EV/EBITDA进行交易,回报仍远大于风险。

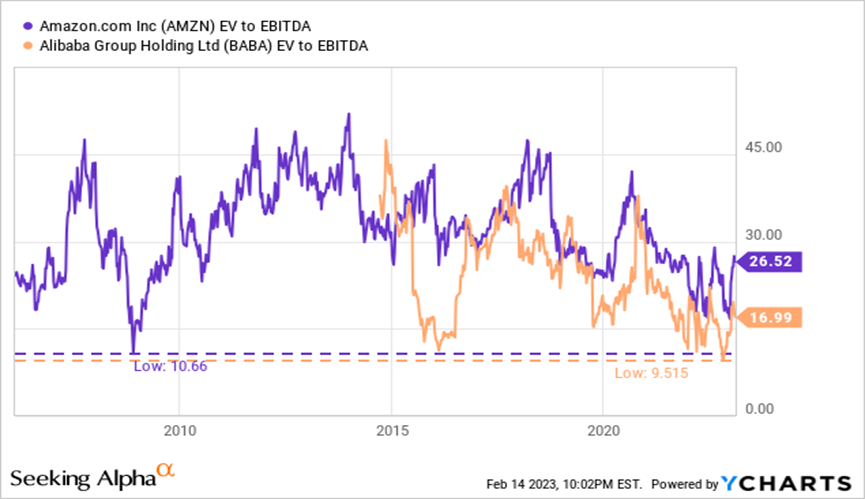

这也是为什么当其接近历史低点时适合买入的原因。我们可以用$亚马逊(AMZN)$ 做对比,在2008年底,亚马逊的股价也在10倍的EV / EBITDA倍数和15的P / FCF倍数附近触底。

阿里巴巴可能会比亚马逊有着更低的触底价格,从交易价格来说,美国的交易价格一般都会高于中国。

从长期投资的角度来看:

首先,是收入方面,阿里巴巴在过去 10年经历了超过 43%的惊人增长,和亚马逊一样,都呈指数增长水平。虽然抖快京东拼多多$快手-W(01024)$ $京东集团-SW(09618)$ $拼多多(PDD)$ $京东(JD)$ 会给阿里巴巴带来一定程度的竞争,但阿里巴巴目前仍呈增长趋势。

一个相对的衡量标准是,阿里巴巴 2015年至 2020年的平均 EBITDA利润率为 33.8%。

根据亚马逊过去十年在云业务方面的发展,可预测阿里巴巴的云业务将成为增长的主要驱动力,目前其云业务仍处于起步阶段,**国 GDP的比例不到 0.1%。

阿里巴巴的现金流估计接近 12%的线性增长率,这也符合中国将经历的 12.4%的预期复合年增长率。

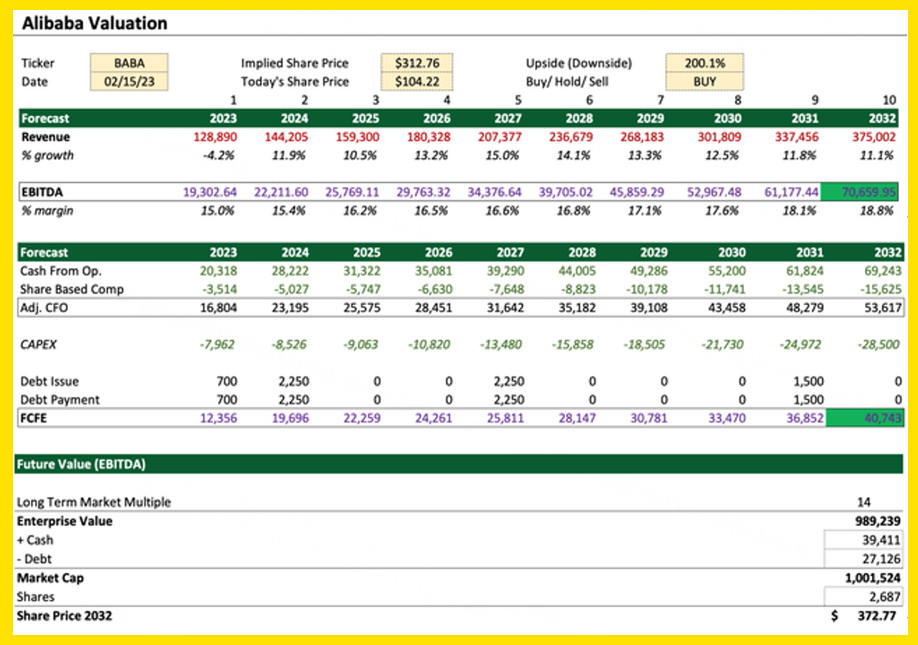

资本支出也进行了相应的建模,到 2032年,预计 EBITDA为 706.6亿美元,FCFE为 407.4亿美元。

因此,在 EV/EBITDA的基础上,考虑到现金和债务,可得出阿里巴巴的市值在 2032年左右约为 1万亿,或每股 372.77美元,市盈率为 14倍。

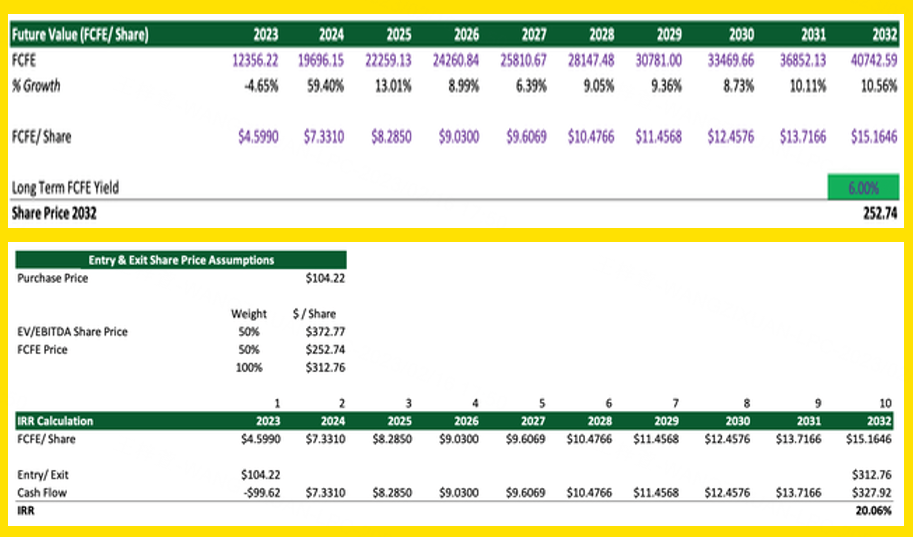

而在 FCFE的基础上,如下所示,阿里巴巴有潜力在 2032年之前产生 15.16美元的 FCFE/股,每股价格252.74美元。

最后,如果我们以50%的权重将两个估值放在一起,我们的最终估计为每股312.76美元,或比当前股价上涨约200%。

而在 IRR计算器中,未来 10年的 IRR达到惊人的 20.06%。坦率地说,内部收益率较高的股票十分少见。

而从技术分析的角度来看,在EV / EBITDA乘数为12倍时,股票一般会被认为是有吸引力的价值股。

因此,从阿里巴巴的基本面来看,股价下行空间相对有限,而上行潜力很大。虽然美联储加息、地缘政治的不稳定仍会给股价带来很大风险,但从今年马云脱离蚂蚁等消息来看,阿里巴巴监管方面的风险降低。

而中国疫情的开放,也会进一步提高阿里巴巴的吸引力。阿里巴巴65%的总收入来自中国商务,在1月的前两周,天猫和淘宝市场的年货销售额已经同比增长 30%。

分析师建议买入

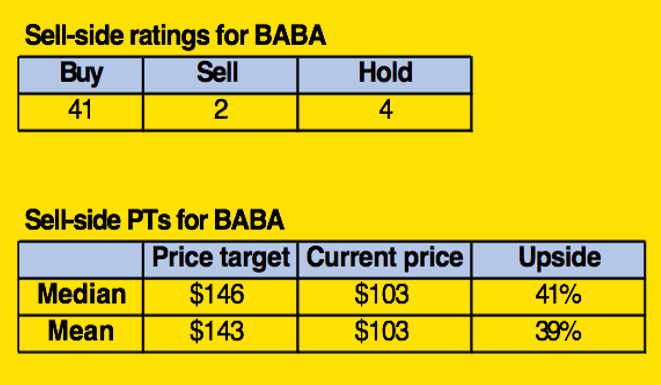

阿里巴巴美股$阿里巴巴(BABA)$ 方面,华尔街分析师表示看好阿里巴巴,在覆盖该股票的 47位分析师中,有41位给予买入评级,4位给予持有评级,2人给予卖出评级。阿里巴巴目前的价格为 103美元。卖方目标价中位数为 146美元,均值为 143美元,潜在上涨空间为 39-41%。

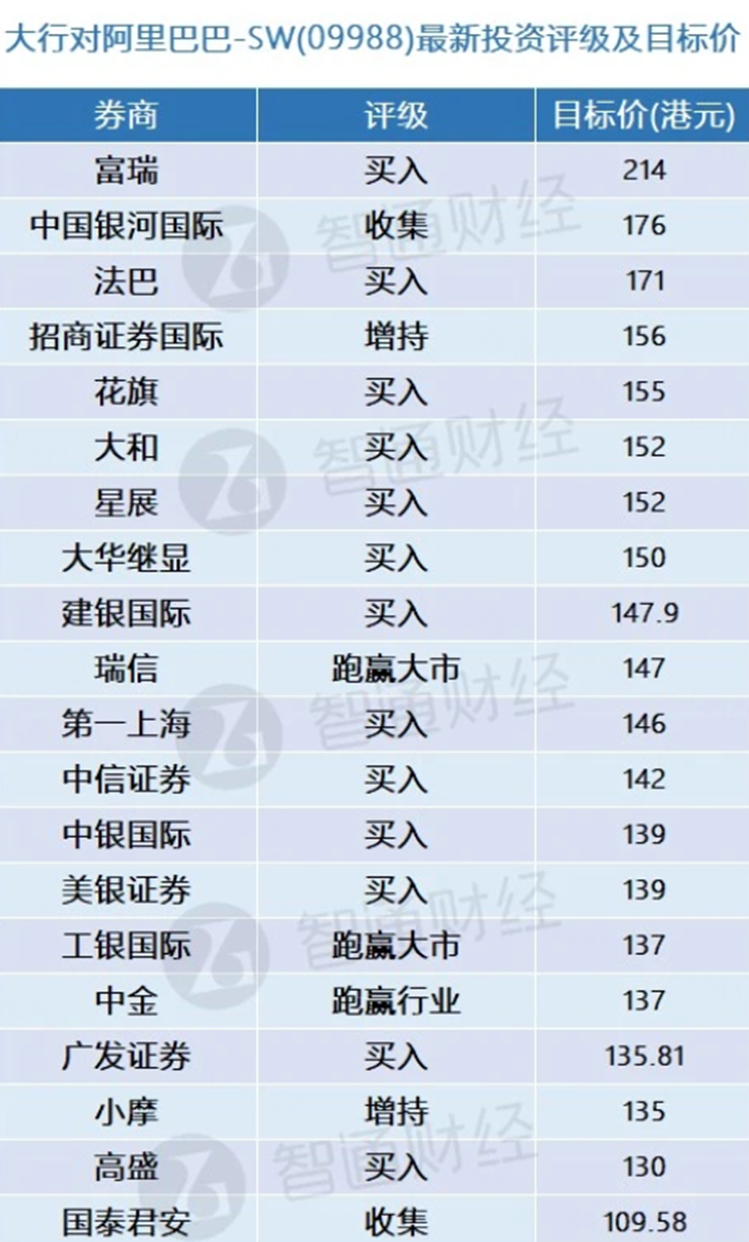

港股方面,$阿里巴巴-SW(09988)$ ,根据智通财经数据统计,大行对阿里巴巴几乎都为买入或者收集。综合9间券商预测,公司于下周四(2月23日)公布的2023财年第三财季非公认会计准则净利润将达354.05-495.76亿元,较2022财年第三财季同比下跌20.7%至上升11.1%。

综合7间券商预测,阿里巴巴期内非公认会计准则归属普通股股东净利润有望达到423.92-486.37亿元,较上财年第三财季458.03亿元,仍同比下跌7.4%至上升6.2%。

精彩评论

这篇文章不错,转发给大家看看