整车报告分成两个部分,Part1是对整体行业进行梳理,包括重点企业进行跟踪,Part 2针对各个车型的情况来做判断。首先我们还是从整体的数据来看:

● 总量来看:总销量为124.7万,其中燃油车95.14万(HEV 4.46万),插电混动10.9万,纯电动18.18万。

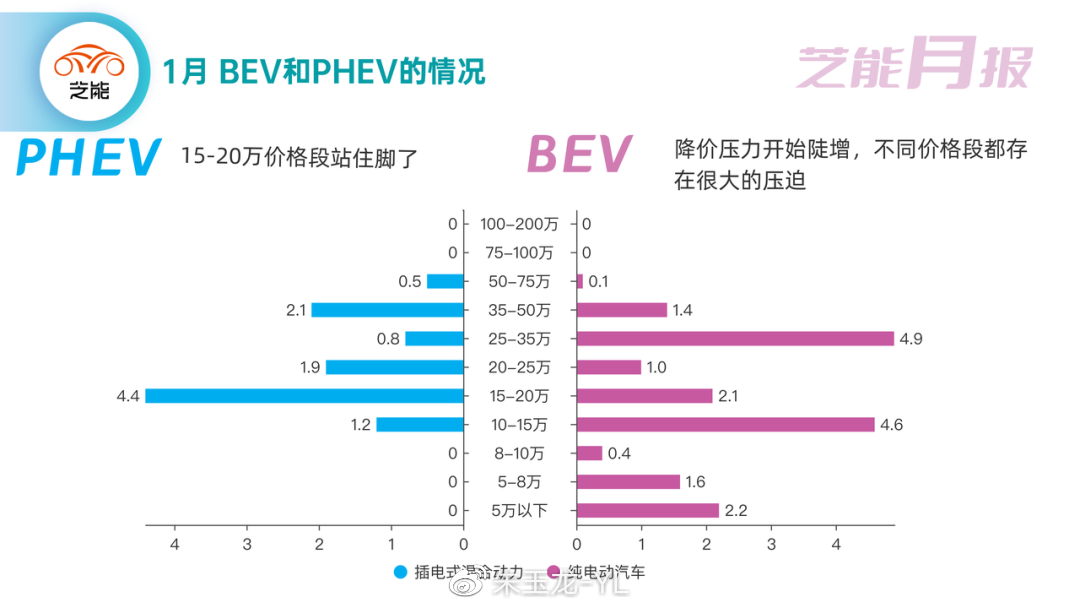

● 渗透率来看:1月为新能源汽车23.3%,其中BEV 14.6%,插电混动8.7%。有趣的事情是PHEV对BEV的比值是1:1.67, 我估计到年中可能破1:1.4。

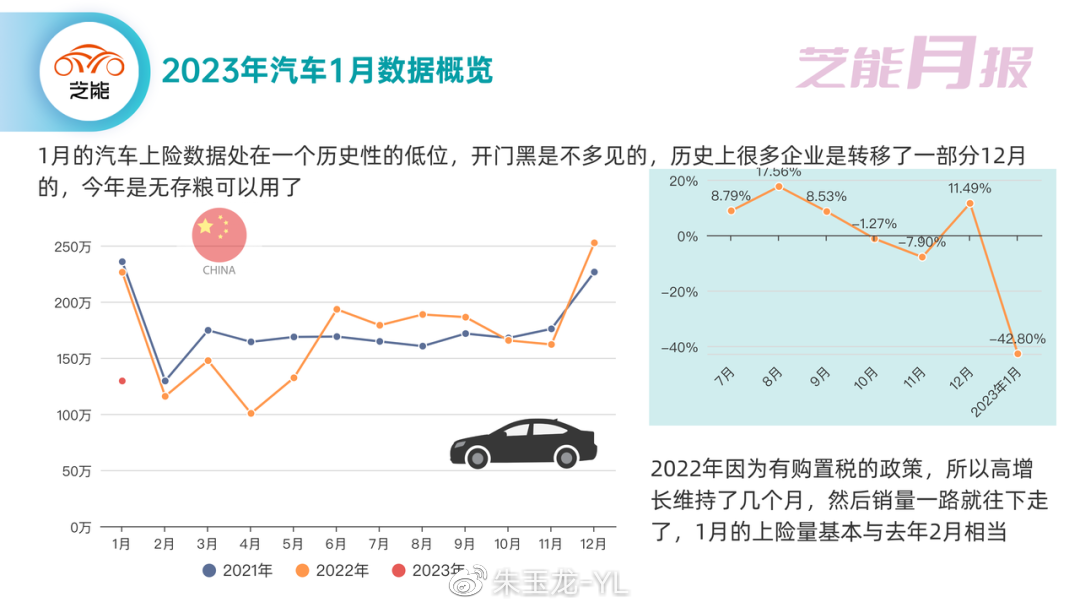

1月的汽车上险数据处在一个历史性的低位,哪怕是比去年过年的2月的数据也高不了多少。中国汽车销量史上,年初的开门黑是不多见的,历史上很多企业是转移了一部分12月的量到下一年,今年是无存粮可以用了。

整个行业的梳理

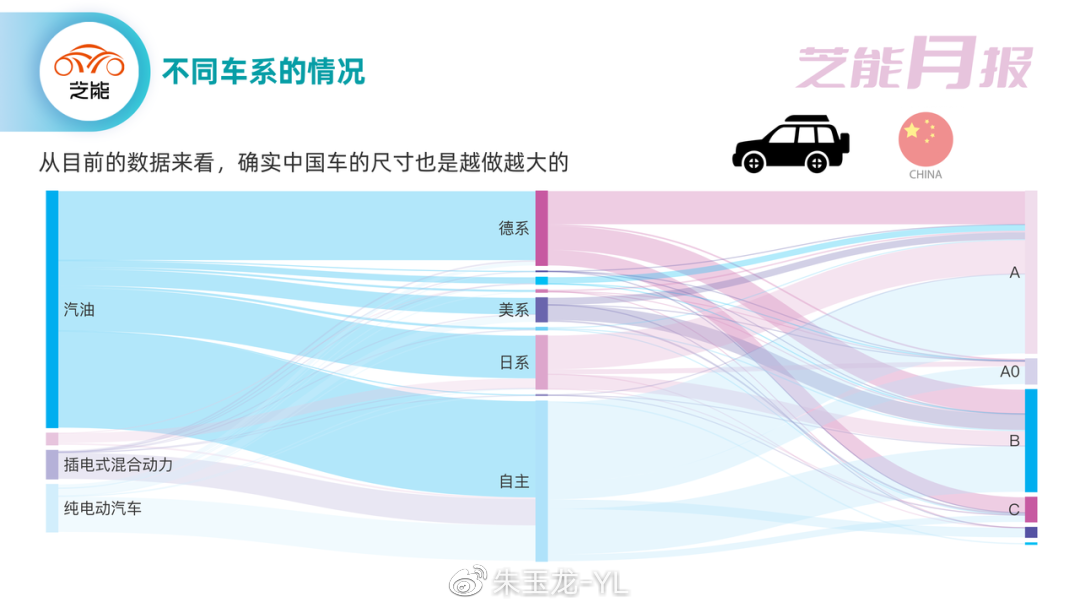

从分级来看,中国的车型需求也跟着美国这边一路往前走。中美相似的底层逻辑都一样,都喜欢更大的车型,美国是资源禀赋压低了燃油价格,中国这边随着插电混动和增程的推广,车越做越大。相对来说,下一步发展纯电动汽车最大的问题,是车越大需要的电池越大,对应的成本也越高。

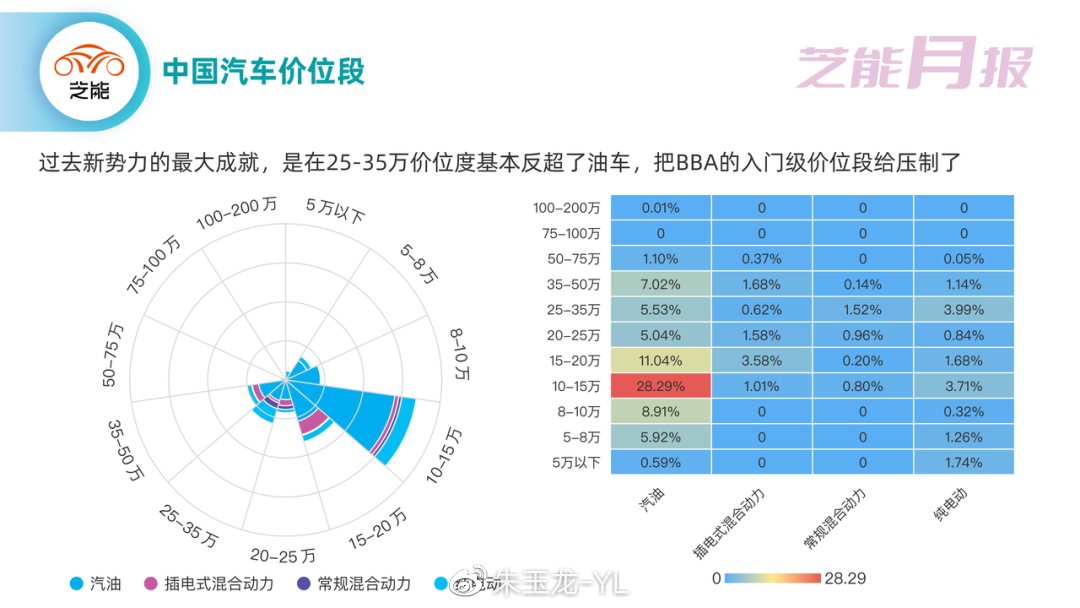

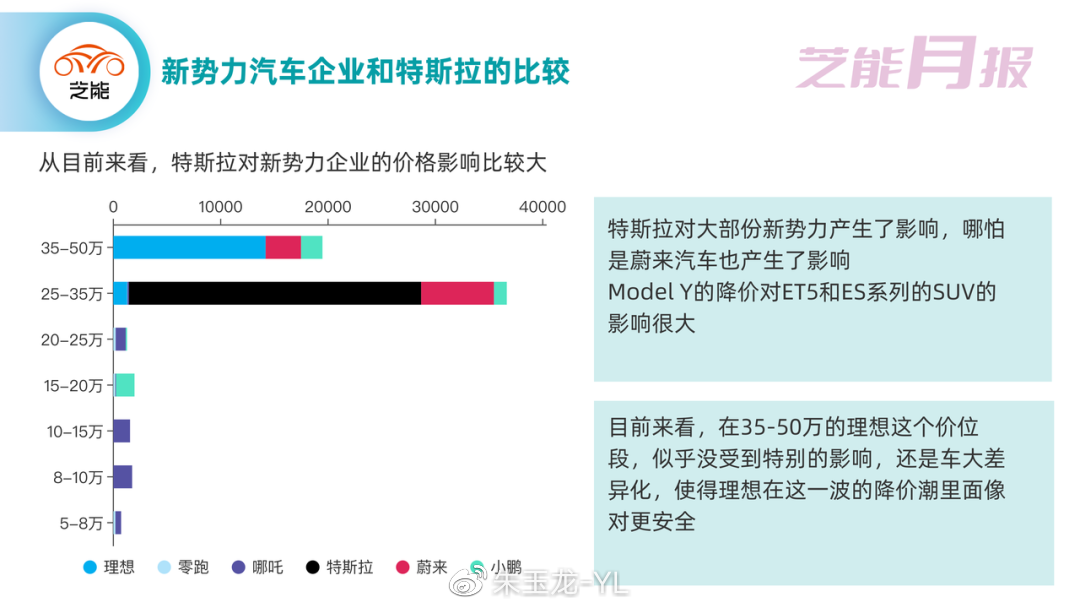

过去新势力的最大成就,是在25-35万价位度基本反超了油车,把合资品牌给压制了。新能源汽车目前的发展就是从油车的各个价位段不断去拿份额。

2022年的电池价格上涨其实把高端纯电的路给卡住了,大电池意味着更高的成本,高端化纯电的定价越来越贵,企业也不怎么赚钱。随着2023年特斯拉开启降价的策略,反倒是动力成本有限的增程和插电可以来一波加配置。目前来看,随着降价,纯电动的主力销售区间在下移,PHEV也会一定程度下移,但是在35万价位段,PHEV开始反超BEV了。

特斯拉对大部份新势力产生了影响,哪怕是蔚来汽车也产生了影响,Model Y的降价对ET5和ES系列的SUV的影响很大。在35-50万的理想这个价位段,似乎没受到特别的影响,还是车大差异化,使得理想在这一波的降价潮里面像对更安全。

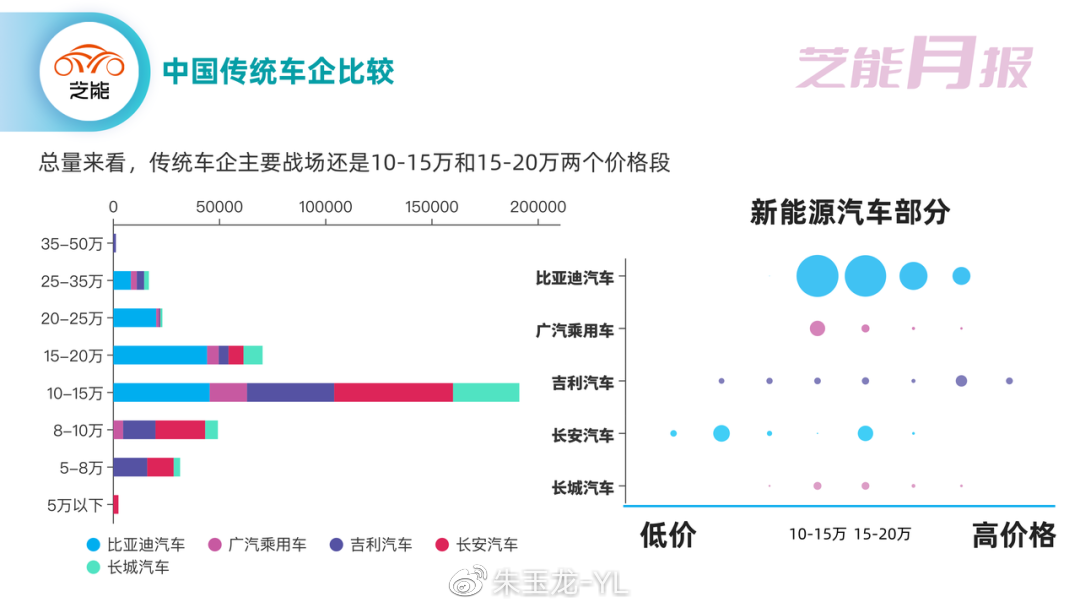

我们跟踪的年度五家企业,也会持续在转型中进行阅读观察,10-20万就是一个核心竞争区间,特别是10-15万的车型。

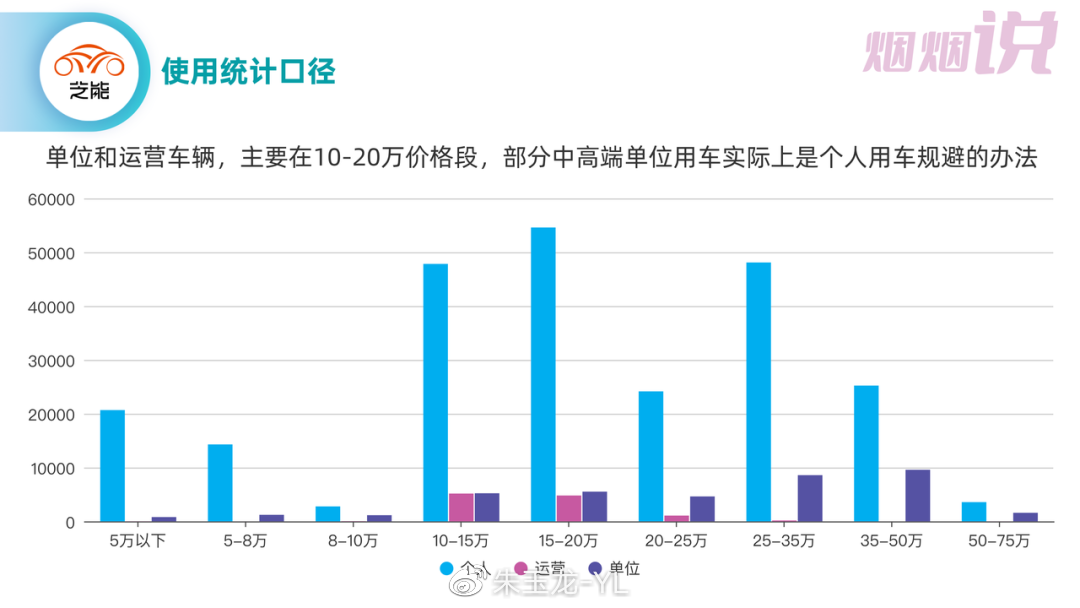

单位和运营车辆,主要在10-20万价格段,部分中高端的单位用车实际上是企业主个人用车的转移。

具体车企的情况

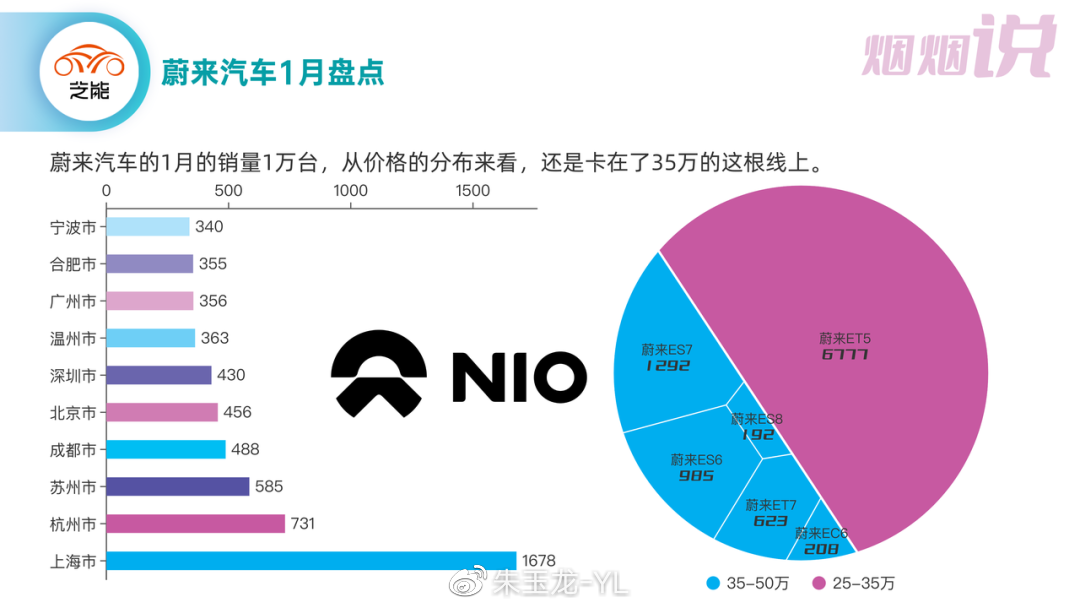

●蔚来汽车

ET5是主力支柱——上海这段时间的销售火爆,现在是依靠苏沪杭三个城市撑了很多。

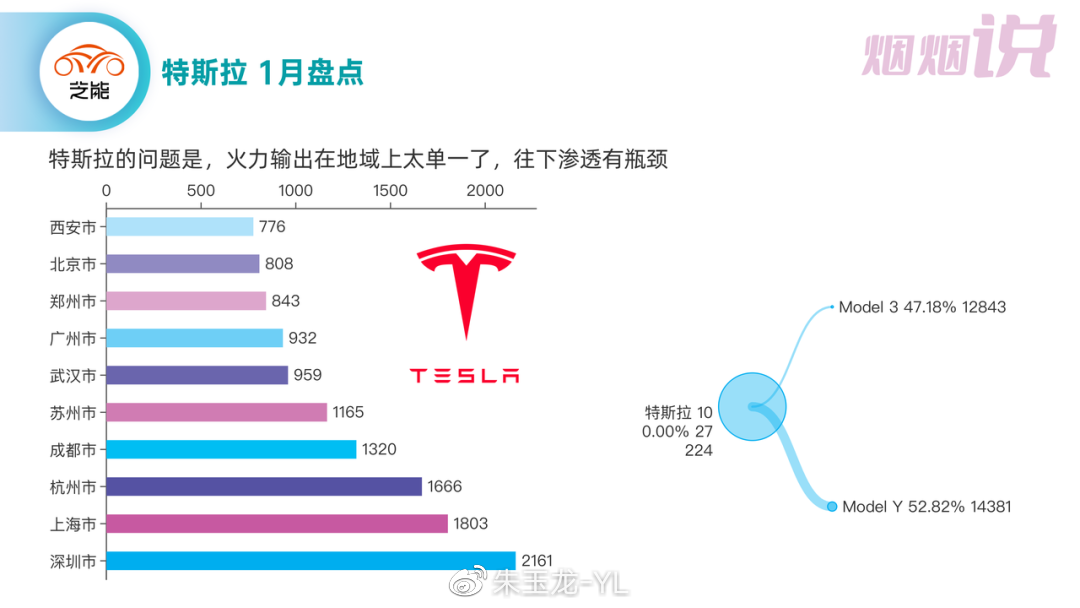

●特斯拉

特斯拉目前的销售范围还是围绕大城市,这波降价也没改变这个局面。

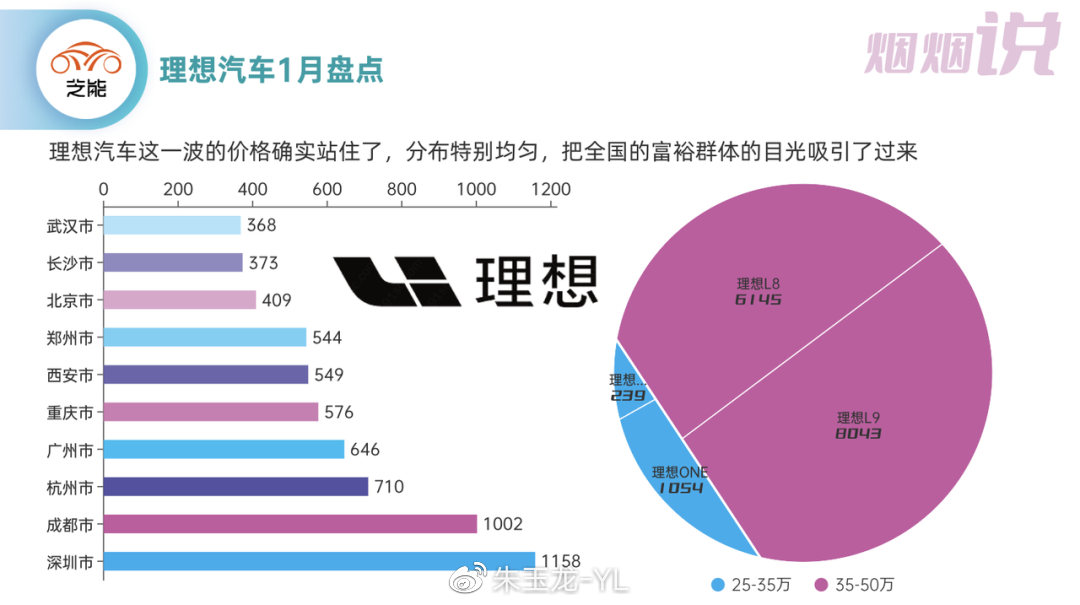

● 理想汽车

很成功的把车型卖点给全国人民普及了,这一波的价格确实站住了,分布特别均匀,把全国富裕群体的目光都吸引了过来。

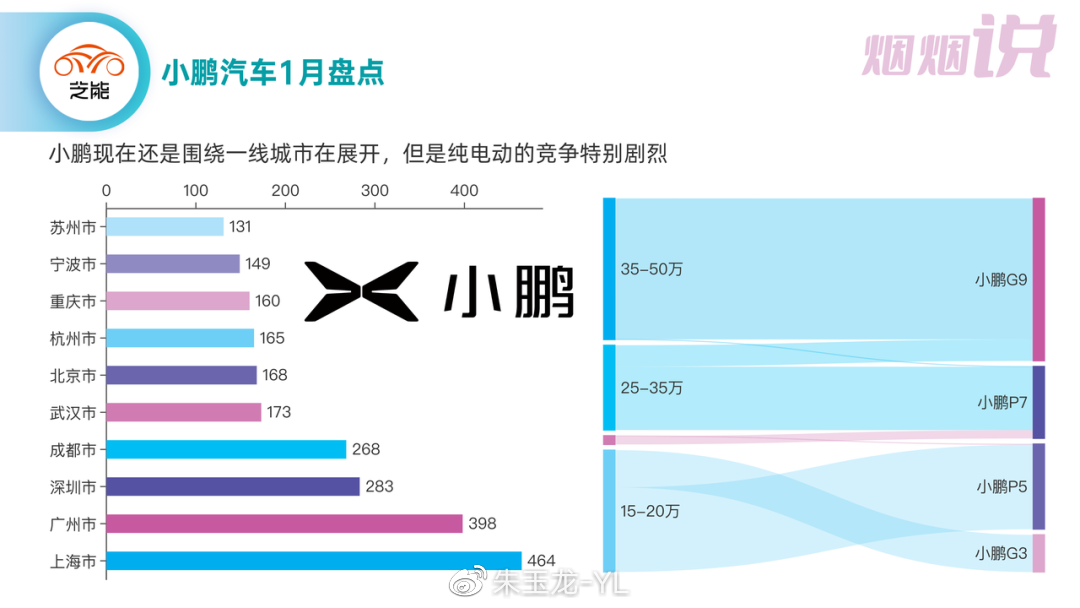

● 小鹏汽车

小鹏的价格带确实是分的太散了,G9高价位段的比例很高,而低价位段需求不明显,因此确实覆盖了15-50万这么宽的价格段,品牌特征完全不明显。

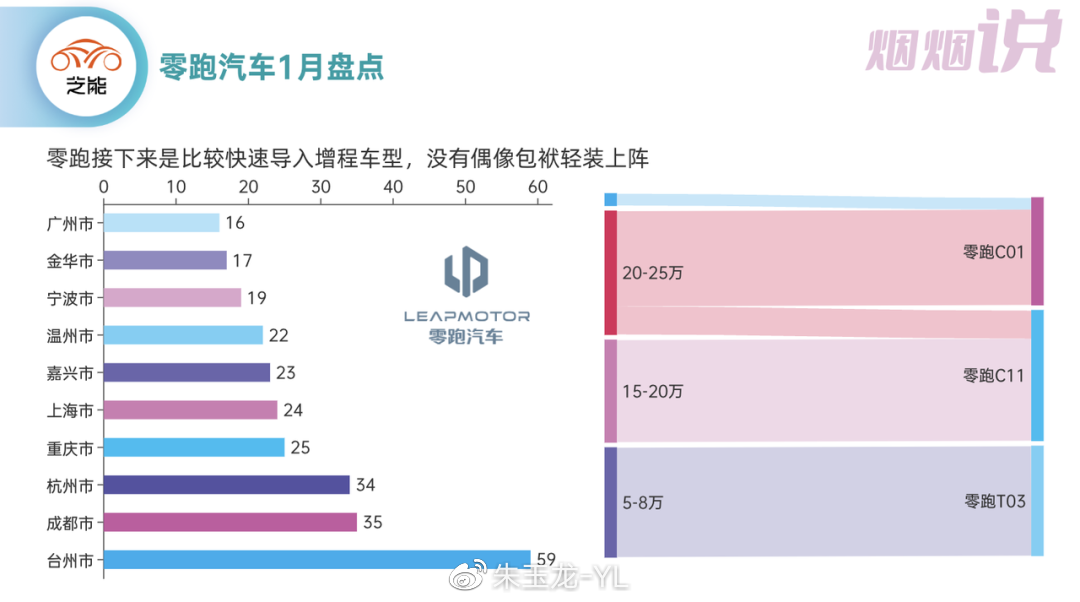

● 零跑汽车

纯电动真实价格C01要比C11更高一些,确实受到了特斯拉的影响。零跑接下来是比较快速导入增程车型,没有偶像包袱轻装上阵,也比较符合零跑汽车目前的销售区域。

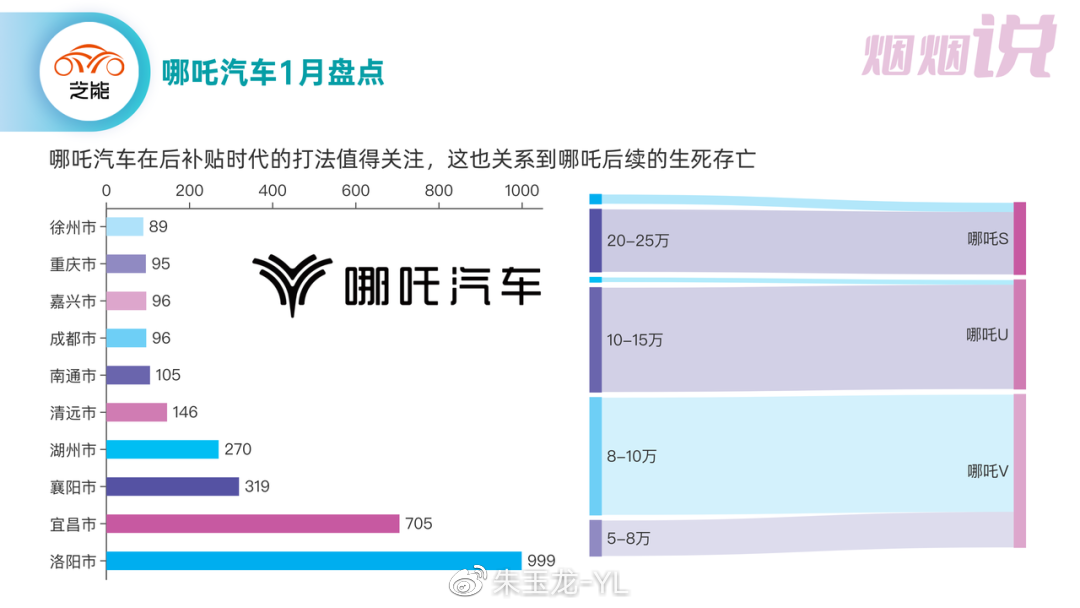

●哪吒汽车

哪吒S面临的挑战很大,一方面是价格,一方面是消费者认可度。过于执着于U和V两款车的存量销售,是因为2022年的打法没办法延续到2023年。

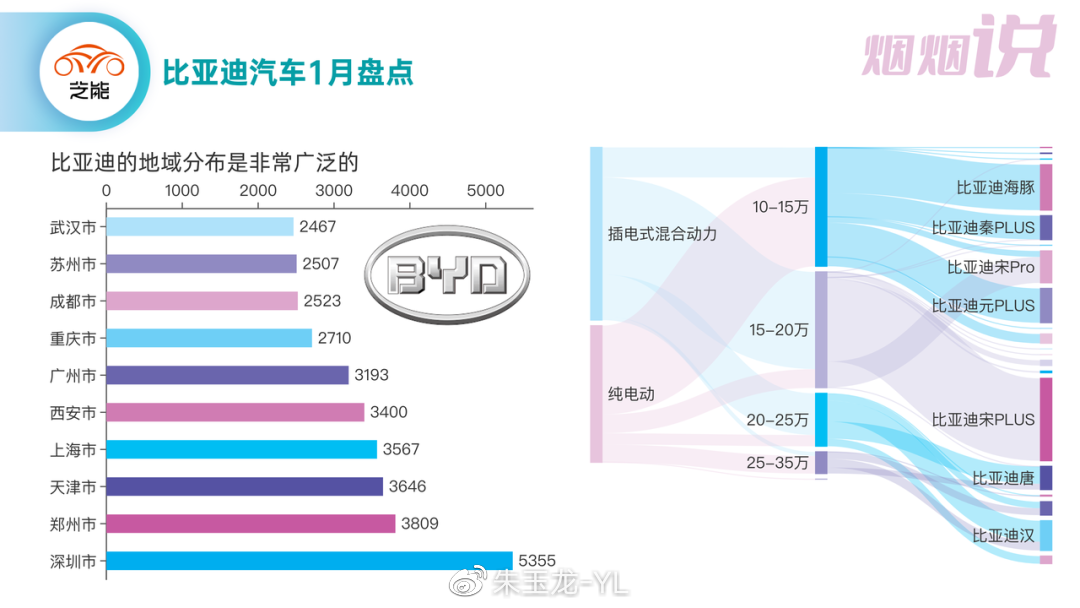

●比亚迪

客观来说,插电混动的价格是比纯电动更有优势的。这一波比亚迪的最大对手不是特斯拉,而是中国的其他传统汽车企业。10-20万是我们自主品牌的主旋律,在这个主战场先行一步,合资追起来费时费力;让原来盘踞在这个领域的自主传统汽车坐以待毙是不可能的。

小结:整车月度报告的第一部份,还是聚焦一些宏观的内容,第二部份我们将视角转移到车型上面,看看有哪些有趣的发现吧。

来源:微博 朱玉龙-YL

精彩评论