12月会议加息50个基点,未来的利率终点和利率路径相对明晰,迈入维持高利率的2023年,货币政策收紧的持续积累作用下,美国开始在经济“硬着陆”的边缘玩耍。

惯例先进入会议声明变化要点赏析,厚礼蟹,这期居然是照抄上一期的内容,那就回忆一下近期会议比较重要的几个关键词吧:限制性货币政策(让通胀回到2%)、货币政策收紧的持续积累、通胀的滞后性。

【原文摘录】In support of these goals, the Committee decided to raise the target range for the federal funds rate to4-1/4 to 4-1/2 percent.

译:为实现这些目标,委员会决定上调联邦利率目标区间至4.25%-4.50%。

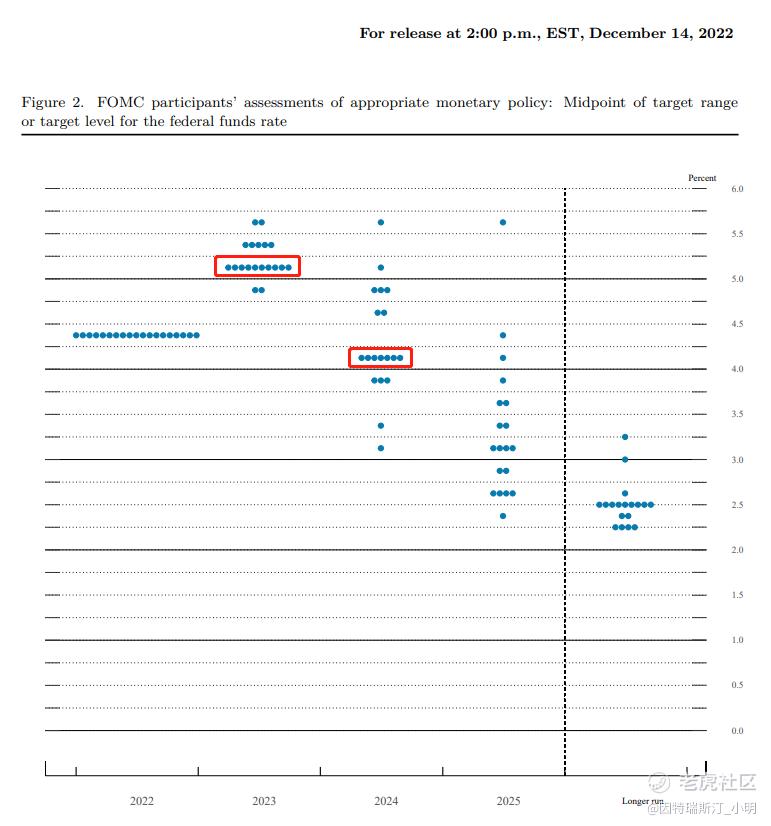

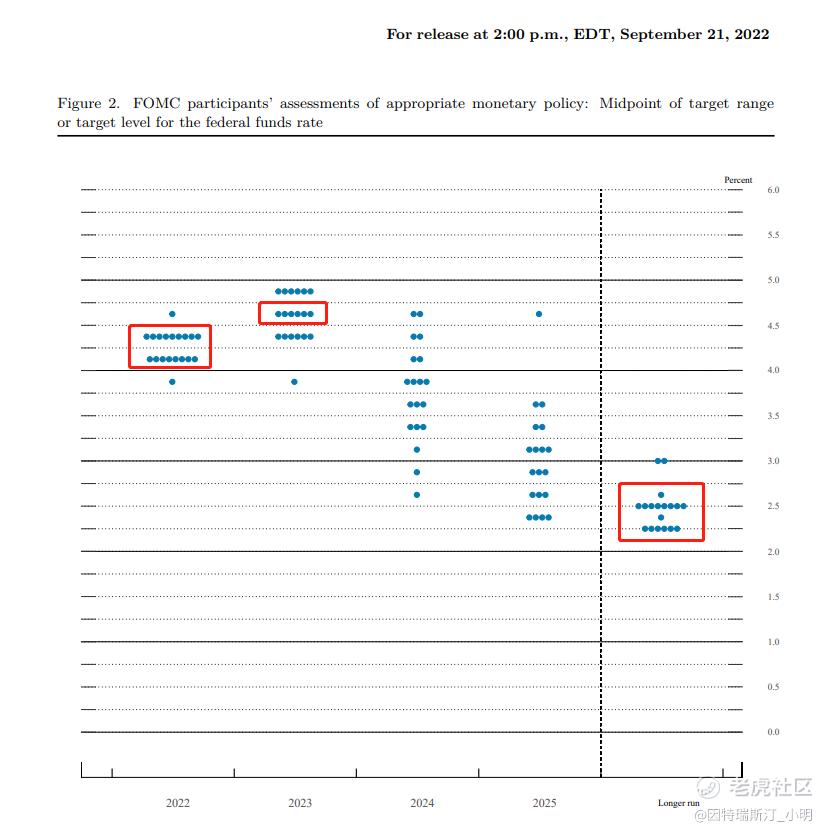

本期会议最核心的内容为点阵图,指引2023年的利率终点和加息路径。下面两张图展示了2022年12月(上图)和2022年9月(下图)美联储官员们对未来利率的预期。

点阵图显示本轮加息的利率终点中位值为5.10%,对应5.00%-5.25%,较当前提升75个基点,考虑到货币政策连贯性,未来的利率路径可以拆解为两种:【1月25基点+3月25基点+5月25基点】或【1月50基点+3月25基点】,随后维持。远期2024年会有100基点的降息空间。

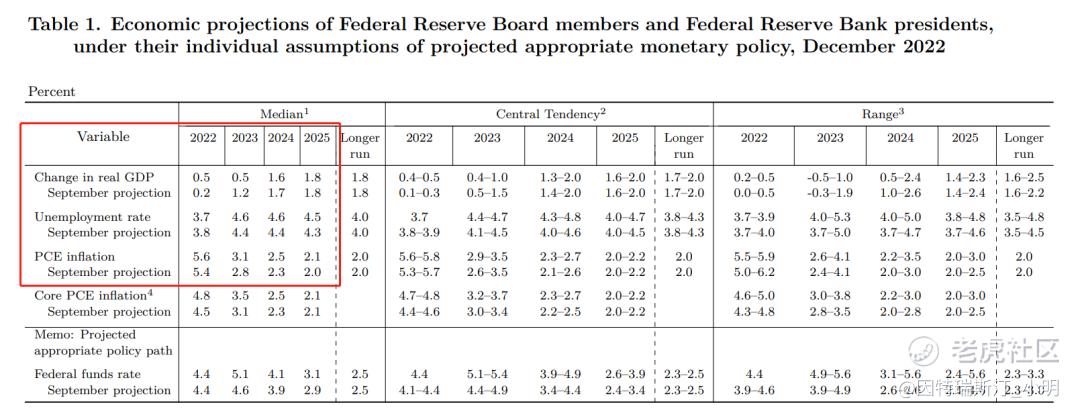

经济数据预期显示,连续数次会议持续下调经济增长预期,同时上调通胀预期,加息对2023年经济压力非常明显。2022-2025四年GDP增速分别为0.5%、0.5%、1.6%、1.8%,失业率分别为3.7%、4.6%、4.6%、4.5%,通胀分别为5.6%、3.1%、2.5%、2.1%。较上期会议,2023年经济数据修正情况:GDP增速1.2%→0.5%,失业率4.4%→4.6%,通胀2.8%→3.1%。

鲍威尔讲话要点:

货币政策

加息50个基点仍然是很大的幅度,加息还有一段路要走,最大的痛苦将来自未能将利率提高到足够高的水平;必须在一段时间内将政策保持在限制性水平;适当的做法是放慢加息步伐,这将更好地平衡风险,考虑将下次加息幅度调整到25个基点。

通货膨胀

预计明年通胀将大幅下降,但年初起点可能更高;预计明年某个时候住房通胀会下降,与非房市相关的服务业通胀将需要一段时间才能下降;2%的通胀目标是否会被改变,鲍威尔称这是长期工程(a longer term project)(提高通胀目标意味着无需去砍那么多就业和需求,以求经济软着陆,平衡就业与通胀)。

劳动力市场

失业率上升并不反映劳动力市场走弱,4.7%的失业率仍是强劲的劳动力市场;目前工资水平远高于2%的通胀率。

房地产市场

美国房地产活动已大幅减弱。

经济增长

美国经济实现“软着陆”的路径很窄,但仍有可能;已经看到利率敏感行业的需求受到影响,但其他经济领域仍需要时间;尚未讨论其将接受的经济衰退的严重程度。

12月会议整体来讲没有过于意外的点,就如同没什么更改的会议声明那样。2023年的利率路径大概将会是25+25+25基点至5.00%-5.25%,将步伐放缓的拐点和利率终点明晰给市场。经过2022年不断提速的紧张加息环节,许多price in的坏预期也将喘口气歇一歇,但在实体而非预期层面,即将迈入维持5%高利率的一整年。

货币政策收紧的持续积累,那些曾经坏的预期,将在现实中展现出来,企业盈利压力倍增,经济增长受到更大的影响,真正的迈入高利率时代。中国市场与海外高利率水平达成平衡(大概软妹币“7”关口上下),锚点已经相对确定,进入更多展现“以我为主”的时刻,去考虑经济刺激政策、疫情放开复苏的通畅度。

精彩评论