$ZIM Integrated Shipping Services Ltd.(ZIM)$

- 以星(纽约证券交易所代码:$ZIM Integrated Shipping Services Ltd.(ZIM)$ )综合航运服务公司是全球 20 大航运公司之一。

- 该公司最近(3 月 22 日)宣布了每股 17 美元的巨额股息,相当于其股价的23%。

- 2021 年第四季度,以星运营产生的净现金比上年增长5 倍,达到 20 亿美元。

- ZIM 已从不断上涨的运输成本和数量中受益匪浅,该股仍值得买入吗?

以星综合航运服务公司 ZIM Integrated ShippingServices(纽约证券交易所代码:ZIM)是全球前 20 家航运公司之一,在全球最受欢迎的贸易航线上运营。该公司从不断上涨的运费中受益匪浅,据彭博社估计,运费上涨了 50%,《时代》杂志报道,从上海到鹿特丹的集装箱平均价格上涨了 547%。这些不断上涨的货运成本使以星的收入增长了155%,其 EBITDA 利润率几乎翻了一番。这让公司现金充裕,他们最近支付了每股17 美元的巨额股息,相当于其股价的 23%。

与同行相比,该公司的估值较低,预计未来将产生强劲的现金流。他们甚至为增长进行投资,并为亚非和拉丁美洲等新兴市场增长航线租用至少8 艘新船。

大多数投资者对航运股感到厌倦,因为运费价格可能具有周期性。然而,根据麦肯锡的一项研究,美国消费者需求预计将在2022 年保持强劲,尽管预计运输成本将正常化,但估计“高于2019 年的水平”。因此,我确实预计收入增长率将大幅放缓,但该公司仍应准备好“运送”未来的健康股息。

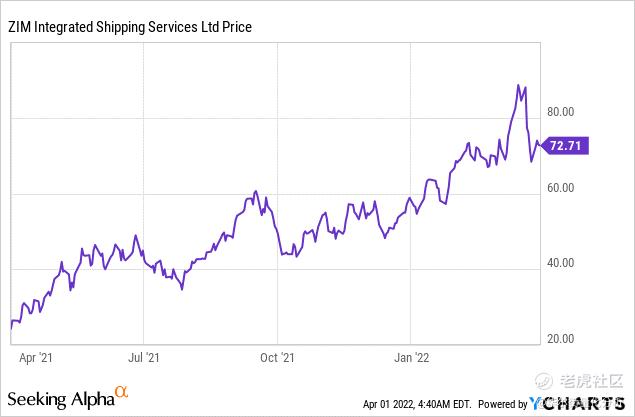

以星于 1945 年在以色列成立,成为集装箱航运的先驱。该公司于2021 年在纽约证券交易 所 以每股 12 美元的价格首次公开募股,此后股价飙升了 503% ,这主要是由于 运输成本上涨 。

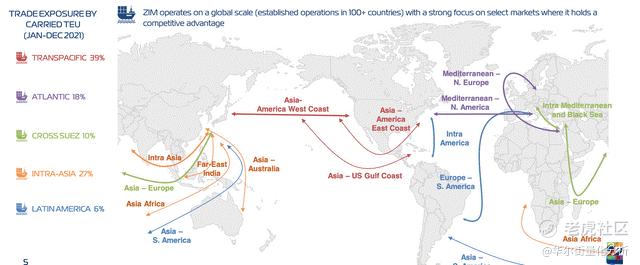

该公司覆盖全球主要贸易航线,如今,它们的业务分拆,在涵盖亚洲-美洲(西海岸)的跨太平洋地区(占其航运的 39%)占有重要地位。其次是亚洲内部(27%)和大西洋(18%)。

该公司运行一种轻资产“容量特许”模式,以降低其业务模式的风险,因为航运是出了名的周期性。截至2021 年底,以星拥有 10 x 15,000 TEU(20英尺单位)船舶和 18 x 7000 TEU LNG 双燃料船的长期租船合同。

以星投资是为了增加高增长新兴市场的市场份额,该公司目前在这些市场提供利基产品。到2022 年为止,他们已经租用了新船,其中包括:

- 3X 7,000 TEU 双燃料 LNG 船

- 5x 5,300 标准箱(Navios 海事合作伙伴)

这些船舶是新建的,预计将于 2024 年交付。Zim 的管理层预计将使用这些船舶在新兴增长航线上运营。其中包括亚非和南美航线,预计贸易量将增加。此外,该公司还增加了在印度、以色列和土耳其之间的服务。

以星在 2021 年第四季度取得了一些出色的业绩,收入为34.7 亿美元,比上一年的 13.6 亿美元增长 155%。这是由货运量和费率增加推动的。

以星在 2021 年第四季度运载85.8 万标准箱,比 2020 年第四季度的 79.9 万标准箱增长 7%。然而,2021 年第四季度 每TEU 的平均运费翻了一番多,达到 3,630 美元,而2020 年第四季度为 1,518 美元。因此,该公司在2021 年第四季度产生了 23.6 亿美元的调整后EBITDA,比上一年的 5.31 亿美元增长了 344%。该公司调整后的 EBITA 利润率从 2020 年的 39% 增长到 2021 年的68%,几乎翻了一番。

该公司的现金头寸在 2021 财年也大幅增加至38.1 亿美元,高于 2020 年的 5.72 亿美元。尽管该公司今年谨慎地将债务从 17.4 亿美元减少至 12.4 亿美元。

以星在 2022 年现金充裕,因此他们支付了巨额50% 的净收入(20.4 亿美元)作为 特别股息 ,每股 17 美元,约占其当前股价的 23%。

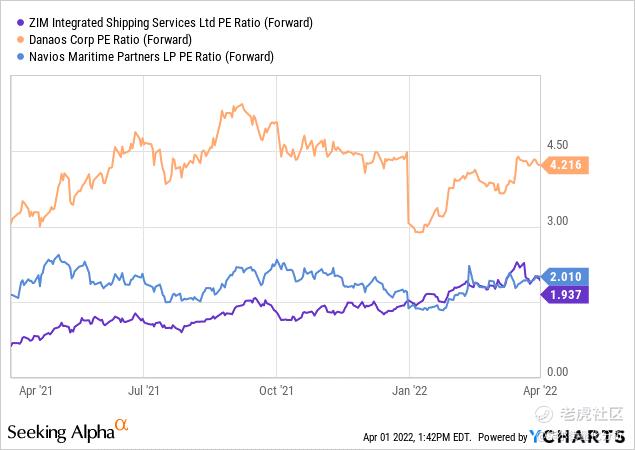

Zim 的远期市盈率非常低,仅为 1.9,但相对于历史水平,这实际上处于高端。投资者作为一个集体似乎仍然对该行业的周期性保持警惕。然而,与航运业的同行相比,以星的市盈率确实较低,为1.9。这些公司包括以 2 的远期市盈率交易的 (NMM) 和以 4.2 的远期市盈率交易的 Danos (DAC)。

航运业是出了名的周期性,因此该公司预计其收入增长率不会达到历史性的155%。以星的指引显示,2022 年调整后的 EBITDA 约为 71 亿美元,比 2021 年的66 亿美元水平增长 7.5%。

这些增长率在未来似乎更加现实,我预计随着航运价格正常化,收入会下降。根据麦肯锡的一项研究,他们确实预计运费将“正常化”,但仍高于 2019 年的水平。此外,同一项研究强调,高运费不是由于缺乏船只,而是缺乏“有效船”。港口拥堵是主要问题,内陆基础设施产能过剩,其中包括卡车运输能力不足、造船厂和铁路拥堵。因此,由于这些因素使运费正常化,因此以星的财务状况将下降。

最近的供应链危机凸显了复杂供应链对企业的风险。因此,经济学家一致认为,趋势是走向「去全球化」,即供应链向本地化区域移动。

例如,英特尔($英特尔(INTC)$ ) 最近宣布了一个耗资 200 亿美元的新俄亥俄工厂。而快时尚零售公司Boohoo (BOO) 在重大供应链问题导致 2021 年发布盈利预警后,也加快了其美国工厂的开业速度。因此,随着去全球化的继续,海运的需求可能会减少, 但是 ,从超长期来看,我相信至少在未来十年内,需求将保持强劲。

Zim 是一家出色的公司,它受益于航运成本增加带来的巨大顺风。这些顺风使公司处于强劲的财务状况。然而,由于大多数经济学家预计这些利率将正常化,尽管水平略高于以前,我会建议降低对股票未来走势的预期。尽管如此,与竞争对手相比,该股的市盈率仍然较低, 他们正在投资于关键市场的增长,并制定了稳健的战略向前发展 。因此,该股票仍然是高股息股,这为航运业提供了敞口。

〓 End 〓

精彩评论