01我们对SPY的看法

大叔选择SPY(标普500指数的ETF,ETF指可以像股票一样买卖的场内基金)作为压仓石。因为它基本上可以代表美国整体经济的行业和公司的股票,其中信息技术占29%,比例较高;但是其他行业分布也比较均衡,消费、医疗保健、工业都在10%左右,这样的配置组合会受周期性的影响更小,指数整体的走势也相对平稳。

我们买入SPY,就等于买了美股中最好、最稳健的500家公司的股票,和道琼斯指数相比,样本数更大,既能够准确地反应美国股市的走势,又能够分散风险。

风险为啥分散呢?因为其中的高增长高风险行业股票和一些稳健的行业股票是自然对冲的:经济好的时候,高增长的新兴行业股价向前飞奔,比如信息技术高科技股,而传统的比如水电气等Utility公司股价稳定;经济不好的时候,高增长的高科技行业股票下跌,但是那些高分红的传统行业公司的业务不受或少受经济周期的影响,比如医药股,无论经济好坏,都要生病吃药。所以对高风险股是个自然的对冲,风险分散。

就目前这个时间点,在大叔的投资组合里,大叔把40%-50%的钱投入到标普500指数ETF里、即SPY,这个买卖起来相当于个股。它的风险较小。目前标普500指数整体的市盈率在18倍左右。市盈率是衡量一支股票贵贱的重要指标之一,大叔认为市场的平均市盈率在20以下就没有啥太多泡沫。参考一下,有些科技股的市盈率从几十到上百倍不等,把钱投在市盈率18倍的SPY里还是不贵的。

所以,我们非常看好它。

02我们的操作

大叔的交易策略一般不直接买卖股票,而是在买入前加了一步“风险套利”的交易策略,利用它来趋利避害。

每个人都害怕股价波动,可是各自程度会不同,由此期权的定价也会不同。大叔和对手方进行了期权交易,期权价格也就反应了双方对波动的承受能力的不同。在拥有股票之前,一般大叔选择卖出PUT来套利;在拥有股票之后,一般大叔选择卖出CALL来套利。

以下是我们在今年一季度操作的三个实例——两个风险套利(或者说利用期权趋利避害)和一个直接买卖的实例。结论是:在一季度这样的市场调整时,风险套利的回报要远远好于直接买卖的回报,而直接买卖时,择时买卖者又好于Buy-and-Hold、即捏在手里不卖的回报。

第一例:月亮专户2022年前四个月风险套利(最后一单期权到期日为2022年4月14日和价格为450)

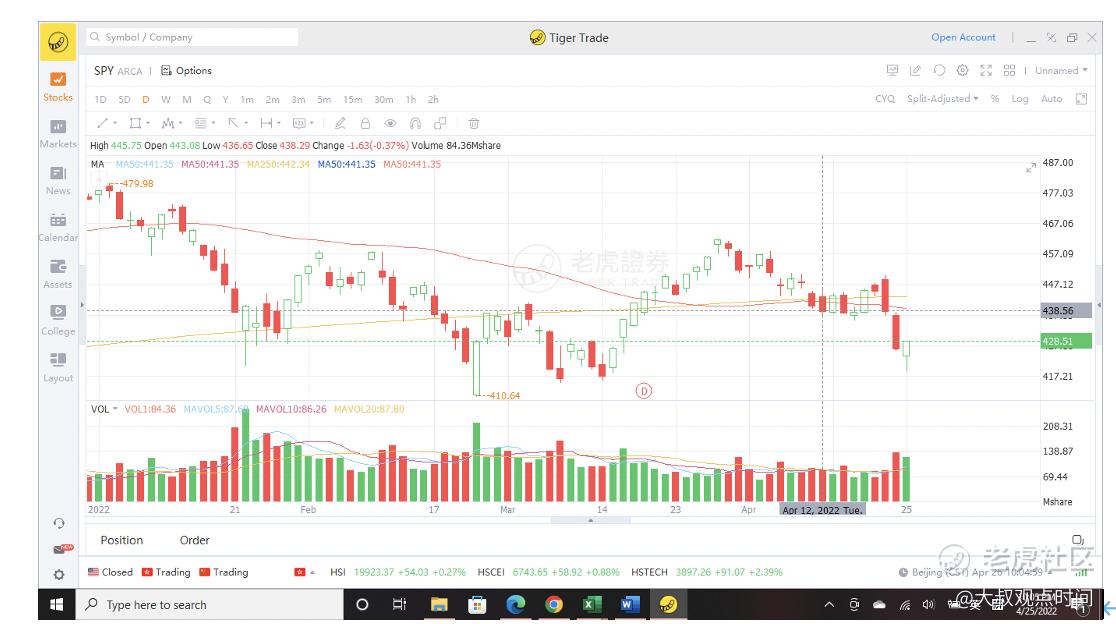

今年2022年1月21日,SPY收盘价438刀,我们有个行权价445的short PUT, 我们“被”买进SPY,买入价格就是Put Strike 445。

1)交易内容

手上握着SPY股票,从1月21日开始,一直到4月12日,大叔拿手里的SPY股票和现金作抵押,在市场上找对手方进行“对赌“,做了7笔“用Call套利”和4笔“用Put套利”的交易,约定:

大叔卖出一系列的Call和Put,净收取对手方权利金共12.8刀/股,换取在期权到期日(从2月4日到4月14日不等)、SPY的股价如果涨到行权价(445到460刀不等)以上、大叔即履行在这个价位把自己手上的SPY股票卖给对手方的义务(Call);或者股价如果跌到行权价(400和435刀)以下,履行在这个价位买入对手方更多SPY股票的义务(Put)。

这些Call和Put的交易都是风险很小的套利。

有什么风险呢?

一旦到期日合约执行,大叔必须卖掉手上的股票,涨再多也和我们没关系了(Call);或以比市场价高的价格买入股票,如果继续跌,更多的股票就砸手里了(Put)。

有什么好处呢?

从设计上,合约的执行就是小概率事件,在市场没降破Put Strike或者没涨破Call Strike的时候,能套取不少“利息”。

2)交易结果

我们月亮专户的SPY既没被Call走,又没有被买入更多的股票。合约全部作废。我们最终于4月21日以449刀的价格(成本445刀)主动卖掉了所有SPY。

大叔用了不到4个月,股票加期权一共赚了3.5%的回报,相当于10.6%的年回报。

3)复盘

这个交易大叔非常满意,因为同期SPY本身今年跌了约10%,如果你从年初手里捏着SPY的股票,现在是亏钱的,哪里还有盈利。而我们反过来盈利约3.5%。

第二例:月亮基金2022年前四个月的风险套利(首次期权开仓日为2021年12月21日和价格为445)

同样,大叔的月亮基金今年2022年1月21日,SPY收盘价438刀,也有个行权价445的short PUT, 我们“被”买进SPY,买入价格445随后的交易我们分上下两段来讲:

1)交易内容(上)

手上握着SPY股票,从1月21日开始,一直到3月18日,大叔拿手里的SPY股票和现金作抵押,在市场上找对手方进行“对赌“,做了5笔“用Call套利”和4笔“用Put套利”的交易,约定:

大叔卖出一系列的Call和Put,净收取对手方权利金10.09刀/股,换取在期权到期日(从2月4日到4月1日不等)、SPY的股价如果涨到行权价(从400到465刀不等)以上、大叔即履行在这个价位把手上的SPY股票卖给对手方的义务(Call);或者股价如果跌到行权价(400刀)以下,履行在这个价位买入对手方更多SPY股票的义务(Put)。

同第一个例子,这些Call和Put的交易都是风险很小的套利。

2)交易结果(上)

结果卖Call的小概率事件发生了。

我们月亮基金卖出的、3月18日到期的Call,被执行合约,大叔手上的SPY股票以445刀的价格(和买入时的成本价一样)被Call走了;但同时Put合约作废,没有被买入更多的股票,。

3)交易内容(下)

塞翁失马,我们又用Call走后的现金作抵押,继续在市场上找对手方进行“对赌“,“用Put和Call套利”,做了11笔交易(8笔Put3,3笔Call),净收取对赌方合约金8.14刀/股,换取在期权到期日(从3月23日到4月22日不等)、SPY的股价如果涨到行权价(从454到465刀不等)以上、大叔即履行在这个价位把手上的SPY股票卖给对手方的义务(Call);或者股价如果跌到行权价(从433到449刀不等)以下,履行在这个价位买入对手方更多股票的义务(Put)。

4)交易结果(下)

下半段小概率事件又一次发生,到期后绝大部分的合约都作废了,除了最后一个Put,被执行合约,即被买入股票,买入价格是最后一次Put Strike433刀。截止4月22日周五,SPY有账面亏损。

上下两段,股票加期权的总体结果:用了不到4个月,赚了3%的回报,相当于9%的年回报。

5)交易复盘

这个交易大叔也还满意,赚了3%。而同期SPY本身今年跌了约10%,也就是说,如果你从年初手里捏着SPY的股票,现在是亏钱的,哪里还有盈利。

当然大叔现在手上握着SPY股票,就需要承受股市的波动风险,开始下一波的旅程。

大叔的交易理念:PUT期权操作主要目的要打折买入股票;但是有时目的是明确不想买入股票的话,固定的权利金收益也行!

第三例:做多专户2022年前四个月的直接买卖

大叔还有只做多的专户,直接买入卖出,没有操作期权。今年开始这个专户里有去年留下来的一部分现金仓位,大叔可以择时择量买卖大盘。

1)交易内容

买入:2022年1月24日是今年从1月4日480刀高点以来的第一短线低点,收盘时大叔按约440刀的价格买入,然后市场短线上涨到2月9日;

买入:2月14日是接下来的第二个短线低点,收盘时我们以439刀的价格再加仓买入,我们满仓了。之后只有两天的短暂上涨,随即下跌到2月24日的短期底部;

卖出:然后市场从2月24日到3月29日,价格在短线震荡中上涨。在此过程中我们于3月22、24、29日,分三次卖出约40%的仓位。

买入:市场从3月29日的短线高点开始下跌,4月12日是个短线低点,于是我们又买入20%的仓位。

到4月22日为止,还有20%的现金仓位。

这种交易行风险比套利大。

有什么风险呢?

中短线的买卖是最难的,风险也大,尤其是短线。几乎是不可能每次都买到短线低点、卖到短线高点,即便如上述的操作,踩点已经不错了,也不可能做到全进全出。这样就有短期亏损以及盈利没法优化的风险。

有什么好处呢?

中期拐点做对、以及仓位随之大幅进出的时候,回报好于捏在手里不动。

2)交易结果

截止2022年4月22日周五,大叔账面亏损约-5.8%。

3)复盘

这个交易大叔不是很满意,可是相比同期SPY本身今年跌了约10%,也还行。也就是说,如果你从年初手里一直捏着SPY的股票,现在是亏钱的,而我们通过几次买进卖出,减少了四成的亏损。

但是因为没有在今年1月4日全部清仓,以及2月24日全仓买进,所以还是亏钱的。

03 总结

· 以上讲的三个操作实例,前两个利用期权趋利避害(或者说套利),后一个直接买买。

· 利用期权时有两种不同的套利目的:

1. 拥有股票后愿意卖掉股票、赚取小钱的套利

2. 不想拥有更多股票时的套利。

· 在市场调整时(这次调整的最大回撤15%),这两个期权实例4个月赚了3%-3.5%。而后一个直接买卖则亏了约 6%,同期市场亏10%。所以市场调整时,风险套利的回报要远远好于直接买卖的回报,而直接买卖时,择时买卖者又好于Buy-and-Hold、即捏在手里不卖的回报。

· 买入SPY ETF就是按比例买入了所有的500家公司的股票,它是切成小份买卖的,目前每一份约430刀,买一份,比全部买入这500家公司的股票、哪怕每支只买一股,投入要少很多。一般个人投资者没有那么大的资金量,无法按比例买入所有500家公司的股票,所以买SPY是最好的选择。

· 目前阶段我们选择近一半的仓位在SPY,背后的主要理由是我们“赌”美国长期经济会是增长的。

这就是我们的操作逻辑。更多的操作,且听下回分解。

精彩评论

可以