其中的“巴菲特芒格策略”基于股神沃伦·巴菲特(Warren Buffett) 和他的投资伙伴查理·芒格(Charlie Munger) “宁愿在合理的价格下买好公司,也不愿意在便宜的价格下买差的公司”的投资理念,为您精选出价格公道的好公司。

价值大师认为,“价格公道的好公司”有如下几个特点:

1. 可以理解的业务

2. 稳定的收入与收益

3. 无重大长期债务

4. 极具吸引力的股价

现在,是月初价值大师网更新榜单的时候。巴菲特芒格策略更新了一只股票:美股Amerco,代码UHAL。该公司宣传自己是北美最大的"自己动手(DIY)"搬家和仓储运营商。价值大师网作者RobertAbbott对该公司进行了分析。

Amerco旗下的最大子公司U-Haul创立于1945年,彼时其作为一家拖车租赁公司开始运营。1959年开始向卡车领域扩展,1973年开始经营自己的零售店。它提供租赁卡车和拖车、储藏间,还销售诸如搬家用品之类的产品。零售店业务在2022年占到了合并净收入的94%。

其截至3月31日的最新财报披露,它的车队包括约18.6万辆卡车、12.8万辆拖车和4.6万个牵引装置。

公司旗下亦拥有北美第三大自助仓储公司,拥有87.6万个可租赁的储藏间,7510万平方英尺的自有+管理的自助存储空间。公司亦报告自己是美国最大的丙烷零售商,并维持住了汽车售后市场行业中最大的永久拖车吊架安装商的地位。

Amerco拥有的其他子公司包括Repwest保险公司和ARCOA风险保留集团,经营财产和意外保险业务,通过它们为U-Haul的索赔提供保障。此外,它还经营牛津人寿保险公司,顾名思义,该公司向老年人市场销售人寿保险、医疗保险补充保险、年金和其他相关产品。

竞争情况

根据U-Haul截至2022年3月31日的10-K财报,该公司认为卡车租赁行业可以分为两种主要业务,商业租赁和"自己动手"搬家租赁。

Amerco将自己锚定在后一种业务中。它指出,"我们主要关注'自己动手'的搬家业务。在这一领域,我们认为主要的竞争因素是租赁地点的便利性、优质租赁搬家设备的可用性、基本产品和服务的广泛性以及用户的总成本。

在这一领域,它将Avis Budget Group Inc和Penske Truck Leasing列为其在市内和单程搬家市场的主要国内竞争对手。

而在另一大业务自助仓储中,它将Public Storage Inc. 、Extra Space Storage, Inc.、Cube Smart和Life Storage, Inc.列为其主要竞争对手。

股价表现

在2021年7月之前,Amerco的股价表现超过了其卡车租赁的竞争对手AvisBudget和Penske。不过,之后AvisBudget的股价大幅拉涨,早已超过Amerco。

图源:价值大师网

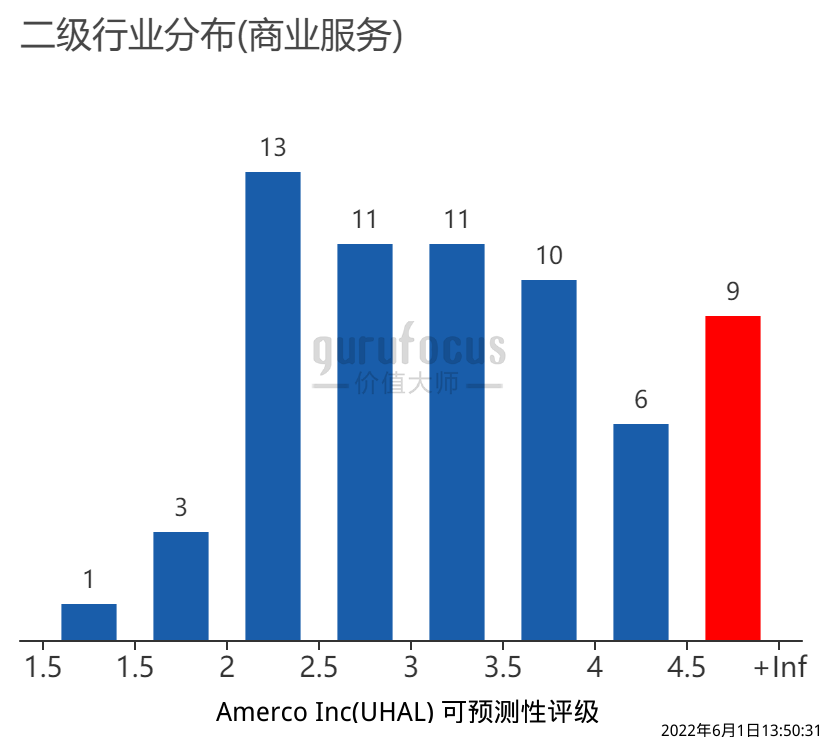

可预测性

GuruFocus的可预测性评级主要基于过去10年中每股收入和每股Ebitda的一致性。我们可以从下图中看到Amerco的这两项指标普遍稳定增长。

图源:价值大师网

目前,Amerco的总体可预测性得分为4.5分(满分5分),在同行中名列前茅。

图源:价值大师网

竞争优势

U-Haul在北美已经是家喻户晓的品牌之一,这使它在搬家和存储领域建立起了一条重要的护城河。

浏览有关该公司的头条新闻,我们经常看到有关它为灾难的受害者提供免费存储空间的故事。这是一种能够赢得忠诚度和新客户的公关方式。

检验一家公司是否有重要的护城河的方法之一是检查其盈利能力。这可以证明Amerco有特殊的竞争优势。

图源:价值大师网

当然,我们也可以反过来想:护城河使它有可能拥有高于平均水平的利润率和盈利能力。

它在规模上也有优势。作为其市场上最大的公司,它在其目标受众——自己搬家的人中品牌认知度极高。就像Kleenex已经成为纸巾的替代名词一样,U-Haul也成了搬家车的替代名称。

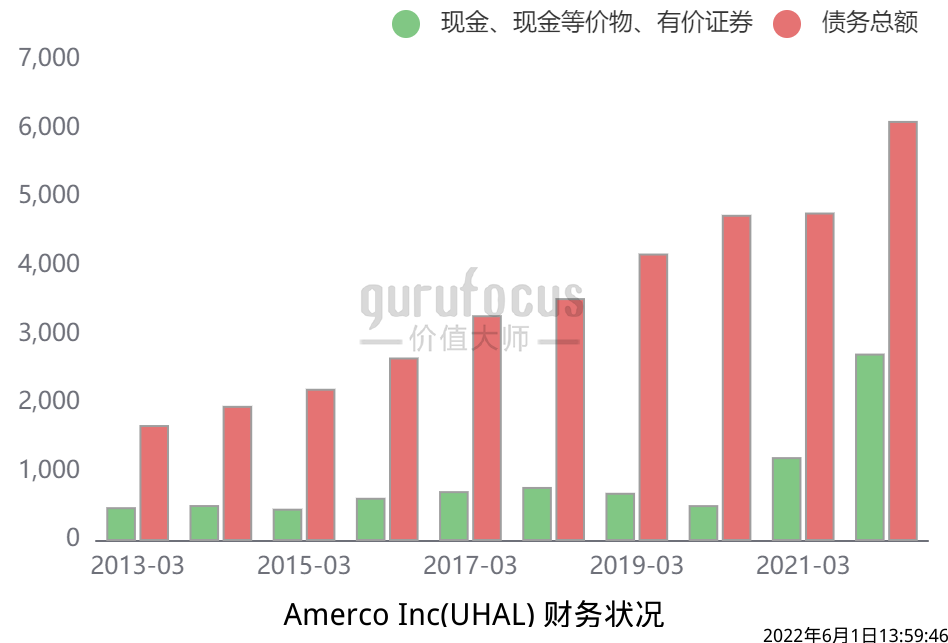

债务

巴菲特芒格策略的第三个标准是公司发展过程中产生的债务数额不多。但是,正如这张债务和现金的图表所示,该公司的债务正在上升,并且高于现金水平。

图源:价值大师网

在分析它的债务时,我们应该记住Amerco是一个资本密集型的企业。正如我们在上面看到的,它拥有一支由卡车和拖车组成的庞大车队,以及自助存储设施等等。所有这些都需要大量的资本,而且它必须投入资本来获得回报。

担心的投资者可能会在知道该公司偶尔支付股息(不是定期支付)时得到一些安慰。最近,它在4月29日支付了每股普通股50美分的特别现金股息。该公司的董事显然认为他们没有利息支付或债务偿还的麻烦。

估值

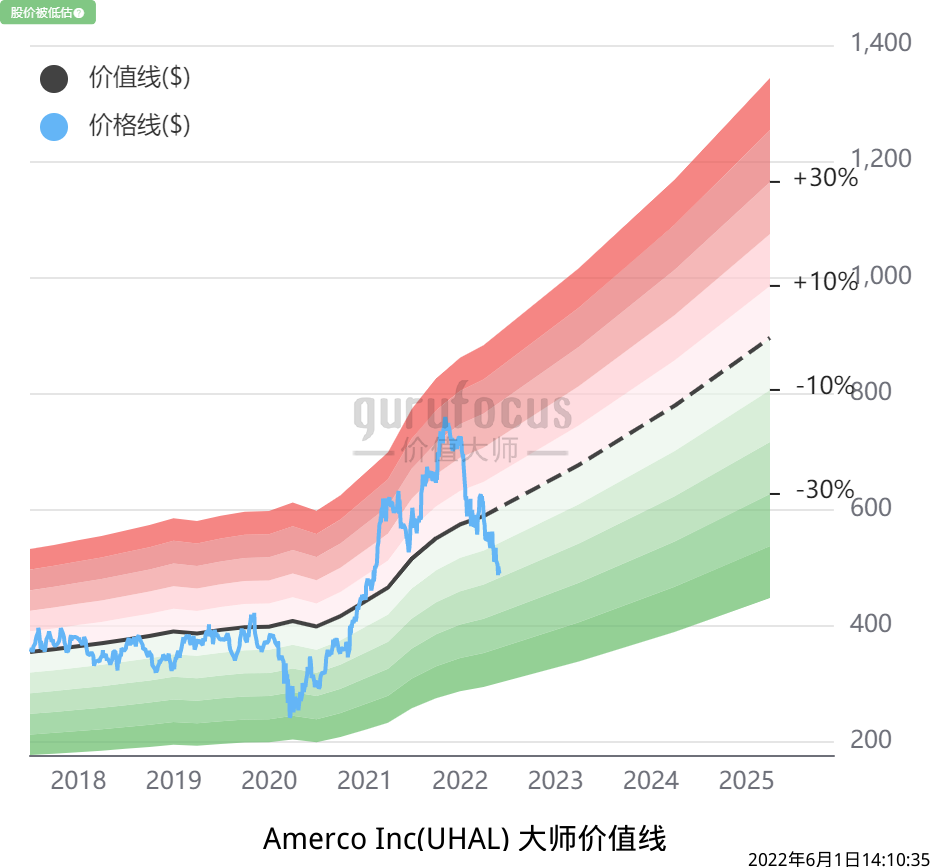

第四个标准是:股票价格需要被公平估价或低估,根据Amerco的市盈成长比(PEG)衡量,使用其市盈率除以过去五年的平均Ebitda,Amerco目前的市盈率为8.58,五年的Ebitda平均值为11.70%,得到的PEG比率为0.73。当PEG小于1时,你可以认为该公司股价被低估。

大师价值线也显示,该公司被低估了,因为其股票自11月初以来下跌了大约30%。

图源:价值大师网

公司董事长乔·肖恩在2022财年的收益报告发布中指出了一些不利因素。

"我们现在处在一个不确定的时代,通货膨胀严重,天然气价格大幅上涨,几乎所有重要的供应商都出现了(供应链)中断。许多公司正在经历这种情况。这并不是特例。我们将不得不努力度过这个难关。我们专注于我们的客户。"

价值大师评级

该评级不在巴菲特芒格策略采用的选股指标中,但仍可作为一个参考。价值大师评级在80分以上的股票,通常基本面优良,而Amerco的得分是95分。

图源:价值大师网

结论

Amerco满足了巴菲特芒格策略的所有四个要求,它有很高的可预测性评级,表明投资者可以期待在未来几年,公司可以保持现状。它的竞争优势也支持这种可预测性,并确保持续的盈利能力。虽然它确实有债务,但目前债务可控。

该股最近进入巴菲特·芒格策略是由于股价的下滑,使PEG比率降低到被低估的程度。Amerco是一只可能引起增长型投资者兴趣的股票,他们希望股票表现稳定,风险适度可控。而深度价值投资者和股息型投资者可能对其兴趣缺缺。

精彩评论