大家周末好,本周的行情凶狠,波动剧烈,我花了一下午时间做了一些反思和复盘,包括近期操作、科技股和中概股,分享给大家,也欢迎多提意见交流。

首先要认错,$Grab Holdings(GRAB)$ 跟AGC合并后立即暴跌,走势非常让人失望,我之前做了12.17到期的10、11的卖put,大概率是要被行权并且接受正股的亏损。我复盘这个操作,前面没有问题,但是我没有从基本面上判断合并后市值高估的部分,由于GRAB的合并市400亿美元,但此前公司发布2021Q3业绩同比显著下滑9%,主要是越南的疫情封锁政策影响,公司Q3净亏损9.88亿美元,净亏损同比扩大了59%。当前正是Omicron威胁市场之际,多国再度加强封锁政策,市场必然对Grab第四季度业绩存在质疑,而对应其2020年全年11.9亿美元的收入来说,400亿美元估值确实高了。如果情绪乐观的时候,市场必然给这个东南亚第二大互联网公司一定心理溢价,但恰逢本周成长股杀跌,东南亚第一的$Sea Ltd(SE)$ 一周大跌近15%,11月至今已经跌了26%,可以说跌入熊市区间,我做交易时候忘记看SEA的情况,造成了不够全面的判断。

计算我全部行权后的成本大概是10.3左右,较周五收盘价亏12.6%,我其实觉得这个价格还可以,不算站在山顶。由于目前距离12.17到期还有一定时间,暂时不打算做更多操作,也不打算提前补仓,先观望一下,后续如果有操作会做写出来。不想做任何操作还有一个原因是我对SEA的走势偏悲观,从技术面看不到任何点位迹象,由于SEA是ARK的重仓股,我做了跟ARKK的对比如下,可以说相关性非常强。这种情况下非常难通过技术去判断,需要等一个点位信号,可能到220,也可以是200、180。目前阶段的任何反弹都仅作为反弹,不要轻易入场。

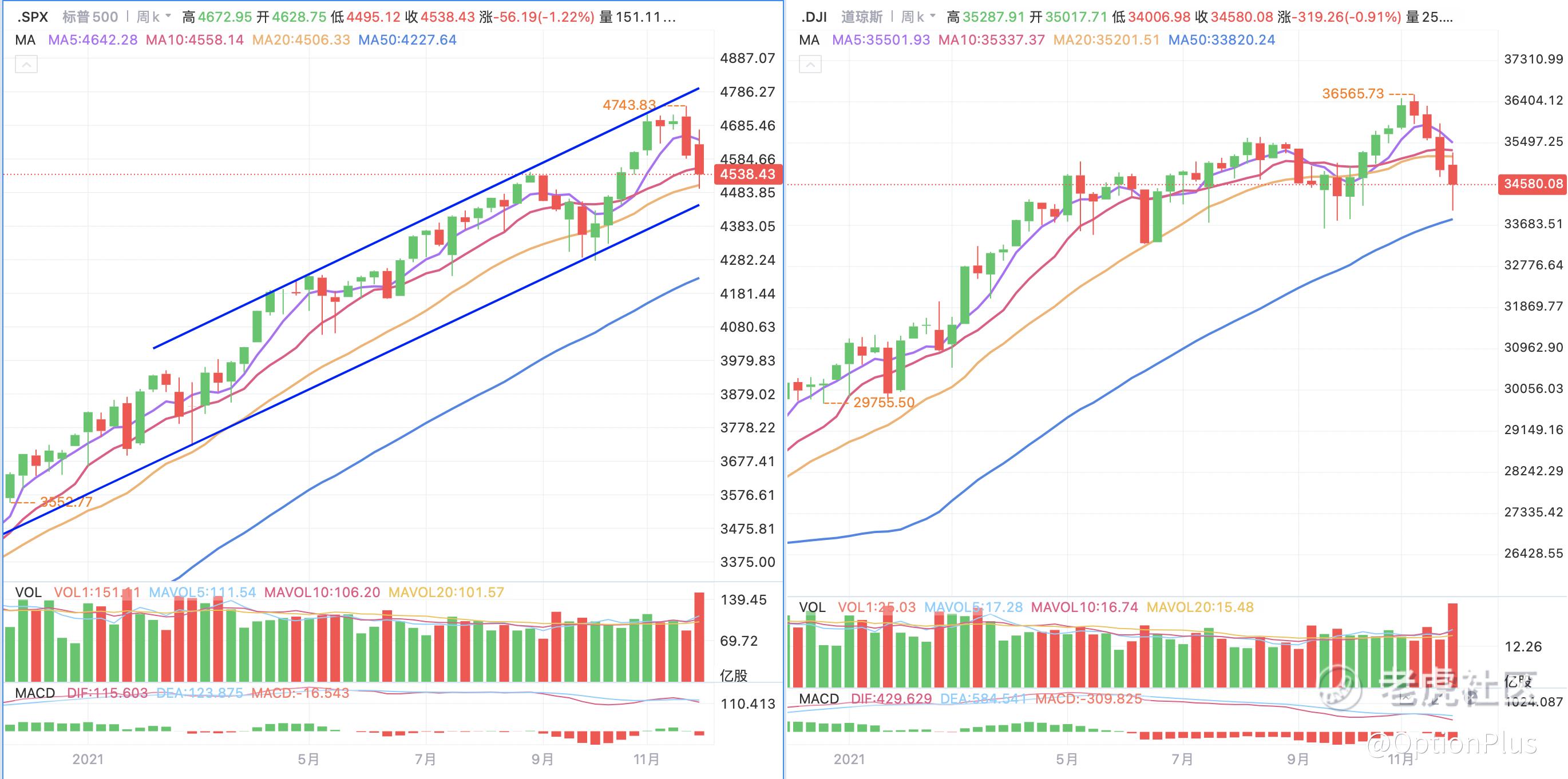

原因是,本月最关键的日子在12.15日的FOMC美联储议息会议决议公布,鲍师傅近期不再回避通胀问题,而且态度转折非常大,非但直面通胀,甚至在周二的听证会中表示,“应对当前通胀上升的情况,央行将考虑加快收紧货币宽松政策的进程。他说央行将在12月的FOMC会议上讨论加快缩减资产购买规模。”此前,美联储在11月的FOMC会议中批准了在当前每月1200亿美元的资产购买规模,每月缩减150亿美元,直至明年6月结束资产购买。12.15日如果决定加快Taper的进程,有可能将美元缩减量提升至200亿美元,但是最终落地还存在一些变数,比如Omicron的影响。那么在此之前,按照中金的话说,市场处于一个“无所适从期”,也就是市场将随着新闻和消息震荡。

我认为这波调整跟之前大同小异,消息面夹击之下,本质还是杀估值成长股杀估值的行情一年都上演了数次,比如今年2月,比如9月,消息落地后还是偏乐观向上。

下面说说我的爱股,首先是大苹果。2万多亿美元市值的公司11月涨了10%不离谱吗?涨多了回调是天经地义,持有AAPL正股,坚持做Sell covered call和Sell put双向操作,在170通行权卖出了部分正股,目前将卖put的第一个价格上移至150,第二价格仍是145。会视情况调整。

关于$特斯拉(TSLA)$ 我在 期权复盘:TSLA进入卖权最佳时机?NFLX、AAPL新高在望?说目前是TSLA最好的卖put阶段,我也每周通过这个操作收获1000美元左的权利金。目前特斯拉的震荡行情并没有结束,而很有可能下周就去1000下方找50日均线。短期图形上有一个很明显的双顶迹象,我是不会在这里追的,关注我的人知道我的特斯拉正股在900和1000行权卖出,我一直将我再买入tsla的第一心理价位放在900以下,很多人嘲笑不可能,时间会走出来,只要有耐心,如果不到我就每个月卖put赚权利金慢慢等。

说一下中丐,惨不忍睹,幸亏我之前11月29日的腾讯美团期权都到期了,目前没有新开仓。之前看$阿里巴巴(BABA)$ 跌到关键支撑,一度想建仓,庆幸懒惰阻碍了我亏钱。阿里巴巴目前这种跌法,老实说我都不知道线往哪里画合适,没有看到任何支撑,只能说RSI超卖严重,有强烈反弹需求,也只是反弹了,没有太多幻想。

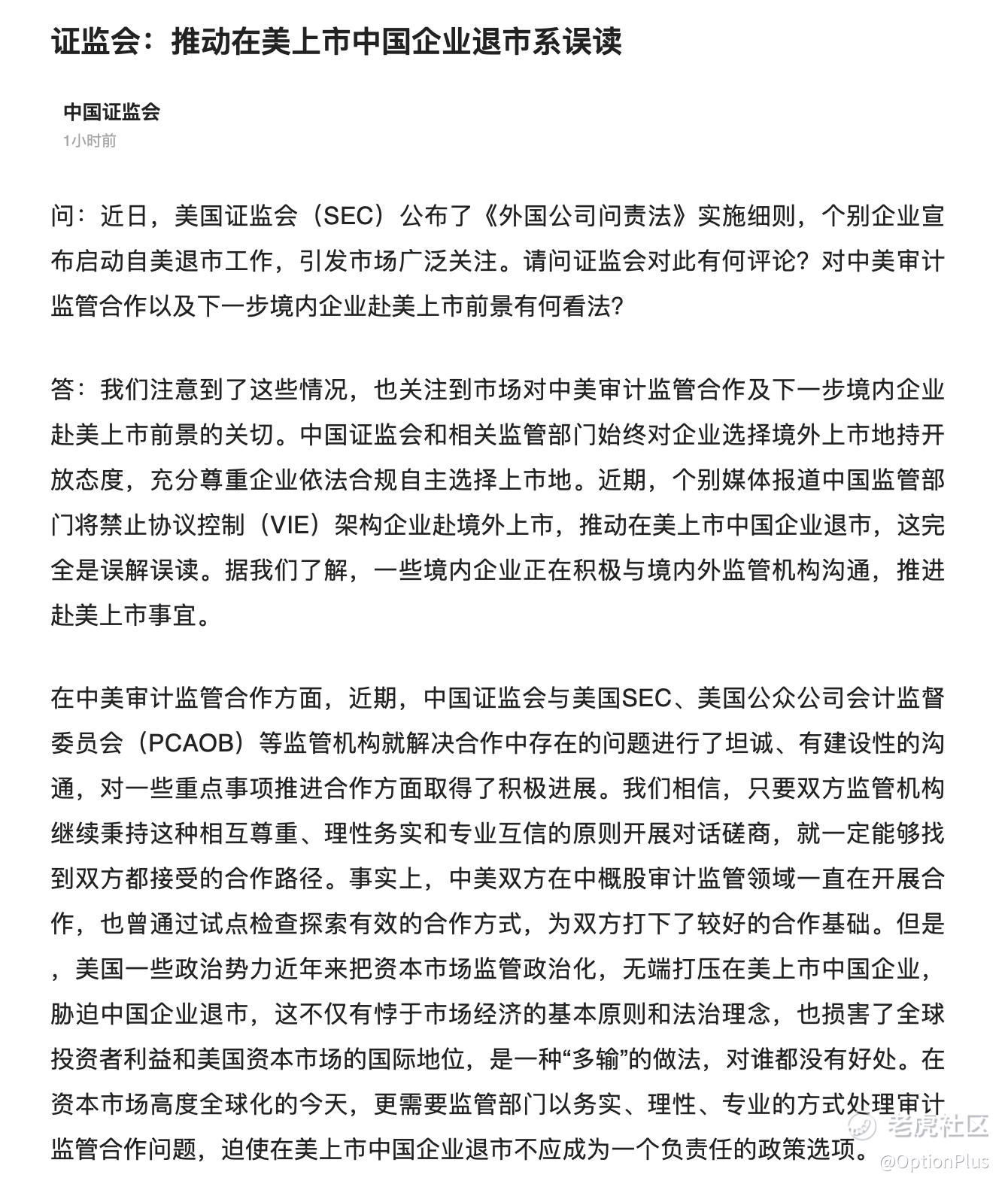

为什么说周五暴跌的表象是$滴滴(DIDI)$ ?其实周五最大的消息,美国证监会公布了监管外国上市公司新规的实施细则。这个《外国公司问责法案》其实2020年就通过美国过会,2021年3月sec通过,现在只是公布细则,意味着将进入实质性执行阶段。新规主要针对在美上市的外国公司替公司两个要求,一是公司的财务报告,要经过由美国上市公司会计监督委员会(PCAOB)认可的会计师事务所审计,连续3年不满足则要求退市;而是公司要披露是否被外国政府所有或控制。这两项跟之前的预期没什么出入。

今天下午,在我写文章时候,中国证监会也表态:近期,中国证监会与美国SEC、美国公众公司会计监督委员会(PCAOB)等监管机构就解决合作中存在的问题进行了坦诚、有建设性的沟通,对一些重点事项推进合作方面取得了积极进展。是稳定信心的体现。

收益互换简称Swap,许多机构是通过swap去持有中概股,这下要清理了,能不跌吗?

明天又是恒生科技惨烈的一天,不知道腾讯美团将以什么姿势收盘。$腾讯控股(00700)$ 有一个非常关键的年关支撑在436附近,希望不要跌破了,如果这个位置可以守住我将再度进场做腾讯12月底400-420的sell put,期待。

精彩评论