大家好,我是股网金来~

经过初步的指标,检验了长电科技财报“不好看”,但是第一篇里的分析又前景可期,所以我就继续分析它,此篇文章有点长,若大家能耐心看完,我会很高兴😊的~[献花花]

行业市场规模

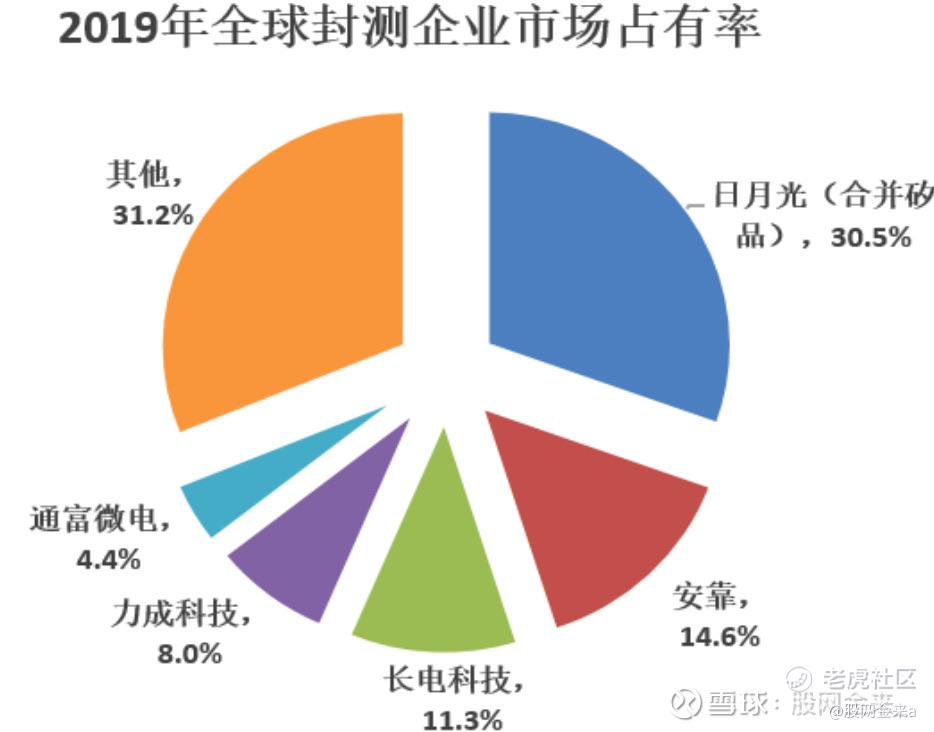

封测行业市场空间巨大,发展前景广阔 全球封测市场表现平稳,我国封测行业市场规模增速高于全球。全球封测行业规 模 2019 年达 564 亿美元,同比增长 0.7%;而中国封测规模 2019 年达 2349.7 亿元, 同比增长 7.1%。原因:得益于我国的传统优势(劳动力密集)因此成为我国国产半导体芯片中发展最快的环节,目前国内封测市场在全球占比达 70%。

根据芯思想研究院报告,以 2019 年全球市场份额排名,全球前三大封测公司占据了 56.4%的市场份额,产品种类丰富,生产布局合理

公司保持全球集成电路委外封测行业前三甲,根据芯思想研究院报告, 2019 年,长电科技销售收入在全球集成电路前 10 大委外封测厂排名第三。

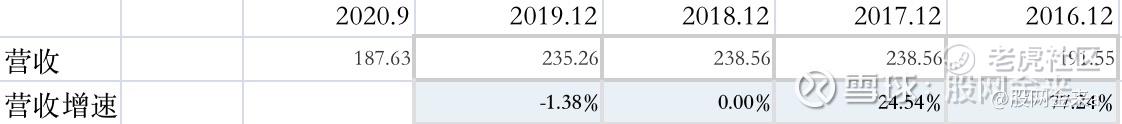

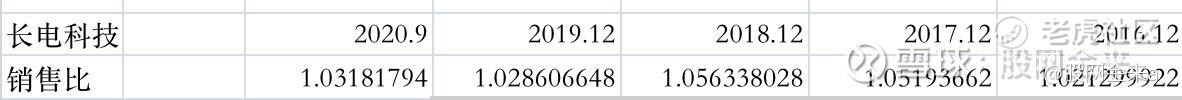

1.营收近3年稳中微降,2019年出现负增长,成长缓慢,但是在今年三季度同比增长15.85%。恢复成长,且营收规模很大,行业地位高。

下图是晶方科技的营收(从左往右为2019-2016)对比一下长电科技,简直不是一个重量级的,同时营收连年下降,更侧面突出竞争力方面长电科技比晶方科技更胜一筹。

下图是华天科技的营收(从左往右为2019-2016)对比一下,长电科技是它的两倍。但华天科技与通富微电给长电科技经营上会有所影响,竞争激烈。

下图是通富微电的营收(从左往右为2019-2016)对比一下,和华天科技倒是差不多。

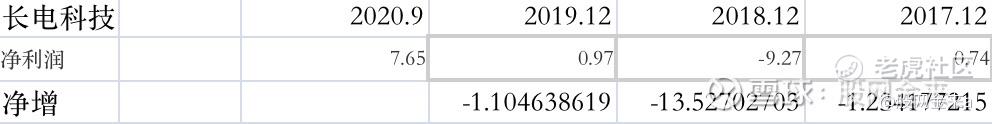

2.净利润金额近几年规模都很小,2019年前三季度为-1.81亿,今年为7.65亿;2018年亏损严重,因为计提了5.46亿的资产减值,其中包括了3.65亿商誉,被星科金朋的“连累下”,利润被严重侵蚀。不过三季度净利润提升,公司销售费用率保持平稳低位,中芯国际的新管理 层就任后,通过一系列对业务和管理机构的重塑,提升了公司运营效率,财务和管理 支出显著下降,净利润有所改善和提高。

下图是通富微电的净利润(从左往右为2019-2016),也是微利且不稳定,而华天科技在2019年净利润也大幅减少,可长电科技2019年却很稳定还略有提升,我想这得益中芯管理层的运营能力。

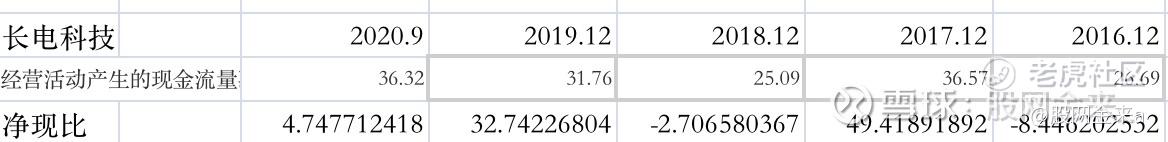

3.长电科技利润质量很高,钱都有收回来,产品竞争力强。

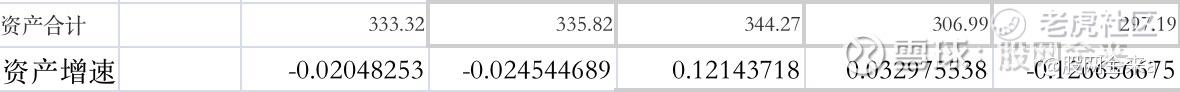

4.下图为长电科技总资产,资产规模大,实力强,行业地位高,掌握的资源规模大,是华天科技的两倍,虽负债也较多(日期同上)

下图为华天科技总资产金额

5.由于它的资产负债率大于60%,所以要看看这个公司有没有偿债危机;下图为长电的流动比率,意为可以变现用于偿还负债的能力。比率越高,短期偿债能力亦越强;所以长电科技偿债能力几家公司之中最弱,变现能力弱。企业短期融资性负债所占比例较大,企业的偿债压力大;

下图为通富微电的流动比率(2019-2016)

下图为华天科技流动比率(2019-2016)偿债能力比之较强。

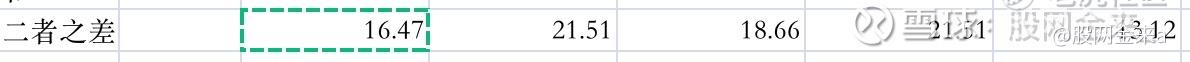

6.下图为应付预收与应收预付的差额(从左往右为2020.9及2019-2016),差额金额大,可以看出长电科技在上下游的地位强,拥有话语权。

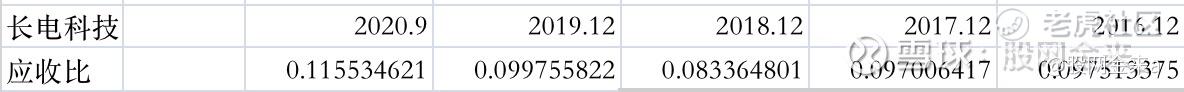

7.下图为应收占总资产比,三季度有点高,但还在可控范围内。

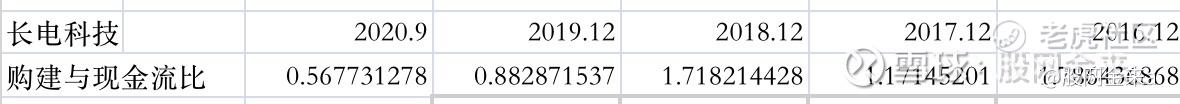

8.由于在2016-2018加速发展,导致购建固定资产、无形资产及其他长期资产所支付的现金较大,在2019年稍有降低,且依然在积极扩张中,未来成长能力较好。

下图为销售商品、提供劳务收到的现金数额,和购建比率的增长进行对比一下,在2016-2018年疯狂扩张的时候所带来的销售收入也是同比增长的,所以没有风险。

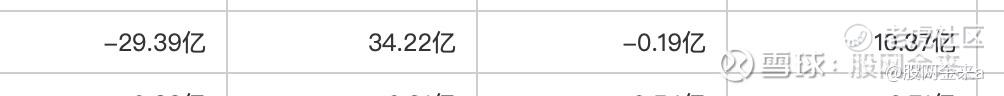

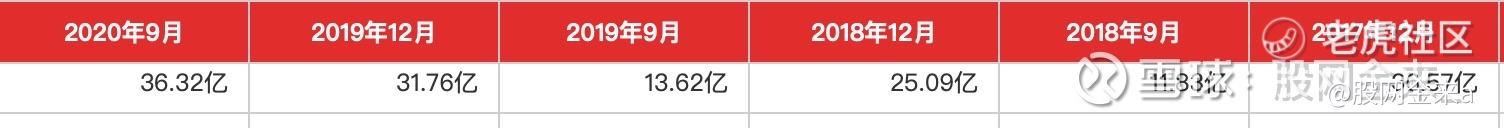

9.下图为(2019-2016年)筹资活动现金流量净额,借来的钱大部分用于还债、分配股利,而三季度筹资活动现金流量净额为-14.18亿,三季度经营活动现金流量净额36.32亿,投资活动现金流量净额-19.91亿,首先公司类型是:经营活动产生的现金为正且远大于投资和筹资两负之和,公司经营情况是良好可持续的。

10.关于分红比率情况,长电科技近4年只有2017年分了9.9%,2016年为15%

晶方科技2019年-2016年分红比率为21.28%,22.58%,20.24%,22.17%

华天科技2019年-2016年分红比率为13.23%,10.93%,8.61%,13.63%。

通富微电只有2018年为34.55%,2016-2019其余均为0。

11.公司在中国和新加坡有两大研发中心,拥有“高密度集成电路封测国家工程实验室”、“博士后科研工作站”、“国家级企业技术中心”等研发平台;同时拥有经验丰富的研发团队。 公司拥有专利 3,218 件,其中发明专利 2,366 件(在美国获得的专利为 1,481 件),覆盖中高端封测领域。

12.先进封装技术和规模化量产能力行业领先

公司目前提供的封测服务涵盖了高中低各种集成电路封测范围,涉及各种半导体产品终端市场应用领域,并在新加坡、韩国、中国江阴、滁州、宿迁均设有分工明确、各具技术特色和竞争优势的生产基地。

( 以上两点)核心竞争力强大,前景可期

13.2020 年公 司毛利率(下图)的提升来自于长电高价值产品的导入,同时下游旺盛的需求和期间费用率下降。

14.由于偿债方面影响净利润,所以还是看看公司经营到底情况如何?三季度公司经营活动现金流(下图)表现突出,高于净利润水平,因为公司对下游有较强的话语权。

并且还可以在营收分析中看出在2017年开始稍有下降,而2018年经营活动现金流下滑的厉害,而2019年营收比2018年营收下降的更多而现金流却反而有所提升,说明管理层介入的效果显著。

下图为华天科技经营活动现金流

总结

优势:

1.国家对公司寄予厚望,有资金上的支持,又有国家集成电路产业基金入驻,成为公司第一大股东。管理运营效率提高,降费效果显著,

2.公司封装技术国内最全,目前全球前二十大半导体公司85%已成为公司客户,上下游地位强,三季度利润上升,注重研发,说明未来利润增长空间打开。

3.行业的规模优势明显,更多是通过资源整 合和规模扩张来推动市占率的提升。业绩增长主要来源于两点,一是现有产能利用率的提高,二是扩大生产规模(这需要较长的建设周期)。

4.5G、新一代虚拟现实、无人驾驶、工业机器人、物联网等市场还有待进一步成长,

劣势及风险

1.集成电路市场智能手机、平板电脑,以及诸多移动产品市场趋向成熟,增长趋缓,价格竞争日趋激烈,星科金朋产能利用率尚有提升空间,存在经营业绩波动的风险;公司商誉存在减值的风险;公司短期负债占比较高,存在短期偿债风险。

2.公司股权愈加分散,失去实际控制人。但是亦有好处:董事会换届显露国家长期战略布局,有利于公司与中芯国际上下游产业链协同发展;竞争激烈,封测企业的毛利率都不高且利润低,赚的是辛苦钱,需要管理层有较强的运营能力,稳健型投资者想靠分红回本的话还是算了,综上封测企业业绩不太可能出现持续暴增的情形,这也就意味着这类企业可能不适合给予过高的估值。

谢谢大家辛苦看到最后,晚安😴,祝好梦[笑]

精彩评论