点击蓝字关注,教你像大师一样投资!

备受中国投资者关注的高瓴资本,上周公布了其三季度的美股持仓。

高瓴资本是一家专注于长期结构性价值投资的投资公司,由张磊先生于2005年创立。经过十余年的发展,现已成为亚洲地区资产管理规模最大的投资基金之一。高瓴始终致力于创造可持续的长期增长,高瓴资本创始人张磊也多次表示投资者要“做时间的朋友”。作为具有全球视野和长期价值投资策略的拥护者,高瓴资本专注于投资兼具高品质与可持续性的优秀企业。

高瓴资本logo,图源网络

01

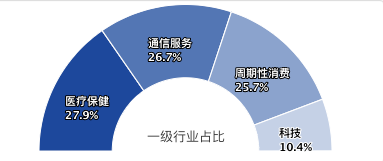

医疗保健、通信服务和周期性消费行业三足鼎立

截至2020年三季度,高瓴资本共持有85支美股,价值超131亿美元。其中有16支新仓位,多集中在医药领域和电动车行业;同时清仓了5支股票,包括特斯拉和唯品会两支高瓴曾重仓的股票。

高瓴本季度的行业分布并无太大变化,医疗保健、通信服务和周期性消费行业依旧牢牢占据高瓴近80%的仓位,且三个行业的分布也比较平均在27%左右。

02

大幅加仓京东,电商行业仍是重点

增幅最大的行业当属周期性消费,因为高瓴在三季度中大幅加仓电动车行业和电商行业。

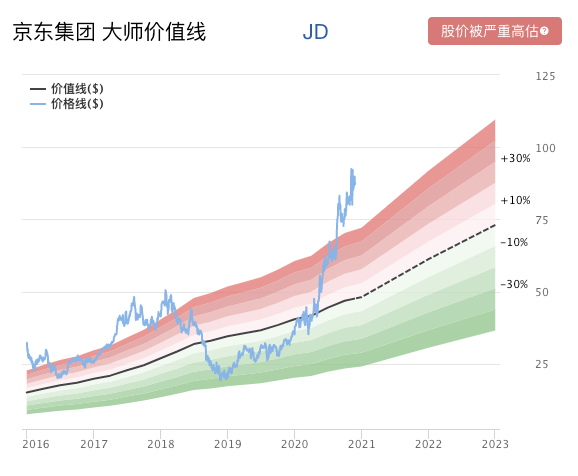

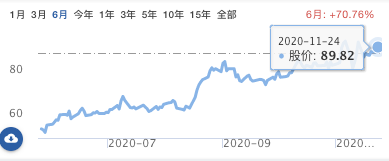

其中影响最大的就是大幅加仓京东集团(JD),比上个季度翻了一倍。京东在近半年内长势喜人,近六个月回报率超70%。

京东集团也于上周发布了2020年第三季度业绩,实现净收入1742亿元人民币,同比增长29.2%,超出市场预期。基于对用户体验的持续升级以及下沉新兴市场的拓展,京东集团在活跃用户数量上继续保持高增长。京东过去12个月的活跃购买用户数达到4.416亿,同比增长32.1%,增速创下过去三年来的新高;也就是说在淘宝和拼多多双重挤压下,京东一年又净增了1亿多活跃用户。京东体系上市公司及非上市公司员工数突破32万人,相当于阿里巴巴、腾讯、字节跳动、美团这四家国内互联网大厂人数的总和。

京东的发展不仅让股东收益,也创造了大量工作机会造福社会,因此颇受基金经理的青睐。价值大师网记录的多位投资大师或基金经理也在第三季度进行了加仓,如泰康资产,包银投资,桥水基金等。

持有京东集团的投资大师,图源:价值大师网-京东股票页

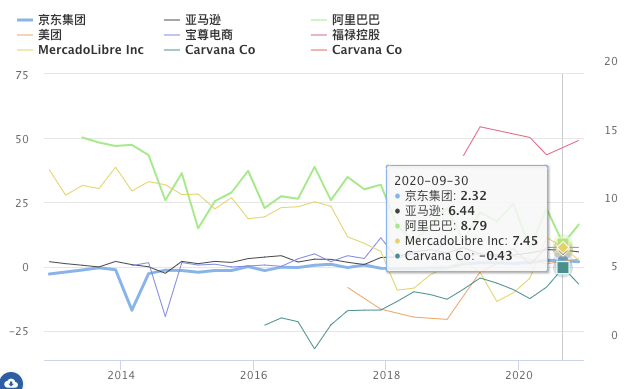

受到资本的追捧的反面就是公司的估值会变得极高。根据价值大师网的价值线显示,京东股价当前被严重高估。同时,京东的利润率处于行业较低水平,远低于亚马逊、阿里巴巴等大型电商。这也是亚马逊、阿里多业务发展的结果,京东近期也在不断上线子公司提供多项业务,如京东金融,京东健康等。

高瓴在电商行业中也同时小幅加仓了拼多多(PDD)和阿里巴巴(BABA),并开仓了拉美最大的电商平台美卡多(MELI),三者在近半年的回报率都异常喜人:尽管收到蚂蚁上市风波的影响股价有所回落,但阿里巴巴近半年的回报率依旧接近40%;美卡多半年回报率近80%;拼多多更是在半年内股价翻了一番,一年内回报率达到230%。

阿里、京东、拼多多均是高瓴的长持股,均是2018年四季度首次公开美股持仓的“首发”。据价值大师网估算,高瓴在这三只股票的回报率迄今分别为55%,211%和481%。

03

清仓特斯拉,助力国产新能源汽车

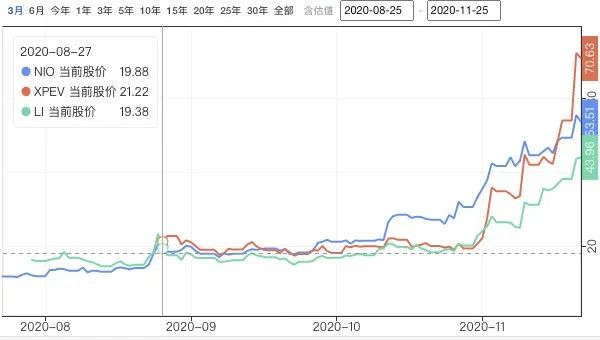

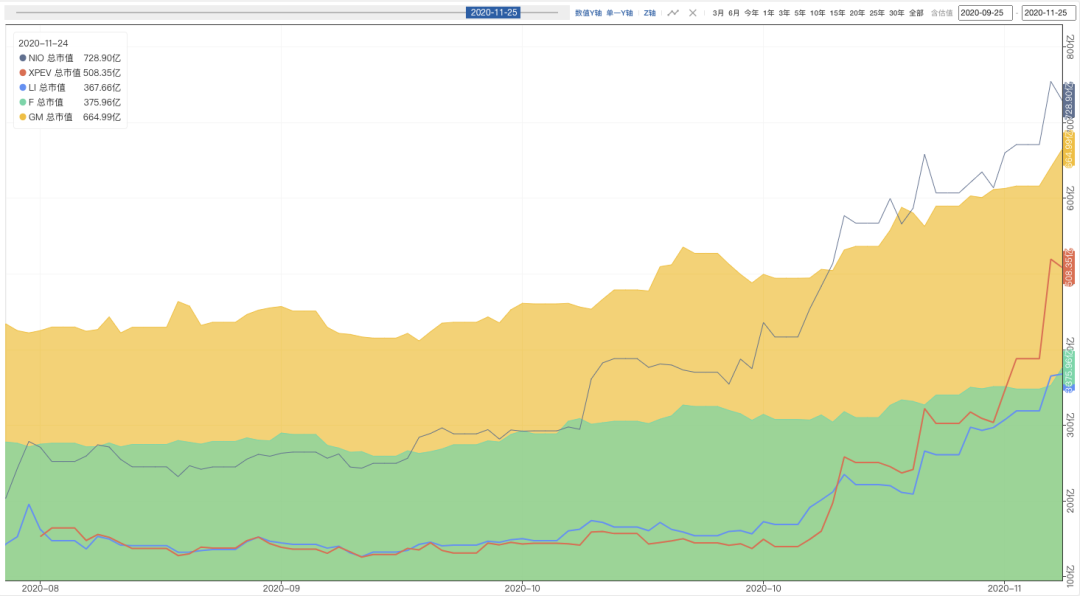

周期性消费行业中另外的大动作便是换血电动车领域,将特斯拉(TSLA)清仓,买入蔚来汽车(NIO)、理想汽车(LI)和小鹏汽车(XPEV)国产电动车新秀,力挺国产新能源行业。据宁德时代财报披露,高瓴资本也是其十大股东之一。这也符合高瓴的投资理念,扶持国内优秀的企业。近一个月,电动车股票非常疯狂,蔚来、理想股价翻了一番多,小鹏回报率更是超过250%。

截至发稿,蔚来(718亿美元)、小鹏(468亿美元)的市值也超过了美国老牌车企福特(363亿美元),蔚来市值更是超越了美国第一(传统)车企通用汽车(GM, 652亿美元)。投资者们都在赌电动车行业的未来,也有不少人称这是新一轮的“电动车泡沫”,毕竟这三家公司当前都仍未实现盈利,客户也无现车可提,均需要等3-6个月不等,且只有蔚来一家的亏损在缩窄。从牌面上看,蔚来汽车的走在前端,但整个行业仍需时间。

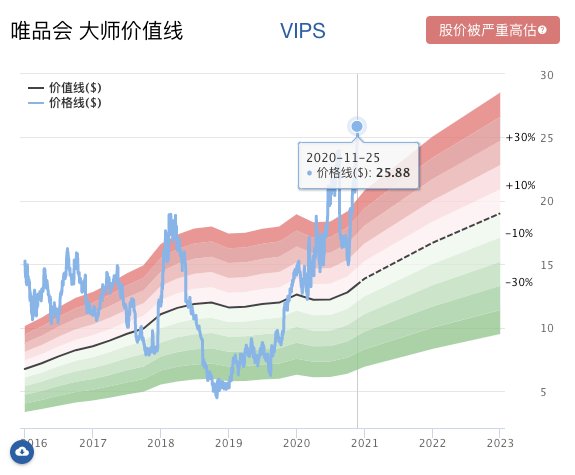

除了清仓特斯拉,力挺国产电动车外,高瓴也清仓了唯品会(VIP),二者都曾在三季度触及过高点随后回落。唯品会作为电商品牌定位十分明确,助攻平价正品的潮流衣物;在宣传方面也舍得花钱,赞助多档电视剧、娱乐节目等,用很短的时间就成为消费者耳熟能详的名字。其营业利润率也维持在5%左右,作为一家电商公司在行业内处于中上游水平。其资产负债表和利润表都健康且稳定,但其股价被严重高估。

04

科技股换血,加仓赛富时,减仓台积电

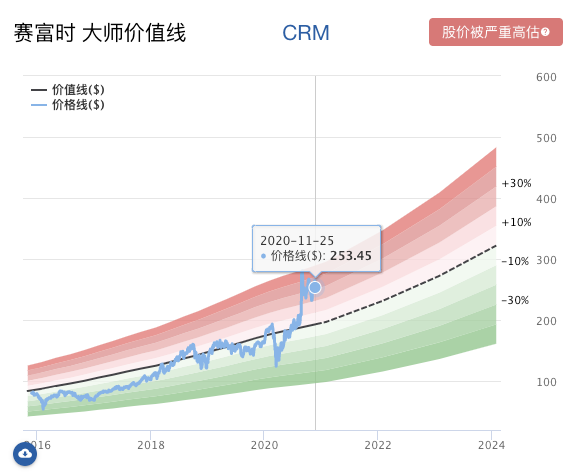

在科技股方面,高瓴跟随股神巴菲特的脚步,入股云计算独角兽Snowflake(SNOW),仓位不大,仅持有1亿美元左右。同时大幅加仓万国数据(GDS)和赛富时(CRM),前者是中国领先的高性能数据中心运营商和服务,后者是美国电商管理平台。以上三只股票都是互联网行业的基础设施行业,未来发展空间巨大。万国数据和赛富时年初至今回报率已超60%,Snowflake打新以来的两个月内涨幅达13%,都是不错的成绩。

万国数据当前股价被低估,但其最近一个季度的净亏达3000万美元,近去年同期一倍;且近期万国的债务也小幅增长,阿特曼Z-score破产指数处于灰**间,公司存在一定的财务危机,两年内的破产可能性比较高。

相比之下,赛富时的发展比较稳定。得益于疫情下电商行业的快速发展,赛富时二季度的净利润创历史新高,达2.6亿美元,是2019年其净利润的两倍不止。但我们需要注意到,赛富时的税率过低,很可能通过调整报表来让短期盈利增加,但并不能持久,会在之后的报表中调整回来,导致之后的利润降低。赛富时的基本面趋势得分非常高,说明公司状况很健康,处在发展阶段。

优步(UBER)作为高瓴科技股的老仓位,在十月末股价暴涨30%后逐渐平稳。有关网约车Uber和Lyft的分析,欢迎移步阅读:收入腰斩股价却暴涨,被迫转行的网约车公司现状。

高瓴于二季度买入台积电(TSM)后,在第三季度就出清大半;对比台积电二季度还算合理的估值,与当今超高的估值(近6个月回报率超90%),高瓴高位出清,落袋为安也是种不错的选择。

05

通信行业逢高减持,医疗行业广为撒网

再来看看通信服务行业,高瓴在本季度大幅清仓减仓互联网通信行业,其中对仓位影响较大的股票包括哔哩哔哩(BILI,减仓85%)、Zoom(ZM,减仓26%)和爱奇艺(IQ,减仓15%)。减持的这几只股票的共同特点就是股价在三季度曾一度达到历史高位,与对待对台积电的方式如出一辙。尽管上述股票都有所减持,但高瓴持有的价值依旧不低,都是高瓴的重仓股之一。因为以上公司都发展稳定,值得长持。

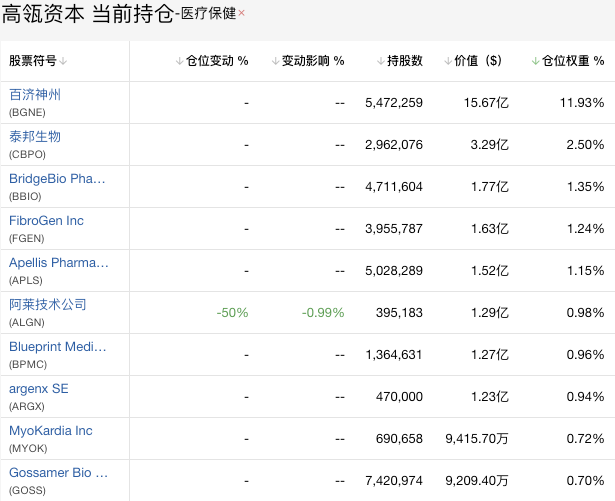

最后简单聊聊高瓴一直以来的重仓行业,医疗保健。高瓴在医疗股的投资策略给投资者的感觉就是“广为撒网,重点捞鱼”。截至三季度末,高瓴共持有44支医疗股,除百济神州(BGNE)占比近12%外,泰邦生物等四只股票占比在1%-3%之间,其余医疗股票仓位占比均小于1%。

高瓴医疗保健持股前十,图源:价值大师网-高瓴资本持仓页

这也符合医疗股行业的特征,众所周知,医疗股的前期投资成本非常高,且时间成本高,所研制产品如若成功,一名则惊人,股价暴涨;如若失败,凤凰也难涅槃。高瓴广撒网的做法分散了医疗行业的风险。高瓴持有的医疗股中,近三个月收益为负的有15支,比例高达三分之一。因此笃定一只医疗股的风险是非常大的,高瓴其余正收益的30支股票就平衡了收支,甚至从长期来看会带来收益。投资者们在类似风险较大的行业中也可以使用这种方法。请注意,这里面风险较大是指从公司层面来说,有失败者,必然有成功者;而不是从行业层面,一荣俱荣,一损俱损。

06

策略清晰,回报稳定

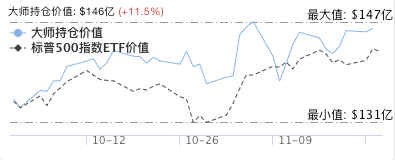

总结一下,高瓴本季度前五大重仓股分别是Zoom,百济神州,京东集团,阿里巴巴和爱奇艺,总仓位占比近55%。高瓴的仓位主要集中在医疗保健、通信服务和周期性消费三大行业。若从十月一日开始按照高瓴资本的持仓买入股票,截至今日的回报为11.5%,超标普500指数三个百分点。

本文主要讨论了高瓴持仓超1亿美元的股票

精彩评论

京东想象空间似乎并不是特别大,毕竟阿里和多多那么厉害。

没继续补仓 $蔚来(NIO)$ ?