$耐克(NKE)$ 公司在12月19日盘后公布了2025财年第二季度的业绩,盘后市场波动较大。

一方面,当季业绩表现出色,收入端和利润端均超出市场预期,但另一方面,仍然止不住业绩下滑,以及由于促销带来的利润率下跌。

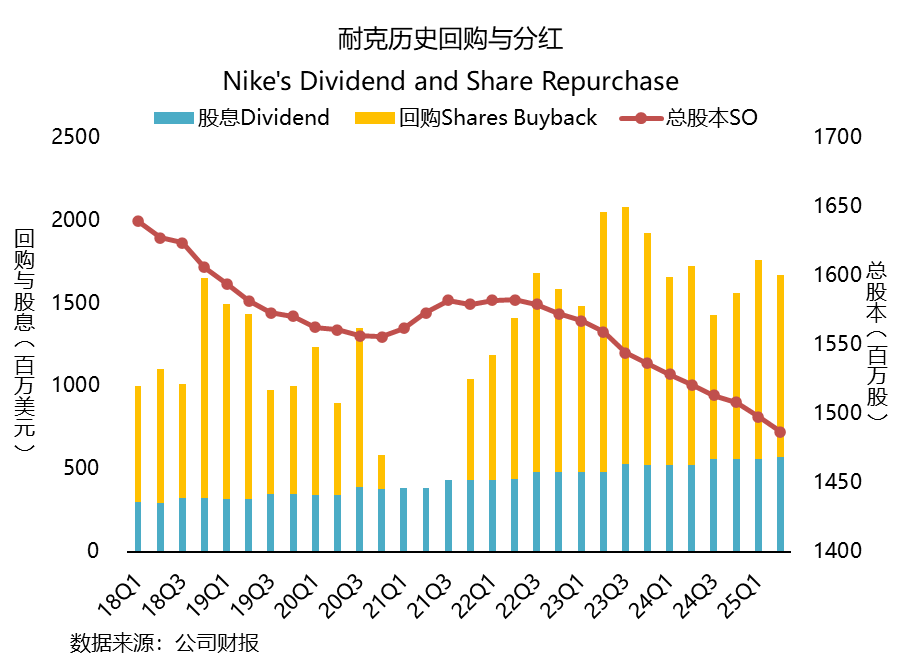

投资者此前对其“转型”抱有较大的期待,因为新任CEO Elliot Hill刚开始掌舵,打算重整渠道,股价也一度涨超5%,不过CEO在电话会上表示NIKE的转型仍需要更多的时间,目前的措施是积极清理陈旧库存、加强数字业务以及限制促销定价来恢复品牌昔日的辉煌。

投资者貌似短期内信心并不大,因此回吐涨幅并转跌。

目前在整体可选消费行业面临逆风,以及Trump上台后更不确定的宏观走向,投资者可能对NIKE公司更为谨慎。

财务数据与市场预期对比

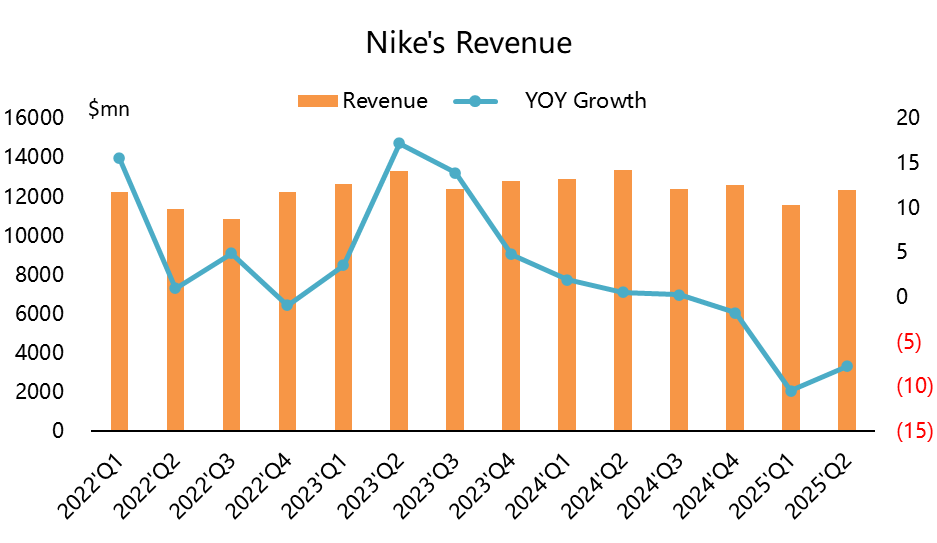

总收入为124亿美元,较去年同期下降了8%,高于市场预期的121.3亿美元。

净利润则降至11.6亿美元,EPS为0.78美元,相比去年同期的1.03美元下降了约24%,但仍超出市场预期的0.64美元。

各分部业务表现

NIKE Direct(直接销售):收入下降了13%,至50亿美元,数字销售下滑。

批发销售(Wholesale):收入下降3%,为69亿美元。

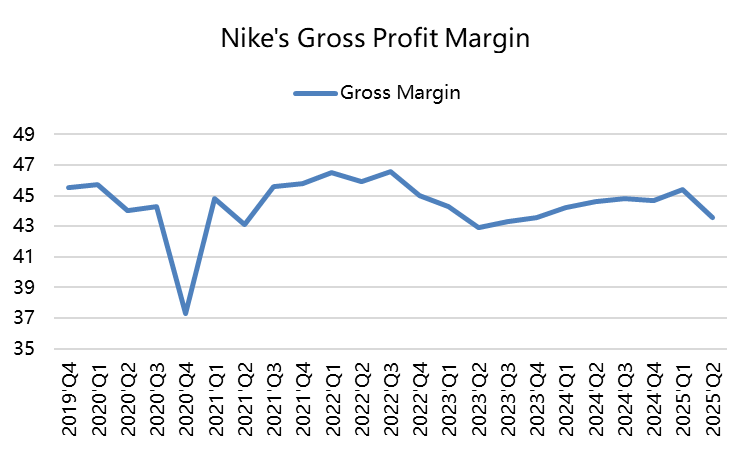

毛利率:毛利率下降了100个基点,降至43.6%,促销活动增加导致的折扣压力。

各地区业务表现

北美市场:销售额为51.8亿美元,下降了8%,但高于市场预期的50.1亿美元

欧洲、中东和非洲(EMEA):销售额下降7%,至33亿美元,略高于32.6亿美元的预期

亚太和拉丁美洲(APLA):销售额下降3%,达17.4亿美元,高于分析师预期的16.2亿美元

中国市场:销售额下降8%,至17.1亿美元,低于分析师预期的17.5亿美元

业绩差异原因分析

促销活动频繁损害利润率:为了刺激销售,耐克采取了大量折扣策略,这虽然短期内提升了销量,但长期来看却损害了品牌形象和毛利率。CEO Elliott Hill承认,公司依赖折扣来推动销售,这导致品牌缺乏新鲜感和吸引力

数字销售下滑显著:数字渠道的销售额大幅下滑21%,直接影响了NIKE Direct的整体表现。这表明线上消费者对耐克产品的兴趣减弱,也反映出市场竞争的激烈。

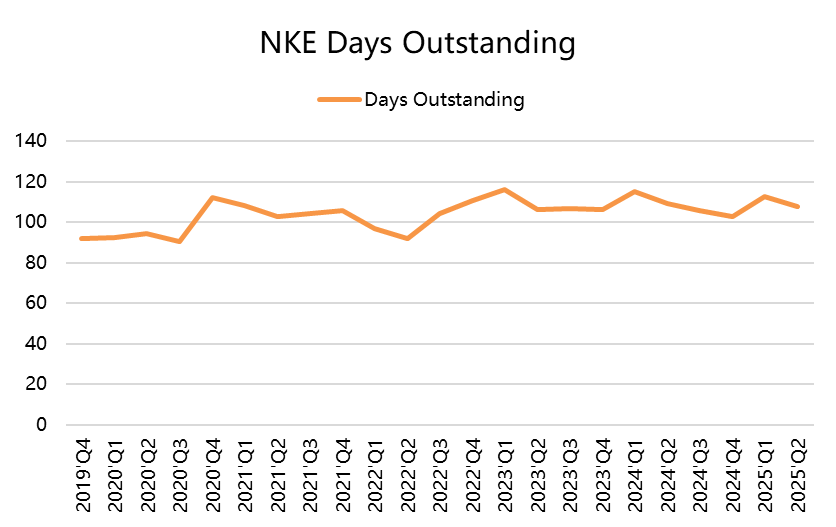

库存管理:尽管库存保持稳定在80亿美元,但由于促销策略导致利润下滑,公司需要通过低利润渠道清理旧库存,这进一步影响了财务表现

公司的转型。新任CEO Elliott Hill提出了一系列战略计划,他强调需要将体育重新置于公司运营的中心,并恢复品牌吸引力。他认为虽然短期内这些措施可能会对业绩产生负面影响,但从长远来看,将有助于恢复公司的增长轨道

从市场反馈来看,部分投资者对耐克的新战略表示乐观,但也有不少投资者认为在恢复增长方面仍面临诸多挑战,

转型期的恢复增长可能需要好几个季度。

本质上维护品牌竞争力、降低促销是与当期业绩、去库存等是冲突的,公司需在产品创新和零售关系上做出改善,并且合理安排业绩与品牌的关系

大中华区的影响力再度降低,对华关系变得更为关键。

精彩评论