不同于Grizzly,Hindenburg Research的做空历史战绩相当优秀。昨天它公布了对$Sezzled的做空,的报告揭示了该公司的财务状况、商业模式及其面临的风险。

以下是主要要点的总结:

过于出色的财务表现

Sezzle Inc. 于 2016 年在明尼阿波利斯成立,主要提供 “先买后付”(BNPL)服务。在 2024 年第三季度,该公司拥有 270 万活跃用户,合作商户达 23000 家。其收入来源中,交易收入占比约 52%,订阅服务占比约 33%。

2024 年第三季度,Sezzle 总收入同比大幅增长 71.3%,达到 7000 万美元,净收入更是同比猛增 1093%,达到 1540 万美元。这一成绩让投资者对公司的持续增长充满期待。

风险与挑战

虽然 Sezzle 收入增长显著,但它依赖高风险贷款,且通过高利率资本融资,这令人担忧。公司信贷额度利率达 12.65%,2023 年平均利率更是高达 16.78%。同时,信贷损失准备金同比增长 130%,表明信贷质量在变差。

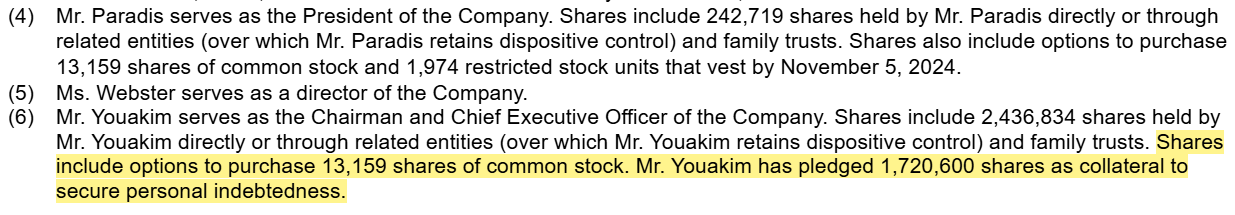

内部交易与股东质押

Sezzle 董事长兼首席执行官 Charlie Youakim 将自己 70% 的股份用于抵押贷款,这通常会打击投资者信心。

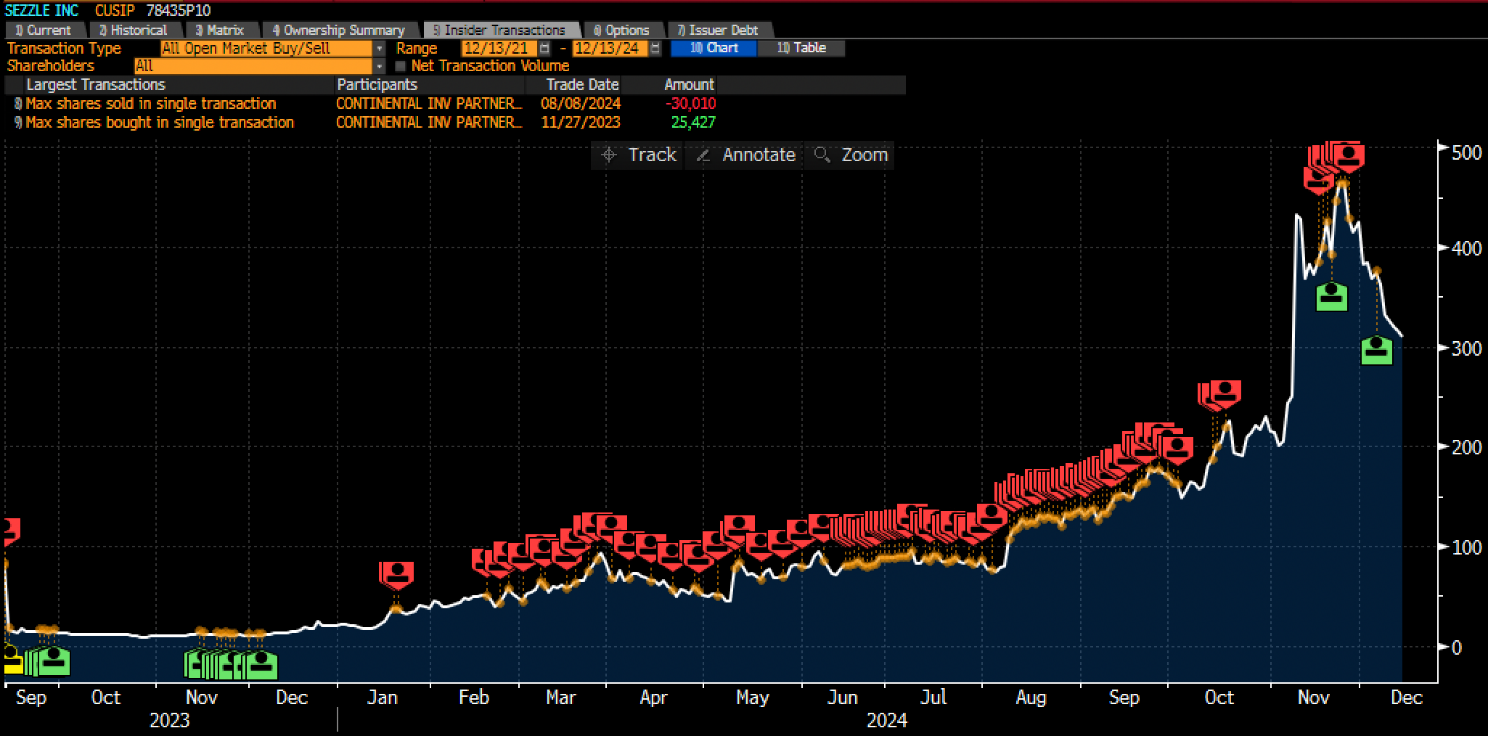

此外,2024 年内部人士已抛售约 7100 万美元股票,引发市场对公司前景的担忧。(按照盘后的跌幅,这部分的质押已经接近爆仓)

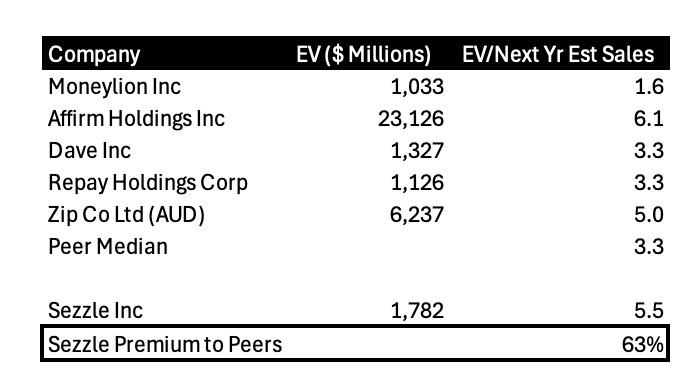

与同行相比估值太贵

在 BNPL 市场,Sezzle 面临激烈竞争,像 Affirm、Klarna 等公司都给它带来很大压力。从 2021 年起,Sezzle 活跃商户数量减少超 51%,意味着其市场份额正在快速流失。尽管宣称有 23000 家活跃商户,但有数据显示实际数量可能更低,进一步削弱了它的市场地位。而且它比同行的估值贵非常多:

用户体验与消费者反馈

Sezzle 的用户体验饱受诟病,其订阅服务用户增长部分源于用户在不知情下被自动注册。这导致消费者投诉大幅增加,尤其是收费和隐性费用方面。

Sezzle 短期内收入增长强劲,然而其高风险贷款策略、内部交易行为以及不断下滑的市场份额,都让它的未来充满不确定性。投资者应谨慎评估公司的长期可持续性和潜在风险。

精彩评论