近年来,特斯拉的估值波动广泛吸引学界和资本市场的关注。作为电动车领域的先锋和技术驱动型企业,特斯拉不仅仅定位于电动汽车的制造,还在人工智能、自动驾驶和储能领域具有战略布局。本文将结合其财务数据、市场运营及股价动态,深入探讨这一复杂且多维的估值变动过程。 $特斯拉(TSLA)$

财务数据 盈利能力的综合提升

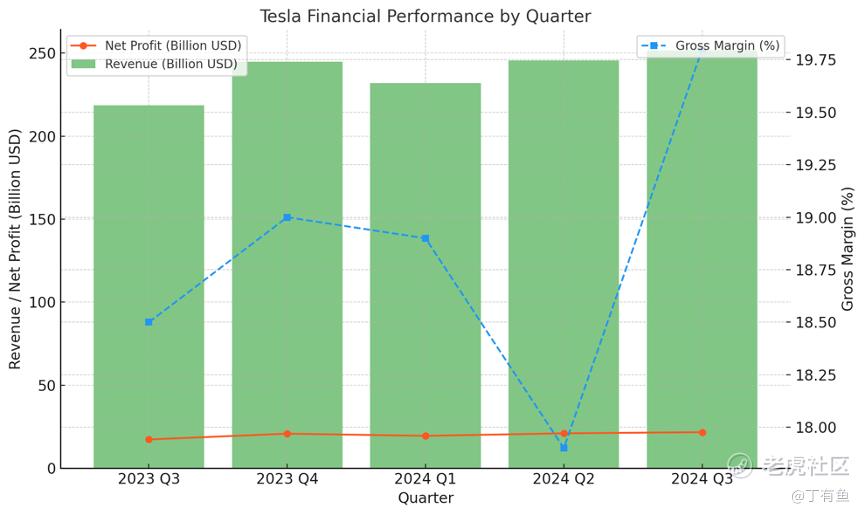

特斯拉2024年第三季度财务数据显示出显著的盈利能力增强。

【营收】季度营收达到251.82亿美元,同比增长8%。能源存储业务表现尤为亮眼,实现收入23.76亿美元,增长52%,为公司多元化增长提供了强劲动力(来源:特斯拉2024年Q3财报)。(来源:特斯拉2024年Q3财报)。

【净利润】实现21.67亿美元,同比增长17%。特斯拉的毛利率从上一季度的17.9%回升至19.8%,反映了成本结构的优化和生产效率的提升(来源:特斯拉2024年Q3财报)。毛利率从上一季度的17.9%回升至19.8%,反映了成本结构的优化(来源:特斯拉2024年Q3财报)。

【自由现金流】季度自由现金流达到27.42亿美元,同比增长223%。这体现了特斯拉在盈利能力和现金流管理方面的持续提升,为未来的技术研发和资本支出提供了可靠支持(来源:特斯拉2024年Q3财报)。这一表现显著反映了特斯拉在盈利能力和现金流管理方面的提升,同时为企业未来的资本支出及技术研发提供了强有力的支持(来源:特斯拉2024年Q3财报)。

这些数据说明,特斯拉在实现全球业务扩展的同时,成功兼顾了盈利能力的提升,从而巩固了其作为行业标杆的地位。

市场表现 保持相对优势的同时面临挑战

【交付量与市场份额动态】2024年第三季度,特斯拉共交付462,890辆汽车,同比增长6.4%,略低于分析师预测的47万辆。

分市场来看:

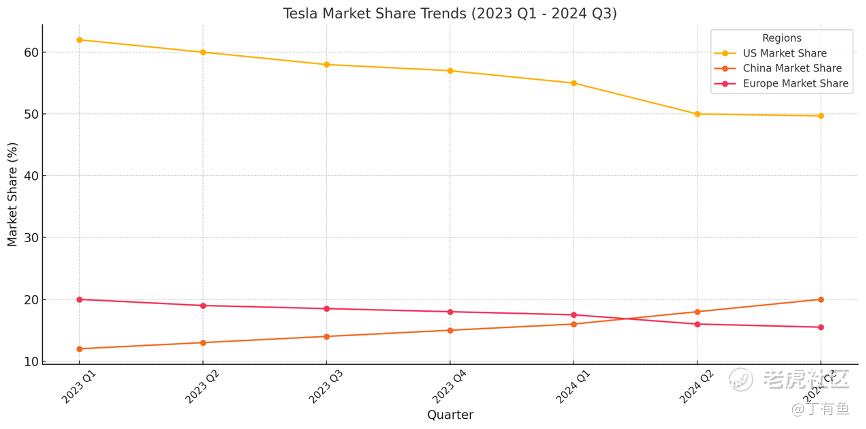

【美国市场】市场份额下降至49.6%,为历史性首次跌破50%。尽管如此,Model Y仍占据主导地位,稳居畅销榜首。

【中国市场 】在与本地强劲对手(如比亚迪)的竞争中,特斯拉通过多轮价格策略实现销量回升,但价格下调对利润率形成一定压力。

【欧洲市场】市场份额从18%下滑至15.5%,部分归因于大众和奔驰等传统车企推出的高性能电动车型。

竞争环境的深刻变化

随着行业门槛降低,新兴电动车企业和转型传统车企不断涌现。为了在竞争中脱颖而出,特斯拉计划于2025年推出更具性价比的车型(预估售价2万美元),这一举措有望扩大其受众范围并增强市场影响力。

股价走势 剧烈波动中的内在逻辑

特斯拉股价近期表现强劲,自2024年11月以来累计上涨约70%,并于12月11日达到424.77美元,创历史新高。主要推动因素包括:

【乐观的市场预期】近期分析师进一步上调特斯拉目标价。摩根士丹利的最新报告将目标价提高至475美元,并表示未来的FSD和储能业务潜力可能显著推动估值增长。当前市场对特斯拉自动驾驶商业化进程的信心增强,股价已突破400美元关口,反映了投资者的高度预期。

【增长前景的持续吸引】CEO埃隆·马斯克在财报电话会议中重申未来销量有望实现20%-30%的年均增速。

【技术进步带来的溢价】特斯拉在人形机器人、自动驾驶和能源存储领域的研发突破被视为长期催化剂。

技术分析视角

技术指标表明,特斯拉的相对强弱指数(RSI)超过70,进入超买区域,短期内可能出现技术性回调。关键支撑位分别在380美元和300美元,投资者需谨慎观察这些点位的市场表现。

未来展望 创新驱动与外部压力并存

技术突破作为长期增长的支柱,特斯拉的未来增长主要依赖以下领域:

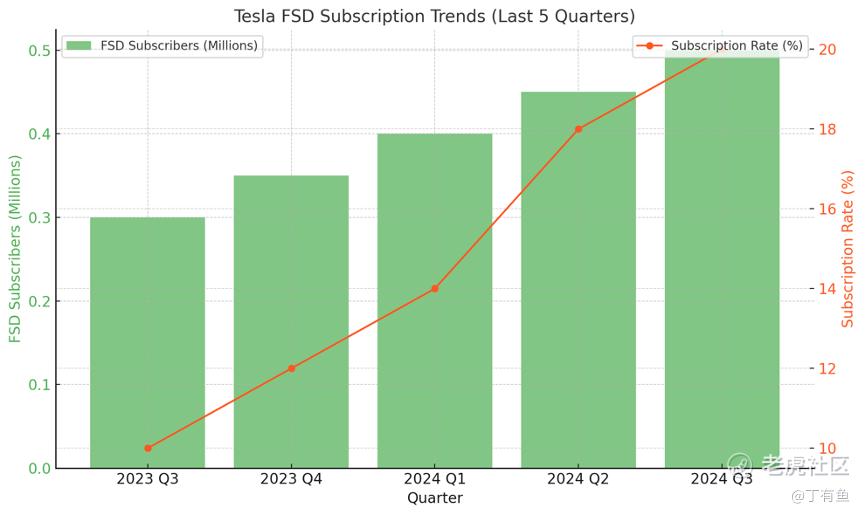

【自动驾驶】完全自动驾驶(FSD)技术逐渐普及,订阅服务收入潜力巨大。截至2024年Q3,已有超过50万用户订阅了FSD功能,累计收入达15亿美元。此外,特斯拉的FSD技术通过OTA更新不断迭代,目前在北美市场的用户体验显著提升,包括新增城市街道自动导航功能(来源:特斯拉2024年Q3财报)。根据特斯拉2024年第三季度的最新披露,已有超过50万用户订阅了FSD功能,累计收入达15亿美元。此外,特斯拉的FSD技术通过OTA更新不断迭代,目前在北美市场的用户体验显著提升,包括新增了城市街道上的自动导航功能。马斯克在财报会上表示,未来FSD的订阅率有望提升至当前用户基础的30%以上,成为特斯拉持续增长的重要驱动力。

【电池与储能】特斯拉正在加速推进4680电池的产业化,最近的财报显示,该技术已成功实现每千瓦时成本降低约10%,同时能量密度提升了15%。据特斯拉内部披露,4680电池的生产效率也大幅提升,目前已在内华达州的超级工厂实现全面量产。这项技术不仅大幅增强了电动车续航能力,还为储能业务(包括家用和工业储能系统)提供了更具竞争力的解决方案。公司预计,2025年前储能业务收入将同比翻倍,成为盈利增长的重要支柱。

【机器人技术】Optimus人形机器人项目开辟了潜在的全新市场,标志着特斯拉从硬件制造向服务型生态转型的重要一步。据马斯克在2024年第三季度财报会议上透露,该机器人已完成初步部署,用于特斯拉内部的重复性任务操作。马斯克还提到,Optimus未来的商业化潜力将超越目前的汽车业务规模,尤其是在制造业和物流领域。

外部环境挑战 尽管具有显著的技术优势,特斯拉未来仍面临一系列外部压力。

【全球利率上升】随着各国央行持续收紧货币政策,全球平均利率在2024年已达到过去10年的最高水平,这显著增加了消费者购车的融资成本。例如,根据美联储发布的数据显示,美国汽车贷款的平均年化利率在2024年第三季度升至7.9%,高于2023年的6.5%。这一变化对中低收入购车者的影响尤为明显,直接限制了购车预算。此外,欧洲市场的购车补贴政策逐步缩减,例如德国计划在2025年完全取消电动车购车补贴,这使得消费者的购车成本显著上升。据特斯拉2024年第三季度财报显示,其在欧洲的交付量同比下降了4.3%。彭博社的最新报告进一步分析称,如果利率继续上升,全球电动车市场的复合年增长率可能从此前的22%降至16%。

【市场竞争加剧】来自传统车企和新兴市场玩家的竞争正在削弱其市场份额优势。在欧洲市场,大众、奔驰等传统车企加速推出多款高性能电动车型,例如大众ID.4和奔驰EQ系列,进一步挤压了特斯拉的市场空间。特斯拉在欧洲的市场份额从2023年的18%下降至2024年的15.5%。与此同时,中国市场的本地竞争加剧,比亚迪、小鹏等企业凭借更高性价比和定制化服务,迅速占领市场份额。尽管特斯拉通过价格策略拉升销量,其在中国的市场份额仍面临持续挑战。据公开数据,特斯拉在中国市场的份额从2023年的12%降至2024年的10%,显示出竞争对手的强大压力。

【监管风险】特别是在自动驾驶及新能源政策领域,更为严格的法规可能对特斯拉的业务扩展构成潜在制约。在欧洲,欧盟委员会计划于2025年实施新的电动车安全标准,包括自动驾驶系统的实时数据监测和透明度要求。这些规定可能会增加特斯拉的合规成本。此外,中国政府对自动驾驶数据的本地化存储和隐私保护提出了更高要求,特斯拉需要额外投入以确保技术符合当地法规。例如,2024年特斯拉因自动驾驶事故被要求提供更详细的驾驶数据审查,这一监管趋势可能会对其FSD推广速度形成阻碍。同时,在全球范围内,新能源政策的补贴逐步缩减,特别是在欧洲市场,德国计划于2025年取消所有电动车补贴,这可能削弱消费者的购买意愿,从而影响特斯拉的销量增长。

特斯拉股价近期涨幅显著,可能进入调整期。

【建议1】在380美元和300美元的支撑位附近布局,耐心等待回调机会。

【建议2】若股价突破450美元,则可能形成新的上升趋势,适合风险承受能力较高的投资者。

长期持有逻辑

对于长期投资者而言,特斯拉依然是具有吸引力的投资标的。

【技术积累】在电动车、自动驾驶及储能领域的领先地位为其构筑了深厚的护城河。

【多元化业务拓展】从机器人到能源系统,特斯拉正在实现收入来源的多元化。

【全球化战略】通过扩大生产网络(如墨西哥超级工厂)和优化供应链管理,提升国际竞争力。

特斯拉估值的波动折射出技术创新与市场需求的复杂动态关系。尽管短期内面临一定的不确定性,其长期增长潜力依然显著。投资者应结合企业基本面和市场趋势,制定科学的投资策略,以更好地捕捉特斯拉在全球转型浪潮中的独特机遇。

附录:关键数据图表

【股价走势】展示2024年11月至12月的股价波动趋势。

【市场份额对比】美国、中国及欧洲的市场份额动态变化。

【财务表现】特斯拉营收、净利润及毛利率的季度变化图。

精彩评论