AI盛宴正惠及更多公司,比如Credo(CRDO)。 $Credo Technology Group Holding Ltd(CRDO)$

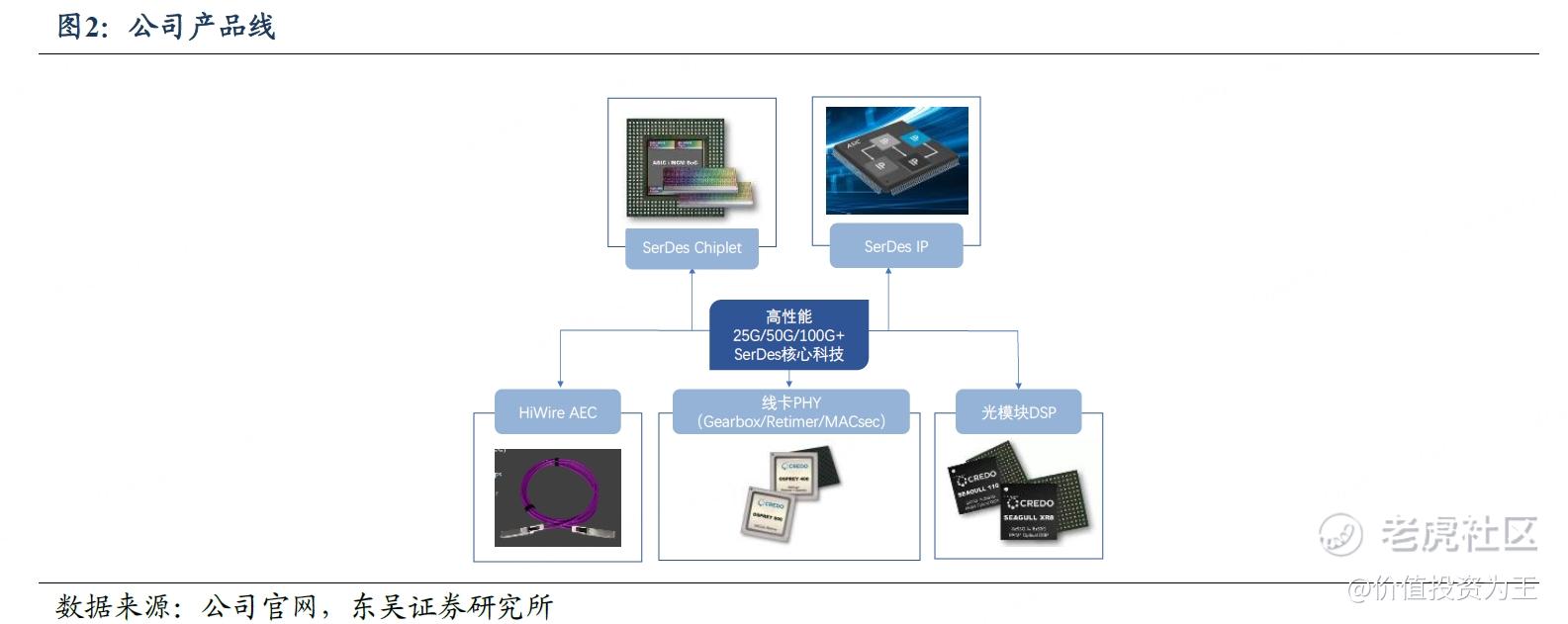

公司是全球领先的高速连接以及高速串行链路通信解决方案提供商,核心产品AEC(有源电缆 Active Electrical Cable Cable),应用于大型数据中心。

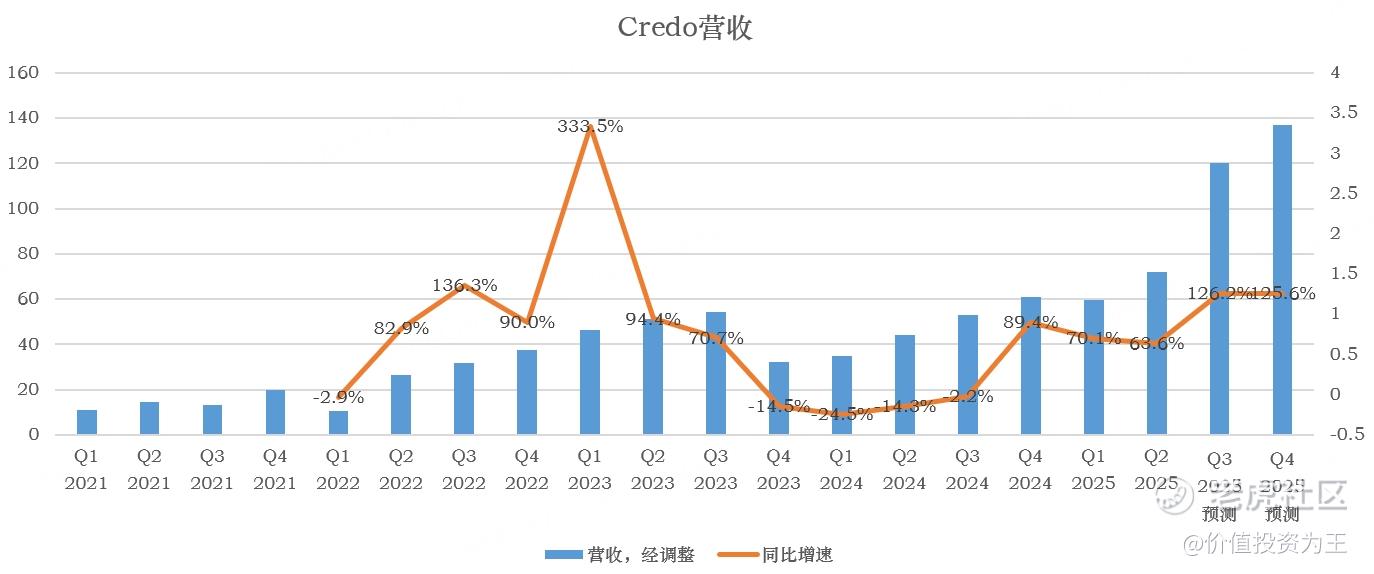

2024年以来,Credo业绩暴增,最新一季的营收增速达到64%,预计下一季增速将提升至126%左右,彻底引爆股价,年内涨幅高达240%,比英伟达的173%涨幅还牛!

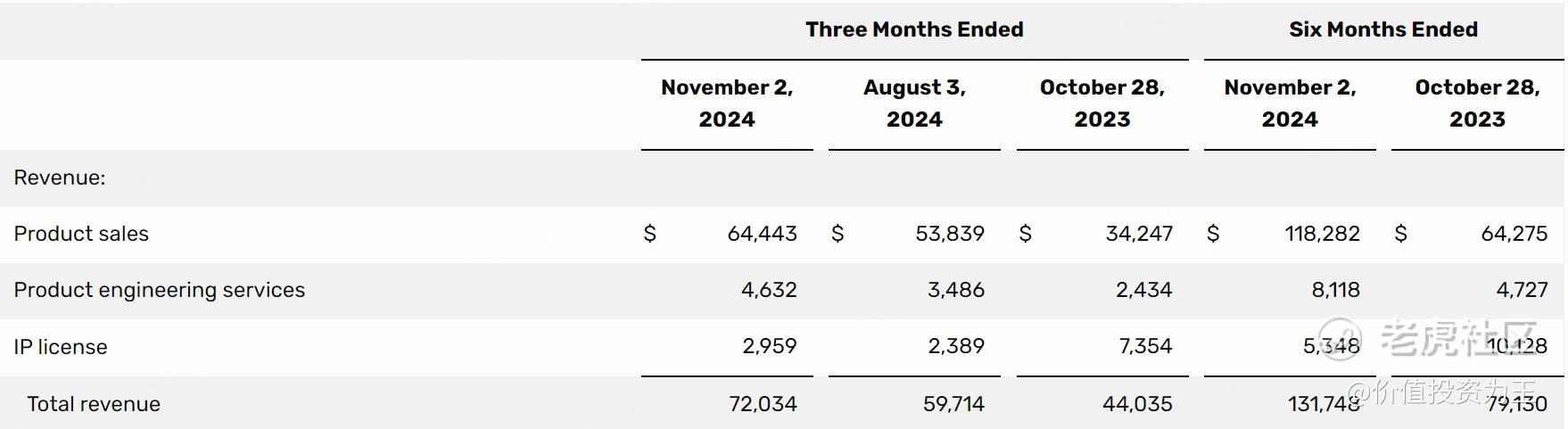

具体来看,Credo在截止11月2日的2025财年二季度中,斩获7203万美元的收入,同比增长64%,大超分析师预期的6653万:

分业务看,Credo主要收入来自产品销售,占总收入的比重为89%,其次是产品服务和IP授权:

Credo的产品核心来自SerDes(SERializer/DESerializer,串行器/解串器)技术,是一种主流的时分多路复用(TDM)、点对点(P2P)的串行通信技术,即在发送端多路低速并行信号被转换成高速串行信号,经过传输媒体,最后在接收端高速串行信号重新转换成低速并行信号。

基于此技术,Credo推出了HiWire AEC(Active ElectricalCable 有源电缆),线卡PHY 和光学PAM4 DSP,同时,Credo的核心SerDes 和DSP 技术可作为授权 IP 加入到客户的 ASIC 设计,并作为芯片提供给客户集成到多芯片模块片上系统 (MCMSoC)中。

目前,Credo大部分收入来自AEC。

AEC有源电缆是DDC(分布式机箱)架构的关键启用技术,它克服了铜缆DAC的密度,重量和性能限制以及AOC的成本和可用性。 它的优势在于功耗低、成本低、节省空间,其中功耗比光学器件低25%,成本比光学元件低50%,体积比DAC更小,相比DAC可节省多达70%的空间,而且比光学更可靠。

2021 财年公司推出了新产品AEC,2023 财年第一个超大规模数据中心客户采取了Credo 的AEC 解决方案,由于性能卓越,且能填补数据中心短距高速连接的部分市场空白,此块业务成长迅速。

DSP(D igital Signal Processing Processing)有望成为Credo第二增长曲线,该芯片是一种快速强大的微处理器,能够实现数字信号处理,并即时处理资料,在200G 以上光模块中基本属于必备器件。

DSP 芯片具有较高的技术壁垒,目前DSP芯片的主要供应商只有Marvell和博通。

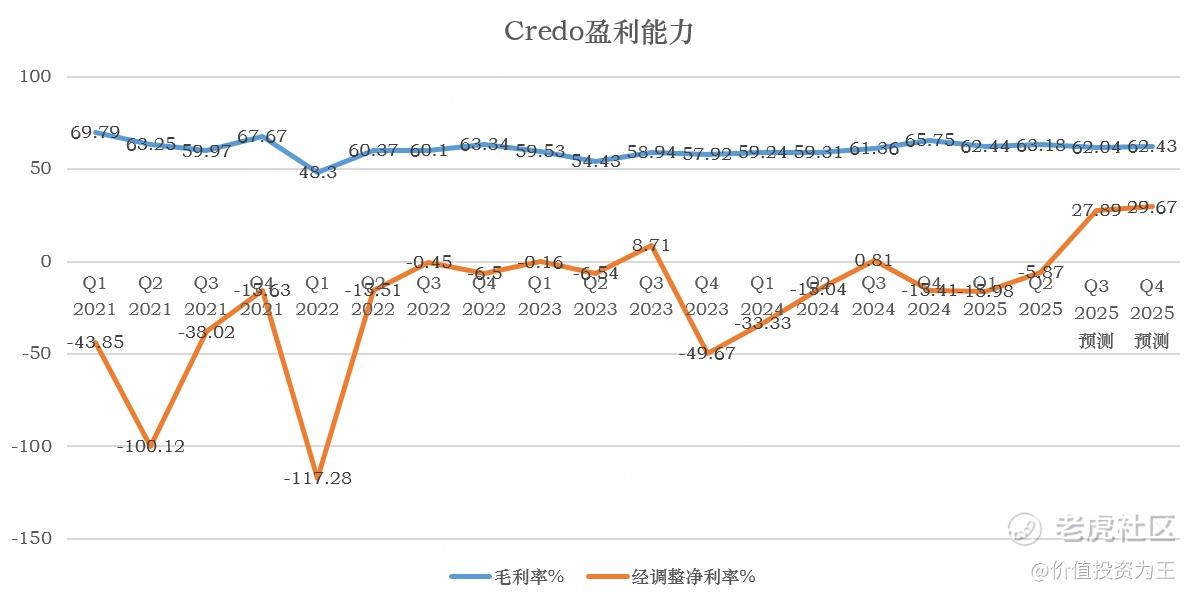

从盈利能力上看,Credo名副其实,其毛利率高达62%左右,净利率在营收规模爆发之后,有望迎来快速提升,有望在2025财年下半年,达到29%左右的水平:

Credo 总裁兼首席执行官 Bill Brennan 表示:“在过去几个季度中,我们预计 2025 财年下半年将出现收入拐点。我很高兴地告诉大家,这个转折点已经到来,在人工智能部署和深化客户关系的推动下,我们的需求甚至比最初预测的还要大。”

展望2025财年第三季度,预计收入在1.15亿美元至1.25亿美元之间,大超分析师预期。预计GAAP毛利率在60.6%至62.6%之间。

此前,公司预计2026财年的营收增速在50%左右!

Credo业绩大爆发已无可置疑,但问题是,暴涨240%之后,还有多少向上的空间?

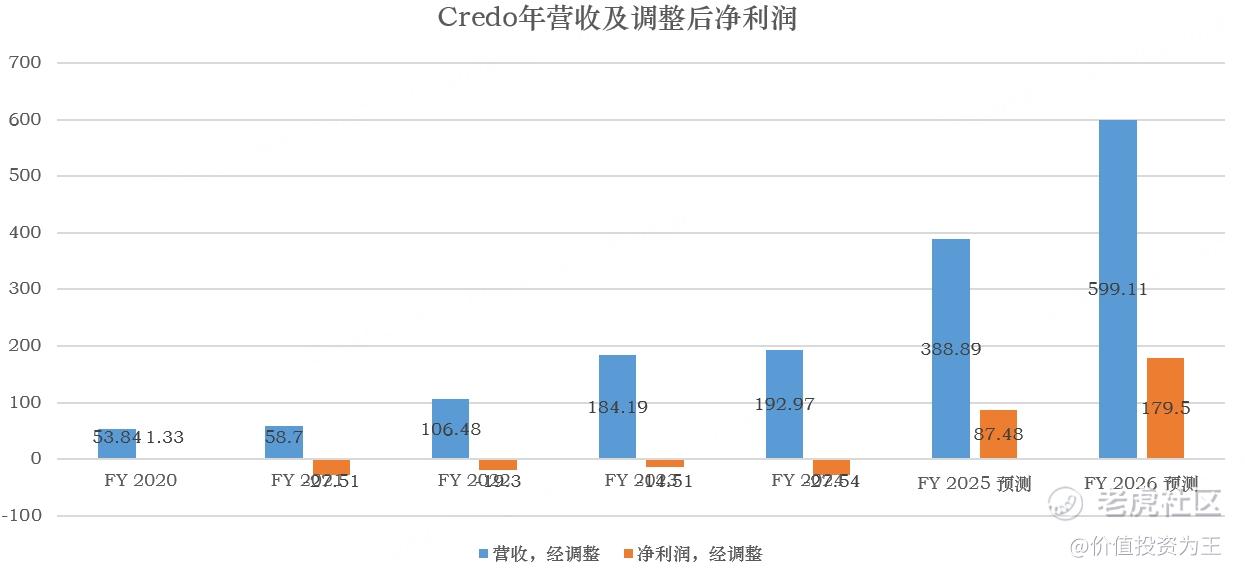

按照分析师的预期,2025财年,Credo营收有望达到3.89亿美元,按照市销率计算,估值为28倍:

这个估值接近英伟达的29倍!

虽然从成长性上看,Credo有望在接下来的两个季度中超过英伟达,但后者的利润率更高,市盈率估值并不高。

而Credo即使按2026财年调整后1.8亿的净利润计算,市盈率也高达62倍,乐观点,假设2026财年业绩超预期,净利润可以拿到2个亿,PE也有55倍:

这样的估值,向上空间值得怀疑,这或许是最近内部人士疯狂减持的原因吧:

目前,分析师给出的目标价普遍在80美元左右,较66元的现价尚有一定的空间:

从财务数据上看,Credo其实在今年一季度的营收就已经爆发式增长了,对于聪明的投资者来说,那时是介入Credo的最佳时机,现在,或许到了鱼尾阶段。 $英伟达(NVDA)$

精彩评论