前几天投资群里发起了一个调查:

“924”已经两个多月了,大家都从股市里赚到钱了吗?

图片来源:网络

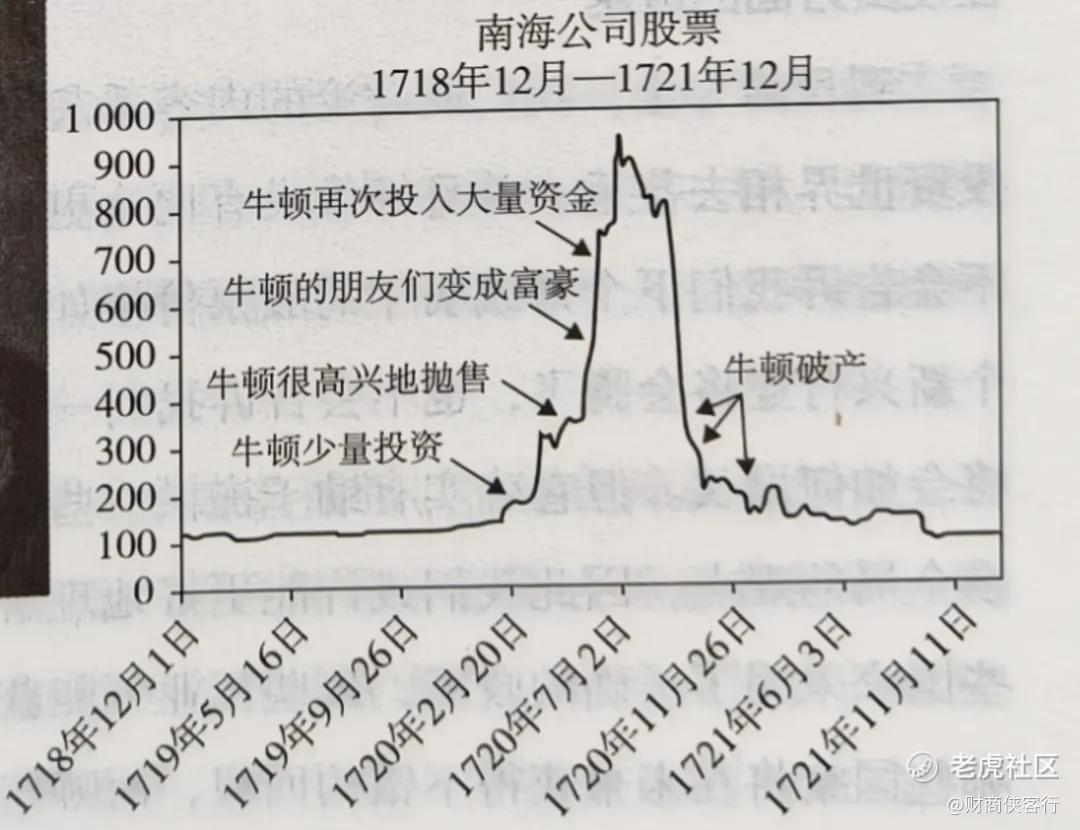

群里发言很活跃,有一位小伙伴非常有意思,贴出了牛顿投资南海公司股票的K线图。

这位小伙伴说,自己在“924”这波行情中的操作堪称“牛顿附体”,3000点以下浅尝辄止的布局,国庆前趁着大涨落袋为安;但节后看着身边新开户的朋友都在挣钱,忍不住又杀了回去,现在高位套牢,简直和300年前牛顿一模一样。

这个吐槽简直不要太形象,大家伙自嘲一番之后,有小伙伴忍不住在群里发出了天问:

“A股什么时候才能有真正的慢牛?”

01

A股什么时候能有慢牛?

回答这个问题之前,我们有必要先了解一下:

什么是慢牛?

慢牛的第一个特征是,要有可观的长期回报。

从全球范围来看,10年年化回报能超过8%就已经相当不错了。

第二特征是持续创新高的能力。

这意味着投资者无论什么时候进场,只要持有一段时间,总能够从股市的增长中获得回报,这是吸引资金源源不断进场的重要原因。

第三个特征是波动平稳,涨多跌少。

因为剧烈的波动会放大人性的恐惧和贪婪,投资者如果总是在追涨杀跌,财富又如何实现长期增值呢?

但从A股的历史上看,我们更多的是大涨大跌的行情,股市大涨一两年之后,下跌的过程可能长达3到5年,这也是投资者体验不佳的原因。

为什么A股至今没有慢牛的行情呢?

其实,这和股市的发展阶段有关系。

回溯美股的历史,我们不难发现,早期美股的波动性也非常剧烈,一直到上世纪50年代之后,随着美股市场的成熟,机构成为市场主力,股市规模迅速扩大,才慢慢形成了慢牛的市场特征。

西京研究院院长、经济学家赵建提到过这样一个观察角度,他认为,中国股市跟美股差不多,也存在十几年的大牛市——只不过是这个牛市是国家牛市而非股民牛市,体现就是十几年增长四倍的股票总市值,为国家资本积累做出了巨大贡献。

“924”新政之后,A股也有望从融资市转向投资市,只是这个过程中可能还会伴随着市场的波动和曲折。

虽然A股虽然多年来一直被吐槽“永远年轻,永远3000点”,但实际上,A股也有一批基本面扎实、长期回报能力突出的“慢牛”资产。

美国亚利桑那州立大学教授亨德里克·贝森宾德做过一项研究,

将1990~2020年期间中国一共3962只股票从上市后存续期内的创造的净财富从高到低进行排列,发现A股在这30年创造的总净财富为3.822万亿美元,其中占比1%表现最好的前40只股票创造的净财富达到总净财富的76.07%,剩余的99%创造的净财富仅占23.93%。

也就是说,要从A股市场中获得长期回报,靠“躺赢”很难,必须要通过主动选股的能力,挖掘到真正创造财富的少数优质公司。

作为普通投资者,我们无法判断A股什么时候才能迎来真正的慢牛行情,但是,换个角度思考一下,如果我们能从市场中持续找到优质的资产,是否也让投资实现“慢牛”?

02

寻找市场波动中的慢牛投资

具备“慢牛特征”的投资,在A股中能否实现?

答案是肯定的。

最典型的例子就是社保基金。

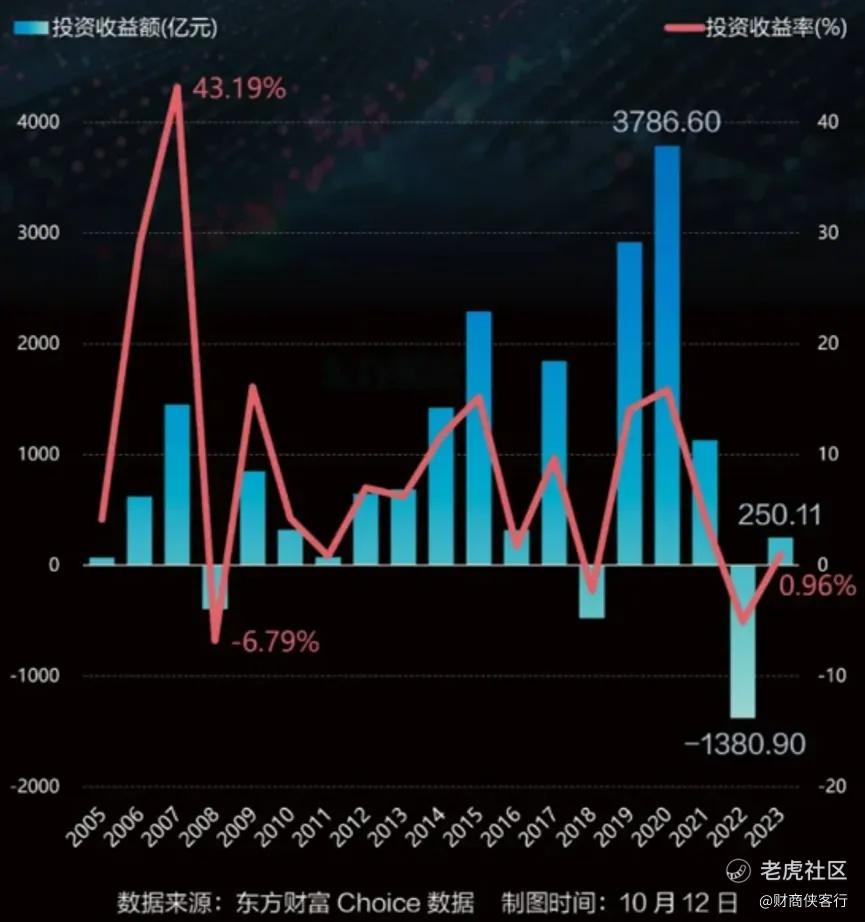

图:社保基金历年投资收益

根据全国社会保障基金2023年度报告,社保基金自2000年8月成立以来,年均投资收益率为7.36%,长期回报率相当可观;

从年度收益情况看,也表现为大多数年份都实现正收益,下跌的年份则回撤可控,收益持续创新高,这些都是“慢牛”的特征。

A股的公募基金中,同样也能找到具备“慢牛特征”的基金。

我们做了一个统计,

在全市场4478只主动权益类基金中(包括普通股票型基金、偏股混合型基金和灵活配置型基金),过去10年年化收益超过8%,且由同一位基金经理管理的产品共有48只,同期沪深300年化回报只有3.91%。(数据来源:Wind,截至2024/11/25)

在这里面挖一挖,我们就能发现一些具备“慢牛特征”的基金。

比如老将赵晓东,他管理国富中小盘、国富弹性市值都赫然在列,这两只基金近10年年化回报分别达到14.5%和11.51%,在A股的土壤中,打造出了具备“慢牛特征”的收益曲线。

图:国富中小盘年度回报

数据来源:Wind,截至2024/11/25

这是国富中小盘过去10个完整年度的回报数据,可以发现几个特点。

1️⃣跟沪深300指数相比,国富中小盘录得正收益的年份更多。

2️⃣在下跌的年份中,国富中小盘的回撤也更可控,表现为在牛市上涨中更进取,而在熊市中尽量战胜市场、保存果实。

3️⃣通过时间的加持和积累,基金净值总体呈现出波动率较小、短期业绩不耀眼但长期回报领先的“慢牛”特征。

值得一提的是,国富中小盘的脱颖而出绝非运气,在国海富兰克林基金旗下,聚集了一批具备这样“慢牛”特征的基金和稳健型选手。

公司总经理兼投资总监徐荔蓉管理的国富潜力组合、研究分析部总经理王晓宁管理的国富策略回报,也都是过去10年年化回报超过8%的“慢牛型”基金。

公司中生代基金经理刘晓从2017年开始管理的国富深化价值,7年多来年化回报也达到12.88%。(数据来源:Wind,截至2024/11/25)

他们有着非常鲜明而统一的风格特点,整体更注重风险收益比和长期回报,追求低回撤、低波动、均衡稳健的回报特征,更适合作为投资组合中的“压舱石”,国海富兰克林基金也因此被称为“底仓基金俱乐部”。

03

底仓基金是如何炼成的?

在A股高波动的市场中,这些具备“慢牛特征”的底仓基金是如何打造出来的?我们以这几只基金为例,看看如何在A股的背景下,实现“慢牛型”的投资。

1️⃣ 与“高质量”的公司为伍

国海富兰克林的总经理、投资总监徐荔蓉就是A股市场中实践GARP策略时间较长的基金经理之一,他投资的核心是用合理的估值去买高质量的成长。

他拥有超过27年证券从业和18年的基金投资经验,代表作国富中国收益作为一只股债**开的平衡混合型基金,任职14年来年化回报达到7.93%;另一只偏股混合型基金国富潜力组合,任职10年以来年化回报则达到9.06%。

图:国富潜力组合年度回报

数据来源:Wind,截至2024/11/25

从基金的年度回报数据来看,同样表现为在上涨的年份中更积极进取,在市场下跌的年份中能做到更好的回撤,从而实现更加稳健的长期投资回报。

徐荔蓉尤其重视对高质量公司的臻选。

他将自己称为完全的“选股型选手”,主要通过自下而上选股来构建组合,较少自上而下做行业配置,也较少做资产配置,比如国富潜力组合就是常年保持90%以上的高仓位运作。

不做高抛低吸,如何实现长期稳健的收益特征?

徐荔蓉的做法是,打造一个性价比合理的高质量公司组合。

他会从三个维度精选个股:

一是通过对管理层的研究,挖掘出能带领上市公司不断创新高的优秀团队,臻选具备长期核心竞争力的公司。

二是选择在细分领域有潜力实现重要突破的优质成长企业。

三是追求合理估值下的成长,更注重增长的“质”而非“量”,捕捉可持续、高质量的成长。

此外,国富的外方股东是赫赫有名的跨国资管巨头富兰克林邓普顿,业务涉及全球150多个国家和地区,这使得集团内部的跨市场交流拥有便捷渠道。徐荔蓉也在多年的投研实践中形成了独特的全球视野,在研究一些公司时,他还会通过全球视角分析公司的商业模式、发展空间、估值水平,综合筛选出具备较高投资性价比的高质量公司。

一个长期慢牛的市场,是由于持续不断地涌现出最优秀的公司,盈利是回报的基础。

徐荔蓉和国富“底仓俱乐部”的投资逻辑也是如此,只要持续不断地在A股中找到高质量的公司,以合理的价格持有,长期来看就是一个微观的慢牛组合。

2️⃣ 不忘记安全边际的“头盔”

纵观全球,那些能够长期跑赢市场的投资大师们,除了擅长选到好的投资标的之外,还有一个关键,就是他们总能够成功地在熊市保住在好年份挣得的收益。

这说明:投资成功不仅在于选择优胜股,还在于减少损失和保住所得收益。

这也是我们前面提到的“慢牛”的重要特征:

涨多跌少。

如何做到这一点?

坚持以安全边际为核心的价值投资,是国富“底仓俱乐部”每次进场投资都不会忘记戴上的“头盔”。

老将赵晓东就是其中的典范。

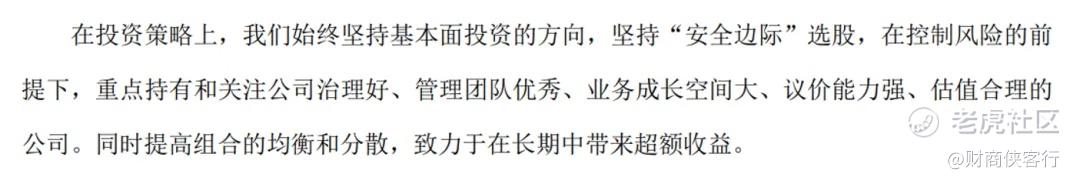

在基金季报中,赵晓东不止一次提到“安全边际”的投资理念。

比如,在国富基本面优选2023年年报中,他写道,

他始终坚持无论多优秀的公司,只有在价格合理的时候买入,才是一笔好的投资。在他看来,低估值是投资的基础,能够提供较高的安全边际,至于一些确实优秀但估值非常高的上市公司,只能保持关注,等待回调。

我们常常说,好公司是时间的朋友,但高估值可不是。注重安全边际,坚持以合理或者低估的价格买入好公司,才是抵御市场波动中的护盾,它能够保证我们在市场低迷的时候不至于割肉出局,将暂时性波动变为永久性亏损。

赵晓东的难得之处就在于他的“耐心”。这种耐心,不仅仅是等待股票上涨,更多的是能够耐心等待高价股票调整至更具吸引力的价格区域。

这也是打造“慢牛”特征组合的必经之路,赵晓东管理的国富中小盘、国富基本面优选等就是以稳健的收益特征成为不少投资者的底仓之选。

其中,国富基本面优选是一只同时覆盖A股和港股两个市场的基金。根据三季报的数据,基金在A股和港股的配置比例基本上是一半一半。

基金成立4.8年来,累计回报达到55.87%,同期沪深300指数下跌了3.42%,恒生指数则下跌了31.17%,在两个下跌的市场中做出这么高的超额收益,表现可以说是非常突出了。

在坚守安全边际的投资理念下,国富基本面优选风险控制能力也相当出色,基金近1年最大回撤-14.22%,同期沪深300指数-14.41%,恒生指数-17.09%,同类基金平均-22.53%。

(数据来源:Wind,截至2024/11/25,同类指wind偏股混合型基金)

3️⃣ 均衡分散,慢点走,会更快

要实现投资上的“慢牛”,就必须对“极致”保持警惕。

在国富“底仓俱乐部”中,基金经理们更倾向于在市场中保持“弱者思维”,通过均衡分散的配置,更稳健地达到投资目标。

基金经理刘晓就是其中“均衡派”的代表。

她深耕大制造领域多年,通过持续不断地“翻石头”,从各个行业里挑选具有估值优势和成长潜力的股票。但刘晓认为,即使是非常看好的个股,也可能存在不可预知的风险,均衡分散是她控制风险的重要手段,从基金定期报告看,刘晓第一大重仓股的仓位通常也不会超过5%。

这种稳健的投资风格也体现在了国富匠心精选的净值走势上。

国富匠心精选成立于2021年11月30日,成立以来市场经历了剧烈的波动,沪深300指数最大回撤达到-37.86%,而国富匠心精选最大回撤为-28.06%,表现优于市场。(数据来源:Wind,截至2024/11/25)

随着时间周期的拉长,稳健的操作也带来了收益的持续积累。

以刘晓管理时间较长的国富深化价值为例,Wind数据统计显示,截至11月25日,在过去7年多牛熊更迭的市场中,该基金实现了12.88%的年化回报。

04

结语:通往“慢牛”的路径

在中国的股市神话中,“慢牛”已经成为了一种大家翘首期盼的罕见神兽。每一次市场出现大涨之后,关于慢牛的讨论都不绝于耳。

为什么A股的投资者如此在意“慢牛”?

最重要的原因是,大家受波动之苦久矣。

虽然巴菲特等投资大师们反复告诉我们,波动不是风险。但是在A股的投资实践当中,过高的波动也放大了我们的贪婪与恐惧,更多的投资者在高位蜂拥进场,而在股市跌到低位的时候忍痛割肉,最终成为了账户上的永久亏损。

所以,找到市场中的慢牛资产,打造底仓型的投资组合对长期投资而言是非常有意义的。

这类基金通过较小的回撤、较低的波动,降低市场震荡对账户表现的影响,让我们能够用更稳定的情绪等待市场的长期回报,真正从股市投资中实现财富的稳健增值。

过去20年,国富“底仓俱乐部”在A股不断实践和摸索通往“慢牛”的路径,他们的一系列“底仓型基金”或许能为我们的慢牛思考提供另一种解题思路。

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END

精彩评论

哪里还有牛,2600点是终点