11月26日,加密货币市场情绪明显回落,比特币此前涨至99588美元的高位后持续回调,盘中一度跌破93000美元24小时内跌近4%。

$MicroStrategy(MSTR)$ 在11月18日至24日期间以约54亿美元收购了55,500个比特币。每枚比特币的平均支付价格为97,862美元。MicroStrategy 11月(迄今为止)购买了134,480枚比特币,价值120亿美元。Bernstein的分析师表示,其预计 MicroStrategy 持有的比特币数量将在未来十年内从流通供应量的 1.7%增加到 4%,并将他们对 MicroStrategy 股票的 2025 年底目标价格更新至 600 美元。

Canaccord分析师Joseph Vafi则建议,从“部分估值法”(Sum-of-the-Parts Valuation)角度,而非传统盈亏指标,来评估MicroStrategy的价值。他指出,衡量该公司比特币收益率的一个关键指标是“每股比特币数”,这一数字截至2024年11月17日同比增长了41.8%。Vafi表示:“单是每股比特币数量几近翻倍这一点,就已具有吸引力;若将这一增长与比特币现货价格的同期涨幅相结合,最终得出的每股美元化收益相当可观,尽管这些收益未反映在损益表上。”

Benchmark分析师Mark Palmer则补充道:“在评估MicroStrategy的股权价值时,我们认为,公司资产负债管理能力在长期内创造的价值,应与其他公司通过商品和服务生产所创造的价值一样,纳入其全面的股价分析。”

布莱克,未来基金的管理合伙人,表达了他对microstrategy股票价格的困惑。他指出,该公司持有的比特币,当他发表时价值312亿,净债务为42亿,相当于270亿的股权价值。然而,该公司的市值高达1060亿。布莱克估计microstrategy的股票应值约105美元/股,远低于目前的交易价格75%。布莱克补充说,microstrategy的核心软件业务没有对增长作出贡献。事实上,软件部门的同比收入下降了10.3%。“这就像一个公司发行现金或债务,然后购买可交易证券。没有人会为此付费,因为任何人都可以买比特币,”他认为。

MSTU是华尔街有史以来波动最大的ETF。它的回报率是MSTR这只个股的两倍。本周五MSTU盘中涨超20%,最近一个月累计涨幅超过220%。因为ETF大涨,一个月来也吸引了数亿美元资金流入。到本周四收盘,MSTU资产约为40亿美元,自9月问世以来累计增长超过600%。

为了实现期望的高回报,管理MSTU的Tuttle一直通过经纪商买入掉期合约,但考虑到MSTR的波动,只有三家公司愿意与他合作,现在三家都开始达到掉期交易的敞口限制。有一次,Tuttle需要价值1亿美元的敞口,而这三家公司总共只能提供2000万美元。为了履行ETF职责,Tuttle不得不转向购买看涨期权。

对此Tuttle评价称:“如果这是宝洁的基金,我可以获得尽可能多的掉期敞口。但 MicroStrategy 是与众不同的怪兽。” 对Tuttle来说,现在1亿美元的敞口都不是什么大金额了,最近他有时需要5亿美元。

对于如此火热的杠杆ETF $T-Rex 2X Long MSTR Daily Target ETF(MSTU)$ ,投资者可以考虑卖出看涨期权策略做空ETF。

卖出看涨期权策略使用场景

卖出看涨期权适用于投资者对标的资产价格持看空或中性观点时。也就是说,投资者预期标的资产的价格不会有显著上涨,甚至可能下跌。通过卖出看涨期权,投资者可以在市场下跌或持平时赚取权利金。

一些投资者以赚取期权费(权利金)为主要目的,选择在对标的资产价格方向不强烈看好或看空的情况下卖出看涨期权,从而赚取较为稳定的收益。

不过,卖出看涨期权也具有较大的风险。如果标的资产价格上涨超过执行价格,投资者将面临无限损失。因此,这种策略适合风险承受能力较高的投资者,并需在适当的风险控制下使用。

做空MSTU案例分析

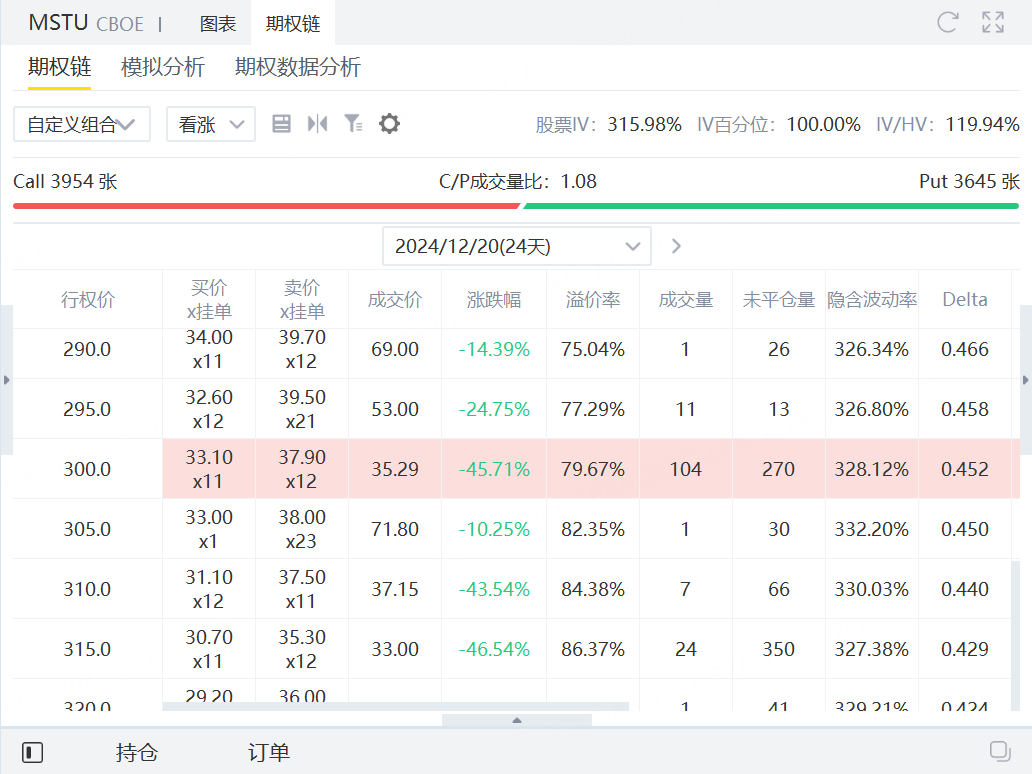

MSTU现价为181,投资者可以考虑卖出行权价300的看涨期权,获得权利金3529美元。

盈亏分析

最大收益

卖出看涨期权的最大收益是收到的权利金,因为如果MSTU的股价未超过$300,期权将无价值到期。

最大收益=权利金=$3,529

最大风险

卖出看涨期权的潜在风险较高,尤其是当股价大幅上涨时。若股价涨至远超行权价的水平,投资者可能需要以行权价$300出售MSTU股票,而实际市场价格更高,从而造成理论上的无限亏损。

最大风险=(市场价 - 行权价)×100−权利金

盈亏平衡点

盈亏平衡点是指卖出期权后开始亏损的位置:

盈亏平衡点=行权价+权利金每股盈亏平衡点=300+35.29=335.29

适用情景

适合:

看跌或看平预期:对MSTU股价短期内不会大幅上涨有信心。

高行权价:选择行权价远高于当前股价(如$300)意味着需要较大的股价上涨才能让期权被行权,概率较低。

不适合:

高波动性市场:如果标的资产可能受到重大利好消息的推动,股价可能迅速突破行权价。

无限亏损风险:没有现货持仓作为对冲的投资者风险较大。

精彩评论