美股盘后,英伟达公布了2025财年三季报(截止10月27日的三个月成绩单),业绩炸裂!

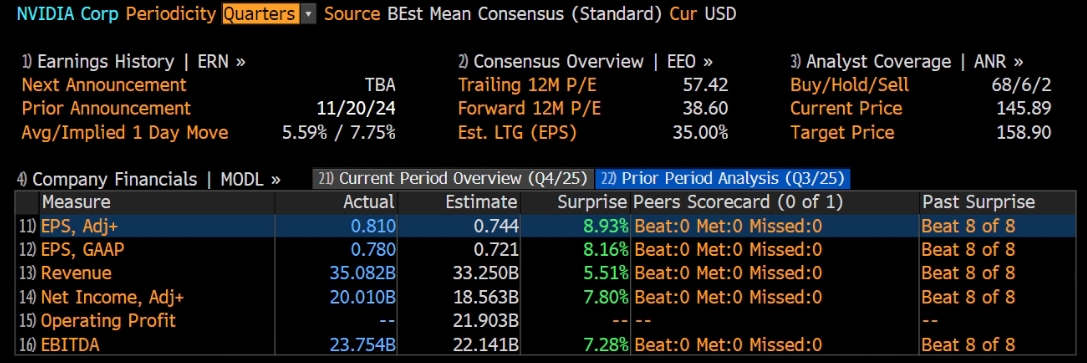

其中,三季度营收350.8亿,大超分析师预期的332.5亿;调整后净利润200亿,大超分析师预期的185.6亿:

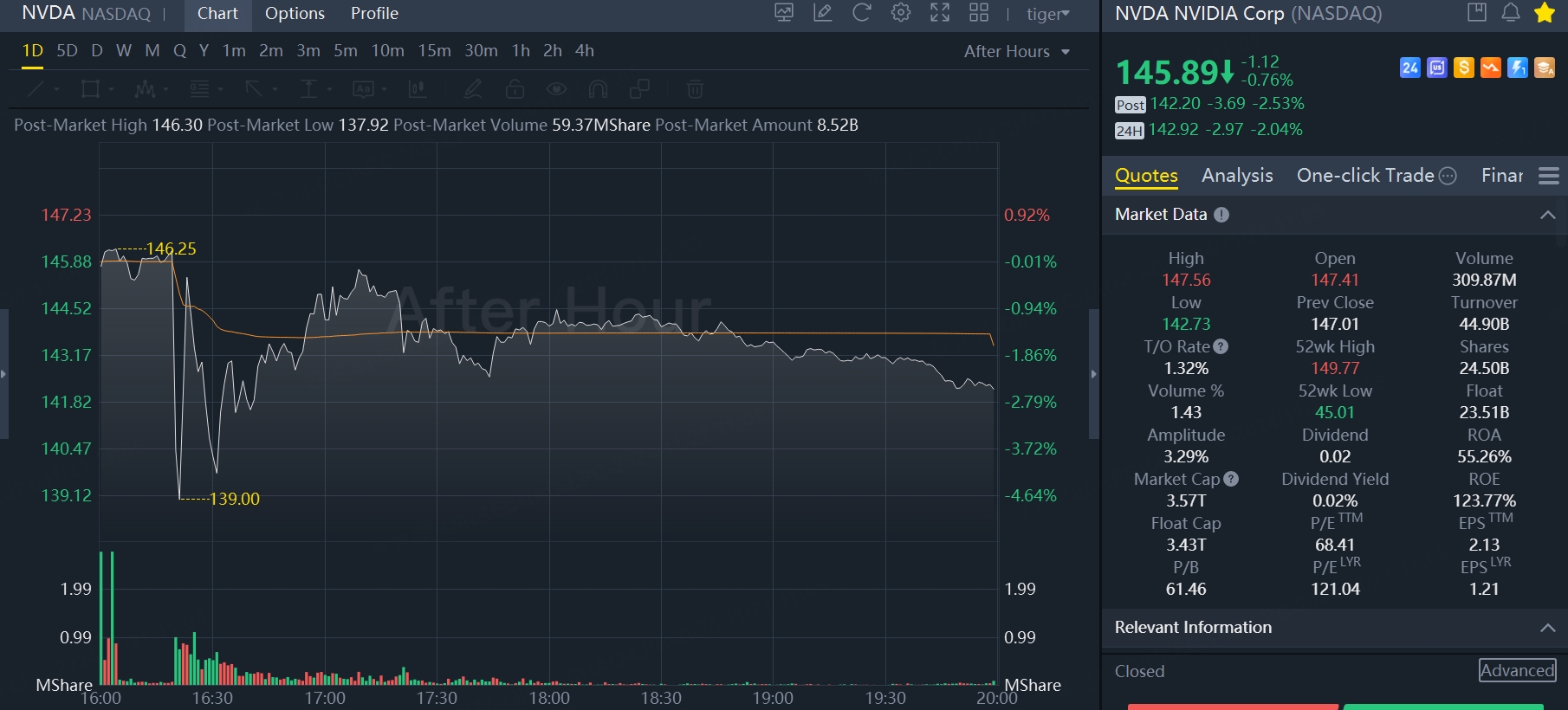

但因四季度指引不及分析师预测高值,英伟达盘后股价一度大跌近5%: $英伟达(NVDA)$

类似的戏码在上一季财报中也曾上演,英伟达在短线下挫后,很快便重拾升势,并突破历史高点,这次会重演吗?

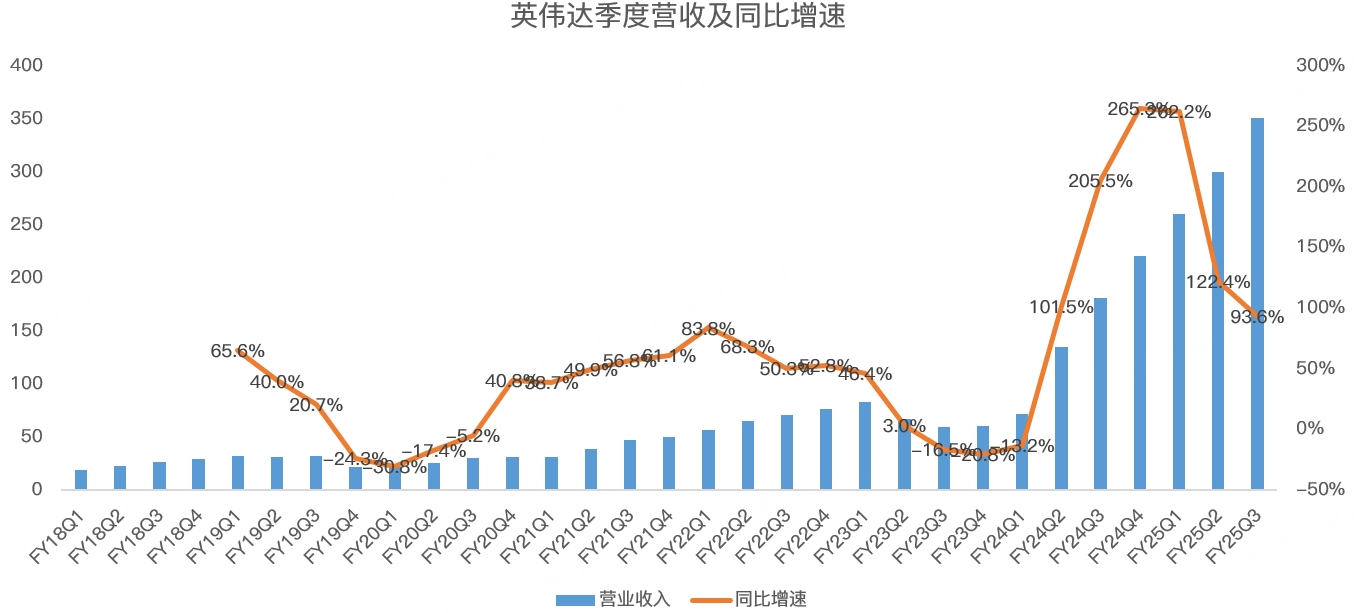

从收入上看,英伟达三季度达到350.8亿,同比增长93.6%,大超分析师预期的332.5亿,可谓劲爆:

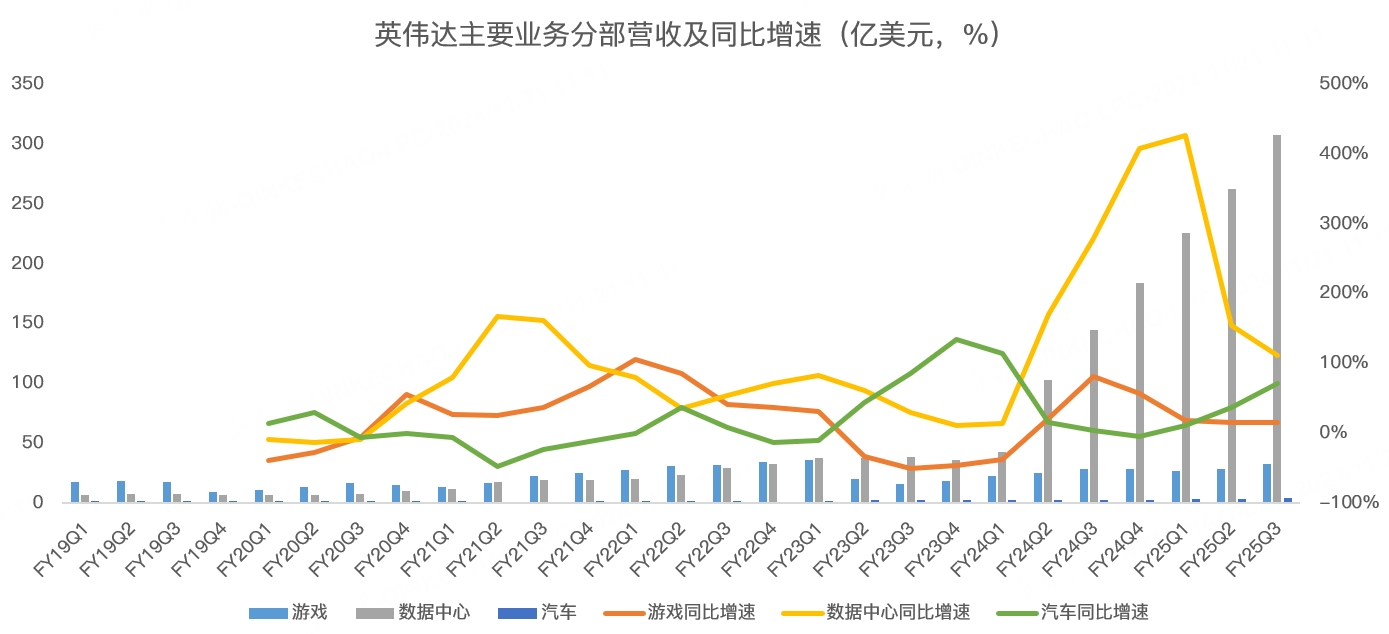

分业务来看,最主要的数据中心业务营收307.7亿,同比增长112%,大超分析师预期的291.4亿;传统的游戏业务营收32.8亿,同比增长14.8%,超过分析师预期的30.6亿;汽车芯片营收4.5亿,同比增长72%,大超分析师预期的3.6亿。其他业务悉数超预期,但因收入规模较小,对英伟达来说并不重要,这里不做过多分析:

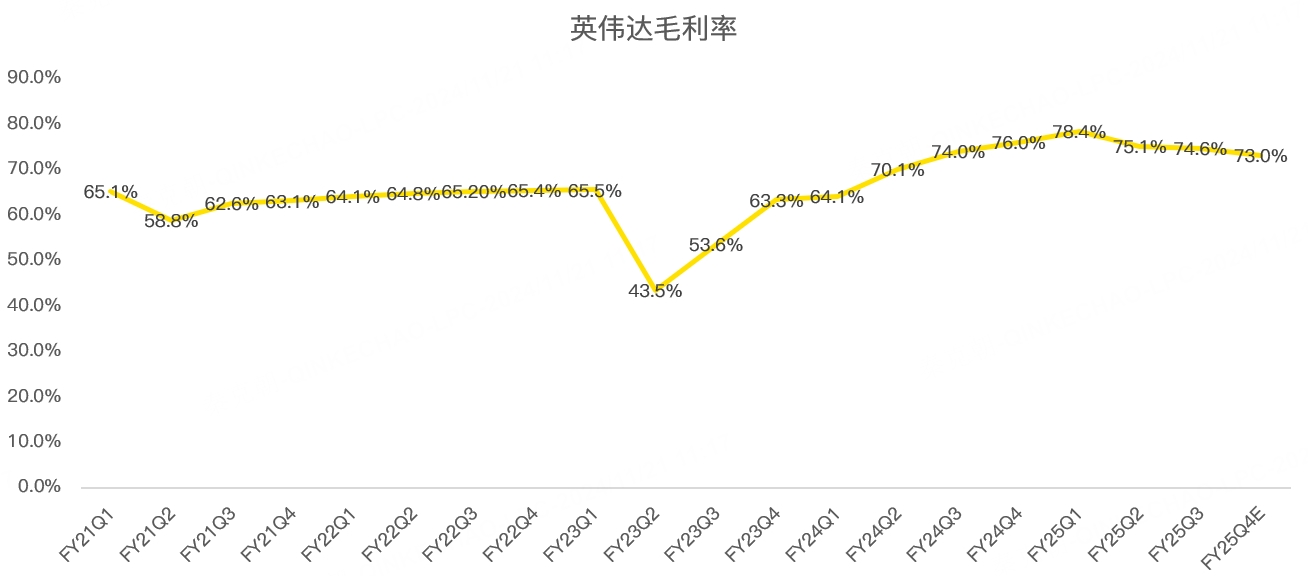

如果说三季报的瑕疵,唯一的就是调整后毛利率略不及预期,实际值75%,略低于分析师预期的75.05%。

英伟达预计四季度的毛利率在73%左右,从趋势上看,已是连续3个季度下滑:

造成毛利率环比下滑的原因是产品结构从H100向H200及更高性能的Blackwell系统过渡,芯片初期的生产成本偏高,尤其是Blackwell在制造上还遇到工艺上的小麻烦,因此,毛利率暂时下滑符合预期。

管理层预计明年下半年毛利率将恢复至75%左右,因此,毛利率上的瑕疵对股价影响不大。

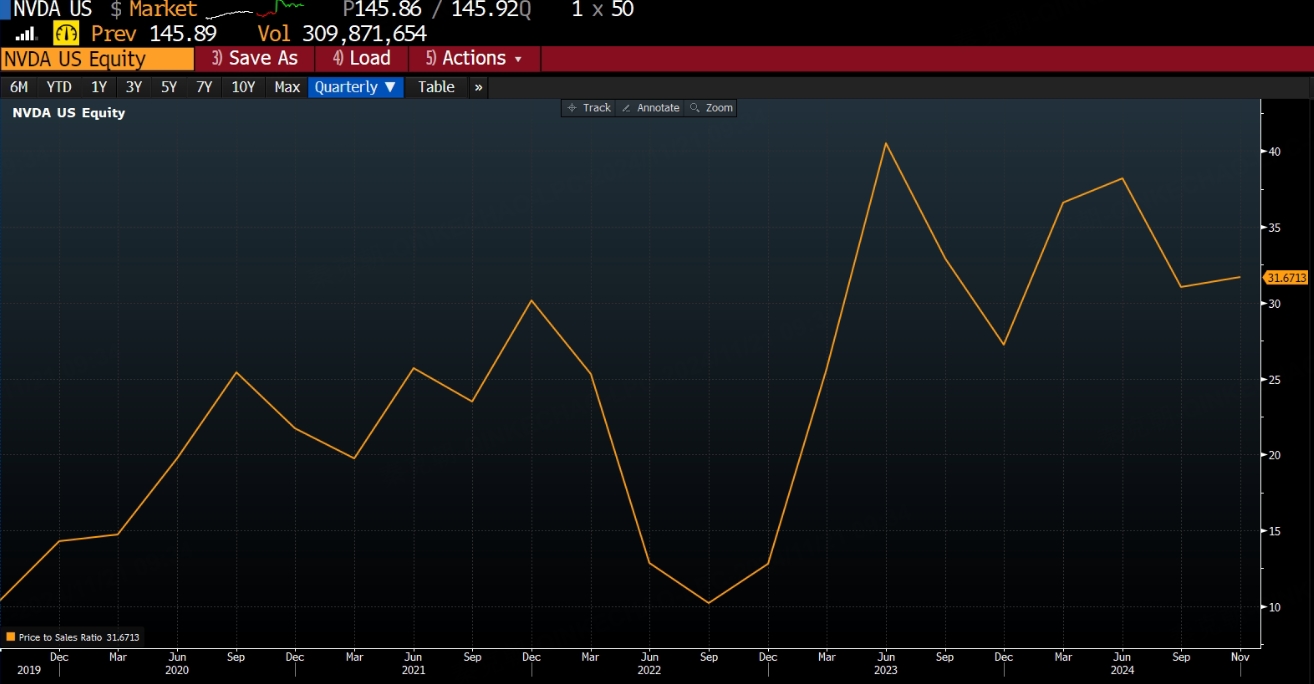

导致盘后股价下跌的主要原因是市场预期太高了,英伟达给出的指引是营收在375亿美元左右,高于分析师预期的371亿中值!由于超预期幅度不够大,加上英伟达年内股价涨幅巨大,估值处于历史高位,因此,每次超预期财报发布之后,英伟达的股价都很难大涨!

但是,拉长时间看,英伟达的估值仍有上升空间。

比如英伟达2025财年营收或达到1287亿美元,按照目前的市值算,市销率为28倍,低于2021年半导体大牛市高点时30倍的估值:

另外,英伟达2026财年的营收或继续保持较高的增长,目前分析师的预期是营收1891亿,同比增长49%。

若符合预期,英伟达明年的市销率将降至19倍,低于近年来的均值!

现在的问题是,英伟达2026财年是否能保持高增长?

答案是完全可能!

首先,英伟达在AI GPU市场处于垄断地位,唯一的竞争对手是AMD,今年的AI GPU销售额预计在45亿美元,远低于英伟达千亿级的销售额!

从GPU性能来看,英伟达的产品遥遥领先,中短期内看不到有竞争对手能够替代!

而从需求端来看,微软、亚马逊、Meta等科技巨头仍在加码AI投资,包括这些科技巨头在内的云服务提供商,贡献了英伟达50%的数据中心营收,高于上一季45%的水平。

除此之外,随着AI大模型的进化,对GPU的需求量一直在增长,如上一代大模型的尾端大约需要10万个Hopper GPU,而下一代大模型,对GPU的初始需求量就达到10万个,而且是Blackwell,售价比Hopper更高!

展望未来,企业对AI的需求也将爆发,如英伟达的 AI Enterprise ,提供了一种企业级、优化过的AI软件平台,帮助公司在NVIDIA硬件上高效运行和管理AI应用,提升AI开发和部署的效率,并在整个生命周期中提供支持。

英伟达预计AI Enterprise全年收入将比去年增长 2 倍以上!

AI是工业革命级别的变革,而且下游的应用十分广泛,需求端无需质疑,英伟达表示,其最新产品BLACKWELL将在未来几个季度供不应求!

由此来看,英伟达业绩继续突飞猛进是大概率事件,如果2026财年营收目标达成,市销率估值达到30倍,英伟达的市值有望在未来一年达到5.7万亿,6万亿市值可能不是梦,这是一个伟大的时代,一个AI改变命运的时代!

精彩评论