-

互金的Pro forma

可能爱笑的男孩子运气不会太差,我在QFIN上吃到了互金股肥瘦相间、焦红晶莹的第一口五花肉;你们看我这忍不住笑容的嘴脸,在收益面前,无比真实。于是嘴馋如老狗的我,就一直惦记着吃第二口肉,挖掘出第二个QFIN。

第二个QFIN,我找到信也科技。

如果你把一个生意,哪吒抽龙筋一样将其财务本质抽离出来,其实就是一个财务模型。 有时候,我们会称其为pro forma,因为不仅历史数据,其对未来有一定预测力。比如SaaS行业的毛利率一般>70%,而自营线上零售毛利做死了,也不会>20%,这在未来也很难突然变化,很有指导性。除非是波动大开大合的强周期股,pro forma 是生意最本质的东西决定的,是生意的本质属性。

而一个典型的互金股的财务模型指标——运营利润率40%,non-GAAP净利20%-30%,non-GAAP净利增长率10%,ROE 20%,,take rate 3%,股东整体回报率净利润50%(净利润分一半),这是一个四高行业——高定价、高毛利、高费效、高分红。如果你是追踪这个行业多年,时至今日还看不出在合法合规合情(互联网金融常态化监管)的情况下,互金仍然是一门好生意,那可以归为弱视人群。

然后你会问,这样的公司卖多少估值呢?——普遍是5倍以下的动态估值。你会问,为啥模式不错但估值就那么低?——是由于市场偏见的存在,五年前就是如此;也正是因为我与市场的预期差,让我第一笔横跨五年时间的互金投资,即使在中概股大盘beta是巨大负数的情况下,即便不算现金分红,还是能收获到150%+的收益。这就好比什么呢?——等于迎着17级台风跑马拉松,居然还让我跑出了pb。

2. 信也第三季度(3Q24)的财报概况

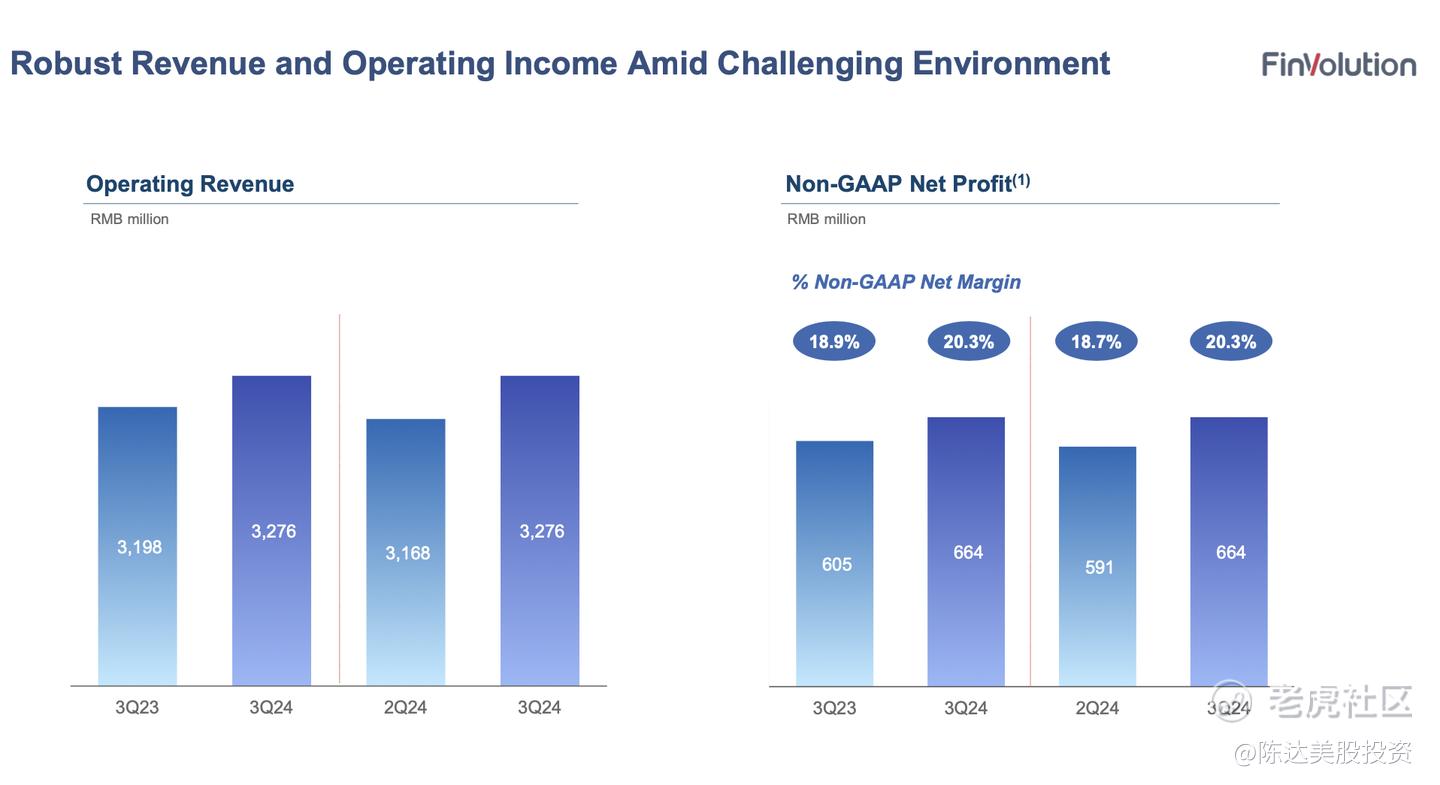

(净收入与利润率,数据来源:公司财报)

回到信也财报,从上个季度开仓以后,我每日三省吾股,信也3Q24的业绩符我预期。具体来说3Q24 收入同比+2.5%至32.76亿,净利同比+8.6%至6.24亿。非GAAP净利为6.64亿,非GAAP净利润率(Non-GAAP net margin ),从3Q23的18.9%,上升到3Q24的20.3%。为啥我那么在乎净利润?——因为信也2023年一半的净利,直接分红给了股东,这是直接喂你嘴里的肉。而经营指标方面,当季促成交易额522亿元,同比+1.8%;在贷余额681亿元,同比+3.3%。国内、国际市场累计服务用户3260万人。

简单来说你如此理解信也这个股票——逻辑上是国内外业务的双轮驱动。国内增长驱动有这么几个catalyst:第一,信息流投放效率的持续优化,新客保持稳定贡献(新客单季放款贡献,预期可持续保持在 12%-15%);第二,依托技术优势,与更多流量平台探索新合作模式,这是增量来源;第三,存量客户精细化运营; 第四,公司资金/费用端有优化空间、综合服务费保持,下降,尤其是资金成本长期因为整体宽松环境,会大为下降。第一+第二+第三+第四,能总体提升国内基本盘的盈利能力。

3. 双轮驱动里的出海业务

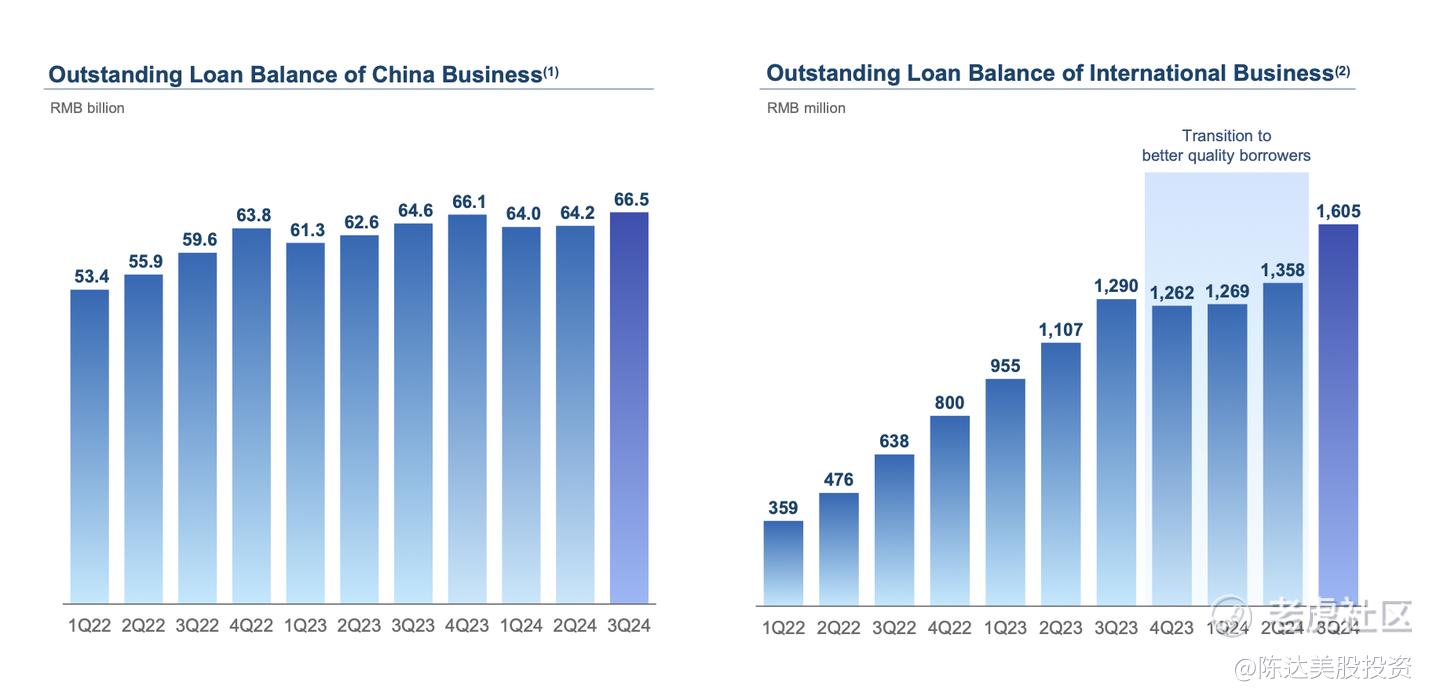

(左:国内业务在贷余额变化;右:海外业务在贷余额变化,数据来源:公司财报)

除了国内业务以外,与行业可比公司差异化比较明显的一个plus,是出海业务。国内市场虽然出清到剩下的竞争对手不多,但毕竟大家体量都很大;而国外业务体量小却增速快,是理想的第二增长曲线。信也海外业务,之前有客群调整下的平台期,而现在恢复增长,具体数字见上图。

3Q24的国际业务保持了比较快的增长。海外放款规模3Q24同比+22.7%,到27亿(与之相比,上半年Q1+Q2=45亿);在贷余额同比+23.1%,到16亿。海外收入6.36亿,同比+8.7%,占总体收入比例为19.4%(相比Q2大概是18.3%)。海外业务,在增速上、对公司整体业绩的重要性上,作用明显。

海外战场目前主要在两个,第一个战场是印尼,印尼定价调整结束、综合服务费率趋稳,Q3也顺利拿下印尼金融服务监管局(OJK)的“多元金融牌照”(Multi-finance),我预计印尼业务规模增长,后期会加速;而由于客户结构优化、风险改善,take rate 也回到利率下调前的10%水平。第二个战场是菲律宾,菲律宾是一个累计注册用户数2020-2023年复合增长率114%的市场,占其海外业务30%左右。

信也维持2024 年国际放款指引(同比+20-40%),海外市场的逻辑点是copy from China,从国内到出海的技术移植,包括反欺诈与风险控制——基于图谱算法技术、多角度视觉技术、声纹核身技术、文本嵌入挖掘等等技术;而运营方面的主要途径,是持续接入、开拓国际化平台、以及与大佬级的海外金融机构、互联网平台进行合作。

4. 若干后续值得继续跟踪、有改善空间的风险点

从operation的角度信也有几个风险点,或者说得正面、积极一点——有改善空间。一个是定价与take rate。最近这几个季度,国内地业务take rate 为3%+左右,主要驱动是来自资金成本下降和vintage最终逾期率优化。而平均贷款定价稳定在 22%左右(这个我认为有望保持稳定)。在定价稳住,资金成本继续下降、风险成本优化的情况下,take rate 3%其实还有改善空间。

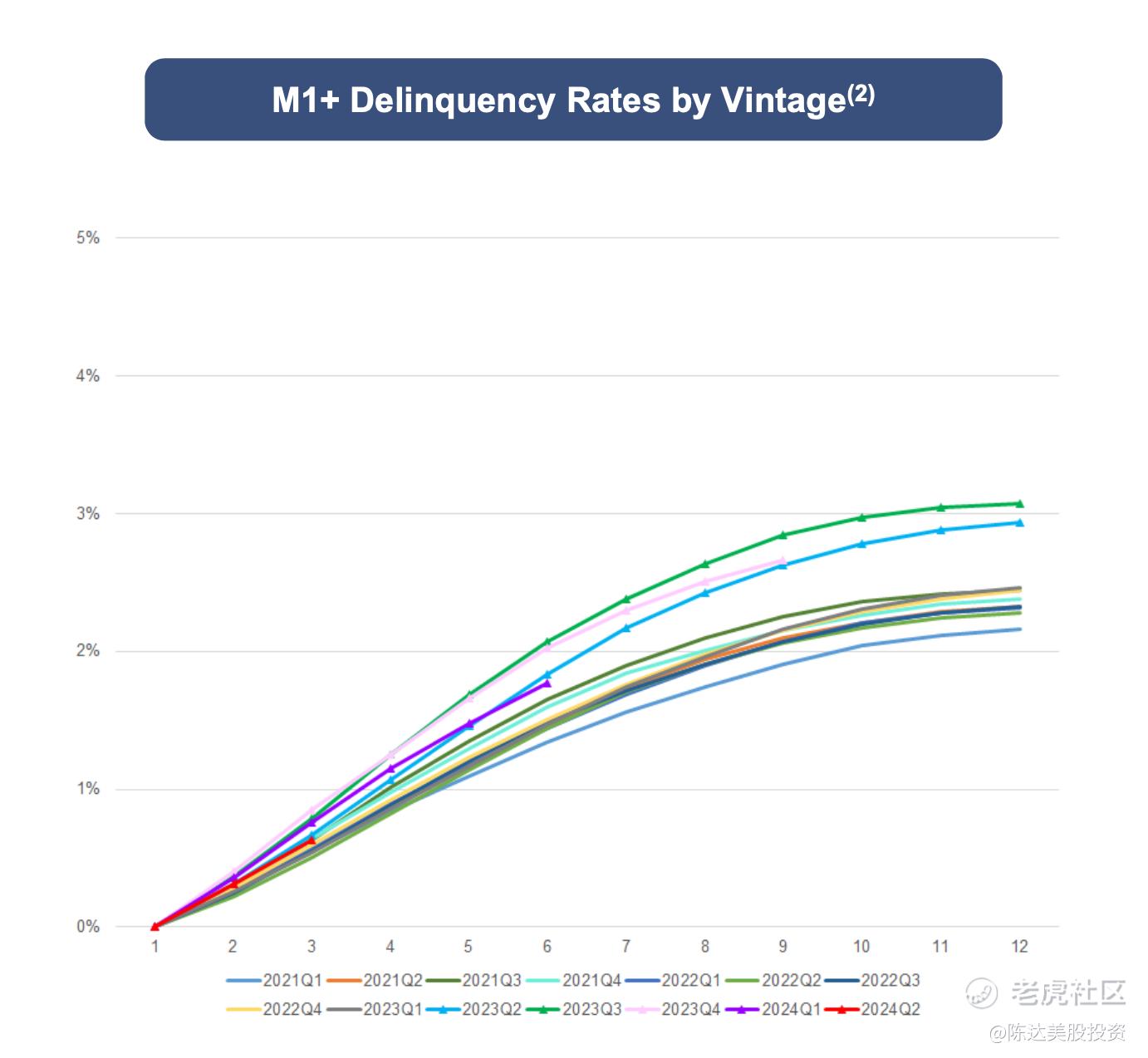

另一个点,是贷款质量与风控。虽然风险指标有所改善,但不能说是最优水平。比如相对滞后的指标——90日逾期率,3Q24是2.50%,一年前是1.67%,当然也受到行业性普遍资产质量波动影响。2Q24是2.65%,环比有下降,即使有改善,但是我认为1%-2%是一个舒适水平。另外也要多关注相对即时的指标,比如入催率、催收回收率等指标是否持续改善。credit loss——因为坏账而产生的担保损失,同比增长到11.24亿,去年同期11亿,为什么不减反增,主要是由于海外市场表外在贷余额处在快速增长期所致。

(30日逾期率的变化Vintage,数据来源:公司财报)

5 指引展望与Shareholder Return

管理层指引:整体环境能见到复苏迹象,维持2024 年全年,国内市场放款量1957 亿元至 2050 亿的区间(增长5%-10%);海外市场放款量94 亿至110 亿(同比增长 20%-40%)。

(累计股东回报,数据来源:公司财报)

股东回报方面,截止今年前3个Q,共花8110万美元用于股份回购(同比+23%), 自 2018 年至今累计股票回购总额 3.61亿美元。叠加过去6年分配的 3.25亿美元股息,公司股东回报达到 6.86 亿美元;而2023 年的股东整体回报率达净利润的49%。赚一块钱,分五毛钱,这个蛋糕分你一半的股东回报水平,加上20%的净利率,能维持几年,还要什么自行车,而且这不是一个周期股。

总之互金这个生意模式,经受过检验、经历了最大的市场偏见,但其所证明的可持续、高利润率并且可以持续deliver股东价值,让这个行业成为我投资里偏爱一隅。QFIN是我吃到的第一块大肉,而信也是我这个组合里新增并加仓,非常看好的第二块。互金投资组合的投资思路,其实并不复杂、模式也并不浮夸,但交织在一起,她就像极了 $$$ 的形状涂鸦。

————————

利益披露:作者持有并在上个季度加仓了 $信也科技(FINV)$

精彩评论