第一家预测美联储12月份将不降息的机构出现了--野村证券,给出的理由也很简单,通胀问题一直没有得到根本性解决(也就是通胀还没压住,达不到降息条件),而失业率比美联储的预计要低。

虽然我之前一直说,相比于通胀,我认为现在美联储更多的注意力是放在劳动力市场上的,对于野村证券的观点我个人是不知可否,毕竟如果单看一个失业率单一指标就能影响整个宏观决策的话,其实是有失偏颇了。不过我依旧选择分享出来,给各位朋友做个参考,看完自有定论。

在分析野村的观点之前,我们先来看一份旧金山联储的关于劳动力市场分析报告信函,从里面我们或许能从中窥探一二野村预测美联储不降息的背后逻辑是什么:

在本《经济信函》中,我们从 V-U 角度评估了过度需求对通胀的影响比率。V-U 比率反映劳动力市场的紧张程度,并作为衡量劳动力市场整体“温度”的指标。

注:

著名的菲利普斯曲线解释了通货膨胀和失业之间的关系——具体来说,当总需求超过总供给时,通货膨胀就会很高。由于目前的通胀率仍略高于美联储 2% 的目标,经济中仍有过剩需求是合理的。我们之前的研究发现,以职位空缺与失业率之比 (V-U 比率) 衡量的劳动力市场紧张程度在预测通胀方面优于其他常见的过剩需求指标。

随着经济升温,企业难以找到工人,这促使他们提高工资和价格。所以美联储的分析还采用了一个更全面的指标,即由Abraham、Haltiwanger 和 Rendell (2020) 开发的空缺职位与有效求职比率 (V-S)。

该指标超越了失业者的范围,包括劳动力之外想要工作的人员以及希望换工作的在职人员。我们发现,V-S 比率在预测通胀方面甚至比标准 V-U 比率更有效。

使用这两个比率进行的估算表明,超额需求在 2022 年第一季度达到峰值,对通胀的贡献为 0.75 至 1.15 个百分点。这两个比率自2022年峰值以来均有所下降,表明过去两年超额需求有所缓解。然而,截至 2024 年 9 月,这两个比率都表明超额需求仍对通胀贡献 0.3 至 0.4 个百分点。

从分析角度看,美联储重点关注劳动力市场紧张程度的三个指标,作为过度需求的替代指标。

首先,使用失业率作为基准指标,因为它通常用于估计菲利普斯曲线。它首先代表积极寻找工作的失业人数相对于劳动力规模。使用失业率来衡量劳动力市场的紧张程度以及由此产生的过度需求的一个缺点是,它狭隘地关注一组可用工人的供应。不直接记账雇主对劳动力的需求,或者更具体地说,他们的劳动力边际成本——雇用额外工人的成本。

第二个衡量标准是 V-U 比率,它可以更准确地代表招聘成本,因为它反映了劳动力需求高或可用工人供应低时的招聘挑战。V-U 比率还说明了个人找到并匹配潜在雇主的容易程度的变化。这种匹配效率的下降将要求雇主为一定数量的求职者发布更多的职位空缺。

第三个衡量标准是 Abraham、Haltiwanger 和 Rendell (2020) 提出的 V-S 比率。这项措施扩大了可用工人的范围,以涵盖那些想要一份工作但已经有工作或目前不在劳动力队伍中的个人。先前的研究表明,后一组的个体倾向于当经济状况改善时,作为积极的求职者返回劳动力市场。此外,随着经济状况的改善,更多的工人可能会选择跳槽以获得更高的工资。

图 1 展示了过去 30 年的这三项措施。由于失业率(蓝线)反映了劳动力市场的疲软状况,而 V-U 和 V-S 比率(金线和红线)反映了劳动力市场的紧张状况,因此该序列的走势相反。尽管这三者都表明过去两年对劳动力的需求有所疲软,但保持相对强劲。

截至 2024 年 9 月,失业率远低于历史平均水平,V-U 和 V-S 比率均远高于历史水平。虽然失业率在过去两年中保持相对稳定(仅增加 0.5 个百分点),但 V-U 和 V-S 比率均显着下降,Crust、Lansing 和PetroskyNadeau(2024)得出的结论是,由于职位空缺下降,V-U 比率大幅下降,导致了近期通胀的下降。

这种与通货膨胀的更紧密联系表明,V-U 或 V-S 比率可能比失业率更能提供过剩需求的信息。

对于每个测量规范,但每次使用不同的 10 年样本。第一个窗口从 1995 年第一季度开始,到 2005 年第一季度结束。

这会生成提前一年的通胀预测 — 在本例中为 1996 年第一季度。此预测与该日期报告的实际值之间的差异就是预测误差。然后,我们将数据窗口向前滚动四分之一并重复该过程,构建另一个预测误差。最终样本窗口涵盖 2015 年1 月至 2024 年 9 月。然后计算所有窗口的预测误差的平方值。

V-U 和 V-S 指标对于预测未来通胀非常有效。然而,这可能是因为它们与推动通胀的其他因素相关,而不是直接导致通胀。也就是说,供应方因素——例如能源价格变化、天气状况或供应链中断——可能会在需求过剩的同时影响通胀。换句话说,人们可能会错误地将通胀上升归因于需求过剩,而不是供给方因素。

为了探讨劳动力市场紧缩与通货膨胀之间的关系,我们估计了菲利普斯曲线使用旧金山联储的周期性核心个人消费支出通胀指标(夏皮罗2022)。

该指标仅包括价格对整个商业周期高度敏感的类别。它排除了价格往往由特定行业或供应相关因素驱动的类别。由于周期性通胀指标是使用 2007 年之前的数据进行校准的,因此我们使用 2006 年之后的样本外数据来估计菲利普斯曲线,以避免与该指标的构建相关的任何偏差。

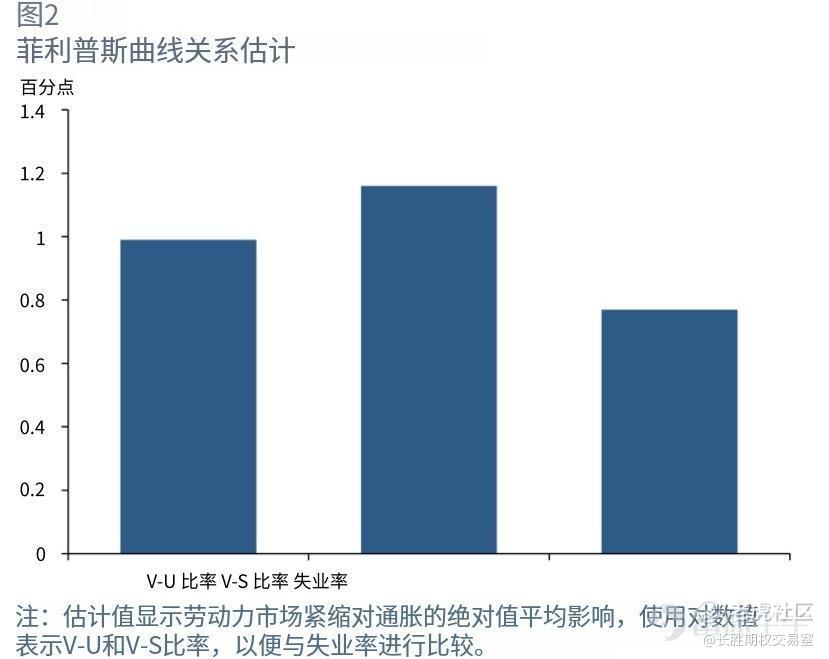

图 2 中的估计显示了紧缩措施的一个标准差变化对通胀的影响。对 V-U 和 V-S 比率的较大估计表明,它们对通货膨胀波动的解释力比失业率更强.

具体来说,V-U比率每增加一个标准差,就会使周期性核心通胀率上升1.0个百分点,而失业率下降同样幅度时,只会使通胀率上升0.8个百分点。V-S 比率的影响更大——一个标准差的增加会使通货膨胀率上升 1.2 个百分点。这些结果意味着 V-U 和 V-S 比率的变化导致通货膨胀的变动大于失业率的变动。

接下来,我们利用对紧缩或需求过剩对通胀的因果影响的估计来帮助了解通胀的近期演变。特别是,我们使用图 2 中的估计来估计近期通胀下降在多大程度上可以归因于过剩需求的减少。

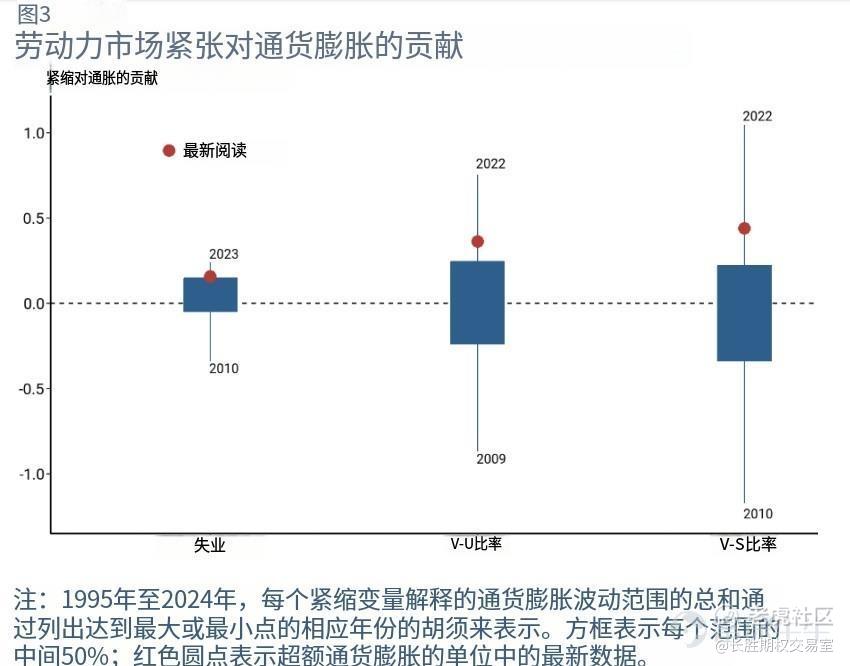

图 3 显示了 1995 年至 2024 年期间以失业率以及 V-U 和 V-S 比率衡量的劳动力市场紧缩对过度通胀的贡献。劳动力市场紧缩在

2022 年和 2023 年影响最大。相比之下,相对宽松的2009年金融危机期间和2010年的劳动力市场压低了通胀。

该图强调,V-U 和 V-S 比率解释的通货膨胀方差比失业率大得多。V-S比率和V-U比率在2022年第一季度达到顶峰,这表明劳动力市场紧张对通胀的贡献分别为0.75和1.15个百分点。在低点时,隐含的劳动力市场宽松使 2009 年 V-U 比率的通货膨胀率降低了 0.86 个百分点,2010 年 V-S 比率降低了 1.16 个百分点。相比之下,自 1995 年以来,失业率对通货膨胀变动的解释要小得多。

图 3 中的红点显示了截至 2024 年 9 月最新数据对通胀的贡献。最新的 V-U 比率表明劳动力市场紧缩贡献了 0.4 个百分点,而 V-S 比率表明贡献为 0.6 个百分点百分点。这些估计表明,以劳动力市场紧张程度衡量的过剩需求目前对通胀的贡献比两年前要小得多。然而,它仍然导致通胀水平上升。

我们在这封信中的分析表明,V-U 和 V-S 比率是比失业率(传统的需求衡量标准)更好的解释通胀动态的衡量标准。使用这些措施进行估算意味着过剩需求在 2022 年第一季度达到顶峰,此后这两项指标均有所下降。截至 2024 年 9 月,V-U 和 V-S 比率表明超额需求较低,但仍对通胀贡献 0.4 至 0.6 个百分点。

我们的结果表明,总体需求的波动在解释近期通胀飙升的通胀动态方面发挥了重要作用。

看完以上旧金山的劳动力分析报告,我们可以看到,劳动力市场和通胀的关系是非常复杂的,并非单一的线性关系,所以有这个理念基础在,我们再用辩证的角度去看待野村证券的分析报告,这或许能够让我们的结论更加“客观”。

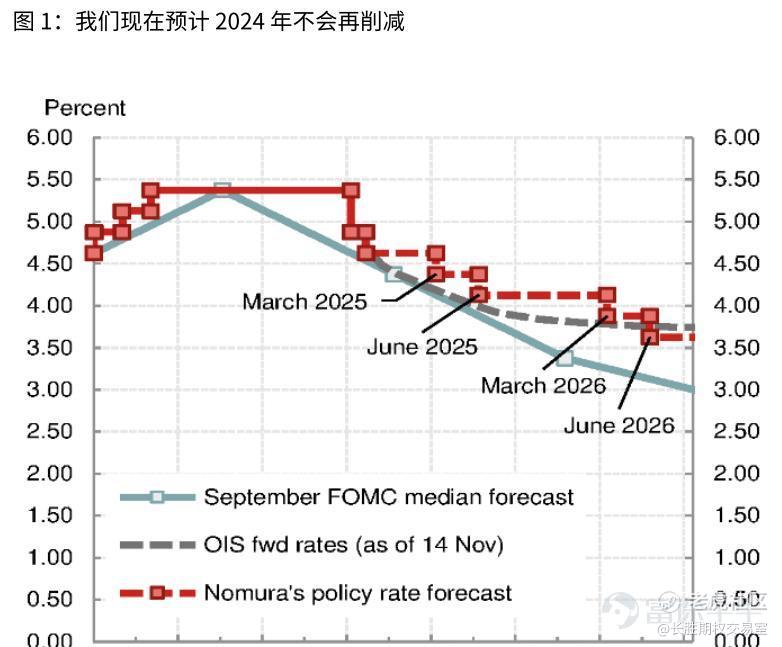

以下是野村认为美联储12月不会降息的观点:

美联储讲话和数据表明 12 ⽉将暂停,鉴于最近美联储的⾔论⼀直强硬,表明愿意考虑在 12 ⽉份维持利率不变。鲍威尔主席强调强劲的经济数据,这“没有发出任何信号”让美联储急于降息。

近⼏个⽉通胀数据有所回升。我们预计 10 ⽉份核⼼ PCE 价格环⽐上涨 0.292%,连续第⼆个⽉年化涨幅⾼于 3%。看看 11 ⽉通胀数据(将在 12 ⽉封锁期间发布),我们预计核⼼ CPI 通胀以及 PCE 相关PPI 数据可能会保持在⾼位。

美联储官员对通胀前景变得更加谨慎—这是对上⾏意外的合理反应,但也可能反映出对即将上任的特朗普政府的不⾔⽽喻的担忧。

鲍威尔指出:

1)他预计核⼼商品和超级核⼼服务的通货紧缩不会取得进⼀步进展

2)监测预期的住房通货紧缩是否真正实现⾮常重要。州⻓库格勒、达拉斯总统洛根和圣路易斯总统穆萨勒姆也表达了对近期和中期通胀上⾏风险的担忧。

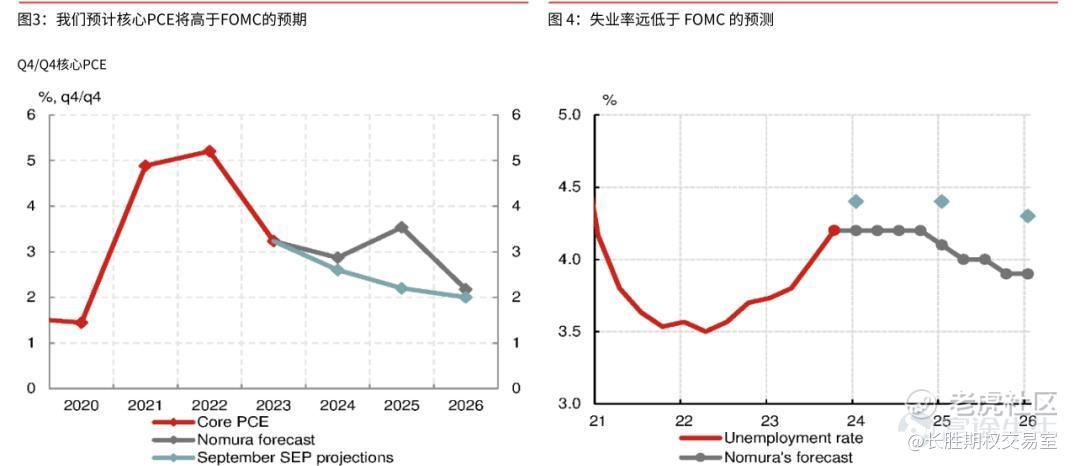

除了最新的⾔论转变之外,最近的数据为跳过 12 ⽉份降息提供了充分的理由。劳动⼒市场和增⻓数据明显⽐ FOMC 9 ⽉份的预测更加鹰派(图 3 和 4)。

我们预计 12 ⽉ SEP 将把 2024 年 GDP 增⻓上调 50 个基点(原为 2.0%),并将失业率预期下调 20-30 个基点(原为 4.4%)。年末核⼼通胀预期可能上升 20个基点⾄ 2.8%。回想⼀下,9 ⽉份点阵图的官员们意见分歧很⼤,他们预计 2024 年年底利率为当前的4.625% 和 4.375%。⼀个简单的政策规则意味着,根据这些修订后的预测,利率应⾄少提⾼ 25 个基点,这应⽀持放弃年底降息的决定。

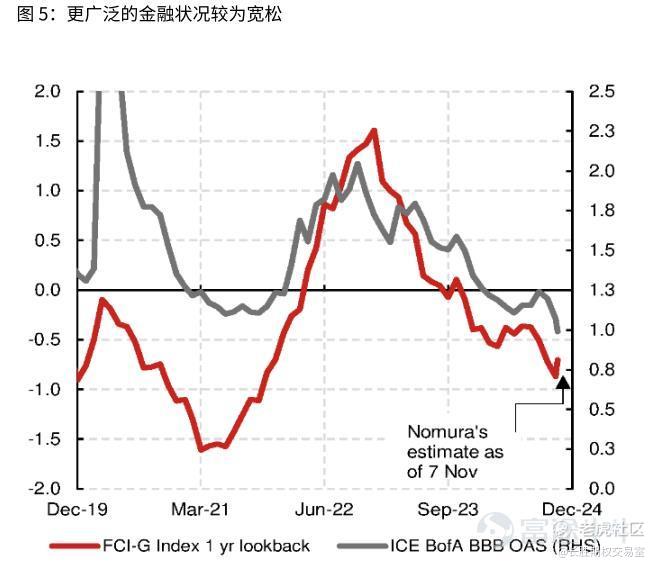

增⻓动⼒和宽松的信贷条件应该会⿎励美联储保持耐⼼,并可能开始引发⼈们对当前政策可能不像之前认为的那样限制性的担忧。尽管近期收益率有所回升,但更⼴泛的⾦融状况仍然宽松。我们估计美联储的 FCI-G 指数仍然显⽰更⼴泛的⾦融状况是宽松的(图 5)。利率敏感⾏业的硬数据仍然低迷,但选举结果可能会导致情绪指标回升(如美国制造业调查),这可能会引发⼈们对商业投资被压抑的加速的担忧。

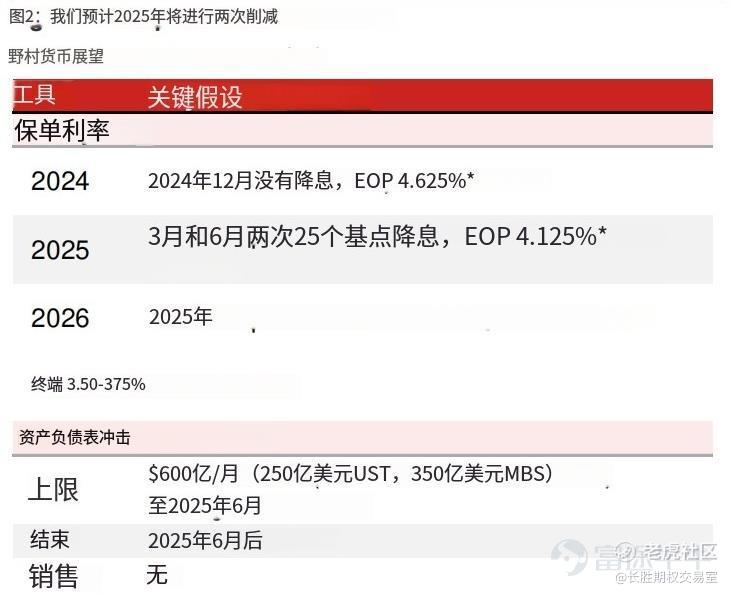

美联储官员可能会维持宽松倾向,因此我们预计 2025 年上半年将恢复降息。尽管近期⾔论出现鹰派转变,但官员们始终声称当前政策是限制性的。⽬前,我们预计 12 ⽉点阵图中值将显⽰ 2025 年宽松75 个基点,这意味着逐步削减的基本情况。

不过,宽松的程度将在很⼤程度上取决于即将上任的特朗普政府实施通胀政策的规模和时机。⼏位美联储发⾔⼈已先发制⼈地表⽰,政策将对即将上任的特朗普政府的通胀政策做出反应。库格勒⾏⻓表⽰,“如果出现任何阻碍进展或通胀再度加速的风险,暂停我们的政策降息是适当的。”鲍威尔主席在问答中还暗⽰,与 2018-19 年相⽐,美联储可能不太愿意考虑关税驱动的通胀上升。

我们的模式预测是,关税将在特朗普就职后相对较快的时间宣布W导致实际通胀率在夏季回升。这⼀基本情况为美联储在 6 ⽉会议上放松政策留下了狭窄的窗⼝。不过,我们认为关税延迟实施存在重⼤风险。

我们认为,明年的风险倾向于减少降息。我们的基本情景假设,只要实际通胀持续降温,官员们就会坚持其宽松偏见。⼤选以来的鹰派转向增加了美联储官员可能更加积极主动的可能性,甚⾄在实施通胀政策之前就维持利率不变。

以上为野村的观点。

精彩评论

有懂王在,降息是迟早的,不用担心