受证监会发布《市值管理指引》催化,今天低市净率的权重板块大涨,带动红利指数和中特估指数逆势上涨;跷跷板效应下,科创指数、小盘微盘指数跌幅靠前。

先来看看《市值管理指引》,最核心的两点分别是,(1)长期破净公司应当制定上市公司估值提升计划,(2)主要指数成份股公司应当制定上市公司市值管理制度。

市场之所以对此买账,是因为日本东京交易所这么做过,且效果满满,引发了一波“日特估”行情。当同样的事情发生在A股,起码在现阶段,市场无法证伪政策的有效性,于是,先假定有效,炒作一下再说。

于是,就有了今天权重板块的大涨。

其实,真正的破净板块没有我们想象中那么多。截至收盘,31个一级行业中,仅银行板块破净,市净率为0.63倍,钢铁板块倒数第二,市净率为1.42倍。

个股层面,截至收盘,中证A500成分股中,有61只破净,其中,12只市净率低于0.6倍,分别为华侨城A、万科A、浦发银行、新城控股、兴业银行、中国铁建、平安银行、建发股份、交通银行、中国中铁、中国建筑和华菱钢铁。

沪深300成分股中,45只破净,其中,15只低于0.6倍,除去与中证A500的重叠部分,主要是未纳入A500指数的银行股,包括民生银行、华夏银行、光大银行、北京银行、浙商银行、上海银行和中信银行。

当破净概念一旦具体到个别板块,似乎瞬间就失去了吸引力。

讨论破净概念,大家谈的是市净率提升带来的估值增长空间;具体到银行板块,大家开始关心不良资产、关心经济基本面,从理想拉回到现实。

所以,今天市场的破净概念炒作,短期持续性存疑,不必过分上头。但若着眼于中长期,指引的发布,或可视作A股新时代的起点。

市值管理指引的重点是通过投资者回报换取市值(股价)回升,前提就是要具备回报投资者的能力,这就把很多题材股排除在外。

一般来说,行业盈利格局符合“赢家通吃”逻辑,第一名占据60%-70%的利润,第二名占据20%的利润,其余玩家瓜分剩余份额。

利润是回报投资者的源泉,这就决定了,只有行业龙头才有持续回报投资者的能力。从长期来看,真正受益于该指引的是各行业龙头。

展望未来,随着各行业优质龙头更加重视投资者回报和市值管理,其对各类资金的吸引力也会逐步增大;相应的,在资金跷跷板效应下,主题炒作的资金环境被压缩。

此消彼长之下,更多资金会涌向具备投资者回报能力的优质龙头,趋势自我强化,优质蓝筹股行情有望保持较长的持续性,并助力A股开启真正的长牛慢牛行情。

一叶知秋。真正关注中长期的投资者,是时候重新审视自己的投资框架了。

当大趋势来临时,只有顺应趋势的策略,才是有效的;否则,很可能市场在走牛市,自己的持仓在经历熊市,会错失一波行情。

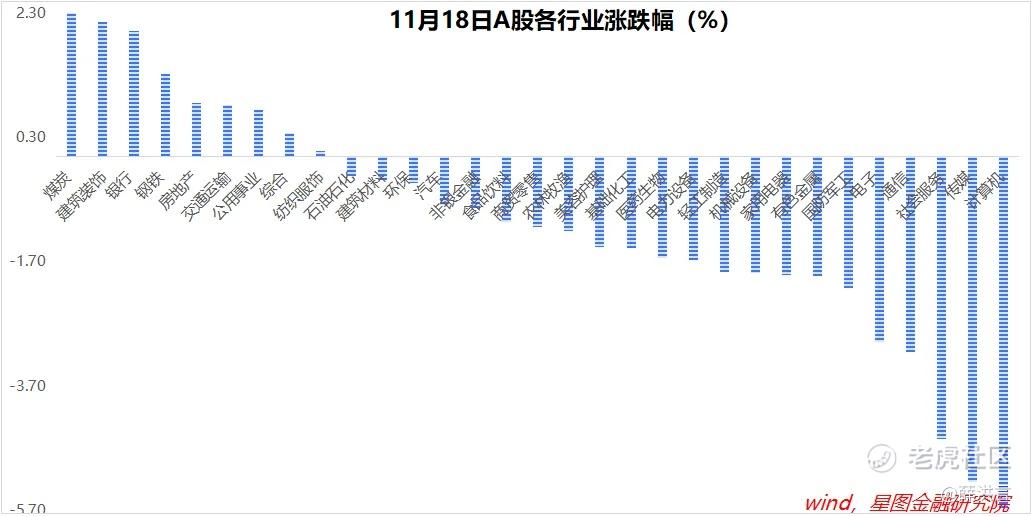

就今日行情看,截至收盘,万得全A涨幅-1.45%;中证A50、沪深300、中证500、中证1000和中证2000涨幅分别为-0.53%、-0.46%、-1.54%、-2.46%和-2.95%。

行业层面,煤炭(2.3%)、建筑装饰、银行、钢铁、房地产等板块涨幅靠前;计算机(-5.66%)、传媒(-5.24%)、社会服务、通信、电子、国防军工等跌幅靠前。

今日两市成交金额17577亿元,较上一交易日缩量688亿元。

精彩评论