欢迎来到美股研报站![财迷] 。今天,我们带来的是两家半导体设备巨头 ASML (阿斯麦) 和 KLA Corporation( 科磊 ) 的深度对比分析。 作为半导体领域的两大核心玩家,它们在光刻和计量检测领域分别占据绝对主导地位。半导体行业的复杂性和需求增长是否会让这两家公司成为投资者的黄金选择?哪家公司更值得长期持有?今天带你了解关键数据与背后的投资逻辑!

【章节1】行业前景:半导体需求如何驱动设备行业?[财迷]

半导体市场增长趋势

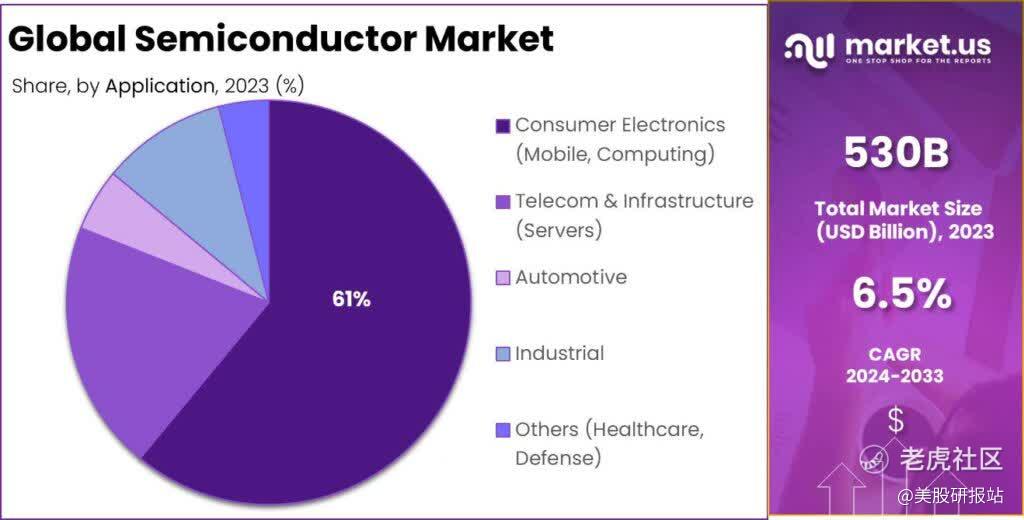

· 半导体行业是技术创新的核心推动力。从智能手机、AI、自动驾驶到国防和医疗设备,半导体无处不在。

· 数据显示,随着技术应用的多样化,2023年至2028年,半导体市场预计复合年增长率(CAGR)将达到 6.1%。

· 晶圆制造设备(WFE)市场需求也将随之增长,预计2024年将突破 1000亿美元,其中光刻和计量检测是关键。

技术复杂性带来的机遇

· 随着先进制程(如3nm、2nm技术)的推进,芯片制造的复杂性增加,对更高性能和更小尺寸的需求爆发式增长。

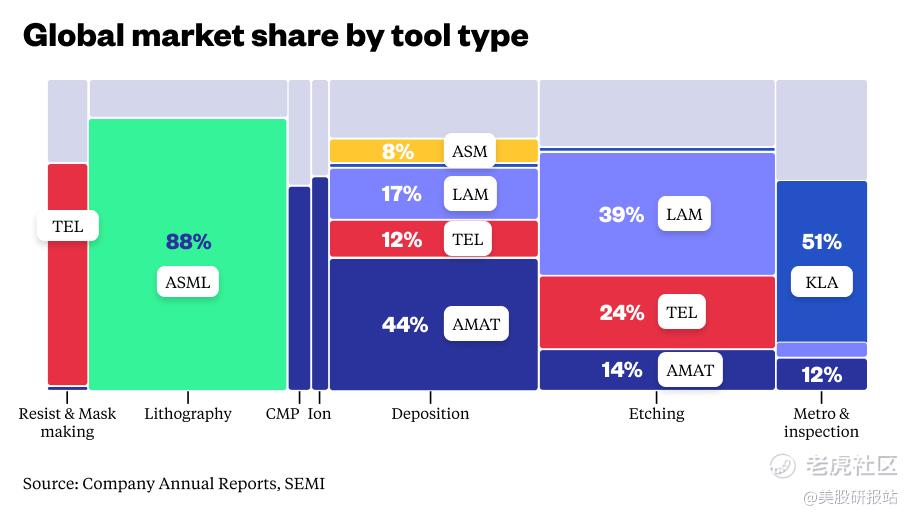

· ASML 和 KLA 分别在光刻和计量检测领域具备独特优势,牢牢占据这一趋势的制高点。

【章节2】ASML:光刻领域的绝对领导者[财迷]

市场份额与技术护城河

· ASML 在光刻市场拥有 90% 的市场份额,尤其是其独有的EUV(极紫外光刻)技术,是先进制程的核心工具。

· 一个EUV光刻机售价高达 1.5亿美元,但其精度能达到“从月球上用激光打中地球上一枚硬币”。

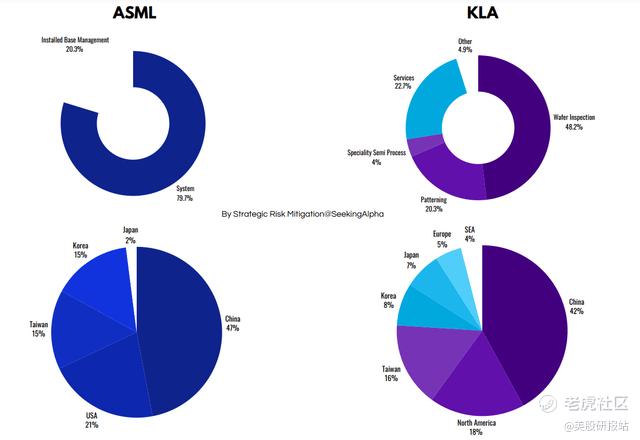

· 公司2023年实现收入 279亿欧元,同比增长 1.5%,目标到2030年实现收入 440亿到600亿欧元。

·

地理分布与风险

· 2023年ASML约 43% 的收入来自亚洲,其中 20% 来自中国。但随着贸易限制升级,预计2024年中国市场份额将下降至 20%。

· 此外,台湾和韩国的地缘政治风险可能影响晶圆厂运营,从而波及设备需求。

财务表现

· 过去10年,ASML收入复合年增长率(CAGR)高达 17.4%,EPS年复合增长率更是达到了 19.9%。

· ASML每股自由现金流表现波动较大,但在荷兰新工厂的巨额投资下,长期盈利潜力显著。

【章节3】KLA:计量检测领域的领军者[财迷]

业务模式与护城河

· KLA 提供半导体制造过程中不可或缺的检测和计量设备,帮助晶圆厂提高良率和质量,确保高效运行。

· 一个晶圆厂的建设成本高达 10亿到100亿美元,设备停机时间代价高昂。因此,KLA设备的高精度和高可靠性至关重要。

· KLA 的市场份额持续增长,是唯一一家在过去10年中市场占有率不断提升的公司。

财务与股东回报

· KLA 过去10年收入CAGR为 15.4%,每股收益CAGR达 24.6%,超越ASML。

· 与ASML相比,KLA在资本支出上的投入较少,因此每股自由现金流更加稳定。

· 股息复合增长率 14%,股东回报率更高,股息收益率为 1.05%。

【章节4】投资对比:谁更值得买入?[财迷]

估值分析

· 目前ASML的市盈率(P/E)为 30.4倍,KLA为 25.88倍。

· PEG(市盈率与增长比率)方面,ASML为 2.15倍,KLA仅为 1.54倍,更具吸引力。

· 从预测的3年每股收益复合增长率来看,KLA为 16.78%,高于ASML的 14.16%。

综合比较

1.ASML目前面临订单推迟、中国市场收入下降及光刻需求放缓等压力,2025年收入预测调整为300-350亿欧元。以合理估值25倍市盈率计算,目标价接近530美元。考虑市场需求的不确定性和未来技术创新对EUV需求的潜在影响,现价相较同行估值偏高,短期内应维持“持有”评级,等待更具吸引力的买入时机。

2.KLA资产负债表稳健,现金流充裕,ROIC显著高于WACC,显示出色的资本效率。其回购计划显著提升每股价值,股息连续14年增长,彰显股东友好政策。基于反向DCF,市场隐含10年EPS增长率为13%,低于其10年平均19.31%的实际增长率,表明低估。结合半导体需求高增长及未来回购效应,预计KLA合理目标价为775美元左右,当前估值具备吸引力。

【章节5】风险提示:投资需谨慎[财迷]

主要风险

1. 地缘政治风险:台湾和韩国的紧张局势可能威胁晶圆厂运营和设备需求。

2. 贸易限制:美国对中国的出口限制可能压缩两家公司的收入。

3. 行业周期性:半导体行业波动性较大,可能导致短期业绩不稳定。

应对策略

· 投资者可通过分散投资和控制单一行业敞口来降低风险。

· 持有防御性资产(如国防相关公司)对冲地缘政治风险。

【结尾】

总结来看,ASML 和 KLA 都是半导体设备领域的核心领导者,ASML面临订单推迟、中国市场收入下降和光刻需求放缓等挑战,2025年收入预测下调至300-350亿欧元,当前估值偏高,目标价接近530美元,还有一定的下跌空间。建议“持有”评级,等待更具吸引力的买入时机。

KLA资产负债表稳健,ROIC高于WACC,回购计划和持续增长的股息凸显股东友好政策,当前估值低于实际增长潜力,目标价为775美元,具备较大吸引力,建议关注并择机增持。

$ASML Holding N.V.(ASMLF)$ $科磊(KLAC)$ $英伟达(NVDA)$ $美国超微公司(AMD)$

精彩评论

阿斯麦还是因为在大陆这边出口限制,少了很大一部分的收益

赞!