9月中旬以来, 腾讯控股迎来了一波强劲的反弹,股价一度逼近500港元。尽管近期稍有回落,但年内升幅仍高达45%,股价也站稳400港元上方。

北京时间11月13日港股盘后,腾讯即将发布其2024年三季度报告。

市场普遍预计,Q3腾讯有望实现营收1677.46亿元,同比增长8.49%;每股收益预计为4.76元,同比增长26.78%。

目前,机构平均目标价在477港元,最高目标价为559港元。

值得注意的是,当下市场对于腾讯或许有些许期待,截至11月7日,南下资金已连续10日净买入腾讯,共计约39.77亿港元。

并且,腾讯今年也是真金白银的大力回购自家股份,截至目前已累计回购903.4亿港元(共计2.55亿股)且回购的股份已被注销,预计年底将会完成全年回购金额1000亿港元的目标,相当于为股东带来了约2%的额外回报。

据彭博一致预期,增值服务预计收入827.10亿元,同比增长9.19%,其中,游戏收入514.39亿元,国内游戏收入为369.83亿元,国际游戏收入149.89亿元;社交网络收入309.07亿元。

另一方面,海外游戏业务Q3流水同比增27%至80亿元,较Q1、Q2的33%、47%增速明显放缓,预计Q3海外游戏同比增长15%,Supercell旗下《荒野乱斗》流水持续强劲,预计流水达17.4亿元;由于海外递延周期较长,增量贡献有望延申至2025年。

据彭博一致预期,网络广告业务预计收入297.62亿元,同比增长15.71%,毛利率提升至55.9%。主要由于视频号流量继续健康增长,且毛利率较高,同时小程序广告强劲增长,AI技术平台提升投放效果;但宏观影响下地产、汽车等行业承压对广告大盘有所拖累。

针对即将到来的腾讯财报行情,投资者可以使用宽跨式策略进行交易。

宽跨式策略是什么

做多宽跨式期权中,投资者同时购买价外看涨期权和价外看跌期权。看涨期权的执行价格高于标的资产的当前市场价格,而看跌期权的执行价格低于标的资产的市场价格。这种策略具有巨大的盈利潜力,因为如果标的资产价格上涨,看涨期权理论上有无限的上涨空间,而如果标的资产价格下跌,看跌期权可以获利。交易的风险仅限于为这两个期权支付的权利金。

做空宽跨式期权的投资者同时卖出一份价外看跌期权和一份价外看涨期权。这种方法是一种中性策略,盈利潜力有限。当标的股票价格在盈亏平衡点之间的窄幅区间内交易时,做空宽跨式期权可获利。最大利润等于卖出两个期权所获得的权利金减去交易成本。

腾讯做空宽跨式策略案例

股票腾讯目前交易价格为403港元。投资者可以通过以下操作实施空头宽跨式策略:

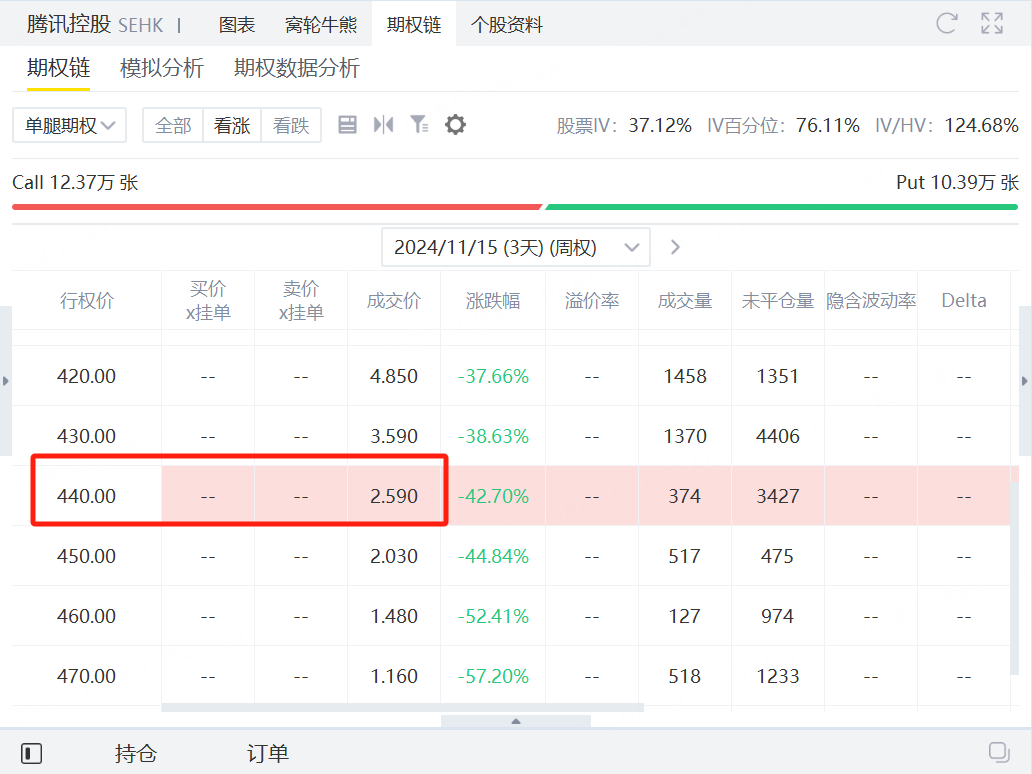

卖出一张行权价为440港元的看涨期权,权利金为259港元。

卖出一张行权价为390港元的看跌期权,权利金为220港元。

当前股价:403港元

卖出一张行权价为440港元的看涨期权,权利金为259港元

卖出一张行权价为390港元的看跌期权,权利金为220港元

总权利金收入 = 259 + 220 = 479港元

盈亏情境分析

情境一:股价在390港元到440港元之间

若到期时股价处于390至440港元之间,则这两个期权都不会被行权。

盈利为全部的权利金收入。

总收益 = 479港元

情境二:股价 > 440港元(看涨期权被行权)

若股价超过440港元,看涨期权会被行权。

你需要以440港元的价格卖出股票。

盈亏 = 权利金收入 - 超过440港元的损失

情境三:股价 < 390港元(看跌期权被行权)

若股价低于390港元,看跌期权会被行权。

你需要以390港元的价格买入股票。

盈亏 = 权利金收入 - 低于390港元的损失

盈亏总结

最大盈利:当股价在390港元至440港元之间时,最大收益为479港元(两份期权权利金的总和)。

盈亏平衡点:

上方平衡点:股价为 440+4.79=444.79 港元以上时,策略会开始亏损。

下方平衡点:股价为 390−4.79=385.21港元以下时,策略会开始亏损。

通过此策略,在390港元至440港元之间的范围内可以获得固定收益,但若股价波动过大(超出盈亏平衡点),可能会导致亏损。

精彩评论