GLDI是一种独特的投资方式,让你可以对黄金进行投注并赚取一些额外的现金。它与传统的黄金投资不同,因为它使用了涉及期权的特殊策略。有外国分析师认为,虽然这可能对注重收入的投资者具有吸引力,但在投资之前了解风险和回报非常重要。

作者:Opportunity Trader

过去5年,GLDI在跟踪GLD的表现方面做得很好,但在去年GLD开始反弹时表现不佳。本文将仔细研究GLDI,看看它是否可以成为一个合适的投资。

理解GLDI的策略

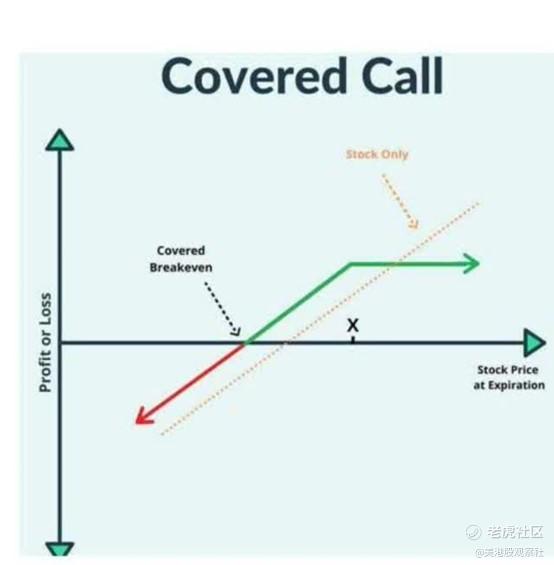

GLDI通过在黄金上执行备兑看涨期权策略来运作。它本质上是建立在GLD的表现上,同时系统地出售备兑看涨期权。具体来说,该票据出售略微价外(OTM)的月度看涨期权,这些销售产生的溢价作为股息(或优惠券)分配给股东。

在高水平上,这种策略很简单:持有标的资产(在这种情况下,通过GLD出售黄金)并卖出看涨期权以产生收入。如果黄金价格没有显著升值,看涨期权到期时一文不值,投资者将保留溢价和头寸。然而,如果金价涨到行权价之上,上行潜力就会受到限制,因为股票将被“赎回”。

这种方法提供了期权溢价和黄金价格敞口的混合收入。所产生的收入可能是可观的,特别是在期权溢价较高的动荡市场。GLDI的收益率变化不定,通常在10-13%之间,这对寻求持续回报的投资者很有吸引力。这种策略需要仔细考虑,尤其是在黄金价格强劲看涨期间权衡潜在限制时。

历史表现

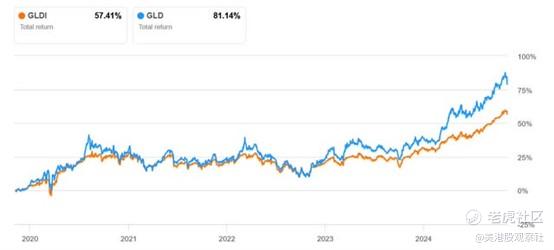

在过去的5年里,GLDI为其投资者提供了57%的投资回报率(ROI),而GLD在同一时期提供了81%。我们可以看到GLDI的回报紧密跟踪GLD的回报,但在去年GLD开始反弹时无法再跟上。

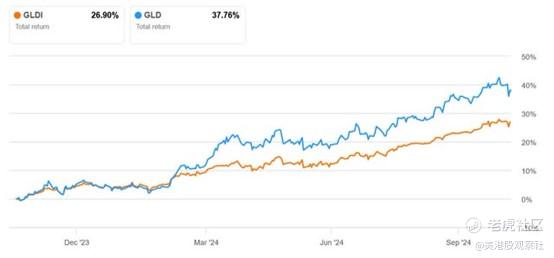

在过去的一年里,表现不佳变得更加明显,GLDI提供的回报比GLD少了10%。这种表现不佳不应令人惊讶,GLDI遵循的策略是用期权溢价收入交换上行潜力。这在价格保持稳定(或适度上升)时效果很好,但在GLD处于牛市时则不然。

2024年全年GLDI的分配相当一致,每月都支付。最低分配为0.6026美元,最高为2.3084美元,这表明它们每月的变化有多大。分配是由基金从出售的看涨期权中收集的溢价金额决定的,这取决于黄金价格的底层隐含波动性。

最近的一次股息为2.3084美元,按年化计算,相当于18%的股息/分配金额(2.3084美元/158美元)*12。这个股息收益率是2024年最强的,在11月股息可能会下降,但仍然保持在10%以上。

黄金市场展望和需求趋势

黄金的市场表现和投资者情绪对于理解GLDI的潜力至关重要。在2024年第三季度,黄金经历了强劲的价格波动,主要是由于亚洲各国央行的需求增加,以及投资行为的转变。近期报告中强调的数据显示,实物和场外交易(OTC)黄金购买量均大幅上升。这一转变发生在地缘政治紧张、通胀持续以及投资者寻求避险资产之际。

黄金已成为一种稳定的投资,尤其是对年轻人来说。价格实惠的“金豆”的推出,说明了消费市场的发展。这些趋势表明,金价的潜在支撑依然强劲,这对GLDI等依赖金价走势的产品来说是一个令人鼓舞的迹象。

GLDI的潜在优势

吸引人的收益率:GLDI的一个引人注目的特点是其高收益率,这是通过备兑看涨策略的溢价产生的。对于寻求收入的投资者来说,这可能很有吸引力,比如退休人员或那些在不确定市场中寻求稳定现金流的人。

多样化曝光:虽然GLDI由于其期权叠加不是纯粹的黄金投资,但它提供了对黄金价格变动的曝光,并带有战略性的转折。这可能适合那些希望对冲经济不确定性而又不失去潜在回报的投资者。

易用性:对于那些欣赏备兑看涨策略但更喜欢自己不管理复杂性的投资者来说,GLDI提供了一种方便的方式来参与这种方法。它自动化了通过期权产生收入的过程,为投资者节省了直接管理看涨期权所需的努力和知识。

主要风险和缺点

尽管有优势,GLDI也有明显的局限性,可能与每个投资者的目标不一致:

上行潜力受限:GLDI的主要缺点在于其潜在收益受限。如果黄金价格在给定月份显著反弹,GLDI的投资者将无法完全参与超出该上限的上行。

费用比率:GLDI的费用结构也可能成为问题。ETN有0.65%的费用比率,加上GLD的0.40%,导致合计年度费用超过1%。这可能会阻止那些希望避免这些费用而更愿意自己管理备兑看涨策略的成本意识型投资者。

市场依赖性:该策略的成功取决于稳定或适度看涨的市场条件。如果黄金价格停滞或经历适度下降,GLDI的收入策略将继续产生股息,但在急剧下降期间,收集的溢价可能无法完全抵消潜在损失。

表现视角和市场条件

GLDI在横向或波动市场中更具吸引力,此时期权的溢价可以提供收入缓冲。然而,与直接投资黄金或积极管理的黄金ETF相比,当金属价格急剧上涨时,GLDI出售看涨期权的方法可能会表现不佳。

由于持续的地缘政治风险和经济不确定性,黄金的全球展望总体上保持积极。来自亚洲市场的中央银行购买一直很强劲,全球对黄金支持的金融产品的兴趣,包括像期货和“金豆子”这样的较小黄金投资,反映了对避险资产的广泛需求。

购买GLDI而不是直接购买GLD的一个强有力的理由是GLD当前(高)的价格水平。GLD在过去一年中经历了强劲的牛市,尽管基本面仍然有趣,但我们不能保证黄金价格可以继续这一涨势。如果价格现在巩固(甚至略有下降),我们可以预期GLDI的表现将超过GLD。

谁应该考虑GLDI?

对于那些对黄金价格持中立至看涨态度并且对有限上行感到舒适的注重收入的投资者来说,GLDI将是一个很好的选择。如果您喜欢每月股息并且可以接受在价格反弹期间错过潜在更大收益的可能性,GLDI可以有效地补充您的投资组合。然而,如果您更注重增长并寻求充分参与黄金升值,GLDI的受限策略可能与您的目标不一致。

该产品的结构简化了备兑看涨过程,对那些重视便利性超过定制化的投资者来说具有吸引力。另一方面,熟悉期权交易的投资者可能会发现,在GLD上管理自己的备兑看涨策略可能会产生更好的回报,同时避免GLDI的双层费用。

总结

GLDI体现了旨在通过备兑看涨策略产生收入的黄金相关投资的一部分。它遵循(并自动化)传统的期权方法,提供一致的股息,吸引寻求收益的投资者。然而,它也有权衡,特别是上行潜力受限和可能影响长期收益的费用。

黄金当前的市场动态,受到强劲需求、地缘政治紧张和消费者趋势变化的影响,表明像GLDI这样的产品可能仍然相关,特别是对于那些寻求稳定收入而不受更广泛的黄金价格波动影响的人。尽管如此,潜在投资者在选择GLDI或类似产品之前,必须仔细考虑他们的收入目标、风险承受能力和市场展望。

$黄金矿业ETF-VanEck(GDX)$ $SPDR黄金ETF(GLD)$ $Credit Suisse AG - Credit Suisse(GLDI)$

精彩评论

这篇文章不错,转发给大家看看